Навигация

Аналіз господарської діяльності підприємства

2. Аналіз господарської діяльності підприємства

Товарний асортимент, що випускається підприємством ВАТ представлений у таблиці 2.1.

Таблиця 2.1. Марки та ціни феросплавів| № | Типи | Ціна, USD |

| 1 | 2 | 3 |

| 1. | М-41 | 370 |

| 2. | М-31 | 380 |

| 3. | П-42 | 400 |

| 4. | П-54 | 420 |

| 5. | МП-43 | 450 |

| 6. | 3В, ВР180М | 490 |

| 7. | 3В, ВР200М | 890 |

Усього завод експортує 7 марок феросплавів. Також у 2010 році планується освоїти виробництво ще 5 марок. Продукція заводу має досить високу якість і користається попитом, як на внутрішньому ринку, так і на зовнішньому. При визначенні ціни на продукцію підприємство виходить з таких факторів як: ціна на аналогічну продукцію на внутрішньому і світовому ринках, собівартість продукції. Що стосується збутової політики підприємства, то воно здійснює прямий метод збуту, тобто виробник поставляє продукцію споживачам сам. Це канал нульового рівня. Схема цього каналу показана на рисунку 2.1.

![]()

Рис 2.1. Схема товароруху

Попит — це дуже складне явище, що формується під впливом великої кількості чинників. Найчастіше їх групують у такі розділи: позиція та поведінка споживача, визначення сегментів ринку та їхніх особливостей, часові характеристики зміни чинників тощо.

Рис. 2.2. Галузева модель Портера

Аналіз попиту споживачів може бути представлений сукупністю таких факторів:

кількість і концентрація споживачів (сукупність соціально-демографічних показників і стиль поведінки), характер попиту на продукцію, що випускається галуззю (постійний, сезонний, розвинений та ін.);

еластичність попиту за ціною;

рівень доходів споживачів та його зміни;

готовність споживачів до використання продукції;

ступінь стандартизації (рівень диференціації) продукції, що споживається;

рівень впливу продукції, що виробляється на рівень якості споживання чи виробництва у споживачів;

рівень зворотної інтеграції споживачів з виробниками (особливо продукції виробничого призначення);

оцінка якості обслуговування з боку споживачів;

можливе придбання;

прихильність споживачів;

оцінка надійності й потужності каналів розподілу, доступність товарів для споживачів, реакція на рекламу та інші заходи ФОПСТИЗ.

Споживачі відіграють подвійну роль у впливові на стан галузі з одного боку, вони визначають необхідність існування галузі, а з іншої – задають “конкурентні показники” для підприємств: рівень цін та якості продукції. При цьому спостерігається різка спрямованість “конкурентних показників” — рівень цін має, з погляду споживачів, знижуватись, а якість — зростати (хоча загальновідомо — якість коштує дорого). Необхідність задоволення цих вимог призводить до зіткнення інтересів і можливостей окремих підприємств галузі в їхній боротьбі за споживача, яка призводить, як правило, до втрати прибутковості.

Постачальники. Аналіз постачальників не відрізняється від аналізу споживачів, який здійснюється ніби з “іншого боку” — з погляду споживачів. Постачальники мають досить значний вплив на підприємство та галузь і цілому за рахунок цін, умов постачання, можливостей розриву контактів. У вітчизняній економіці проблеми постачання завжди мали велике значення внаслідок дефіциту ресурсів. З розривом довгострокових зв’язків після розпаду СРСР ситуація значно погіршилась. Склалася ситуація, коли стара система розподілу вже перестала діяти, а нова — ще не сформувалася.

Далі наведено перелік чинників, які можуть використовуватись для характеристики постачальників:

оцінка тенденцій “ринків сировини” (та інших ресурсів, що постачаються);

характеристика особливостей ресурсів, які забезпечують нормальне функціонування підприємств галузі (обсяг, дефіцитність, структура МТР: ліквідні, довгозношувані, універсальні та ін.);

розподіл “ринків сировини” (постачальників) і основні тенденції їхнього розвитку / занепаду — оцінка важливості окремих ресурсів для галузі;

еластичність ресурсів за ціною;

кількість і концентрація підприємств-постачальників (оцінка залежності підприємства від кожного з постачальників);

можливість використання ресурсів-замісників (оцінка мобільності переходу на використання інших ресурсів);

кількість (відсутність) підприємств, що можуть поставляти продукти-замінники;

кількість галузей (підприємств), що використовують аналогічні види ресурсів (оцінка рівня конкуренції за ресурсами);

оцінка організаційно-економічних проблем підприємств-постачальників (особливо — рівень витрат на поставки в галузі та їхня тенденція);

оцінка “витрат конверсії” в разі зміни постачальника;

оцінка можливостей вертикальної інтеграції постачальників і виробників за окремими видами ресурсів.

Товари-замінники. Вплив товарів-замінників (продуктів) на рівень конкуренції досить значний, оскільки вони обмежують рівень постійної прибутковості за рахунок позитивної перехресної цінової еластичності: якщо ціна на товар А підвищується, зростає попит на товар-замінник Б.

Аналіз загальних техніко-економічних показників.

Важливу роль у забезпеченні підвищення ефективності виробництва грає економічний аналіз виробничо-господарської діяльності підприємства. Аналіз є базою планування, засобом оцінки якості, виконання плану. Змістом техніко-економічного аналізу є комплексне вивчення виробничо-господарської діяльності підприємства з метою об'єктивної оцінки досягнутих результатів та розробки заходів щодо подальшого підвищення ефективності господарювання. Для аналізу основних техніко-економічних показників у першу чергу необхідно розрахувати перемінні витрати підприємства. Перемінні витрати містять у собі: матеріальні витрати, заробітну плату виробничих робітників з відрахуваннями, комерційні витрати. Ці статті витрат приведені в таблиці 2.2.

Таблиця 2.2

Перемінні витрати на одиницю виробу

| № | Найменування статей витрат | Сума, грн. |

| 1 | Матеріальні витрати | 5205,46 |

| 2 | Витрати на оплату праці | 127,10 |

| 3 | Відрахування на соціальні нестатки | 47,47 |

| 4 | Комерційні витрати | 138,00 |

| Разом перемінні витрати на одиницю виробу | 5506,43 |

Постійні витрати не залежать від обсягу виробництва продукції. Вони визначаються тим, що вартість устаткування фірми повинна бути оплачена навіть у випадку зупинки підприємства. До постійних витрат відносяться рентні платежі, частина відрахувань на амортизацію будинків та споруджень, страхові внески, частина яких обов'язкова, а також заробітна плата вищому управлінському персоналу і фахівцям фірми, оплата охорони тощо. У таблиці 2.3. приведені постійні витрати підприємства на одиницю продукції.

Таблиця 2.3.

Постійні витрати на одиницю продукції

| № | Найменування статей витрат | Сума, грн. |

| 1 | Витрати на експлуатацію устаткування | 577,50 |

| 2 | Загальновиробничі витрати | 462 |

| 3 | Цехові витрати | 346,50 |

| 4 | Енергія | 11,55 |

| Разом постійні витрати на одиницю продукції | 1397,55 |

Собівартість продукції - один з найважливіших економічних показників діяльності промислових підприємств, що виражає в грошовій формі усі витрати підприємства, зв'язані з виробництвом та реалізацією продукції. Собівартість містить в собі перенесені на продукцію витрати минулої праці (амортизація основних фондів, вартість сировини, матеріалів, палива та інших матеріальних ресурсів) та витрати на оплату праці працівників підприємства. Витрати на виробництво однієї одиниці продукції приведені в таблиці 2.4.

Таблиця 2.4.

Собівартість однієї одиниці продукції

| № | Найменування статей витрат | Сума, грн. |

| 1 | 2 | 3 |

| 1 | Сировина та основні матеріали | 5205,46 |

| 2 | Енергія | 11,5 |

| 3 | Паливо та енергія на технологічні цілі | 46,20 |

| 4 | Основна заробітна плата виробничих робітників | 127,10 |

| 5 | Відрахування на соціальне страхування | 45,74 |

| 6 | Інноваційний фонд | 77,50 |

| 7 | Витрати на експлуатацію устаткування | 577,50 |

| 8 | Цехові витрати | 346,50 |

| 9 | Загальнозаводські витрати | 462 |

| 10 | Фонд зайнятості | 1,73 |

| 11 | Комунальний податок | 5,77 |

| 12 | Разом виробнича собівартість | 6907 |

| 13 | Позавиробничи витрати | 138 |

| 14 | Усього повна собівартість | 7045 |

Вирішальною умовою зниження собівартості служить безупинний технічний прогрес. Упровадження нової техніки, комплексна механізація та автоматизація виробничих процесів, удосконалювання технології, упровадження прогресивних видів матеріалів дозволяють значно знизити собівартість продукції.

Серйозним резервом зниження собівартості продукції є розширення спеціалізації та кооперування. На спеціалізованих підприємствах з масово-потоковим виробництвом собівартість продукції значно нижча, ніж на підприємствах, що виробляють цю ж продукцію в невеликих кількостях. Зниження собівартості продукції забезпечується, насамперед, за рахунок підвищення продуктивності праці. З ростом продуктивності праці скорочуються витрати праці в розрахунку на одиницю продукції, а отже, зменшується і питома вага заробітної плати в структурі собівартості. Основною умовою зниження витрат на сировину та матеріали на виробництво одиниці продукції є поліпшення конструкцій виробів та удосконалювання технології виробництва, використання прогресивних видів матеріалів, упровадження технічно обґрунтованих норм витрат матеріальних цінностей. Скорочення витрат на обслуговування виробництва і керування також знижує собівартість продукції. Розмір цих витрат на одиницю продукції залежить не тільки від обсягу випуску продукції, але і від їхньої абсолютної суми. Чим менша сума цехових і загальнозаводських витрат у цілому по підприємству, тим за інших рівних умов нижча собівартість кожного виробу.

|

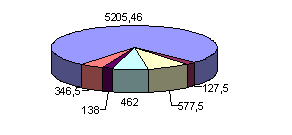

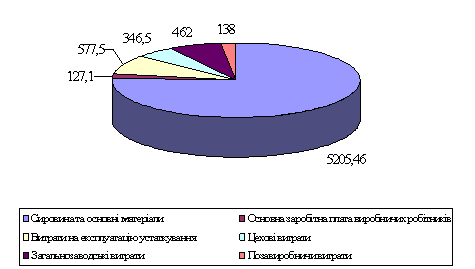

Рисунок 2.3. Частка витрат на виготовлення продукції

З діаграми видно, що велику частину собівартості склали матеріальні витрати (76%). Набагато менше склали витрати на експлуатацію устаткування (8%). 7% склали загальнозаводські витрати, 5% - комерційні, по 2% склали цехові витрати і витрати на оплату праці. Для можливого зниження собівартості необхідно проаналізувати економічну доцільність усіх матеріальних витрат: оптимальність умов закупівлі і транспортування матеріалів, ефективність їхнього використання, можливість мінімізації відходів. Також у собівартості продукції велика частка комерційних витрат. Можна перевірити можливість зниження витрат, зв'язаних з реалізацією продукції: виправданість витрат на рекламу, оптимальність умов продажу і транспортування продукції.

Аналіз конкуренції дозволяє вести систематичні спостереження за співвідношенням сил підприємства і найбільш сильних конкурентів. Основна задача – проаналізувати сильні та слабкі сторони своєї фірми і конкурентів по основних позиціях маркетингу, а саме продукт, асортимент, ціни, репутація, маркетингова комунікація. Основними конкурентами ВАТ “Стаханівський завод феросплавів” є фірми приведені в таблиці 2.5.

Таблиця 2.5.

Конкуренти ВАТ “Стаханівський завод феросплавів”

| Підприємство-конкурент | Місцезнаходження |

| Феросплавний завод | Місто Тирасполь (Молдова) |

| Завод феросплавов | Місто Кемерово (Росія) |

| Феросплавний завод | Місто Володимир (Росія) |

| Завод “ЕМБ” | Місто Ярославль (Росія) |

| Dowel | Польща |

Продукція заводу користується попитом, як на внутрішньому, так і на зовнішньому ринку, зокрема на ринку країн СНД та Прибалтики. ВАТ “Стаханівський завод феросплавів» випускає різноманітний асортимент продукції для вугільної, хімічної, нафтохімічної, газової та інших галузей промисловості. В Україні жоден завод не випускає такого асортименту феросплавів. Завод “Феросплавний металургійний завод ” з міста Кемерово (Росія) є основним конкурентом ВАТ “Стаханівський завод феросплавів” тому що випускає аналогічну продукцію. Інші підприємства-конкуренти випускають невелику кількість марок феросплавів. Номенклатура товарів ЗАТ “Стаханівський завод феросплавів” набагато більше.

Аналіз зовнішньоекономічної діяльності на макро рівні передбачає визначення ефективності експорту та імпорту продукції по окремих товарних групах. Особливе значення має оцінка ефективності підприємства в сучасних умовах, коли господарська самостійність повинна привести до підвищення відповідальності в обґрунтуванні управлінських рішень [9].

ВАТ «Стаханівський завод феросплавів» здійснює зовнішньоекономічну діяльність з такими країнами, як Росія, Бєларусь, Латвія, Естонія, Таджикистан, Туркменія. ВАТ «Стаханівський завод феросплавів» має наступні показники по експортних операціях за 2009 рік (таблиця 2.6.).

Таблиця 2.6.

Експортні операції за 2009 рік

| Країни-партнери | Експорт (грн.) |

| Росія | 1924993,1 |

| Бєларусь | 1218124,5 |

| Латвія | 1687005,5 |

| Естонія | 944856,3 |

| Усього: | 5774979,4 |

З таблиці 2.6 видно, що загальна сума експортних операцій за 2009 рік складає 5774979,4 гривень. Великі експортні постачання завод здійснює в Росію, на частку якої приходиться 33,3% всіх експортних операцій. Друге місце по обсягу експортних операцій займає Латвія – 29,2% від суми всіх експортних операцій. На частку Бєларусі в експортних угодах приходиться 21,1% від суми всіх експортних операцій.

Аналіз постачальників приведений у таблиці 2.7.

Таблиця 2.7.

Постачальники заводу

| Фірма-постачальник | Місце розташування | Товар | Ціна, USD |

| ЗАТ ЛПРОМ | Росія | Феросиліцій | 18,50 |

| ТОВ “Росальянс” | Росія | - | 7,20 |

| Palm Capital ltd. | Туркменія | - | 22,00 |

| ЗАТ “Юна” | Татарстан | - | 8,90 |

| ЗАТ “Азот” | Росія | - | 2,48 |

З таблиці 2.7 можна зробити висновок, що найбільш привабливими партнерами-постачальниками для ВАТ «СФЗ» є фірми ЗАТ ЛПРОМ та ТОВ “Рос альянс”, розташовані в Росії в містах Москва та Ростову-на-Дону, тому що вони постачають сировину за цінами нижче, ніж в інших фірм-постачальників. Основними покупцями продукції заводу є наступні фірми:

· ТОВ “Вогник” – місто Брянськ

· Могильов Нефтемаш – місто Могильов

· ЗАТ “Азот” – місто Бєлгород

· ЗАТ ЛПРОМ – місто Москва

· ЗАТ “Юна” – місто Казань

· Palm Capital ltd. – Туркменія

Основні економічні показники ВАТ «СФЗ» свідчать про економічну стабільність підприємства.

Розрахуємо показники повної ефективності експорту та факторів, що впливають на її зміни. Показники діяльності підприємства за базисний період приведені в таблиці 2.8, за поточний період – у таблиці 2.9.

Таблиця 2.8. Показники діяльності заводу за базисний період

| Товар | Базисний період | |||||||||

| Вэо | Зэо | Цэо | Хэпо | Ээпо | Хээо | Эээо | Хэбо | Ээбо | D0 | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | |

| 1/2 | 1-2 | 3/2 | 3-2 | 1/3 | 1-3 | |||||

| ВР132S | 370 | 190 | 250 | 1,947 | 180 | 1,316 | 60 | 1,480 | 120 | 0,088 |

| BP160S | 400 | 210 | 290 | 1,905 | 190 | 1,381 | 80 | 1,379 | 110 | 0,097 |

| BP180S | 450 | 260 | 360 | 1,731 | 190 | 1,385 | 100 | 1,250 | 90 | 0,120 |

| BP200L | 1000 | 650 | 740 | 1,538 | 350 | 1,138 | 90 | 1,351 | 260 | 0,301 |

| BP250S | 1440 | 850 | 920 | 1,694 | 590 | 1,082 | 70 | 1,694 | 520 | 0,393 |

| Разом | 3660 | 2160 | 2560 | 1,694 | 1500 | 1,185 | 400 | 1,430 | 1100 | 1,000 |

Таблиця 2.9.

“Показники діяльності заводу за поточний період”

| Товар | Поточний період | |||||||||

| Вэ1 | Зэ1 | Цэ1 | Хэп1 | Ээп1 | Хээ1 | Эээ1 | Хэб1 | Ээб1 | D1 | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | |

| 1/2 | 1-2 | 3/2 | 3-2 | 1/3 | 1-3 | |||||

| ВР132S | 510 | 300 | 420 | 1,700 | 210 | 1,400 | 120 | 1,214 | 90 | 0,118 |

| BP160S | 390 | 210 | 290 | 1,857 | 180 | 1,381 | 80 | 1,345 | 100 | 0,083 |

| BP180S | 560 | 320 | 430 | 1,750 | 240 | 1,344 | 110 | 1,302 | 130 | 0,126 |

| BP200L | 1200 | 700 | 1000 | 1,714 | 500 | 1,428 | 300 | 1,200 | 200 | 0,277 |

| BP250S | 1550 | 1000 | 1200 | 1,550 | 550 | 1,200 | 200 | 1,292 | 350 | 0,395 |

| Разом | 4210 | 2530 | 3340 | 1,664 | 1680 | 1,320 | 810 | 1,260 | 870 | 1,000 |

Індекс перемінного складу повної ефективності експорту склав:

|

|

|

I (Хэп) = 1,045 = 104,5%

Повна ефективність експорту складає +4,5%, тобто вона збільшилася на 4,5%.

Показники бухгалтерського балансу підприємства досліджуються шляхом горизонтального та вертикального аналізу. Горизонтальний аналіз – це відхилення звітного року від попереднього.

Таблиця 2.10

| Показники | На 31.12. 2007р | На 31.12. 2008р | На 31.12. 2009р | відхилення | |

| 2008/2007 | 2009/2008 | ||||

| 1 | 2 | 3 | 4 | 5 | 6 |

| залишкова вартість необоротних активів | 52 | 192 | 163 | 140 | -29 |

| первісна вартість необоротних активів | 99 | 316 | 455 | 217 | 139 |

| накопичена амортизація | 47 | 124 | 292 | 77 | 168 |

| Незавершене будівництво | 8 144 | 26 555 | 4 487 | 18411 | -22068 |

| залишкова вартість осн засобів | 82 403 | 108 325 | 142 567 | 25922 | 34242 |

| первісна вартість | 190 310 | 228 955 | 280 744 | 38645 | 51789 |

| знос | 107 907 | 120 630 | 138 177 | 12723 | 17547 |

| інші фінансові інвестиції | 15 000 | 15 040 | 15 001 | 40 | -39 |

| Відстрочені податкові активи | 2 278 | 3 334 | 0 | 1056 | -3334 |

| виробничі запаси | 65 370 | 67 066 | 65 179 | 1696 | -1887 |

| незавершене виробництво | 618 | 151 | 214 | -467 | 63 |

| готова продукція | 14 190 | 8 132 | 3 630 | -6058 | -4502 |

| товари | 5 | 9 | 5 | 4 | -4 |

| Дебіторська заборгованість за товари, роботи, послуги: | |||||

| чиста реалізаційна вартість | 28 493 | 38 754 | 27 801 | 10261 | -10953 |

| первісна вартість | 29 632 | 38 754 | 27 801 | 9122 | -10953 |

| резерв сумнівних боргів | 1 139 | 0 | 0 | -1139 | 0 |

| Дебіторська заборгованість за розрахунками: | |||||

| з бюджетом | 12 927 | 13 438 | 34 548 | 511 | 21110 |

| за виданими авансами | 12 182 | 4 581 | 176 059 | -7601 | 171478 |

| із внутрішніх розрахунків | 0 | 0 | 0 | 0 | 0 |

| Інша поточна дебіторська заборгованість | 215 | 232 | 1 311 | 17 | 1079 |

| Грошові кошти та їх еквіваленти: | |||||

| в національній валюті | 22 | 5 211 | 106 | 5189 | -5105 |

| в іноземній валюті | 0 | 0 | 0 | 0 | 0 |

| Інші оборотні активи | 5 093 | 13 175 | 8 405 | 8082 | -4770 |

| III. Витрати майбутніх періодів | 105 | 75 | 14 | -30 | -61 |

| Пасив | |||||

| Статутний капітал | 23 224 | 143 569 | 143 569 | 120345 | 0 |

| Інший додатковий капітал | 36 289 | 36 286 | 36 284 | -3 | -2 |

| Резервний капітал | 150 | 150 | 150 | 0 | 0 |

| Нерозподілений прибуток (непокритий збиток) | -48 208 | -78 305 | -74 126 | -30097 | 4179 |

| Інші забезпечення | 75 | 75 | 75 | 0 | 0 |

| Короткострокові кредити банків | 52 586 | 82 238 | 273 735 | 29652 | 191497 |

| Поточна заборгованість за довгостроковими зобов'язаннями | 202 | 177 | 153 | -25 | -24 |

| Векселі видані | 122 | 0 | 0 | -122 | 0 |

| Кредиторська заборгованість за товари, роботи, послуги | 4 759 | 10 729 | 9 864 | 5970 | -865 |

| Поточні зобов'язання за розрахунками: | |||||

| з одержаних авансів | 10 591 | 64 627 | 41 346 | 54036 | -23281 |

| з бюджетом | 216 | 116 | 307 | -100 | 191 |

| зі страхування | 332 | 406 | 460 | 74 | 54 |

| з оплати праці | 21 | 19 | 17 | -2 | -2 |

| Інші поточні зобов'язання | 124 526 | 1 826 | 5 289 | -122700 | 3463 |

Наведені дані дозволяють зробити такі висновки:

1. Загальна сума активів 2007р. відносно 2008р. збільшилася на 57173 грн. Це збільшення відбулось переважно за рахунок значного зростання оборотних активів. збільшилася сума основних засобів підприємства (в абсолютному вимірюванні – на 217 тис. грн.) Це відбулось внаслідок купівлі обладнання для переоснащення виробництва.

Загальна сума активів 2009р. відносно 2008р. збільшилася на 175220 грн. Абсолютна величина збільшення у основних засобів склала 139 тис. грн.

2. Виробничі запаси збільшилися за рік на 1696т. грн, а в порівнянні 2007р з 2008р зменьшилися на 1887т. грн. Зменьшилася також величина готової продукції (на 6058т. грн.), а в порівнянні 2007р з 2009р зменьшилися на 13751 грн; зменьшилися грошові кошти (на 2 098 грн.), а в порівнянні 2007р з 2008р зменьшилася на 4502 грн. Зменьшення величина готової продукції свідчить протте, що на підприємстві продукція не лежить на складах, а реалізовується і позитивні тенденції у його роботі. збільшилася сума і частка дебіторської заборгованості за товари та послуги — в абсолютному вимірюванні на Це означає, що підприємство фактично кредитувало своїх партнерів по бізнесу, які вчасно не розраховувалися за товари та послуги, що надавалися підприємством.

3. При аналізі пасивів підприємства слід зазначити, що зобов’язання підприємства в порівнянні 2007р з 2008р збільшилася, у тому числі короткострокові зобов’язання збільшилися на 29652т. грн. Таким чином, підприємство невчасно розрахувалося з постачальниками та підрядчиками за виконані роботи та отримані послуги. В цілому слід зазначити, що динаміка показників ліквідності є негативною. Збільшення короткострокової заборгованості підприємства зменшує ліквідність підприємства і його фінансову стійкість.

Зобов’язання підприємства в порівнянні 2007р з 2008р збільшилися втричі, у тому числі короткострокові зобов’язання збільшилися на 191497т. грн. Динаміка показників ліквідності є негативною .

Вертикальний аналіз балансу дозволяє зробити висновок про структуру балансу в поточному стані, а також проаналізувати динаміку цієї структури. Технологія вертикального аналізу полягає у тому, що загальну суму балансу приймають за 100% і кожну статтю фінансової звітності представляють у вигляді процентної частки від прийнятого базового значення. Такими цілими частинами може бути валюта балансу (Актив, Пасив), обсяг реалізації у Звіті про фінансові результати. За допомогою цього методу аналізу з'ясовують, яку частку у групі або підгрупі становить конкретна стаття, що дозволяє визначити вплив показника цієї статті на діяльність підприємства.

Таблиця 2.11

Структура активів (взагалі)

| Показники | На 31.12. 2007р. | На 31.12. 2008р. | На 31.12.2009р. | відхилення | |

| 2008 / 2007 | 2009 / 2008 | ||||

| питома вага необоротних активів | 43,66% | 50,43% | 33,83% | 6,77% | -16,60% |

| питома вага оборотних активів | 56,30% | 49,54% | 66,17% | -6,76% | 16,62% |

| питома вага витрат майбутніх періодів | 0,04% | 0,02% | 0,00% | -0,02% | -0,02% |

| РАЗОМ БАЛАНСУ | 100,00% | 100,00% | 100,00% | 0,00% | 0,00% |

Активи підприємства складаються з необоротних та оборотних активів. Тому найточніше загальну структуру активів характеризує коефіцієнт співвідношення оборотних і необоротних активів, який обчислюють за формулою: оборотні активи/ необоротні активи. (2007 р. = 1,29 ; 2008р. =0,98; 2009р. = 1,96) Значення даного показника більшою мірою зумовлено галузевими особливостями кругообігу коштів аналізованого підприємства. Детальніший аналіз структури активів і її зміни здійснений у табл. наведених нижче окремо стосовно кожного збільшеного виду активів.У ході аналізу виявляють статті активів, за якими відбувся найбільший вклад у приріст загальної величини збільшеного виду активів.

Таблиця 2.12

Структура оборотних активів

| Показники | На 31.12. 2007р. | На 31.12. 2008р. | На 31.12.2009р. | відхилення | |

| 2009 / 2007 | 2009 / 2008 | ||||

| питома вага виробничих запасів | 46,99% | 44,49% | 20,54% | -2,50% | -23,94% |

| питома вага незавершеного виробництва | 0,44% | 0,10% | 0,07% | -0,34% | -0,03% |

| питома вага готової продукції | 10,20% | 5,39% | 1,14% | -4,81% | -4,25% |

| питома вага товарів | 0,00% | 0,01% | 0,00% | 0,00% | 0,00% |

| питома вага векселів одержаних | 0,00% | 0,00% | 0,00% | 0,00% | 0,00% |

| питома вага чистої реалізаційної вартості | 20,48% | 25,71% | 8,76% | 5,23% | -16,94% |

| питома вага первісної вартості | 21,30% | 25,71% | 8,76% | 4,41% | -16,94% |

| питома вага резерву сумнівних боргів | 0,82% | 0,00% | 0,00% | -0,82% | 0,00% |

| питома вага дебіт. заборг. з бюджетом | 9,29% | 8,91% | 10,89% | -0,38% | 1,98% |

| питома вага дебіт. заборг. за виданими авансами | 8,76% | 3,04% | 55,49% | -5,72% | 52,46% |

| питома вага дебіт. заборг. із внутрішніх розрахунків | 0,00% | 0,00% | 0,00% | 0,00% | 0,00% |

| питома вага іншої поточної дебіт. заборгованності | 0,15% | 0,15% | 0,41% | 0,00% | 0,26% |

| питома вага грошових коштів в національній валюті | 0,02% | 3,46% | 0,03% | 3,44% | -3,42% |

| питома вага грошових коштів в іноземній валюті | 0,00% | 0,00% | 0,00% | 0,00% | 0,00% |

| питома вага інших оборотних активів | 3,66% | 8,74% | 2,65% | 5,08% | -6,09% |

| РАЗОМ за ІІ розділом | 122,12% | 125,71% | 108,76% | 3,59% | -16,94% |

Аналізуючи дані таблиці № 3.2, можна сказати, що найбільшу питому вагу в поточних активах займають виробничі запаси. Операція придбання матеріалів призводить, з одного боку, до збільшення виробничих запасів, а з іншого - до зменшення грошових коштів на рахунку.

На готову продукція в 2008 році припадало 10,20% поточних активів, к 2009 року зменьшилась її питома вага до 5,39%, що свідчить про незатовареність складу підприємства,

Позитивним моментом в діяльності підприємства є збільшення маси грошових коштів в національній валюті, що збільшує коефіцієнт абсолютної ліквідності підприємства; також збільшилась дебіторська заборгованість, яка в кінцевому випадку може перетворитися в готівку підприємства.

Таблиця 2.13

Структура необоротних активів

| Показники | На 31.12. 2007р. | На 31.12. 2008р. | На 31.12.2009р. | відхилення | |

| 2009 / 2007 | 2009 / 2008 | ||||

| питома вага залишкової вартості немат. активів | 0,05% | 0,13% | 0,10% | 0,08% | -0,02% |

| питома вага первісної вартості немат. активів | 0,09% | 0,21% | 0,28% | 0,11% | 0,07% |

| питома вага накопиченої амортизації | 0,04% | 0,08% | 0,18% | 0,04% | 0,10% |

| питома вага незавершеного будівництва | 7,55% | 17,31% | 2,77% | 9,76% | -14,54% |

| питома вага залишкової вартість основних засобів | 76,39% | 70,59% | 87,89% | -5,79% | 17,29% |

| питома вага первісна вартість основних засобів | 176,41% | 149,21% | 173,07% | -27,21% | 23,86% |

| питома вага знос основних засобів | 100,03% | 78,61% | 85,18% | -21,41% | 6,57% |

| питома вага інших фінансових інвестицій | 13,90% | 9,80% | 9,25% | -4,10% | -0,55% |

| питома вага відстрочених податкових активів | 2,11% | 2,17% | 0,00% | 0,06% | -2,17% |

| РАЗОМ за І розділом | 376,58% | 328,11% | 358,71% | -48,47% | 30,60% |

Низька питома вага нематеріальних активів у складі необоротних активів і низький рівень приросту нематеріальних активів у зміні загальної величини необоротних активів за звітний період свідчать про не інноваційний характер стратегії організації. Аналогічні низькі показники за фінансовими вкладеннями не відображають фінансово-інвестиційну стратегію розвитку. Не створюються матеріальні умови розширення основної діяльності підприємства, тому що зростає показник зносу основних засобів. Це пов'язано із зростанням зношення та практично відсутнім введенням в дію основних засобів за останні роки. Така ситуація зумовлена відсутністю грошови коштів підприємства, вільні кошти направляються на виплату заробітньої плати і на закупку матеріалів.

Таблиця 2.14

Структура дебіторської заборгованості

| Показники | На 31.12. 2007р. | На 31.12. 2008р. | На 31.12.2009р. | відхилення | |

| 2008 / 2007 | 2009 / 2008 | ||||

| питома вага Дебіторської заборгованість за товари, роботи, послуги: | |||||

| чистої реалізаційної вартості | 51,85% | 67,98% | 11,60% | 16,14% | -56,39% |

| первісної вартості | 53,92% | 67,98% | 11,60% | 14,06% | -56,39% |

| резервна сумнівних боргів | 2,07% | 0,00% | 0,00% | -2,07% | 0,00% |

| питома вага Дебіторської заборгован. за розрахунками: | |||||

| з бюджетом | 23,52% | 23,57% | 14,41% | 0,05% | -9,16% |

| за виданими авансами | 22,17% | 8,04% | 73,44% | -14,13% | 65,41% |

| із внутрішніх розрахунків | 0,00% | 0,00% | 0,00% | 0,00% | 0,00% |

| Питома вага іншої поточної дебіторської заборгованності | 0,39% | 0,41% | 0,55% | 0,02% | 0,14% |

| РАЗОМ дебіторська заборгованність | 100,00% | 100,00% | 100,00% | 0,00% | 0,00% |

Зменьшилася частка дебіторської заборгованості за товари та послуги. Це означає, що підприємство фактично не кредитувало своїх партнерів по бізнесу, які майже вчасно розраховувалися за товари та послуги, що надавалися підприємством. Але з іншого боку, якщо підприємство має надійних партнерів, то слід очікувати надходження коштів у наступних періодах, що трохи поліпшить ситуацію з показниками ліквідності. Скорочення суми дебіторської заборгованості не завжди оцінюється позитивно, адже ж воно може бути викликане і скороченням відвантаження продукції; і неплатоспроможністю покупців.

Наявність сумнівної дебіторської заборгованості свідчить про нераціональну політику підприємства щодо надання відтермінування у розрахунках з покупцями. Для з'ясування реальності стягнення боргів з покупців і боргів, що мають сумнівний характер, необхідно перевірити, чи існують акти звірення розрахунків або листи, в яких дебітори визнають свою заборгованість, чи не пропущені терміни позивної давності.

Друге місце в структурі дебіторської заборгованості заводу належить дебіторській заборгованості за розрахунками з бюджетом. Має тенденцію щодо збільшення, особливо з 2009р. на 2010р.

Таблиця 2.15.

Структура капіталу (взагалі)

| Показники | На 31.12. 2007р. | На 31.12. 2008р. | На 31.12.2009р. | відхилення | |

| 2009 / 2007 | 2009/ 2008 | ||||

| Питома вага власного капіталу | 4,64% | 33,42% | 22,08% | 28,79% | -11,34% |

| Питома вага забезпечення наступних витрат і платежів | 0,03% | 0,02% | 0,02% | -0,01% | -0,01% |

| Питома вага довгострокових зобов'язань | 16,64% | 13,51% | 8,58% | -3,13% | -4,94% |

| Питома вага поточних зобов'язань | 78,69% | 53,04% | 69,33% | -25,66% | 16,29% |

| Питома вага доходів майбутніх періодів | 0,00% | 0,00% | 0,00% | 0,00% | 0,00% |

| РАЗОМ БАЛАНСУ | 100,00% | 100,00% | 100,00% | 0,00% | 0,00% |

Власний капітал підприємства знаходиться на рівні 4,64% — на 2007 рок і зниження до 33,42% у 2008р та 22,08% у 2009р., що говорить про платоспроможність,

Значна частина поточних зобов'язань підприємства за 2009р скоротилась порівняно з 2007р. Це свідчить о поступовому погашенні зобов'язань перед кредиторами, кредиторською заборгованісттю за товари, роботи, послуги; розрахунками з бюджетом, з оплати праці та ін.

Співвідношення позикового капіталу і власного = Позиковий капітал (ряд. 430 + ряд. 480 + ряд 620 + ряд.630 ф. №1) / Власний капітал (ряд. 380 ф. № 1) Його значення, дорівнює 1,5 у 2007р, 1,72 у 2008р, 1,67 у 2009р. означає, що на кожну 1 грн власних коштів, вкладених в активи підприємства, припадає 1,5 грн. позикових коштів. Підвищення рівня цього показника в динаміці означає посилення залежності підприємства від інвесторів і кредиторів, тобто відповідне зниження фінансової стійкості.

Таблиця 2.16

Структура власного капіталу

| Показники | На 31.12. 2007р. | На 31.12. 2008р. | На 31.12.2009р. | відхилення | |

| 2009 / 2007 | 2009 / 2008 | ||||

| Питома вага статутного капіталу | 202,74% | 141,17% | 135,60% | -61,57% | -5,57% |

| Питома вага іншого додаткового капіталу | 316,80% | 35,68% | 34,27% | -281,12% | -1,41% |

| Питома вага резервного капіталу | 1,31% | 0,15% | 0,14% | -1,16% | -0,01% |

| Питома вага нерозподіленого прибутку (непокритий збиток) | -420,85% | -77,00% | -70,01% | 343,85% | 6,98% |

| РАЗОМ за І розділом | 100,00% | 100,00% | 100,00% | 0,00% | 0,00% |

Статутний капітал підприємства не збільшена, це свідчить про те що додаткових внесків засновників (учасників) не має, або відрахувань в нього частки одержаного прибутку.

Зменьшено інший додатковий капітал, показує узагальнену інформації про суми, на які вартість реалізації випущених акцій перевищує їхню номінальну вартість, а також про суми дооцінки активів та вартість необоротних активів, безкоштовно отриманих підприємством від інших осіб, та інші види додаткового капіталу.

Таблиця 2.17

Структура залученого капіталу

| ПОКАЗНИКИ | На 31.12. 2007р | На 31.12. 2008р | На 31.12. 2009р | відхилення | |

| 2008/2007 | 2009/2008 | ||||

| Питома вага короткострокових кредитів банку | 22,32% | 40,61% | 73,28% | 18,29% | 32,67% |

| Питома вага векселів виданих | 0,05% | 0,00% | 0,00% | -0,05% | 0,00% |

| Питома вага кредиторської заборгованості за товари, роботи, послуги | 2,02% | 5,30% | 2,64% | 3,28% | -2,66% |

| Питома вага поточних зобов'язаннь за розрахунками: | |||||

| з одержаних авансів | 4,50% | 31,92 | 11,07% | 27,42% | -20,85% |

| з бюджетом | 0,09% | 0,06% | 0,08% | -0,03% | 0,02% |

| зі страхування | 0,14% | 0,20% | 0,12% | 0,06% | -0,08% |

| з оплати праці | 0,01% | 0,01% | 0,00% | 0,00% | 0,00% |

| Питома вага іншіих поточних зобов'язаннь | 52,86% | 0,90% | 1,42% | -51,96% | 0,51% |

| РАЗОМ залучений капітал | 82% | 79% | 89% | -0,03 | 9,62% |

З 2007р. по 2009р. кредит банку збільшено до 273735 т. грн. Збільшено короткострокові кредити банків з 47797 т.грн у 2007р до 60396 т.грн у 2009р. тим самим зменьшено ліквідність підприємства. Зменьшено зобов’язання за розрахунками з оплати праці з 21 т. грн у 2007р. до 17 т. грн у 2009р. Збільшена заборгованість підприємства за усіма видами платежів до бюджету.

Таблиця 2.18.

Структура поточних зобов’язань

| ПОКАЗНИКИ | На 31.12. 2007р | На 31.12. 2007р | На 31.12. 2009р | відхилення | |

| 08/07 | 09/08 | ||||

| Питома вага короткострокових кредитів банку | 27% | 51% | 82% | 24% | 31% |

| Питома вага векселів виданих | 0% | 0% | 0% | 0% | 0% |

| Питома вага кред-ої заборг-і за товари, роботи, послуги | 2% | 7% | 3% | 4% | -4% |

| Питома вага поточних зобов'язань за розрахунками: | 0% | 0% | |||

| з одержаних авансів | 5% | 40% | 12% | 35% | -28% |

| з бюджетом | 0% | 0% | 0% | 0% | 0% |

| зі страхування | 0% | 0% | 0% | 0% | 0% |

| з оплати праці | 0% | 0% | 0% | 0% | 0% |

| з учасниками | 0% | 0% | 0% | 0% | 0% |

| із внутрішніх розрахунків | 0% | 0% | 0% | 0% | 0% |

| Питома вага інших поточних зобов'язань | 64% | 1% | 2% | -63% | 0% |

| РАЗОМ залучений капітал | 99% | 99% | 100% | 0% | 0% |

Таблиця 2.19.

Горизонтальний аналіз за основними видами витрат, доходів та фінансового результату

| ПОКАЗНИКИ | На 31.12. 2007р | На 31.12. 2008р | На 31.12. 2009р | відхилення | |

| 2008/2007 | 2009/2008 | ||||

| І. ФІНАНСОВІ РЕЗУЛЬТАТИ | |||||

| Доход (виручка) від реал-ії прод-ії (товарів, робіт, послуг) | 363 982 | 726 873 | 533 176 | 362 891 | -193 697 |

| Податок на додану вартість | -39 769 | -75 593 | -51 753 | -35 824 | 23 840 |

| Інші вирахування з доходу | 0 | 0 | 0 | 0 | 0 |

| Чистий доход (виручка) від реалізації продукції (товарів, робіт, послуг) | 324 213 | 651 280 | 481 423 | 327 067 | -169 857 |

| Собівартість реалізованої продукції (товарів, робіт, послуг) | -315 812 | -577 549 | -474 227 | -261 737 | 103 322 |

| Валовий: | |||||

| прибуток | 8 401 | 73 731 | 7 196 | 65 330 | -66 535 |

| Інші операційні доходи | 89 019 | 261 917 | 184 670 | 172 898 | -77 247 |

| Адміністративні витрати | -7 210 | -12 776 | -10 444 | -5 566 | 2 332 |

| Витрати на збут | -9 926 | -21 531 | -18 282 | -11 605 | 3 249 |

| Інші операційні витрати | -83 489 | -272 492 | -183 291 | -189 003 | 89 201 |

| Фінансові результати від операційної діяльності: | |||||

| прибуток | 0 | 28 849 | 0 | 28 849 | -28 849 |

| збиток | -3 205 | 0 | -20 151 | 3 205 | -20 151 |

| Інші фінансові доходи | 3 | 4 | 1 | 1 | -3 |

| Інші доходи | 31 451 | 3 846 | 2 054 | -27 605 | -1 792 |

| Фінансові витрати | -13 430 | -18 914 | -10 779 | -5 484 | 8 135 |

| Інші витрати | -44 435 | -8 439 | -1 222 | 35 996 | 7 217 |

| Фінансові рез. від звич. Діял. до оподаткування | |||||

| прибуток | 0 | 5 346 | 0 | 5 346 | -5 346 |

| збиток | -29 616 | 0 | -30 097 | 29 616 | -30 097 |

| Податок на прибуток від звичайної діяльності | 0 | 1 167 | 0 | 1 167 | -1 167 |

| Фінансові результати від звичайної діяльності: | |||||

| прибуток | 0 | 4 179 | 0 | 4 179 | -4 179 |

| збиток | -29 616 | 0 | -30 097 | 29 616 | -30 097 |

| Надзвичайні: | |||||

| витрати | 0 | 0 | 0 | 0 | 0 |

| Чистий: | |||||

| Продовження таб. 2.19 | |||||

| прибуток | 0 | 4 179 | 0 | 4 179 | -4 179 |

| збиток | -29 616 | 0 | -30 097 | 29 616 | -30 097 |

| ІІ. ЕЛЕМЕНТИ ОПЕРАЦІЙНИХ ВИТРАТ | |||||

| ПОКАЗНИКИ | На 31.12. 2007р | На 31.12. 2008р | На 31.12. 2009р | відхилення | |

| 2008/2007 | 2009/2008 | ||||

| Матеріальні затрати | 325 493 | 546 687 | 481 070 | 221 194 | -65 617 |

| Витрати на оплату праці | 18 155 | 30 707 | 25 235 | 12 552 | -5 472 |

| Відрахування на соціальні заходи | 7 020 | 12 043 | 10 042 | 5 023 | -2 001 |

| Амортизація | 11 747 | 17 903 | 14 472 | 6 156 | -3 431 |

| Інші операційні витрати | 12 310 | 25 409 | 21 170 | 13 099 | -4 239 |

Основним законодавчим актом, який регулює здійснення аудиту в Україні, є Закон України “Про аудиторську діяльність” прийнятий 22 квітня 1993 року.

Узагальнюючим показником підприємства є прибуток, який характеризує ефективність виробництва. Прибуток є джерелом утворення фондів економічного стимулювання і фондів спеціального призначення.

При здійсненні аудиту фінансових результатів перевіряються результати від реалізації продукції, послуг промислового і непромислового характеру, матеріалів, купованих виробів і продукції підсобного сільського господарства, позареалізаційні прибутки і витрати, правильність відображення їх утворення і використання в бухгалтерському обліку.

Підприємство має збитки у 2007 = 29616т.грн, а у2007р = 30097 т.грн. Чистий прибуток був тільки у 2008 р. = 4179т.грн.Організація самостійно перераховую до бюджету відображені суми у вигляді податків, зборів, штрафів і інших платежів. На короткострокову і довгострокову платоспроможність підприємства впливає його здатність отримувати прибуток. В зв’язку із цим розглянемо такий аспект діяльності підприємства, - як рентабельність, яка є якісним показником ефективності роботи підприємства.

Звичайно при розрахунку рентабельності визначають відношення прибутку до таких показників: рівня продажу, активів, власного капіталу. Прибуток – найважливіший показник ефективності роботи підприємства, джерело життєдіяльності. Зростання прибутку створює фінансову основу для самофінансування діяльності підприємства, здійснення розширеного відтворювання і задоволення зростаючих соціальних і матеріальних потреб робочих. За рахунок прибутку виконуються також зобов’язання підприємства перед бюджетом, банками і іншими організаціями. Тому аналіз прибутку повинен охоплювати як чинники її формування, так і розподілу.

Таблиця 2.20.

Вертикальний аналіз, доповнений горизонтальнім. Структура операційних витрат за елементами

| ПОКАЗНИКИ | На 31.12. 2007р | На 31.12. 2008р | На 31.12. 2009р | відхилення | |

| 2008/2007 | 2009/2008 | ||||

| Питома вага матеріальних затрат | 86,86% | 86,40% | 87,15% | -0,46% | 0,75% |

| Питома вага витрат на оплату праці | 4,84% | 4,85% | 4,57% | 0,01% | -0,28% |

| Питома вага відрахувань на соціальні заходи | 1,87% | 1,90% | 1,82% | 0,03% | -0,08% |

| Питома вага амортизації | 3,13% | 2,83% | 2,62% | -0,31% | -0,21% |

| Питома вага інших операційних витрат | 3,29% | 4,02% | 3,84% | 0,73% | -0,18% |

| Разом | 100,00% | 100,00% | 100,00% | 0,00% | 0,00% |

Отже, ми бачимо, що найбільшу вагу займають матеріальні витрати . На другому місці знаходяться витрати на оплату праці. Найменшу вагу в усіх трьох роках займають відрахувань на соціальні заходи.

Таблиця 2.21.

Структури операційних витрат за першим розділом звіту

| ПОКАЗНИКИ | На 31.12. 2007р | На 31.12. 2008р | На 31.12. 2009р | відхилення | |

| 2008/2007 | 2009/2008 | ||||

| Питома вага собівартості реал-ї прод-ї | 75,8% | 65,3% | 69,1% | -10,5% | 3,8% |

| Питома вага адмін-х витрат | 1,7% | 1,4% | 1,5% | -0,3% | 0,1% |

| Питома вага збутових витрат | 2,4% | 2,4% | 2,7% | 0,1% | 0,2% |

| Питома вага інших операційних витрат | 20,0% | 30,8% | 26,7% | 10,8% | -4,1% |

| РАЗОМ операційних витрат | 100,0% | 100,0% | 100,0% | 0,0% | 0,0% |

Мета аналізу витрат на виробництво за окремими статтями полягає у дослідженні впливу окремих статей витрат на собівартість та виявлення закономірностей динаміки собівартості.

Найбільшу вагу займає собівартості реал-ї прод-ї . На другому місці знаходяться інші операційні витрати Найменшу вагу в усіх трьох роках займають адміністративні витрати.

Аналіз фінансових коефіцієнтів

Аналіз фінансової стійкості

Дозволяють виявити рівень фінансової риски пов'язаного із структурою джерел формування капіталу на підприємстві. До них відносяться:

![]() (2.1.)

(2.1.)

![]() . (2.2.)

. (2.2.)

![]() (2.4.)

(2.4.)

![]() . (2.5.)

. (2.5.)

![]() (2.6.)

(2.6.)

| Коефіциєнти | 2007 рік | 2008 рік | 2009 рік | Оптимальне значення |

| К-т автономності | 0,05 | 0,33 | 0,22 | 0,7-0,8 =1 |

| К-т фінансування | 20,43 | 1,99 | 3,53 | 0,3-0,4 =0 |

| К-т заборгованності | 0,95 | 0,67 | 0,78 | 0,2-0,3 =0 |

| К-т поточної заб-і | 0,79 | 0,53 | 0,69 | |

| К-т довгост-го фін-я | 0,21 | 0,47 | 0,31 | 0,8-0,9 =1 |

Коефіцієнт автономії Протягом 2007-2009рр. при здійсненні своєї фінансового-господарської діяльності підприємство мало низький рівень цього показника. Це характеризує слабку фінансову стійкість та залежність від депозитних засобів, але і ставить під сумнів ефективність використання поточних рахунків.

К-т фінансування. Значення цього показника більше і вказує на зниження фінансової стійкості підприємства. За даними таблиці значення даного показника вказує на слабку фінансову стійкість підприємства в процесі здійснення фінансово-господарської діяльності.

К-т заборгованності. показує залежність від зовнішніх джерел фінансування <1. Підприємство має позитивний показник по трьох роках діяльності.

К-т поточної заб-і На кожну гривню поточної заборгованості у кінці року підприємства мають 79, 53,69 копійок ліквідних активів.

К-т довгост-го фін-я показує, скільки довгострокових позикових коштів використано для фінансування активів підприємства з власними коштами. Чим менше позикових коштів залучає підприємство для здійснення своєї статутної діяльності, тим сильніший його фінансовий стан. Отже можна зробити висновок, що в нашому випадку спостерігається незначне збільшення даного показника але і незначне збільшення показника може призвести в подальшому до фінансової нестабільності підприємства.

Аналіз платоспроможності

Характеризують своєчасність розрахунків по поточних зобов'язаннях.

![]() .(2.7.)

.(2.7.)

![]() . (2.8.)

. (2.8.)

![]() .(2.9)

.(2.9)

Коефіцієнт співвідношення дебіторської і кредиторської заборгованості = Сума дебіторської заборгованості / Сума кредиторської заборгованості

| Коефіциєнти | 2007 рік | 2008 рік | 2009 рік | Оптимальне значення |

| К-т абсолютної ліквідності | 0,00 | 0,03 | 0,00 | 25-30 % |

| К-т проміжної ліквідності | 0,44 | 0,63 | 0,81 | 70-80% |

| К-т поточної ліквідності | 0,72 | 0,93 | 0,95 | 100 и вище |

| К-т співвідношення дебіт-ї і кред-ї заборг-ті | 4,88 | 1,24 | 5,01 | равно 1 |

К-т абсолютної ліквідності Характеризує негайну готовність підприємства ліквідувати короткострокову заборгованість і визначається як відношення суми грошових коштів підприємства та короткотермінових. Даний коефіцієнт мав негативне значення і помітна тенденція до його зменьшення.

К-т проміжної ліквідності (швидкої) відображає платіжні можливості підприємства щодо сплати поточних зобов'язань за умови своєчасного проведення розрахунків з дебіторам. В трьох роках даний показник є поза межами норми, що свідчить про нездатність підприємства сплачувати поточні зобов'язання за умови своєчасного проведення розрахунків з дебіторами.

К-т поточної ліквідності(покриття) характеризує достатність оборотних засобів для покриття своїх боргів. . Збільшення цього показника свідчить про поліпшення фінансового стану підприємства. Згідно таблиці даний показник має достаньо низьке значення, Тут може виникнути сумнів у ефективності використання поточних активів при дуже низькому рівні позикового капіталу, тому що за рахунок власних коштів розширювати виробництво, основні фонди, модернізувати і удосконалювати технології практично не можливо бо, як бачимо, значна частка прибутку іде на забезпечення поточної діяльності підприємства.

К-т співвідношення дебіт-ї і кред-ї заборг-ті Нормальним значенням цього показника вважається значення, що перевищує одиницю. В нашому прикладі він майже дійшов у 2008р. до одиниці (=1,24).

Аналіз оборотності активів підприємства

Характеризують на скільки швидко обертаються активи в процесі господарської діяльності. Характеристика ділової активності підприємства.

Коефіцієнт оборотності всіх активів = Чистий дохід від реалізації/ Середня вартість всіх використаних активів. Характеризує, наскільки ефективно використовуються активи з точки зору обсягу реалізації. Він показує, скільки гривень реалізації припадає на кожну гривню, вкладену в активи підприємства. Іншими словами, скільки разів за звітний період активи обернулись в процесі реалізації продукції. Чим вищий оборот, тим ефективніше використовуються активи.

Коефіцієнт оборотності оборотних активів = Чистий дохід від реалізації/ Середня вартість оборотних активів.

Він показує ефективність використання оборотних активів підприємства.

Період обороту всіх активів = Кількість днів / Коефіцієнт оборотності всіх активів

Період обороту оборотних активів = Кількість днів / Коефіцієнт оборотності оборотних активів.

Характеризується кількістю днів, протягом яких оборотні активи проходять усі стадії одного кругообігу.

| Коефіцієнти | 2007 рік | 2008 рік | 2009 рік |

| Коефіцієнт оборотності всіх активів | 1,31 | 2,14 | 1,00 |

| Коефіцієнт оборотності оборотних активів | 2,33 | 4,32 | 1,52 |

| Період обороту всіх активів | 274,37 | 168,19 | 358,55 |

| Період обороту оборотних активів | 154,47 | 83,33 | 237,24 |

Аналіз оборотності капіталу підприємства

Характеризують, на скільки швидко обертається капітал підприємства в процесі діяльності.

- Коефіцієнт оборотності всього капіталу;

- Коефіцієнт оборотності власного капіталу;

- Коефіцієнт оборотності позикового капіталу;

- Період обороту всього капіталу;

- Період обороту власного капіталу;

- Період обороту позикового капіталу.

| Коефіцієнти | 2007 рік | 2008 рік | 2009 рік |

| Коефіцієнт оборотності всього капіталу | 1,47 | 2,39 | 1,11 |

| Коефіцієнт оборотності власного капіталу | 4853,09 | 9691,64 | 7109,01 |

| Коефіцієнт оборотності позикового капіталу | 1,55 | 3,59 | 1,43 |

| Період обороту всього капіталу | 244,39 | 150,70 | 323,75 |

| Період обороту власного капіталу | 0,07 | 0,04 | 0,05 |

| Період обороту позикового капіталу | 232,99 | 100,29 | 252,21 |

Коефіцієнт оборотності всього капіталу відношення виручки від реалізації продукції до усього підсумку нетто валюти балансу – характеризує ефективність використання підприємством усіх джерел засобів, незалежно від їх характеру, тобто показує скільки раз за рік здійснюється повний цикл виробництва та оборотності, який приносить відповідний ефект у вигляді прибутку, або скільки грошових одиниць реалізованої продукції принесла кожна грошова одиниця пасиву.

Коефіцієнт оборотності власного капіталу. показує ефективність використання власного капіталу підприємства. Аналізуючи ділову активність досліджуваного підприємства з даних таблиці слід відмітити, що всі показники ділової активності мають позитивні, хоча і недуже високі значення і у 2008 та 2009 році помітне їх зростання. Це свідчить про достатню швидкість обертання фінансових ресурсів і тенденцію до її збільшення.

Коефіцієнт оборотності позикового капіталу відбивають інтенсивність його використання на підприємстві, тобто характеризують наскільки швидко позиковий капітал, що використовується підприємством, в цілому та за окремими елементами обертається в процесі його господарської діяльності. Для оцінки оборотності позикового капіталу використовують такі показники:

Коефіцієнт оборотності позикового капіталу, який визначається за формулою:

Копк = ОР / Кср, (2.10.)

Де ОР – загальний обсяг реалізації продукції в періоді, що розглядається;

Кср – середня сума всього використовуваного капіталу підприємства у періоді, що розглядається;

Період обороту позикового капіталу в днях, що розраховується за формулою:

ПОпк = Д / Копк, (2.11.)

Де Д – кількість днів у періоді, що розглядається

Період обороту всього капіталу

ПО = Д / Копк (2.12.)

По-період обороту всього капіталу,

Д- кількість днів у періоді

Період обороту власного капіталу

Повк = Д / Копк (2.13.)

По-період обороту власного капіталу,

Д- кількість днів у періоді

Аналіз рентабельності

Характеризують здатність підприємства формувати необхідний прибуток в процесі господарської діяльності і визначають загальну ефективність використання активів і капіталу.

Коефіцієнт рентабельності активів (економічна рентабельність) = Чистий прибуток / Вартість активів

Коефіцієнт рентабельності власного капіталу (фінансова рентабельність) = Чистий прибуток / Вартість капіталу

Коефіцієнт рентабельності реалізованої продукції (комерційна рентабельність) = Прибуток операційної діяльності / Чистий дохід від реалізації

Коефіцієнт рентабельності виробництва (рентабельність витрат) = Валовий прибуток / Собівартість реалізованої продукції

| Коефіцієнти | 2007 рік | 2008 рік | 2009 рік |

| Коефіцієнт рентабельності активів | 0,00 | 0,01 | 0,00 |

| Коефіцієнт рентабельності власного капіталу | 0,00 | 0,04 | 0,00 |

| Коефіцієнт рентабельності реалізованої продукції | 0,00 | 0,04 | 0,00 |

| Коефіцієнт рентабельності виробництва | -0,03 | -0,13 | -0,02 |

Коефіцієнт рентабельності активів Згідно таблиці, слід відмітити, що даний показник має негативне значення. Це свідчить про не раціональність використання активів досліджу вального підприємства.

![]()

Цей коефіцієнт показує, що підприємство не одержує прибуток з кожної гривні, вкладеної в активи

Коефіцієнт рентабельності власного капіталу показує величину одержаного прибутку в розрахунку на одну гривню капіталу власників. характеризує ефективність вкладення коштів до даного підприємства. Для нашого підприємства цей показник відсутній, що свідчить о не вкладенні коштів в підприємство.

![]()

Коефіцієнт рентабельності реалізованої продукції

![]()

Значення цього коефіцієнта показує, що підприємство має прибуток з кожної гривні реалізованої продукції. Тенденція до його зниження дозволяє припустити скорочення попиту на продукцію підприємства.

Зниження коефіцієнта рентабельності реалізованої продукції може бути викликано змінами в структурі реалізації, зниження індивідуальної рентабельності виробів, що входять у реалізовану продукцію, і ін

Коефіцієнт рентабельності виробництва показує розмір прибутку на кожну вкладену в оборот гривню, його основна концепція – відношення прибутку до суми витрат, понесених у зв’язку з його отриманням.

Оцінка стану та ефективності використання необоротних активів підприємства. Фондорентабельність (відношення прибутку від основної діяльності до середньорічної вартості основних засобів); показник, що характеризує скільки гривен прибутку (від реалізації або до оподаткування) доводиться на 100 гривен основних фондів. Зростання показника в динаміці характеризує ефективніше використання основних фондів, а зменшення даного показника в динаміці при одночасному збільшенні фондовіддачі говорить про збільшення витрат підприємства.

Стр. 050 ф.2 / стр. 031 ф.1

| 2007р | 2008р | 2009р |

| 0,04 | 0,32 | 0,03 |

Фондовіддача основних засобів (відношення вартості виробленої продукції до середньорічної вартості основних засобів); це випуск продукції на 1 грн вартості основних виробничих фондів. Фондовіддача - показник використання основних виробничих фондів.

Стр.035 ф.2 / стр 031 ф.1

| 2007р | 2008р | 2009р |

| 1,70 | 2,85 | 1,72 |

Фондовіддача активної частини основних коштів (відношення вартості виробленної продукції до середньорічної вартості активної частини основних коштів);

Стр. 035 ф.2 / стр. 030 ф.1

| 2007р | 2008р | 2009р |

| 3,95 | 6,02 | 3,39 |

Фондомісткість (відношення середньорічної вартості основних засобів виробничого призначення до вартості проведеної продукції за звітний період); Показник обернений до показника фондовіддача, показує скільки основних средств використовується для виробництва 1 грн. продукції.

Стр. 031 ф.1 / стр. 035 ф.2

| 2007р | 2008р | 2009р |

| 0,59 | 0,35 | 0,58 |

Оцінку ефективності використання матеріальних ресурсів

Прибуток на гривну матеріальних витрат є найбільш узагальненим показником ефективності використання матеріальних ресурсів. Визначається діленням суми одержаного прибутку від основної діяльності на суму матеріальних витрат.

Стр. 050 ф.2 / стр. 230 ф.2

| 2007р | 2008р | 2009р |

| 0,03 | 0,14 | 0,02 |

Матеріалоотдача визначається діленням вартості проведеної продукції на суму матеріальних витрат. Цей показник характеризує, скільки вироблено продукції з кожної гривни спожитих матеріальних ресурсів (сировини, матеріалів, палива, енергії і т.д.).

Стр. 035 ф.2 / стр. 230 ф.2

| 2007р | 2008р | 2009р |

| 0,99 | 1,19 | 1 |

Матеріаломісткість продукції - відношення суми матеріальних витрат до вартості проведеної продукції - показує, скільки матеріальних витрат потрібно або фактично доводиться на виробництво одиниці продукції.

Стр. 230 ф.2 / стр. 035 ф.2

| 2007р | 2008р | 2009р |

| 1 | 0,84 | 1 |

Коефіцієнт співвідношення темпів зростання об'єму виробництва і матеріальних витрат визначається відношенням індексу валової продукції до індексу матеріальних витрат. Він характеризує у відносному виразі динаміку матеріалоотдачи і одночасно розкриває чинники її зростання.

Стр. 10 ф.2 / стр. 230 ф.2

| 2007р | 2008р | 2009р |

| 1,12 | 1,33 | 1,11 |

Питома вага матеріальних витрат в собівартості продукції обчислюється відношенням суми матеріальних витрат до повної собівартості проведеної продукції. Динаміка цього показника характеризує зміну матеріаломісткості продукції.

Стр. 230 ф.2 / стр. 40 ф.2

| 2007р | 2008р | 2009р |

| 1,03 | 0,95 | 1,02 |

Похожие работы

... концепцію мотивації на ВАТ «Стахановський феросплавний завод» було визначено застосування певних видів морального і матеріального стимулювання, що застосовуються до висококваліфікованих спеціалістів. РОЗДІЛ 3. удосконалення організації ДОБРОБУТУ І ВІДБОРУ КАДРІВ ВАТ «СФЗ» 3.1 підвищення мотивації персоналу - як складова добробуту ВАТ «СФЗ» Керівники ВАТ «СФЗ» для того, щоб мотивувати ...

0 комментариев