Навигация

ОЦЕНКА ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ ЦЕННЫХ БУМАГ

2. ОЦЕНКА ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ ЦЕННЫХ БУМАГ

Цель инвестирования в финансовые активы зависит от предпочтений каждого вкладчика. Классический вариант – вложение денежных средств в ценные бумаги промышленных компаний (корпораций).

Основная задача рассматриваемой методики - оценить инвестиционную привлекательность акционерной промышленной компании.

Под инвестиционной привлекательностью понимается наличие экономического эффекта (дохода) от вложения денег в ценные бумаги (акции) при минимальном уровне риска. Методика основана на использовании детерминированного факторного анализа и предполагает расчет результативных показателей (коэффициентов), их группировку по экономическому содержанию, обоснование полученных значений и оценку текущего финансового состояния акционерного общества и перспектив его развития.

Итогом анализа является заключение о степени инвестиционной привлекательности акционерной компании.

Показатели инвестиционной привлекательности эмитента классифицируются по двум группам:

1) акции предлагаются впервые (первичная эмиссия);

2) акции продолжительное время обращаются на фондовом рынке.

В первом случае оценка инвестиционной привлекательности компании (инвесторами, кредиторами, рейтинговыми формами) проводится с использованием традиционных показателей: оборачиваемости активов; прибыльности активов; финансовой устойчивости; ликвидности активов.

Во втором случае эта оценка дополняется анализом ряда новых показателей, среди которых наиболее важную роль играют следующие (табл. 2.1).

Таблица 2.1

Коэффициенты, характеризующие эффективность первичной эмиссии акций

| Показатель | Назначение | Расчетная формула |

| 1. Коэффициент отдачи, акционерного капитала | Характеризует уровень чистой прибыли, приходящейся на акционерный капитал | Чистая прибыль (после налогообложения), деленная на среднюю стоимость акционерного капитала за расчетный период |

| 2. Балансовая стоимость одной акции | Отражает величину акционерного и резервного капиталов, приходящихся на одну акцию, т.е. обеспеченность АО собственными средствами | Сумма (акционерный капитал + резервный капитал), деленная на общее количество акций акционерного общества на определенную дату |

| 3. Коэффициент дивидендных выплат | Характеризует долю дивидендных выплат в чистой прибыли акционерного общества | Сумма дивидендов, выплаченных АО в рассматриваемом периоде, деленная на сумму чистой прибыли общества за расчетный период |

| 4. Коэффициент обеспе-ченности привилегированных акций (префакций) чистыми активами | Отражает величину чистых активов, приходящихся на одну префакцию Чистые активы = активы -обязательства по балансу | Чистые активы общества на определенную дату, деленные на количество префакций, находящихся в обращении |

| 5. Коэффициент покрытия дивидендов по префакциям | Позволяет оценить, в какой мере размер чистой прибыли общества обеспечивает выплату дивидендов | Чистая прибыль общества за расчетный период, деленная на сумму дивидендов, предусмотренную к выплате по префакциям в расчетном периоде |

Рассмотренные показатели характеризуют эффективность предыдущих выпусков акций акционерного общества.

Оценка характера обращения акций на рынке ценных бумаг связана прежде всего с показателями их рыночной стоимости и ликвидности. Среди этих параметров наиболее важную роль играют следующие (табл. 2.2).

Таблица 2.2

Коэффициенты, определяющие характер обращения акций на организованном рынке ценных бумаг

| Показатель | Назначение | Расчетная формула |

| 1. Коэффициент выплаты дивидендов | Характеризует соотношение суммы дивиденда и цены акции | Сумма дивиденда, выплаченного по акции в определенном периоде (руб.), деленная на цену котировки акции на начало рассматриваемого периода (руб.) |

| 2. Коэффициент соотношения цены и доходности акции | Показывает соотношение между ценой акции и доходом по ней. Чем ниже это соотношение, тем привлекательнее акция для инвестора | Цена акции на начало рассматриваемого периода (руб.), деленная на совокупный доход, полученный по акции в рассматриваемом периоде (руб.) |

| 3. Коэффициент ликвидности акций на фондовой бирже | Характеризует возможности быстрого превращения акций в деньги в случае необходимости их реализации | Общий объем предложения рассматриваемых акций на биржевых торгах (или по периоду в целом), деленный на общий объем продажи рассматриваемых акций на биржевых торгах (или по всем торгам за период) |

| 4. Коэффициент соот-ношения котируемых цен предложения и спроса на акцию | Отражает соотношение между ценой предложения и спроса на акцию | Средний уровень цен предложения на торгах, деленный на средний уровень цен спроса на акцию на торгах |

| 5. Коэффициент обращения акций | Отражает объем их обращения, а также уровень ликвидности по результатам биржевых торгов | Общий объем продаж рассматриваемых акций на торгах за период, деленный на общее количество акций фирмы, умноженное на среднюю цену продажи одной акции в рассматриваемом периоде |

По законодательству России установлены жесткие требования к проспекту эмиссии ценных бумаг. Он должен содержать: сведения об эмитенте; данные о его финансовом положении; сведения о предстоящем выпуске эмиссионных ценных бумаг.

Условия размещения выпущенных ценных бумаг следующие:

- эмитент имеет право начинать размещение выпускаемых им ценных бумаг только после регистрации их выпуска;

- количество размещенных ценных бумаг не может превышать их количества, указанного в учредительных документах о выпуске ценных бумаг;

- эмитент вправе разместить меньшее количество ценных бумаг, чем указано в проспекте эмиссии;

- эмитент обязан завершить размещение выпускаемых им ценных бумаг по истечении одного года с даты начала эмиссии, если действующим законодательством России не определены иные сроки их размещения;

- при публичном размещении или обращении выпуска эмиссионных ценных бумаг эмитент не вправе предоставлять преимущество для приобретения этих бумаг одним потенциальным покупателям перед другими.

Итак, оценка условий эмиссии акций является заключительным этапом изучения их инвестиционных качеств. Предметом такого изучения являются:

- цена эмиссии;

- условия и периодичность выплаты дивидендов;

- степень участия отдельных владельцев в управлении акционерным обществом и другие важные для инвестора сведения, содержащиеся в эмиссионном проспекте.

На основе изучения перечисленных параметров, характеризующих текущее финансовое состояние эмитента и перспективы его развития, делается выводе степени его инвестиционной привлекательности.

Что касается соотношения цена/доход, то данный показатель зависит от рыночной конъюнктуры (курса акций). Поэтому ориентироваться на него следует осторожно, с учетом будущего прогноза рыночных колебаний курса ценных бумаг.

Похожие работы

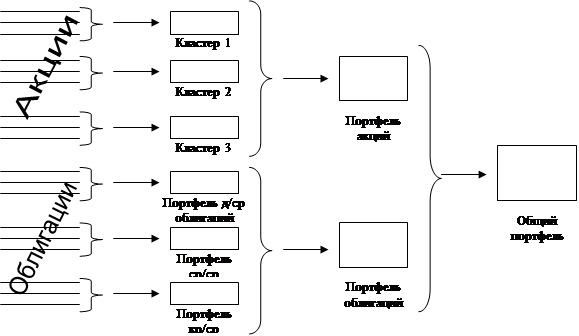

... правило выбора по Борда [1], согласно которому инвестиционные объекты ранжируются по значениям каждого показателя в порядке убывания с присвоением соответствующего значения ранга, и наилучшим вариантом признается объект инвестирования с максимальным значением суммарного ранга. При составлении инвестиционного портфеля могут использоваться комбинированные методы, для чего отбор инвестиционных ...

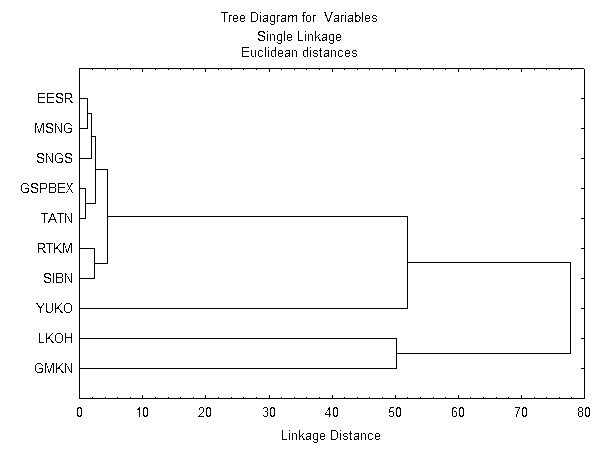

... играет большую роль. Как правило, данные нормализуют вычитанием среднего и делением на стандартное отклонение, так что дисперсия оказывается равной единице. 2. Кластерный анализ в портфельном инвестировании Общеизвестно, что изменение курсовой стоимости и дивидендов различных ценных бумаг не только в России, но и во всем ...

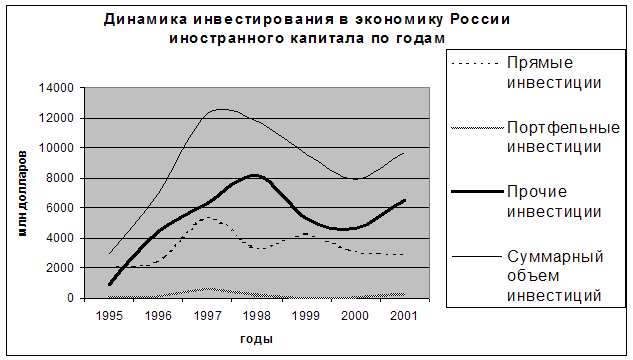

... 14 млрд долларов. Иностранный капитал присутствует в более чем в 24 тысячах компаний.[4] Проследим за динамикой инвестирования иностранного капитала в российскую экономику вообще и портфельных инвестиций в частности. Таблица 6.6. Динамика инвестиций в экономику России по годам, млн. долларов[5] Вид инвестиций 1995 год 1996 год 1997 год 1998 год 1999 год 2000 ...

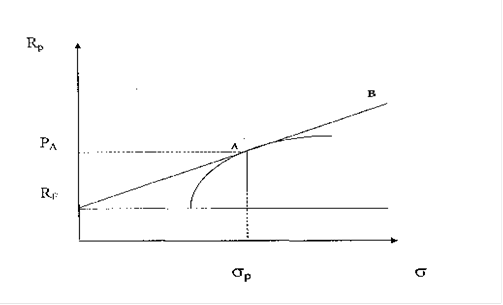

... как в длительной перспективе плюсы и минусы от изменения их цены будут гасить друг друга. 4. Особенности практики управления портфелями ценных бумаг в России Российскому рынку по-прежнему характерны негативные особенности, препятствующие применению принципов портфельного инвестирования, что в определенной степени сдерживает интерес субъектов рынка к этим вопросам. В дополнение к уже описанным ...

0 комментариев