Навигация

Бухгалтерский учет операций кредитной организации с пластиковыми картами

2.2.3 Бухгалтерский учет операций кредитной организации с пластиковыми картами

Операции с пластиковыми картами, учитывая их ориентацию на высокую автоматизацию обслуживания, как правило, подразумевают следующую систему распределения полномочий между структурными подразделениями банка, отвечающими за бухгалтерский учет операций с этими платежными иструментами:

- ведение аналитических счетов в разрезе клиентов-картодержателей, ведущихся в обособленной автоматизированной системе учете операций с картами, обеспечивается карточным подразделением банка.

- ведение синтетических счетов и счетов лицевого учета (транзитных, доходных/расходных), необходимых для операций с картами, ведется сотрудниками бухгалтерии банка в общебанковской системе операционного дня, в том числе и на основании данных, предоставляемых автоматизированной система учета операций с пластиковыми картами.

Все бухгалтерские операции ведутся в соответствии с положением "О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации" и иными нормативными актами.

Ниже представлены основные типовые проводки, применяющиеся при отражении в бухгалтерской отчетности как клиентских, так и внутри- и межбанковских операций, связанных с дебетовыми платежными картами.

При учете движения персонализированных бланков карт между подразделениями банка и при выдаче их клиенту формируются следующие проводки:

| Д-т 91203 К-т 91203 | Первоначальная проводка, отражающая операцию передачи карт из карточного подразделения операционному подразделению банка, при этом счета открываются в разрезе каждого структурного подразделения. |

| Д-т 91203 К-т 99999 | Формируется при выдаче карты клиенту. |

| Д-т 99999 К-т 91203 | Формируется при уничтожении сданной клиентом карты. |

| Д-т 91203 К-т 91203 | Формируется при возврате невостребованных карт в карточное подразделение. Обратна первой проводке таблицы. |

По этим операциям распечатываются соответствующие мемориальные ордера по выдаче ценностей и помещаются в документы дня банка.

Аналитический учет операций с банковскими картами ведется в отдельном програмном комплексе на следующих лицевых счетах: 42301, 42601, 405xx, 406xx, 407xx, 40802, 40814. В дальнейшем, будем обозначать эту группу счетов аббревиатурой СПК, для обозначения же прочих счетов клиента (до востребования, расчетных, текущих), открытых в банке, примем обозначение ПСК. Структура счета устанавливается нормативами банка и, как правило, в последних разрядах включает в себя номер пластиковой карты. Формирование книги учета открытых лицевых счетов по установленной форме и на основании данных автоматизированной системы учета операций с пластиковыми картами, как правило, возлагается на карточное подразделение банка.

Синтетический учет ведется в системе операционного дня банка на сводных балансовых счетах – для физических лиц и на лицевых балансовых – для юридических. Структура сводных балансовых счетов отражает, как правило, и тип платежных карт, и платежную систему.

При внесении денежных средств для обеспечения расчетов с пластиковыми картами формируются следующие проводки:

| Д-т ПСК, 20202 К-т 47422 | Формируется на каждую отдельную сумму при внесении клиентом взноса за выпуск и обслуживание карты. |

| Д-т ПСК, 20202 К-т СПК | Формируется на каждую сумму пополнения при внесении клиентом денег на счет, в безналичной форме или наличными через кассу банковского учреждения. |

| Д-т 47422 К-т 30302 | Формируется при необходимости осуществления расчетов по пополнению карты в межфилиальной сети банка. |

| Д-т 47422 К-т 70601 | Формируется для отражения в балансе доходов, связанных с обслуживанием и выпуском карты. |

| Д-т 30301 К-т 47422 | Формируется по мере поступления по системе межфилиальных расчетов сумм, предназначенных к зачислению на счета клиентов. |

| Д-т 47422 К-т СПК, 70601 | Формируется для окончательного списания поступивших из филиалов средств с транзитных счетов на счета клиентов и счета доходов банка. |

Эти операции осуществляются на основании заявления клиента на взнос или перевод денежных средств, либо на основании платежного поручения.

При осуществлении клиентами расчетов в платежной системе банковских карт, на каждую сумму операций формируются следующие проводки:

платежная система безналичный расчет кредитный

| Д-т 47423 К-т 30110 | Формируется на основании выписок по корреспондентским счетам, отражает поступившие требования возмещения средств от других участников платежной системы. |

| Д-т СПК К-т 47423 | Формируется при списании денежных средств со счетов клиента на основании поступивших требований корреспондентов. |

| Д-т 30110 К-т 70601 | Формируется при списании сумм комиссий за обслуживание банковских карт. |

| Д-т 20202 К-т 70601 | Формируется при внесении сумм комиссии физическими лицами наличными в кассу банка. |

В некоторых случаях при использовании платежных карт может возникать овердрафт – задолженность клиента, для учета которого, ко всем лицевым счетам, открытым в рамках обслуживания пластиковых карт, открываются парные ссудные счета (ПСС). Возникающая задолженность учитывается и погашается банком по следующей схеме:

| Д-т ПСС К-т СПК | Формируется при возникновении овердрафта на его сумму. |

| Д-т СПК К-т ПСС | Формируется при внесении клиентом на лицевой счет сумм, достаточных для погашения овердрафта. |

| Д-т СПК К-т 70601 | Формируется на сумму процентов, удержанную банком за пользование овердрафтом. |

При регулярном начислении процентов по лицевым счетам клиентов и при окончательном расчете с ними в случае расторжения договора обслуживания платежной карты, осуществляются следующие проводки:

| Д-т 70606 К-т СПК | Формируется на сумму начисленных за период процентам на сумму остатка по лицевым счетам держателей карт. |

| Д-т СПК К-т 47422, 30302 | Формируются при перечислении денежных средств с лицевых счетов клиентов на иные их счета, открытые в том же банке, либо при выдаче средств наличными физическим лицам через кассу банка. |

| Д-т 47422, 30302 К-т ПСК, 20202 |

Эти операции совершаются на основании поданного клиентом заявления о закрытии счета и прекращении пользования карточными продуктами банка.

Все операции, в соответствии с действующими нормативами, надлежащим образом документарно оформляются и подлежат обязательному валютному контролю и контролю, проводимому в целях борьбы с отмыванием доходов, в соответствии с нормами действующего законодательства.

Похожие работы

... районе, причем наибольшее количество — в Москве. В основном преобладают универсальные банки, и практически не развита сеть специализированных банков, в частности ипотечных. И все же банковская система Российской Федерации постепенно совершенствуется. При этом политика Центрального банка РФ направлена на повышение устойчивости и надежности банковской системы. Глава 2. Современная ...

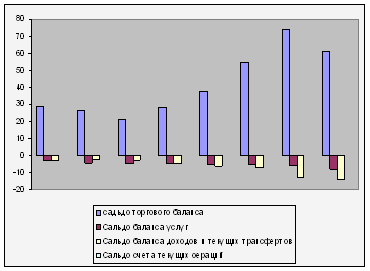

... сальдо- 39 млрд дол. США, которое, однако, оказалось заметно меньшим соответствующего показателя в январе - июне 2006г. (55,5 млрд дол.) Рисунок 1.Соотношение основных компонентов счета текущих операций платежного баланса Российской Федерации в первых полугодиях 2000-2007гг. (млрд дол. США) Внешнеторговый оборот увеличился на 17,8 %(до 251,8 млрд дол.) при опережающем росте импорта. ...

... банка. И наконец, межбанковский клиринг, право на осуществление которого предоставляется специальной лицензией, выдаваемой Банком России небанковской кредитной организации (НКО) - Расчетной НКО. В самом общем виде систему финансовых расчетов Российской Федерации можно подразделить на логические составляющие: система валовых расчетов Банка России, в которую входят внутрирегиональные и ...

... , если иное не предусмотрено законодательством; - предусмотрена ответственность банков (РКЦ) за допущенные нарушения при выполнении расчетных операций. 1.4. Принципы безналичных расчетов Безналичный платежный оборот в стране организуется на основе определенных принципов. Принципы организации расчетов – основополагающие начала их проведения. Соблюдение принципов в совокупности ...

0 комментариев