Навигация

Анализ финансового состояния Пушкинского автобусного парка

2.2. Анализ финансового состояния Пушкинского автобусного парка

Анализ финансового состояния Пушкинского автобусного парка проводится в соответствии с ранее изложенной методикой. На первом этапе производится горизонтальный анализ баланса предприятия, который позволяет сделать выводы об основных тенденциях развития предприятия в динамике за 2001 и 2002 годы по отношению к 2000 году, который принят за базовый. На втором этапе производится вертикальный анализ баланса предприятия, целью которого является определение структуры баланса за анализируемый период и динамика изменения этой структуры в 2001 и 2002 годах по отношению к 2000 году. На третьем этапе производится коэффициентный анализ, который завершается оценкой финансового состояния предприятия и определением группы финансового состояния.

2.2.1. Горизонтальный анализ баланса Пушкинского автобусного парка

Валюта баланса Пушкинского автобусного парка на конец 2002 года составила 114 731 тыс. руб. и увеличилась по отношению к концу 2000 рода на 67%. Увеличение валюты баланса в целом является положительным показателем. Однако делать вывод об увеличении объемов производства и росте спроса на услуги предприятия можно только с учетом темпа инфляции. По официальным данным инфляция за 2001 год составила 45%, а за 2002 год - - 35%. Сопоставление темпов инфляции и темпов увеличения роста валюты баланса позволяет сделать вывод об отсутствии реального роста валюты баланса.

Поскольку различные средства предприятия имеют различную степень подверженности инфляционным процессам, необходимо провести детальный анализ активов и пассивов предприятия.

2.2.1.1. Горизонтальный анализ активов предприятия

Горизонтальный анализ внеоборотных активов (см. таблицу 14). Анализ внеоборотных активов предприятия показывает, что внеоборотные активы предприятия за период с 2000 года по отношению к 2001 году увеличились на 14,4 млн. руб. (на 22%), в 2002 году - - на 40,8 млн. руб. (на 64%). Рост внеоборотных активов в целом расценивается положительным с точки зрения финансового состояния предприятия, но нуждается в более детальном анализе, что вызвано составом статей, входящих в этот раздел: основные средства, незавершенное строительство, долгосрочные финансовые вложения. Более детальный анализ позволяет сделать вывод о том, что основные средства предприятия (здания, машины, оборудование) за период с 2000 года значительно возросли: в 2001 году на 57%, в 2002 году - на 162%. Указанный рост значительно обгоняет

темпы инфляции, однако делать вывод об увеличении основных средств в натуральных измерителях преждевременно.

Горизонтальный анализ активов предприятия

Таблица 14

| Активы | Код строки | 2000 | 2001 | 2002 | |||

| тыс. руб. | % | тыс. руб. | % | тыс. руб. | % | ||

| Внеоборотные активы | |||||||

| Основные средства | 120 | 25224 | 100,00 | 39645 | 157,17 | 65969 | 261, 53 |

| в том числе | |||||||

| Здания, машины, оборуд. | 122 | 25224 | 100,00 | 39645 | 157,17 | 65969 | 261,53 |

| Незавершенное строитель. | 130 | 38082 | 100,00 | 38062 | 99,95 | 38108 | 100,07 |

| Долгосрочные фин. вложен. | 140 | 5 | 100,00 | 5 | 100,00 | 5 | 100,00 |

| в том числе | |||||||

| инвестиции в др. организац | 143 | 5 | 100,00 | 5 | 100,00 | 5 | 100,00 |

| итого по разделу | 190 | 63311 | 100,00 | 77712 | 122,75 | 104082 | 164,40 |

| Оборотные активы | |||||||

| Запасы | 210 | 1143 | 100,00 | 1555 | 136,05 | 1839 | 160,89 |

| в том числе | |||||||

| сырье, материалы и др | 211 | 915 | 100,00 | 1242 | 135,74 | 1773 | 193,77 |

| МБП | 213 | 209 | 100,00 | 252 | 120,57 | 0 | 0,00 |

| готовая про д., товары | 214 | 8 | 100,00 | 4 | 50,00 | 6 | 75,00 |

| расходы буд. Периодов | 216 | 11 | 100,00 | 57 | 518,18 | 60 | 545,45 |

| НДС | 220 | 345 | 100,00 | 498 | 144,35 | 644 | 186,67 |

| долг, дебиторская задолж. | 230 | 25 | 100,00 | 0 | 0,00 | 0 | 0,00 |

| в том числе | |||||||

| покупатели и заказчики | 231 | 23 | 100,00 | 0 | 0,00 | 0 | 0,00 |

| Прочие дебиторы | 235 | 2 | 100,00 | 0 | 0,00 | 0 | 0,00 |

| Краткосроч. Задолжен. | 240 | 3883 | 100,00 | 6789 | 174,84 | 6582 | 169,51 |

| в том числе | |||||||

| покупатели и заказчики | 241 | 67 | 100,00 | 108 | 161,19 | 97 | 144,78 |

| Прочие дебиторы | 246 | 3816 | 100,00 | 6681 | 175,08 | 6485 | 169,94 |

| денежные средства | 260 | 190 | 100,00 | 209 | 110,00 | 412 | 216,84 |

| в том числе | |||||||

| Касса | 261 | 9 | 100,00 | 5 | 55,56 | 1 | 11,11 |

| расчетные счета | 262 | 116 | 100,00 | 49 | 42,24 | 172 | 148,28 |

| Прочие денежные средства | 264 | 65 | 100,00 | 155 | 238,46 | 239 | 367,69 |

| Прочие оборотные активы | 270 | 0 | 100,00 | 479 | 1172 | ||

| итого по разделу | 290 | 5586 | 100,00 | 9530 | 170,61 | 10649 | 190,64 |

| Баланс | 300 | 68897 | 100,00 | 87242 | 126,63 | 114731 | 166,53 |

Анализ роста этой статьи баланса показывает, что данный рост получен в основном из-за влияния двух факторов: переоценки основных средств и закупке нового подвижного состава, стоимость которого значительно превышает остаточную стоимость основных средств по состоянию на конец 2000 года. Реального увеличения подвижного состава не произошло. Таким образом, реальный рост основных средств отсутствует, а, следовательно, возможности по оказанию услуг остаются на прежнем уровне.

Анализ незавершенного строительства показывает, что в абсолютных величинах за период с 2000 года по 2002 год оно не изменяется. Это свидетельствует о наличии у предприятия объектов долгостроя, на завершение которых у предприятия нет средств. Вместе с тем, довольно большие средства предприятия отвлечены на эти объекты. В целом наличие на предприятии долгого периода объектов долгостроя является отрицательным явлением и требует принятия решений по изменению данной ситуации. Незначительное увеличение сумм по незавершенному строительству в 2002 году (на 40 тыс. руб.) не свидетельствует о продолжении незавершенного строительства.

Долгосрочные финансовые вложения за анализируемый период не изменились. Анализ эффективности этих вложений требует проведения анализа доходности сделанных инвестиций и принятия решения об их эффективности.

Горизонтальный анализ внеоборотных активов показывает, что динамика изменений в целом положительная, но факторы, которые вызвали рост, не свидетельствуют о положительных тенденциях развития предприятия.

Вместе с тем необходимо учитывать и тот факт, что внеоборотные активы - это наиболее постоянные активы предприятия и анализ их роста необходимо дополнить анализом иных активов предприятия. Горизонтальный анализ оборотных активов предприятия. В целом оборотные активы предприятия с конца 2000 года увеличились в 2001 году на 71% и в 2002 году на 91%, что является положительной характеристикой предприятия и свидетельствует об увеличении потребности в оборотных средствах предприятия, а, следовательно, об увеличении хозяйственной деятельности, повышении объема оказания услуг. Темп роста оборотных активов опережает темпы роста инфляции, что свидетельствует о реальном увеличении оборотных активов. Однако увеличение может быть вызвано не только за счет увеличения объема оказания услуг, но и в результате неэффективного использования обо ротных средств. Для более обоснованного вывода необходимо проанализировать отдельные составляющие внеоборотных активов предприятия: запасы (в т.ч. сырье, материалы и др., МБП, готовая продукция, товары, расходы будущих периодов), НДС, долгосрочная дебиторская задолженность (в т.ч. получатели, заказчики, прочие дебиторы), краткосрочная задолженность (в т.ч. получатели и заказчики, прочие дебиторы), денежные средства (в т.ч. касса, расчетный счет, прочие денежные средства), прочие оборотные активы.

За отчетные периоды запасы предприятия на конец 2001 года возросли на 36%, на конец 2002 года возросли на 61%, что свидетельствует о росте запасовпредприятия как в номинальных, так и в реальных ценах, при этом увеличилась, в основном, стоимость сырья и материалов: в 2001 году на 35% и в 2002 году на 92%.

Величина МБП на конец 2001 года увеличилась на 20%, а в 2002 году сократилась на 100%.

Готовая продукция по сравнению с концом 2000 года уменьшалась как в 2001 году на 50%, так и в 2002 году на 75%, но ее абсолютная величина незначительна в силу специфики деятельности предприятия и не оказывает влияния на общее изменение величины оборотных активов.

Расходы будущих периодов по сравнению с 2000 годом в 2001 году возросли в 5,2 раз, а в 2002 году в 5,5 раз, что свидетельствует о существенном увеличении расходов будущих периодов. Однако в абсолютных величинах их сумма незначительна, поэтому они не оказывают существенного влияния на результаты деятельности предприятия.

НДС на конец 2001 года по сравнению с концом 2000 года увеличился на 44% и в 2002 году на 87%, что подтверждает общую тенденцию роста оборотных активов, в частности, увеличение запасов и расходов будущих периодов и свидетельствует об увеличении роли оборотных средств в деятельности предприятия.

На конец 2001 и 2002 годов отсутствует долгосрочная дебиторская задолженность. Вместе с тем краткосрочная задолженность на конец 2001 года возросла в сравнении с 2000 годом на 75% и на 70% на конец 2002 года. Рост дебиторской задолженности может свидетельствовать об увеличении объемов услуг, которые предприятие оказывает в кредит (покупатели и заказчики). А также показывает рост задолженности перед предприятием со стороны бюджета за оказанные предприятием услуги (прочие дебиторы). Рост задолженности бюджета перед предприятием является отрицательным, необходимо стремиться к его сокращению. В свою очередь анализ дебиторской задолженности должен быть дополнен анализом кредиторской задолженности, что будет сделано далее.

Анализ динамики денежных средств предприятия показывает, что в целом их величина возросла с конца 2000 года до конца 2001 года на 10% и до конца 2002 года на 117%. Рост денежных средств может быть оценен как положительный фактор, т.к. его увеличение положительно сказывается на прочих показателях деятельности предприятия (ликвидности и платежеспособности). Следует отметить, что основной рост денежных средств приходится на прочие денежные средства.

Прочие оборотные активы, на конец 2001 года составили 479 тыс. руб., а на конец 2002 года уже 1172 тыс. руб. Данные оборотные активы оказывают существенное влияние на рост общих оборотных активов предприятия.

Анализ оборотных активов предприятия свидетельствует о положительных тенденциях развития предприятия в целом. Однако необходимо помнить, что результатом деятельности предприятия является получение прибыли.

2.2.2.2.Горизонтальный анализ пассивов предприятия

Горизонтальный анализ капитала и резервов (см. таблицу 15). Пассивы предприятия состоят из собственных средств и заемных. К собственным пассивам относятся пассивы раздела 1 баланса предприятия «Капитал и резервы».

Анализ собственных пассивов предприятия показывает, что размер уставного капитала за период с конца 2000 года по конец 2002 года не изменился.

Размер добавочного капитала в 2001 году и в 2002 году по сравнению с концом 2000 года увеличился на 28%. Рост добавочного капитала связан с переоценкой основных средств предприятия.

Горизонтальный анализ пассивов предприятия

Таблица 15

| Пассивы | Код строки | 2000 | 2001 | 2002 | |||

| тыс. руб. | % | тыс. руб. | % | тыс. руб. | % | ||

| Капитал и резервы | |||||||

| Уставный капитал | 410 | 5 | 100,00 | 5 | 100,00 | 5 | 100,00 |

| Добавочный калит. | 420 | 59123 | 100,00 | 75722 | 128,08 | 75753 | 128,13 |

| Целевые фин. и пост | 450 | 599 | 100,00 | 584 | 97,50 | 583 | 97,33 |

| Нераспред. приб. пр. лет | 460 | 3660 | 100,00 | 3660 | 100,00 | 6171 | 168,61 |

| Фонд накопления | 461 | 3511 | 100,00 | 3511 | 100,00 | 3511 | 100,00 |

| Фонд потребления | 462 | 2 | 100,00 | 3 | 150,00 | 1 | 50,00 |

| Непокрытый убыток пр. лет | 465 | -2007 | 100,00 | -5208 | 259,49 | -13208 | 658,10 |

| Нераспр. прибыль года | 470 | 0 | 100,00 | 2511 | 0 | ||

| Непокр. убыт года | 475 | -3328 | 100,00 | -8000 | 240,38 | -8373 | 251,59 |

| Итого по разделу | 490 | 61565 | 100,00 | 72788 | 118,23 | 64443 | 104,67 |

| Краткосрочные обязат. | |||||||

| Кредиторская задолжен. | 620 | 7057 | 100,00 | 14103 | 199,84 | 22055 | 312,53 |

| в том числе | |||||||

| поставщики и подряд | 621 | 2524 | 100,00 | 3624 | 143,58 | 4520 | 179,08 |

| задолж. перед персоналом | 624 | 1445 | 100,00 | 2129 | 147,34 | 2001 | 138,48 |

| перед гос внебюдж фонд | 625 | 2565 | 100,00 | 6339 | 247,13 | 8536 | 332,79 |

| перед бюдж | 626 | 338 | 100,00 | 1119 | 331,07 | 3267 | 966,57 |

| авансы получ. | 627 | 1 | 100,00 | 16 | 1600,00 | 10 | 1000,00 |

| прочие кредиторы | 628 | 184 | 100,00 | 876 | 476,09 | 3721 | 2022,28 |

| Доходы буд. периодов | 640 | 275 | 100,00 | 351 | 127,64 | 28233 | 10266,55 |

| Итого по разделу | 690 | 7332 | 100,00 | 14454 | 197,14 | 50288 | 685,87 |

| Баланс | 700 | 68897 | 100,00 | 87242 | 100,00 | 114731 | 166,53 |

Целевое финансирование изменялось незначительно, на конец 2001 и 2002 годов оно сократилось на 2%.

В силу специфики деятельности предприятие является планово-убыточным. Однако, предприятие имеет одновременно как нераспределенную прибыль, так и непокрытый убыток. Причем оба эти показателя в динамике увеличиваются. На конец 2001 года нераспределенная прибыль прошлых лет по отношению к 2000 году не изменилась, а на конец 2002 года возросла на 69%. При этом непокрытый убыток прошлых лет увеличился на конец 2001 года на 160%, а в на конец 2002 года на 558%. В целом предприятие на конец 2002 года имеет непокрытый убыток (за вычетом нераспределенной прибыли) в размере 15,4 млн. руб.

Анализ убытков предприятия показывает, что по сравнению с концом 2000 года общий убыток предприятия (за вычетом нераспределенной прибыли) на конец 2001 года увеличился на 320%, а в 2002 году на 820%. Такой рост убытков обусловлен тем, что на конец 2002 года не был покрыт убыток предыдущих периодов.

Наличие убытка и его многократный рост характеризует результат деятельности предприятия как отрицательный и, в свою очередь, требует дополнительного анализа и принятия мер по устранению или уменьшению убытков. Долгосрочных обязательств предприятие не имеет.

Краткосрочные обязательства предприятия неуклонно и многократно возрастают. Так, в целом, объем краткосрочных обязательств на конец 2001 года по сравнению с 2000 годом возрос на 97%, а в 2002 году - на 590%. Рост краткосрочных обязательств оценивается как отрицательный фактор деятельности предприятия и нуждается в дополнительном анализе. В частности, необходимо определить источники образования кредиторской задолженности. Для этого рассмотрим более подробно элементы краткосрочной задолженности.

Анализ кредиторской задолженности показывает, что в целом по предприятию кредиторская задолженность за анализируемый период неуклонно увеличивается.

На конец 2001 года она увеличилась на 100%, а на конец 2002 года на 212%. В том числе увеличилась задолженность перед поставщиками и подрядчиками: в 2001 году на 44%, в 2002 году на 80%. Рост задолженности в совокупности с прочими показателями характеризует предприятие как ненадежного покупателя. Возросла задолженность перед персоналом: за 2001 год на 50%, за 2002 год на 40%. Значительно увеличилась задолженность перед государственными внебюджетными фондами: за 2001 год на 147%, за 2002 год на 232%, а также задолженность перед бюджетом: за 2001 год на 233%, за 2002 год на 867%. Анализируя данные о кредиторской задолженности перед бюджетом и дебиторской задолженности бюджета перед предприятием, можно сделать вывод, что предприятие является должником государства. Рост задолженности перед бюджетом и внебюджетными фондами характеризует финансовую деятельность предприятия как крайне неустойчивую.

Вместе с тем увеличивается кредиторская задолженность перед прочими кредиторами: за 2001 год на 476%, а за 2002 год на 2022%, что также является крайне отрицательной характеристикой финансовой деятельности предприятия и делает его зависимым от кредиторов.

Анализ доходов будущих периодов показывает, что в 2002 году они увеличились в 102 раза, что связано с получением в 2002 году подвижного состава от городского бюджета.

В целом анализ пассивов предприятия показывает, что при достаточно стабильных показателях собственных пассивов отмечается крайне значительный рост заемных средств, что ведет к отрицательным последствиям для предприятия.

Похожие работы

... использования активов предприятия. В 2008 г. на предприятии была получена прибыль. Такая тенденция является свидетельством улучшения производственно- хозяйственной деятельности предприятия и его финансового состояния в целом. В заключение необходимо добавить, что в целях достижения высоких результатов деятельности предприятия руководству необходимо разработать мероприятия, направленные на ...

... от прочих видов деятельности, по предприятию результат от реализации составит 53,7 млн. р., рентабельность от реализации 2,54%. Для улучшения финансово-экономического состояния, увеличения объема производства, повышения материального стимулирования предприятия, РУДГАП «Автопарк № 15» имеет потребность в дополнительных источниках формирования заемных и привлеченных средств согласно бизнес-плана ...

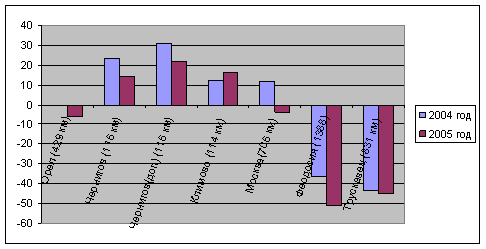

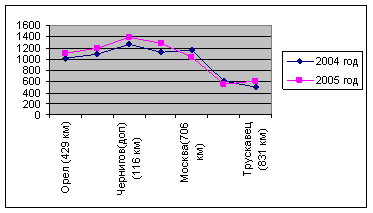

... автобусный маршрут, установленных требований, графика движения или сверхнормативных простоев автобусов в пунктах пропуска [10]. 4. Технико-экономическое обоснование перспективных регулярных международных автобусных маршрутов 4.1 Расчет стоимостей перевозок на действующем маршруте Гомель – Феодосия при использовании автобусов МАЗ-154 и Икарус-250 Расчет себестоимости перевозки за 1 час: ...

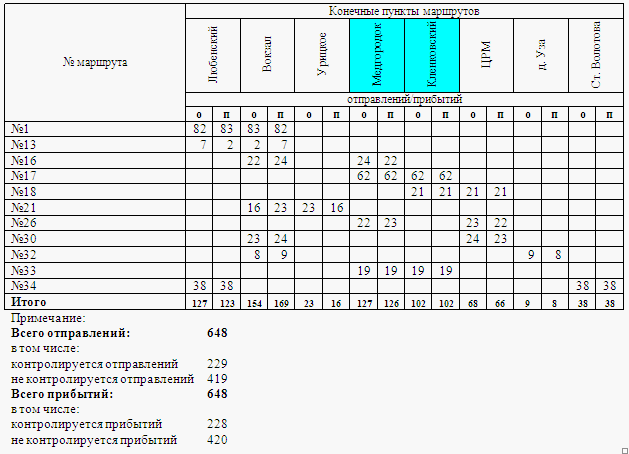

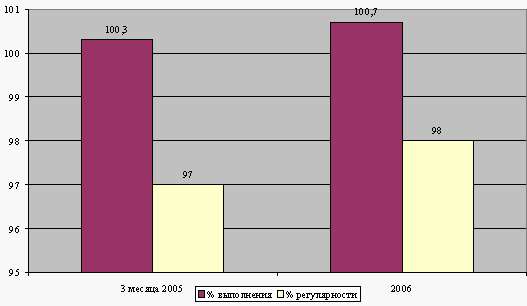

... (за 2006 год). Коэффициент регулярности движения фактически выполненных контролируемых рейсов за 2006 год составляет 0,95. Основные недостатки используемого метода контроля за движением автобусов городского сообщения РДАУП "Автобусный парк № 1" г. Гомеля: – не охвачены все маршруты и рейсы; – не производится анализ причин нерегулярности по каждому контролируемому маршруту; – нет возможности ...

0 комментариев