Навигация

Система финансового планирования в ООО "Дверидофф"

4. Система финансового планирования в ООО "Дверидофф"

В настоящий момент предприятием используются следующие виды планирования. Процесс финансового прогнозирования в ООО "Дверидофф" состоит из следующих этапов:

1.Финансовое прогнозирование.

1.1.Всесторонний сбор информации (внутренней и внешней).

1.2.Составление прогнозных документов.

1.3.Проверка корректности полученных данных.

2.Корректировка.

2.1.Проверка прогнозируемых результатов на соответствие определенным критериям.

2.2.Выработка целевых указаний по корректировке отдельных прогнозных показателей.

2.3.Корректировка отдельных прогнозных показателей.

2.4.Формирование окончательного варианта прогнозных документов.

2.5.Утверждение планов.

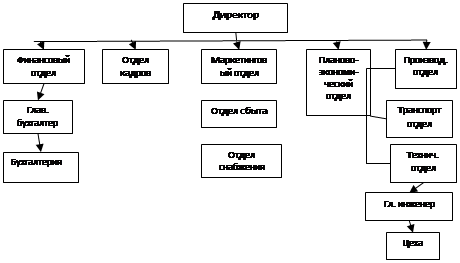

Сбор информации является начальным этапом финансового прогнозирования в организации. На этом этапе планово-экономический отдел ООО "Дверидофф" проводит работу по сбору информации, ее предварительной обработке, систематизирует соответственно с другими показателями. Здесь происходит сбор информации об объемах произведенной продукции, затратах, исполнении сметы затрат, остатках, структуре затрат и т.д.

На этапе составления документов планово-экономический отдел производит необходимые расчеты, руководителем утверждаются плановые документы. Затем составляется производственный, а затем финансовый план, включающий прогнозный Отчет о прибылях и убытках и баланс.

Проверка корректности полученных данных осуществляется при составлении прогнозного баланса. Если данные некорректны, то ведется поиск ошибок.

Затем проводится корректировка планов. Это делается на основе предварительных плановых данных о наличии финансовых ресурсов в плановом периоде. Источником этой информации служит доходная часть плана движения денежных средств. Процесс корректировки заключается в последовательной доработке составных документов Финансового плана и других документов таким образом, чтобы запланированное погашение обязательств соответствовало имеющимся платежным средствам.

В результате получается Финансовый план, удовлетворяющий предъявляемым требованиям (с учетом специфики предприятия и существующих ограничений). Скорректированный Финансовый план утверждается руководителем.

По глубине горизонта планирование в ООО "Дверидофф" подразделяется на текущее и долгосрочное. Текущее осуществляется на 1 месяц вперед. Осуществляется с 25 по 30 число месяца, предшествующего планируемому. Долгосрочное – это планирование на период не более года. Осуществляется ежегодно в период с сентября по ноябрь.

В основе того и другого планирования лежит месячный план. На год составляется двенадцать планов на каждый месяц отдельно.

Между тем необходимо отметить, что составляемый план на год часто оказывается неэффективным, т.к. ожидаемые данные меняются (например, изменение тарифов, цен, которое за год – полгода до этого не планировалось, изменения в законодательстве и т.д.).

Необходимо отметить, что планово-экономический отдел предприятия почти не занимается долгосрочным финансовым прогнозированием.

Только раз в год на основе отчетных данных делают прогнозный баланс на перспективу 3 года на основе метода пропорциональной зависимости показателей от объема реализации. Основная причина пренебрежения финансовым прогнозированием – недоверие к прогнозным результатам, нестабильность экономики, политические ситуации.

5. Организация и методы финансового управления текущими операциями в ООО "Дверидофф"

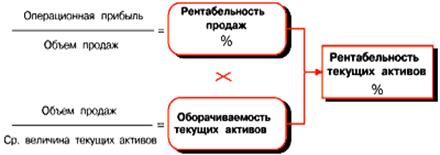

Изменение показателей оборачиваемости за анализируемые периоды можно выразить следующей таблицей, используем приложение А, Б:

Таблица 8 Анализ показателей оборачиваемости ООО "Дверидофф"

| Показатель | 2007 год | 2008 год | 2009 год |

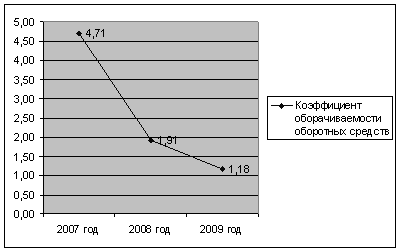

| Коэффициент оборачиваемости оборотных средств | 4,71 | 1,91 | 1,18 |

| Продолжительность оборота | 76 | 188 | 306 |

| Дополнительное привлечение оборотных средств | - | 9156 | 10176 |

| Коэффициент оборачиваемости запасов | 0,38 | 4,96 | 11,75 |

| Оборачиваемость запасов | 946,16 | 72,63 | 30,65 |

| Коэффициент оборачиваемости денежных средств | 0,006 | 0,002 | 0,002 |

| Период оборачиваемости денежных средств | 2,214 | 0,560 | 0,590 |

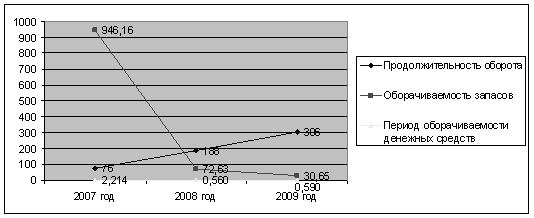

Данные таблицы 8, свидетельствую о том, что оборачиваемость запасов в 2007 году составила 946,16 оборотов, а к 2009 году составила 30,65 оборотов, таким образом показатель уменьшился на 915,51 оборотов.

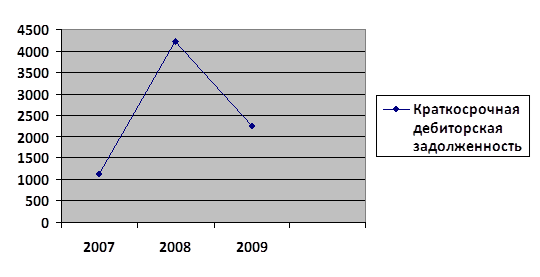

Период оборота денежных средств с 2007 по 2009 год снизился на 1,624 (с 2,214 до 0,590 оборотов), что говорит о повышении эффективности их использования, незначительном повышении ликвидности оборотного капитала и его оборачиваемости, а также говорит о введении средств в оборот.

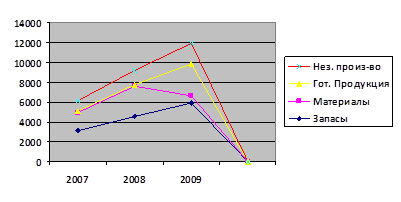

Изменение продолжительности одного оборота запасов, дебиторской задолженности, денежных средств и оборотных активов графически выглядит следующим образом (Рис. 2).

Рисунок 2 – Изменение периодов оборачиваемости оборотных средств

Оборачиваемость запасов за анализируемые периоды продолжала неуклонно снижаться (Рисунок 5) на 915,51 оборота соответственно, что является отрицательной тенденцией и свидетельствует о росте темпов производства, сбыта, росте эффективности использования ресурсов, общей рентабельности производства, а также повышении стабильности финансового состояния предприятия. Причём, оборачиваемость увеличивалась как из-за снижения оборотных активов, так и из-за увеличения выручки.

Продолжительность оборота показывает, за сколько дней оборотные активы проходят полный цикл. Она выражается в днях и рассчитывается следующим образом.

Если в 2007 году период одного оборота составлял больше 4-х месяцев, то за 2009 года он равен почти 1 месяцу.

Рисунок 3 – Динамика оборачиваемости оборотных активов

При замедлении оборачиваемости происходит дополнительное привлечение оборотных средств для обслуживания производства, то есть перерасход. Дополнительное привлечение оборотных средств вследствие замедления оборачиваемости рассчитывается следующим образом:

За 2009 год недорасход оборотных средств составил 8516 тыс. руб., т.е. эти средства участвовали в обороте, из-за этого увеличилась эффективность использования оборотного капитала и общая рентабельность предприятия, что говорит об улучшении рациональности хозяйственной деятельности предприятия и ещё большем увеличении рентабельности производства.

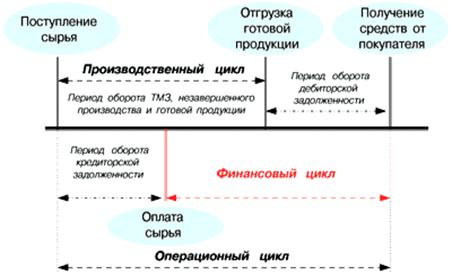

Скорость оборота товарно-материальных запасов (К об. зап.) является одним из важнейших факторов, влияющих на общую оборачиваемость оборотного капитала. Период обращения запасов (Взап. c/c) - это средний период времени, необходимый для превращения сырья в готовую продукцию и последующей продажи. С 2007 по 2009 год оборачиваемость запасов снизилась на 915,51 оборота (с 946,16 до 30,65) - даже больше, чем общая оборачиваемость оборотных активов, что говорит о росте темпов производства, эффективном использовании запасов и нерациональной хозяйственной политике в области закупки материалов и сбыте готовой продукции.

Похожие работы

... управление денежным потоком позволяют определить его оптимальный уровень, способность предприятия рассчитаться по своим текущим обязательствам и осуществлять инвестиционную деятельность. Нормативное регулирование управления оборотными активами предприятия осуществляется в соответствии с нормативными документами, имеющими разный статус. Одни из них обязательны к применению (ФЗ, ПБУ), другие носят ...

... направленность главных структурных изменений. Правило 4: Денежные средства являются регулятором равновесия между собственными оборотными средствами и текущими финансовыми потребностями. Глава 2. Разработка системы управления оборотными активами 2.1. Характеристика коммерческой организации (ЗАО «Лакомка») Для исследования и разработки системы управления оборотными активами было выбрано ...

... их ведомостей учет расчетов с покупателями и заказчиками, с поставщиками по авансам выданным, подотчетными лицами, с прочими дебиторами. 2. АНАЛИЗ И ОЦЕНКА УПРАВЛЕНИЯ ОБОРОТНЫМИ АКТИВАМИ ПРЕДПРИЯТИЯ НА ПРИМЕРЕ ГУП "КОРЕНЕВСКИЙ" ЭКСПЕРИМЕНТАЛЬНЫЙ ЗАВОД 2.1 Организационно-экономическая характеристика предприятия Государственное унитарное предприятие "Кореневский экспериментальный завод" ...

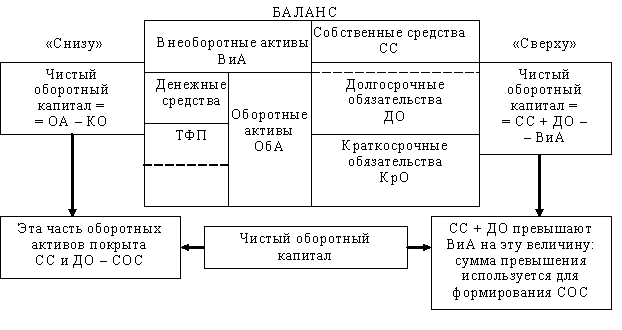

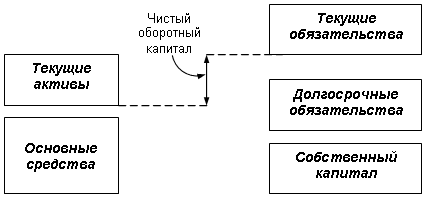

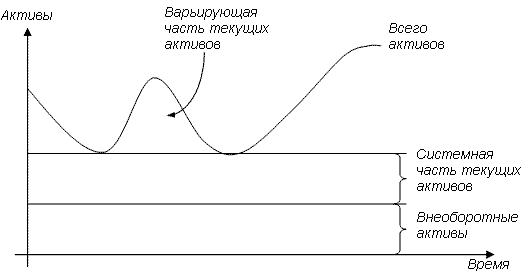

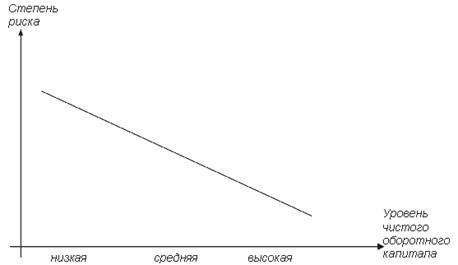

... , дебиторской задолженности и производственных запасов, должно быть рассмотрено как с позиции рентабельности данного вида активов, так и с позиции оптимальной структуры оборотных средств. 2. СТРАТЕГИИ ФИНАНСИРОВАНИЯ ТЕКУЩИХ АКТИВОВ 2.1 Модели финансового управления Ликвидность и приемлемая эффективность текущих активов в значительной степени определяются уровнем чистого оборотного ...

0 комментариев