Навигация

Стан ринку банківських послуг в Україні

1.2 Стан ринку банківських послуг в Україні

Становлення незалежної банківської системи в Україні бере свій початок від 20 березня 1991 р., з часу прийняття Закону України "Про банки і банківську діяльність". Цей Закон заклав основи для створення Національного банку України на базі українського республіканського відділення Держбанку СРСР. Національний банк України - юридично і реально центральний банк нашої держави. Відповідно до цього Закону, в нашій країні були закладені підвалини класичної дворівневої банківської системи. За роки незалежності України проведена величезна робота по становленню грошово-кредитної національної системи. Створена дворівнева банківська система, що складається з Національного банку України і системи комерційних банків. Введена в обіг національна грошова одиниця - гривня, побудована власна база для друкування паперових грошей і карбування монет, введена в експлуатацію система електронних розрахунків, запроваджена заснована на міжнародних стандартах система бухгалтерського обліку в банках, створенні валютний ринок і ринок цінних паперів.

Діяльність Національного банку України, його монетарна політика позитивно вплинули на подолання гіперінфляції, керованість інфляційними процесами. Проте подальше загострення економічної, фінансової і платіжної кризи, гальмування ринкових перетворень економіки, інвестиційного процесу, серйозні прорахунки комерційних банків у сфері кредитування, розрахунків, порушення багатьма з них вимог до ліквідності й інших економічних нормативів свідчать про необхідність удосконалення банківської справи, проведення комплексної державної програми реформування і розвитку банківської системи України. Невпорядкованість і нестабільність нормативно- правового регулювання створює додаткові труднощі у здійсненні банківської діяльності, заважає її розвитку.

Банківська система України на даному етапі розвитку ще не досягла високого рівня платоспроможності - баланси більшості великих банків містять ненадійні кредити, а баланси підприємств, відповідно, містять борги без перспектив їхньої оплати. Сьогодні чимало банків є прихованими банкрутами. Навіть частина досить великих банків практично недієздатні. Банки змушені функціонувати в інфляційному середовищі з недосконалим податковим і фінансовим законодавством.

За станом на 01.01.2006 р. в Реєстрі банків, їх філій та представництв, валютних бірж було зареєстровано 195 банків. Із них 2- державні (Ощадбанк України та Укрексімбанк), 167 - акціонерні товариства (118 відкриті, 49- закриті), 26 - товариства з обмеженою відповідальністю. В Україні зареєстровано 31 банк, створений за участю іноземного капіталу, в тому числі 7 банків - зі 100 відсотковим іноземним капіталом. Частка участі іноземного капіталу в банківській системі України на 01.01.2004 р. становила 14,5 %. Ліцензії Національного банку на здійснення банківських операцій мали 153 комерційні банки, в тому числі на здійснення операцій із валютними цінностями - 149 /11, с.131/.

У продовж 2003 року зберігалася тенденція до зменшення кількості комерційних банків. Усього за 2005 рік із Реєстру банків, їх філій та представництв, валютних бірж вилучено 9 банків: 5 ліквідовано (АКБ "Будмбанк", АБ "Ліко", АКБ "Незалежність" КБ "Черкаси", АКБ "БНП-Дрезднер Банк (Україна)"; чотири стали філіями (АБ "Поділля" - філією АБ "Укропспілка", АКБ "Аркадія" - філією АКБ "Інвестбанк", АКБ "Укрнафтогазбанк" філією АКБ "Укргазбанк", АБ "Інвест-банк Україна" філією АКБ "Тавріка").

Протягом 2003 року Національним банком України зареєстровано лише один новий комерційний банк - ЗАТ "Мікрофінансовий банк" зі статутним фондом 47,7 млн. грн. За станом на 01.01.2006 р. 63 банки віднесено до категорії проблемних (32,3% від загальної кількості комерційних банків України), тобто на 10 більше, ніж налічувалося на 01.01.2005 р. Із них 20 банків перебуває в режимі фінансового оздоровлення та особливого нагляду, один у режимі санації, у двох призначено тимчасову адміністрацію, ще два банки перебувають у стадії реорганізації, 38 - у стадії ліквідації. Протягом 2006 року сім банків виконали програму фінансового оздоровлення, тож переведені в загальний режим роботи. Виконуючи ліцензійні вимоги та нормативи Національного банку України щодо розміру капіталу, комерційні банки активно нарощують його , про що свідчить, зокрема, збільшення кількості банків із капіталом понад 5 млн. євро (табл 1).

Таблиця 1.1 Динаміка обсягу нормативного капіталу системи банків України

| Розмір нормативного капіталу | Кількість банків за станом на 01.01.2005 р. | Кількість банків за станом на 01.01.2006 р. |

| До 1 млн. євро | 14 | 6 |

| Від 1 до 2 млн. євро | 34 | 0 |

| Від 2 до 3 млн. євро | 31 | 14 |

| Від 3 до 5 млн. євро | 41 | 44 |

| 5 млн. євро і більше | 44 | 89 |

| Усього | 164 | 154 |

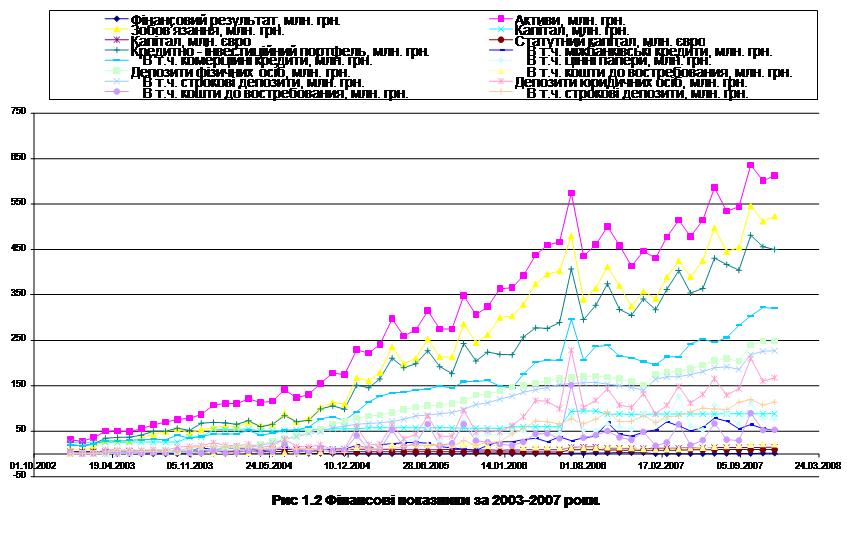

Загальна (балансова) сума капіталу вітчизняної банківської системи на 01.01. 2006 р. становила 6449,6 млн. грн. (17,4% від усіх пасивів банків), що на 572,0 млн.грн., або на 9,7 % більше, ніж було на 01.01.2005 р.

Нормативний капітал (балансовий капітал з урахуванням банківських ризиків та субординованого боргу) дорівнював 4943,3 млн.грн., що на 635,8 млн.грн., або на 14,8 % більше, ніж було на 01.01.2005 р. Він зріс в основному за рахунок збільшення обсягів статутних фондів та субординованого боргу банків. Серед факторів, які негативно вплинули на обсяг нормативного капіталу, недосформовані резерви під кредитні ризики (1544,8 млн. грн.) та зменшення фінансового результату банків ( - 29,6 млн. грн.).

Загальна сума зареєстрованих та сплачених статутних фондів по системі комерційних банків на 01.01.2006 р. становила 3666 млн.грн. (74,2% від загального обсягу нормативного капіталу), що на 752,2 млн.грн., або на 25,8% більше, ніж було на 01.01.2005 р.

За станом на 01.01.2006 р. комерційні банки, які надають звітність, за розміром капіталу розподілилися так: нормативний капітал менше 1 млн. євро мали 6 банків ( у всіх зафіксовано від'ємне значення нормативного капіталу);

від 1 до 2 млн. євро - 0 банків;

від 3 млн. євро - 14 банків

від 3 до 5 млн. євро -45 банків;

від 5 до 10 млн. євро -20 банків.

За станом на 01.01.2006 р. менший від норми обсяг регулятивного капіталу мали 6 банків, тобто протягом року кількість таких банків значно (майже у 5 разів) зменшилася.

Стосовно достатності капіталу по системі комерційних банків , то за станом на 01.01.2006 р. вона становила 13,4% (при мінімальній нормі - 4%). Проте спостерігається тенденція до зниження цього показника. Так, за 2005 рік він скоротився на 3,4 процентного пункту (зауважимо, що активи зросли швидше, ніж капітал).

Однією із складових капіталу комерційних банків є фінансовий результат їх діяльності. За результатами 2005 року збитки банківської системи становили 29,6 млн.грн., тоді як прибутки за підсумками 2004 року, - 512,8 млн.грн. Збитковими виявились 12 комерційних банків (загальна сума їх збитків -508,1 млн.грн.; частка банку "Слов'янський" -325,4 млн.грн, банку "Україна" -97,2 млн.грн.). Інші 142 банки отримали прибутки, загальна сума яких за 2003 рік становить 478,5 млн.грн.

Погіршення (порівняно з 2004 роком) загального фінансового результату системи комерційних банків сталося через такі чинники: сплачуючи проценти та комісійні, виконуючи вимоги НБУ щодо формування резервів під активні операції, комерційні банки не подбали про достатнє для цього нарощування доходів, крім того дозволили собі надмірний приріст адміністативних витрат. Ще одним фактором зниження у 2003 році доходів комерційних банків було зменшення надходжень від торгівлі іноземною валютою. Але частина банків поступово переорієнтувалася на одержання доходів від базових банківських операцій, передусім - активно-пасивних та операцій зі сфери розрахунково-касового обслуговування.

Порівняльний аналіз структури зобов'язань комерційних банків за станом на 01.01.2006 р. та на 01.01.2005 р. свідчить про зростання всіх її складових.

Загальна сума зобов'язань системи банків становила 30 529,9 млн. грн.,що на 10 601.3 млн. грн., або на 53,2% більше, ніж на 01.01.2005 р. Зростання відбулося в основному за рахунок коштів суб'єктів господарювання та громадян.

Найбільшою в зобов'язаннях банків України є питома вага коштів суб'єктів господарювання - 40,1%.

За станом на 01.01.2006 р. заборгованість перед клієнтами суб'єктами господарювання на поточних та депозитних рахунках становила 12 255,4 млн. грн. (її питома вага зменшилася на 0,6 процентного пункту). З початку 2005 року обсяг залучених у суб'єктів господарювання коштів зріс на 4 146,4 млн. грн., або на 51,1%. Із них 65,8% — це залишки резидентів у національній валюті, 30,4% — у вільноконвертованій.

Залишки на поточних та депозитних рахунках фізичних осіб становили 6 845,1 млн. грн. (22,4% від загального обсягу зобов'язань), тобто зросли з початку року на 2 386,4 млн. грн., або на 53,5%. Вклади громадян - резидентів у національній валюті дорівнювали 50,8%, а у вільно конвертованій — 48,2% від загальної суми вкладів населення.

Загальний обсяг вкладів фізичних осіб у банках - членах Фонду гарантування вкладів фізичних осіб (надалі - Фонду) на 01.01.2005 р. становив 5 612,1 млн. грн. (82,0% від загальної суми вкладів фізичних осіб), у тому числі 3371,5 млн. грн. — в іноземній валюті (у гривневому еквіваленті), тобто протягом року зріс на 1 921,8 млн. грн. (52,1%), зокрема в іноземній валюті - на 1 169,5 млн. грн. (на 53,1%). Загальна кількість вкладників сягнула 5 384 140, що на 17,4% більше, ніж налічувалося на 01.01.2005 р.

Найвагомішу частку вкладів фізичних осіб у банках - членах Фонду становлять вклади до 500 грн. - 4 735 тис.вкладів (або 87,9%). Їх сума - 137,7 млн. грн., у тому числі в іноземній валюті (у гривневому еквіваленті) - 29,3 млн. грн. Середній розмір вкладу за цією групою дорівнює 29 грн.

Найменша кількість вкладів фізичних осіб у банках - членах Фонду припадає на групу вкладів від 500 до 1 000 грн.- 169 тис. вкладів (або 3,1%) на суму 147,8 млн. грн., у тому числі в іноземній валюті (у гривневому еквіваленті) - 25,2 млн. грн. Середній розмір вкладу заданою групою - 875 грн.

Середній розмір вкладів фізичних осіб у банках - членах Фонду на 01.10.2003 р. дорівнював 1 042,3 грн.

Заборгованість перед банками за строковими коштами (депозити та кредити) на 01.01.2006 р. становила 3 451,7 млн. грн. (11,3% від загальної суми зобов'язань), тобто зросла з початку року на 1 259,6 млн. грн., або на 57,5%. Найбільша питома вага припадала на кошти у вільно конвертованій валюті -61,6% /36, с.5/.

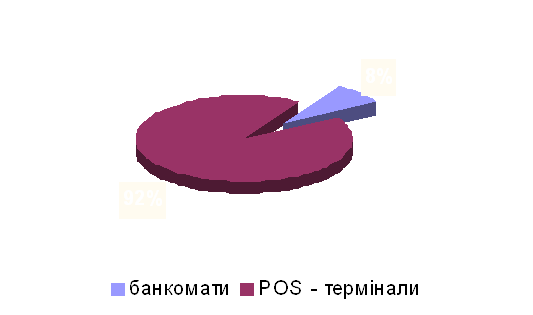

Кошти банків на рахунках "Лоро" та в розрахунках платіжними картками становили 1 028,2 млн. грн. (3,4% від усіх зобов'язань),.

За станом на 01.01.2006 р. загальна сума цінних паперів власного боргу (у тому числі векселів та ощадних сертифікатів) дорівнювала 641,3 млн. грн. (2,1% від усіх зобов'язань), що на 335,2 млн. грн. (або в 2,1 раза) більше, ніж було на 01.01.2005 р. Протягом 2005 року обсяг цінних паперів власного боргу певною мірою коливався (від 306,1 млн. грн. на 01.01.2002 р. до 859,4 млн. грн. на 01.04.2005 р.).

Порівняльний аналіз структури активів банківської системи на 01.01.2006 р. і на 01.01.2005 р. свідчить про зростання всіх її складових, за винятком державних цінних паперів на інвестиції.

За станом на 01.01.2006 р. обсяг сумарних активів по системі комерційних банків дорівнював 36 979,5 млн. грн., тобто зріс із початку року (в основному за рахунок кредитів, наданих суб'єктам господарювання та банкам) на 11 173,3 млн. грн., або на 43,3%.

У структурі активних операцій, які проводяться банками, найбільшою є питома вага кредитної діяльності банків. Її обсяги становлять найвагомішу частку всіх активів - 57,0%.

Кредитний портфель (у тому числі міжбанківських кредитів та депозитів) на 01.01.2006 р. становив 23 688,6 млн. грн., тобто збільшився за 2003 рік (в основному за рахунок кредитів, наданих суб'єктам господарювання та банкам) на 9 463,9 млн. грн., або на 66,5%.

У структурі кредитного портфеля найбільшу питому вагу мають кредити, надані суб'єктам господарювання, - 18 236,5 млн. грн., або 77,0% від усього кредитного портфеля. За 2005 рік обсяг кредитів зазначеної категорії зріс на 7015,8 млн. грн., або на 62,5%. Серед кредитів, наданих суб'єктам господарювання, найвагомішою (за строками погашення) є частка середньостроко-вих кредитів (від місяця до року) - 58,8%; частка довгострокових (понад рік) - 26,7%, короткострокових (до місяця) - 14,5 %. Серед кредитів, наданих юридичним особам, переважають кредити у національній валюті - 52,4%; частка кредитів у вільно конвертованій валюті - 47,6%.

Сума міжбанківських кредитів та депозитів (у тому числі строкових коштів, розміщених у НБУ) сягнула 4 372,9 млн. грн. (18,5% від обсягу кредитного портфеля), тобто порівняно з 01.01.2005 р. збільшилася на 2 167,8 млн. грн., або на 98,3%. Кошти, надані нерезидентам у вільно конвертованій валюті, становили 36,1% від обсягу міжбанківських кредитів та депозитів.

Населенню надано кредитів на суму 956,43 млн. грн. (4,0% від кредитного портфеля), тобто порівняно з 01.01.2005 р. їх обсяг зріс на 274,2 млн. грн., або на 40,2%. За строками погашення найбільшою є питома вага середньострокових (45,9%) та довгострокових (45,0%) кредитів, короткострокові становлять 9,1%. Майже всі кредити фізичним особам (85,0%) надано в національній валюті.

Обсяг кредитів, наданих органам державного управління, становив 122,9 млн. грн. (0,5 % від кредитного портфеля), що на 6,0 млн. грн., або на 5,2% більше, ніж на початок 2005 року. За строками погашення найбільшою є питома вага довгострокових кредитів - 60,3% (середньострокові становлять 31,5%, короткострокові - 8,2%). На кредити у вільно конвертованій валюті припадає 11,9% від загального обсягу позичок, наданих органам державного управління.

Згідно з формою статистичної звітності № 302 ("Звіт про класифіковані активи") на 01.01.2006 р. обсяг сумнівної заборгованості за кредитами дорівнював 1 095,7 млн. грн. (4,6%), безнадійної заборгованості - 2 791,8 млн. грн. (11,8%). Порівняно з 01.01.2003 р. сума негативно класифікованих кредитів збільшилася на 8,4%, а їх загальна питома вага зменшилася (за рахунок зростання загальної суми кредитного портфеля) на 8,8 процентного пункту і на 01.01.2004 р. становила 3887,5 млн.грн., або 16,4%.

За станом на 01.01.2006 р. загальна сума вкладень комерційних банків у цінні папери становила 2 180,4 млн. грн. (5,2% від сумарних активів), що на 341,1 млн. грн., або на 18,5% більше, ніж було на 01.01.2005 р.

Обсяг цінних паперів на інвестиції становив 1 346,0 млн. грн., або 61,7% від загальної суми портфеля цінних паперів, тобто з початку року зріс на 226,1 млн. грн., або на 20,2%. У структурі цінних паперів на інвестиції питома вага державних цінних паперів дорівнювала 29,7%, тоді як на початку 2000 року - 59,9%.

Обсяг цінних паперів на продаж дорівнював 692,8 млн. грн., або 31,8% від загальної суми портфеля цінних паперів, що на 65,9 млн. грн., або на 10,5% більше, ніж було на початок 2003 року. Частка державних цінних паперів становила 152,5 млн. грн. (22,0%), тобто порівняно з початком року зросла на 19,2%.

Вкладення комерційних банків у сертифікати, емітовані Національним банком України, на 01.01.2006 р. становили лише 2,0 млн. грн., або 0,09% від портфеля цінних паперів.

Вкладення капіталу комерційними банками в асоційовані та дочірні компанії з початку року мали тенденцію до зростання. За станом на 01.01.2006 р. вони дорівнювали 141,6 млн. гри. (6,5% від портфеля цінних паперів), що на 53,2% більше, ніж на 01.01.2003 р. Вкладення капіталу в юридичні особи-нерезиденти були незначними - лише 4,2 млн. грн. (3,0% від загальних вкладень комерційних банків у асоційовані та дочірні компанії).

Залишки готівки у касах комерційних банків та банківських металів на 01.01.2004 р. дорівнює 1 055,5 млн. грн. (11,9% від високоліквідних активів), що на 271,2 млн. або на 34,6% більше, ніж було на початок 2005 р.

Таким чином, можна зробити висновки, що банківська система України достатньо капіталізована, про що зокрема свідчить показник достатності капіталу - 13,4% (мінімальна норма - 4%). Щоправда, спостерігається тенденція до зниження зазначеного показника, оскільки активи зростають швидше,ніж капітал. Однією з причин цього є переоцінка валютної частини активів.

Серед причин скорочення обсягу регулятивного капіталу - недосформований резерв під кредитні ризики, зменшення фінансового результату комерційних банків та збиткова діяльність деяких із них.

Варто зазначити, що капітал банків зростає в основному за рахунок поповнення статутних фондів (74,2% від регулятивного капіталу) і субординованого боргу.

Загальна якість активів та ефективність їх використання має тенденцію до поліпшення: зросла (за 2005 рік - із 60,2 до 66,2%) питома вага робочих (процентних) активів у сумарних активах, що позитивно вплинуло на процентну дохідність банків. Однак рівень загальної дохідності активних операцій та рентабельності банків має тенденцію до зниження (за 2005 рік він зменшився відповідно з 21,7% до 15,5% та з 1,4% до мінус 0,05%; нагадаємо, що мінімальна норма щодо останнього показника - 2%). Зазначену тенденцію спричиняють: зростання витрат на формування резервів під ризики та списання безнадійних активів, збільшення адміністративних витрат, невідповідність темпів зростання доходів і витрат, зменшення доходів від торгівлі іноземною валютою та від її переоцінки.

Негативні тенденції притаманні також деяким іншим показникам, які характеризують ефективність діяльності банків, зокрема - чистій процентній маржі, чистому спреду, чистій процентній позиції.

Банківська система України характеризується високим рівнем високоліквідних активів (вони становлять 30% від сумарних активів) та нормативу поточної ліквідності (він дорівнює 58,3%, тобто перевищує норму майже втричі). Високі значення цих показників пояснюються передусім жорсткими вимогами НБУ щодо обов'язкових резервів, а також значною акумуляцією коштів банків на рахунках "Ностро".

Разом з тим банкам, очевидно, не цікаво працювати із цінними паперами, про що свідчить повільне зростання зазначених активів і майже цілковита відсутність активності на фондових ринках.

Серед головних завдань на перспективу - подальше нарощування капіталу комерційних банків, зменшення обсягів несвоєчасно повернутих кредитів, підвищення рентабельності банківської системи в цілому.

На досягнення цих цілей і спрямовано "Комплексну програму розвитку банківської системи України на 2004 - 2006 роки", створення якої було передбачене Указом Президента від 14 липня 2003 р. "Про заходи щодо зміцнення банківської системи України та підвищення її ролі у процесах економічних перетворень".

Програма складається із шести розділів:

1. Загальні положення.

2. Сучасний стан банківської системи та проблеми її розвитку.

3. Стратегія розвитку банківської системи.

4. Програма розвитку банківської системи на 2004- 2006 роки.

5. Роль та перспективи розвитку небанківських фінансових установ.

6. Комплекс заходів, спрямованих на успішне виконання "Комплексної програми розвитку банківської системи України на 2004 -2006 роки"

В програмі визначили першочергові завдання банківського сектора української економіки, серед яких:

- зміцнення національних грошей;

- орієнтація банків на потреби економіки шляхом нарощування обсягів кредитування та банківських інвестицій у розвиток вітчизняної економіки;

- зміцнення надійності банків;

- можливість виходу з локальних криз із найменшими втратами та недопущення системних банківських криз;

- посилення довіри до комерційних банків;

- очищення кредитних портфелів банків від безнадійних боргів, а банківської системи - від слабких, неплатоспроможних банків, неспроможних своєчасно виконувати доручення клієнтів.

Розділ 2. Діюча практика надання комерційними банками послуг своїм клієнтам

Похожие работы

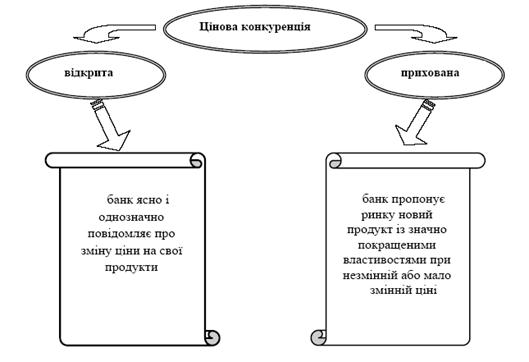

... ціною може визначити сукупність споживчих властивостей, що споживачі будуть готові побачити в даному банківському продукті. РОЗДІЛ 2. АНАЛІЗ КОНКУРЕНТОСПРОМОЖНОСТІ АКБ “ПРИВАТБАНК” НА РИНКУ БАНКІВСЬКИХ ПОСЛУГ 2.1 Аналіз ринку банківських послуг Ринок банківських послуг є однією із важливих і невід'ємних складових сучасної ринкової економки. Тому сьогодні зростає інтерес до різних аспект ...

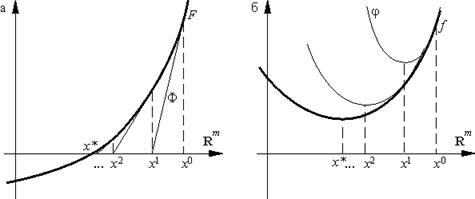

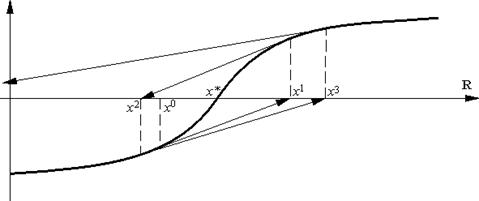

... маржі В такому випадку, макимізація прибутку відбувається за рахунок швидкого обороту коштів. Запропонований метод було прийнято як альтернативний метод визначення умов надання банківських послуг в Дніпропетровській філії АБ "Правексбанк", що дозволило збільшити фінансовий результат за перші 5 місяців 2008 року на 6 процентів. 4. АВТОМАТИЗОВАНА ІНФОРМАЦІЙНА СИСТЕМА Рис. 4.1 – Блок- ...

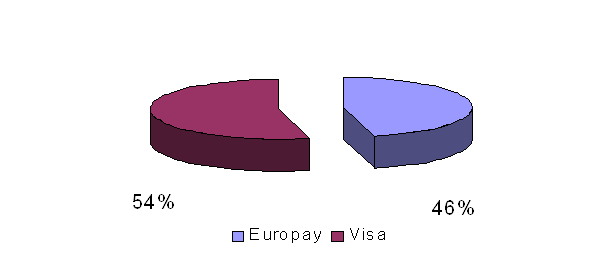

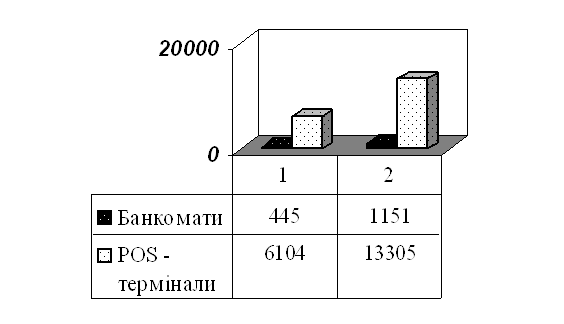

... будь-який громадянин в Україні, якщо в нього є стабільний дохід, може отримати “кредитку” без заставного майна та будь-яких гарантій, як це відбувається в розвинутих країнах світу. 3.3 Місце операцій з пластиковим картками в Інтернет-просторі України Лідери провідних держав та широкі кола ділового світу сприймають нову економіку не лише як сучасну модель ведення бізнесу, а й як стратегічну ...

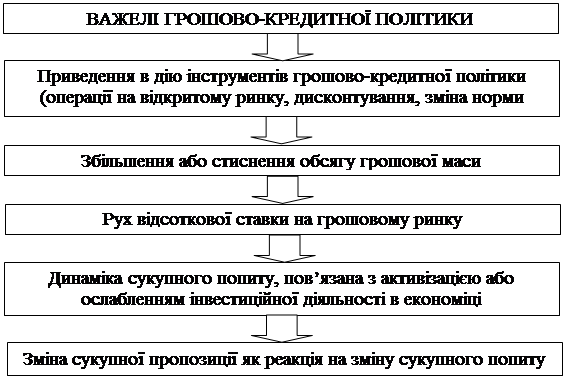

... ЇЇ РОЗВИТКУ В УКРАЇНІ 3.1 Причини нестабільності грошово-кредитної системи України та заходи щодо її стабілізації Серед основних причин, що спричиняють порушення у функціонуванні грошово-кредитної системи, необхідно визначити такі: - нестабільність курсу національної валюти; - прорахунки грошово-кредитної політики Центрального банку; - неадекватна фіскальна ...

0 комментариев