Навигация

Особенности инвестиционного анализа

Содержание

1. Анализ эффективности капитальных и финансовых вложений (инвестиционный анализ)

2. Анализ затрат на оплату труда

Практическая часть

Список использованных источников

1 Анализ эффективности капитальных и финансовых вложений (инвестиционный анализ)

инвестиционный анализ финансовый капитальный

По мнению А.В. Шеремета, инвестиции представляют собой денежные средства, целевые банковские вклады, паи, акции и другие ценные бумаги, лицензии, кредиты, любое имущество, имущественные права или интеллектуальные ценности, вкладываемые в объекты предпринимательской и другой деятельности с целью получения прибыли (дохода).

Чтобы вложить средства в инвестиции, необходимо соблюдать основные принципы инвестиционной политики с учетом соотношения временных показателей, использованных в расчете лучшего варианта. Таким образом, стратегия долгосрочного инвестирования предусматривает определение направлений инвестиционного развития предприятия, обеспечивающее положительную текущую стоимость денежных потоков.

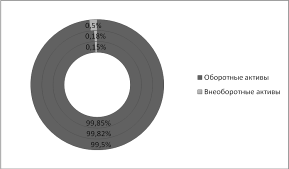

В процессе долгосрочного планирования и разработки стратегии инвестиционного развития предприятия большое значение имеет анализ структуры капитальных вложений и источников их финансирования. На этом этапе определяется потенциальная возможность долгосрочного инвестирования с учетом соответствующих средств финансирования. Оптимальная структура источников финансирования капитальных вложений будет зависеть от экономического положения и стратегических приоритетов предприятия. Значительное место занимает обобщающий анализ инвестиционного развития предприятия, на основании которого можно оценить объем и структуру инвестиций, а также капитальные вложения по видам воспроизводства основных фондов. Анализ начинают с оценки динамики объема и структуры капитальных вложений в сметных ценах по основным направлениям воспроизводства основных фондов. Дальнейший анализ динамики объема и структуры инвестиций ведется по конкретным группам и видам основных фондов: изучаются темпы роста незавершенных инвестиций, выясняются причины их увеличения, оценивается изменение удельного веса долгосрочных инвестиций в основные фонды в отчетном периоде по сравнению с предыдущим. Важным моментом инвестиционного анализа является оценкадинамики средств по составу и структуре капитальных вложений. В качестве основных источников финансирования используются собственные (амортизация нематериальных активов и основных средств, чистая прибыль) и привлеченные (кредиты банков, целевое финансирование из бюджета, заемные средства других предприятий) средства.

Далее предстоит определить влияние следующих факторов на величину инвестиций:

- объема продукции, работ, услуг;

- уровня налоговых платежей в бюджет;

- доли прибыли, направляемой на финансирование долгосрочных инвестиций;

- структуры источников собственных средств финансирования;

- объема привлеченных средств.

Положительное влияние на величину финансирования долгосрочных инвестиций оказывает повышение рентабельности продукции, работ, услуг и изменение структуры источников собственных средств, способствовавшее увеличению доли амортизации основных фондов. Приобретение ценных бумаг, долевое участие в деятельности другого предприятия, займы под векселя или иные долговые обязательства представляют собой финансовые инвестиции.

Цель финансовых инвестиций - получение дохода и сохранение капитала от обесценивания.

2 Анализ затрат на оплату труда

Для управления себестоимостью расходы на оплату труда анализируются по двум направлениям:

- как элемент затрат на производство;

- статья калькуляции себестоимости продукции.

Рассмотрим порядок анализа заработной платы как статьи калькуляции. В статье «Затраты на оплату труда» отражаются оплата труда работников организации, деятельность которых связана с участием непосредственно (в той или иной степени) в производстве продукции, за фактически выполненную работу, а также другие выплаты, предусмотренные действующим трудовым законодательством, коллективными договорами, локальными нормативными актами организации.

От выполнения плана производства зависит (прямо или косвенно) оплата труда рабочих-сдельщиков и премии, выплачиваемые за производственные результаты. Анализ оплаты труда рабочих-сдельщиков осуществляется по калькуляциям себестоимости отдельных изделий (работ, услуг). В отраслях промышленности, где этот показатель занимает значительный удельный вес в себестоимости продукции, в специальном разделе калькуляции предусматривается его расшифровка. По отдельным операциям приводятся плановые и фактические данные о трудоемкости выполняемых работ и расценках.

Сумма заработной платы на изделие (Зи) рассматривается в зависимости от этих двух факторов

где Нi - трудоемкость i-й операции при изготовлении данного изделия, нормо-час;

рi - расценка за один нормо-час, руб. (коп.);

m - количество операций при изготовлении изделия;

i = 1, …, m.

Влияние указанных факторов на изменение сдельной заработной платы по изделию определяют с помощью способа абсолютных отклонений:

Далее выясняют причины отклонений. Так, изменение трудоемкости операции может зависеть от степени выполнения норм выработки и их изменения. Изменение норм определяется уровнем внедрения в производство оргтехмероприятий по совершенствованию техники, технологии и организации производства, соблюдением трудовой дисциплины, рациональностью организации рабочих мест и некоторыми другими факторами. Расценки в свою очередь зависят от принятой системы оплаты труда, квалификации рабочих, выполнения норм выработки и других факторов.

Чтобы определить, насколько изменится себестоимость всей продукции за счет изменения норм трудоемкости и расценок по изделию, следует полученные отклонения умножить на фактический выпуск данных изделий в натуральном выражении в отчетном периоде.

В ходе анализа проверяется также обоснованность норм времени и расценок. Если нормы времени занижены, то они легко перевыполняются. Отсюда возникает переплата заработной платы.

При анализе заработной платы рабочих-повременщиков следует учитывать, что неправильно исчисленная трудоемкость выполняемых ими работ ведет к завышению численности, а следовательно - к перерасходу заработной платы.

Заработная плата всего персонала организации отражается в затратах на производство как элемент «затраты на оплату труда». В этом случае анализ данного показателя может быть осуществлен по следующим направлениям:

- общая оценка использования затрат на оплату труда;

- анализ состава и структуры затрат на оплату труда по категориям персонала;

- изучение изменения заработной платы по факторам.

Цель проведения анализа заключается в изыскании неиспользованных резервов возможной экономии расходов на оплату труда.

Источниками информации для проведения анализа являются показатели плана и отчета по труду, калькуляции себестоимости отдельных изделий, расшифровка затрат на оплату труда (ЗОТ) в регистрах бухгалтерского учета к бухгалтерскому счету 70 «Расчеты с персоналом по оплате труда».

Общая оценка затрат на оплату труда (ЗОТ) заключается в определении абсолютного и относительного отклонения по показателю.

![]()

Расчет производится по персоналу в целом и по каждой категории в отдельности. Однако превышение относительно базовой (плановой) суммы оплаты труда может быть вызвано увеличением объема производства продукции, что вполне оправдано. В связи с этим фактические затраты следует сравнивать с базовыми, пересчитанными на темпы роста объема продукции (JОП):

ΔЗОТОТН = ЗОТ1 – ЗОТ0 х JОП.

Расчет относительного отклонения производится по персоналу в целом и в том числе по категории рабочих. Пересчет базовой суммы заработной платы возможен с учетом поправочного коэффициента, отражающего степень зависимости зарплаты от объема продукции.

Наличие относительной экономии свидетельствует об опережающем росте производительности труда по сравнению с ростом средней заработной платы, что приводит к снижению оплаты труда, приходящейся на рубль объема продукции, и экономии по себестоимости.

Влияние соотношения темпов роста производительности труда и средней заработной платы на себестоимость продукции может быть определено по формуле:

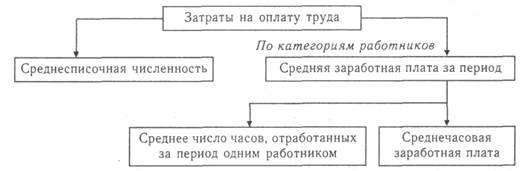

В ходе дальнейшего анализа необходимо установить причины, повлиявшие на изменение заработной платы каждой категории персонала (рисунок 1.1).

Рисунок 1.1 - Схема факторного разложения затрат на оплату труда /11/

В рассматриваемой схеме затраты на оплату труда (ЗОТ) каждой категории персонала представлены в виде следующей трехфакторной мультипликативной модели:

ЗОТ = Т * ч * Зчас = Т * (R/Т) * (ЗОТ/R),

где Т - среднесписочная численность работников;

ч - среднее число часов, отработанных за период одним работником;

R - общее число отработанных работниками человеко-часов;

Зчас - среднечасовая заработная плата одного работника.

Резервы экономии затрат на оплату труда заключаются прежде всего в ликвидации выплат непроизводительного характера: доплат сдельщикам в связи с изменением условий работы, за работу в сверхурочное время, оплаты вынужденных простоев, брака не по вине рабочих и т.п.

Практическая часть

7. По данным баланса (см. раздел 5) определите, как изменится коэффициент автономии, если его собственные средства в следующем году возрастут по сравнению с отчётным годом на 70 тыс. руб., а общая величина активов увеличится на 110 тыс. руб. Если организация получит кредит на сумму 5 000 тыс. руб. сроком на 3 года, то как изменится коэффициент финансовой устойчивости.

Решение

Коэффициент автономии

Ка = Собственный капитал / Валюта баланса

Ка отч.пер. = 16992/57380 = 0,296

Ка(прогноз) = (16992+70)/(57380+110) = 17062 / 57490 = 0,297

ΔКа = Ка прог. – Ка отч.пер. = 0,001

ΔКа(%) = Ка прог. / Ка отч.пер. *100 = 0,297/0,296*100 = 100,34

Коэффициент автономии увеличится на 0,001 пункт, или на 0,34%.

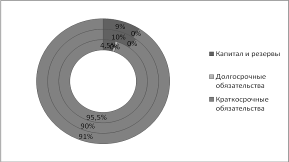

Кф.у. = (Собственный капитал + Долгосрочные обязательства) / Валюта баланса

Кф.у. отч.пер. =(16992 + 5255)/57380 = 0,388

Кф.у. (прогно) = (16992+5255+5000)/ 57380 = 0,475

ΔКф.у. = Кф.у. отч.пер. – Кф.у. (прог) = 0,475-0,388 = 0,087

ΔКф.у.(%)= Кф.у. отч.пер. / Кф.у. (прог) *100 = 0,475/0,388 *100 = 122,42%

Коэффициент финансовой устойчивости увеличится на 0,087 пункта или на 22,42%.

33. Банк предлагает 17% годовых за размещение денежных средств. Используя формулу дисконтирования, рассчитать размер первоначального вклада чтобы через 4 года иметь на счёте 180 тыс.руб

Решение

Р = S / (1+r)n

180 * 1 / 1,174 = 96,06 тыс.руб.

Следовательно, для того чтобы на счете через 4 года иметь 180 тыс.руб., необходимо внести первоначальный вклад в размере 96 тыс.руб.

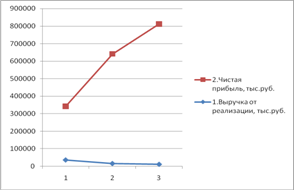

37. На основе данных формы №2 определите общие абсолютные показатели финансового результата организации за прошлый и отчётный год и рассчитайте влияние факторов. Сделайте выводы, дайте оценку и разработайте мероприятия по росту прибыли до налогообложения. Расчёты представьте в таблице

Решение

Факторная модель:

Поб = ВР – Zпол + Доп – Роп + Двн – Рвн

Связь в этой формуле аддитивная.

Следовательно, на прибыль до налогообложения влияют следующие факторы:

1) Прп – прибыль от продаж;

Похожие работы

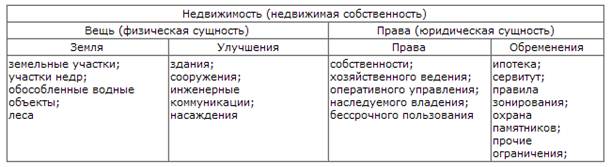

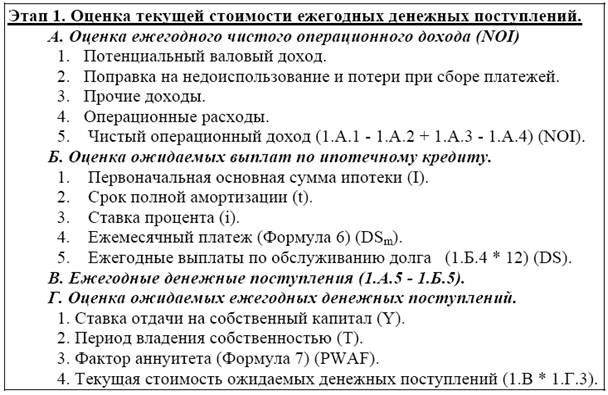

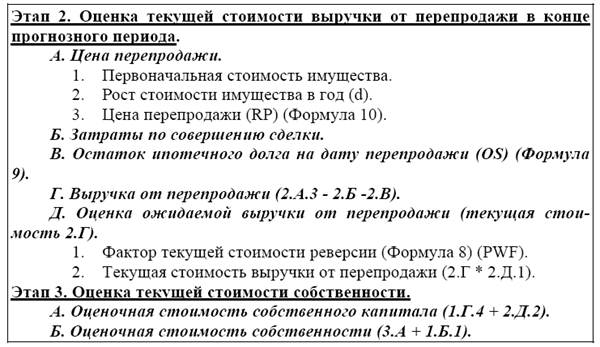

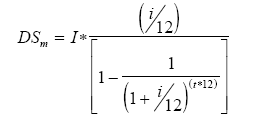

... определяется как сумма ипотечного кредита, приведенной стоимости дохода от использования недвижимости и выручки от перепродажи недвижимости. В общем виде оценка стоимости недвижимости обремененной или приобретенной с привлечением ипотечного кредита осуществляется с применением ипотечно-инвестиционного анализа. Техника ипотечно-инвестиционного анализа - это техника оценки стоимости, приносящей ...

... к использованию данного метода является то, что он обеспечивает надлежащую степень реализма в отношении случаев приобретения пакетов акций российских предприятий российскими корпорациями. Анализ заменяемой стоимости Еще одним методом инвестиционного анализа является метод оценки заменяемой стоимости инвестиционной ценности. В частности, для реальных инвестиций с помощью этого метода можно ...

... величины NPV при обоих вариантах коэффициентов дисконтирования: и 10%, и 12%. 3. Оценка инвестиционных проектов с помощью показателя внутренней нормы прибыли Для выбора инвестиционных проектов в условиях рационирования капитала может применяться также и показатель внутренней нормы прибыли. Правда, такой подход к селекции инвестиционных проектов приемлем лишь при условии, что: 1) кратность не ...

... динамики Управленческие рекомендации по улучшению ситуации Потребности в инвестициях Выручка 0,438 0,726 Недостаточно эффективная маркетинговая политика; снижение уровня финансовой состоятельности предприятий. Снижение уровня инвестиционной привлекательности; Снижение прибыли за счет выручки. Разработка программ: 1) для увеличения рынка сбыта; 2)для увеличения объемов ...

0 комментариев