Навигация

Анализ налоговой нагрузки и оптимизация налогообложения

2.2 Анализ налоговой нагрузки и оптимизация налогообложения

Исходные данные для проведенного анализа получены из выписки из книги учета доходов и расходов за 2007 - 2009 гг.

С 2007 г. ООО «ХХХХХХ» ведет налоговый учет показателей своей деятельности, необходимых для исчисления налоговой базы и суммы налога, на основании Книги учета доходов и расходов.

Книга учёта доходов и расходов состоит из трёх разделов:

1-ый раздел – доходы и расходы;

2-ой раздел – расчет расходов на приобретение основных средств;

3-ий раздел – расчет налоговой базы по единому налогу.

1-ый раздел. В данном разделе ООО «ХХХХХХ» на основании первичных документов отражает суммы осуществленных расходов и суммы полученных доходов.

Доходы и расходы учитываются налогоплательщиком в течение каждого квартала отдельно. По окончанию каждого квартала суммы доходов и расходов полученные в предыдущем отчетном периоде приплюсовываются к данным текущего квартала, т.е. учет осуществляется нарастающим итогом.

2-ой раздел. В этом разделе Книги налогоплательщик учитывает расходы на формирование, как новых основных средств, так и приобретенных до перехода на УСНО. Расходы в этом разделе также в течение каждого квартала учитываются отдельно. Итоговые данные о расходах на формирование основных средств за текущий квартал (а не за налоговый период) переносятся последней записью в раздел 1 Книги.

3-ий раздел. В данном разделе формируется налоговая база нарастающим итогом за каждый отчетный период. Суммы, полученные в этом разделе, являются исходными для составления налоговой декларации.

В Книге учета доходов и расходов в хронологической последовательности на основе первичных документов позиционным способом отражаются все хозяйственные операции за отчетный (налоговый) период. Под первичными документами понимаются оправдательные документы, которыми оформляются хозяйственные операции.

До 2006 г. включительно ООО «ХХХХХХ» применяла общий режим налогообложения.

На основании, поданного в налоговый орган, заявления о переходе на упрощенную систему налогообложения и полученного уведомления о возможности применения упрощенной системы налогообложение организация с 1 января 2007 г. перешла на упрощенную систему налогообложения.

В качестве объекта налогообложения были приняты доходы, уменьшенные на величину расходов.

К моменту перехода в организации числились основные средства остаточной стоимостью по данным налогового учета 848 742,5 руб. со сроком полезного использования 8 лет.

ООО «ХХХХХХ» учитывает остаточную стоимость основного средства в следующем порядке.

1. Исчисляя налог при УСН за 2007 г., в расходы включено только 50% остаточной стоимости ОС, что составит 424 371,25 руб. (848 742,5 руб. x 50%). Эта сумма учтена в расходах равными долями по 106 092,81 руб.

2. При исчислении УСН налога за 2008 г. ООО «ХХХХХХ» учтено в расходах 30% остаточной стоимости ОС, что составит 254 622,75 руб. (848 742,5 руб. x 30%). Данная сумма учтена в расходах равными долями по 63 655,7 руб. (305 547 руб. / 4) на 31 марта, 30 июня, 30 сентября и 31 декабря 2009 г.

3. При расчете налога при УСН за 2009 г. ООО «ХХХХХХ» учтено в расходах 20% остаточной стоимости ОС, что составило 169 748,5 руб. (848 742,5 руб. x 20%). Указанная сумма будет учтена в расходах равными долями по 42 437,1 руб. (203 698 руб. / 4) на 31 марта, 30 июня, 30 сентября и 31 декабря 2010 г. Источником доходов организации ООО «ХХХХХХ» в 2007-2008 гг. являлась реализация услуг.

В 2007 г. доход от реализации составил 5 875 042 руб.

Расходы, связанные с обеспечением деятельности организации, составили 4 273 713 руб. (арендные платежи; заработная плата; оплата услуг банка; страховые взносы на обязательное пенсионное страхование и взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний; оплата услуг связи; платежи за загрязнение окружающей среды; списанная на расходы остаточная стоимость основных средств).

В 2008 г. доход от реализации составил 6 712 813 руб.

Величина расходов за год составила 4 208 917 руб. (арендные платежи; заработная плата; страховые взносы на обязательное пенсионное страхование и взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний; оплата услуг банка; услуги связи; платежи за загрязнение окружающей среды; обслуживание охранно-пожарной сигнализации; почтовые расходы; канцелярские товары, списанная на расходы остаточная стоимость основных средств).

В 2009 г. доход от реализации составил 9 873 976 руб.

Величина расходов за год составила 8 213 310 (арендные платежи; заработная плата; страховые взносы на обязательное пенсионное страхование и взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний; оплата услуг банка; услуги связи; техническое обслуживание оргтехники; платежи за загрязнение окружающей среды; обслуживание охранно-пожарной сигнализации, списанная на расходы остаточная стоимость основных средств и т.д.).

Таким образом, налоговая база составляет:

в 2007 г. = 1 601 329 (5 875 042 - 4 273 713).

в 2008 г. = 2 503 896 (6 712 813 - 4 208 917).

в 2009 г. = 1 660 666 (9 873 976 - 8 213 310).

Сумма исчисленного и уплаченного налога исчисляется при ставке 15%: (НБ х 15%/ 100%). Таким образом:

в 2007 г.: 1 601 329 х 15% / 100% = 240 199,35

в 2008 г.; 2 503 896 х 15% / 100%) = 375 584,4

в 2008 г.; 1 660 666 х 15% / 100%) = 249 099,9

Данные представлены в таблице 2.1.

Таблица 2.1 - Структура доходов и расходов, уплаченные налоги ЕСН (руб.)

| Год | Доходы | Расходы | Налогооблагаемая база | ЕСН |

| 2007 | 5 875 042 | 4 273 713 | 1 601 329 | 240 199,35 |

| 2008 | 6 712 813 | 4 208 917 | 2 503 896 | 375 584,4 |

| 2009 | 9 873 976 | 8 213 310 | 1 660 666 | 249 099,9 |

Основной характеристикой эффективности деятельности коммерческого предприятия является рентабельность. Показатели рентабельности позволяют оценить прибыль, полученную с каждого рубля средств, вложенных в активы. Рентабельность, являясь конечным результатом деятельности предприятия, создает условия для его расширения, развития, самофинансирования и повышения конкурентоспособности. То есть рентабельность — это важнейший показатель в финансовом анализе деятельности организации. Чем выше показатель рентабельности, тем эффективнее работает организация.

Определим рентабельность основной деятельности ООО «ХХХХХХ». (Нормой считается показатель от 0,08 (8%).

В 2007 г. рентабельность основной деятельности ООО «ХХХХХХ»:

| 1601328 | х 100% = 27% | |

| 5875042 |

В 2008 г. рентабельность основной деятельности ООО «ХХХХХХ»:

| 2503896 | х 100% = 37% | |

| 6712813 |

В 2007 году рентабельность основной деятельности ООО «ХХХХХХ»:

| 1660666 | х 100% = 17% | |

| 9873976 |

Таким образом, исходя из произведенных расчётов рентабельности, можно сделать следующий вывод: начиная с 2007 г. рентабельность основной деятельности ООО «ХХХХХХ» выше нормативного значения рентабельности, что свидетельствует свидетельствуют об эффективной экономической деятельности Общества за анализируемый период.

При выборе в качестве объекта налогообложения доходов, существует возможность уменьшения суммы единого налога за счет повышения заработной платы работников, а, следовательно, и сумм страховых взносов на обязательное пенсионное страхование. Это, безусловно, способствует повышению уровня социальной защищенности работников, поскольку, как известно, страховые взносы, уплачиваемые в ПФР, идут на финансирование накопительной и страховой частей пенсии каждого работника. Однако повышение заработной платы работников будет приводить к увеличению сумм налога на доходы физических лиц, подлежащих уплате в бюджет, которые не принимаются к вычету при расчете единого налога по УСН. Таким образом, будут возникать дополнительные расходы по уплате НДФЛ, которые, впрочем, будут возмещены работнику в случае, если он пользуется правом на социальные или имущественные вычеты в соответствии со статьями 219 и 220 НК РФ (при оплате обучения, лечения, покупке-продаже жилья и пр.).

Еще один плюс выбора в качестве объекта налогообложения доходов – простота расчета налогооблагаемой базы, отсутствие ведения учета расходов, а, следовательно, и ошибок во включении тех или иных видов расходов в налогооблагаемую базу.

Ставка налога зависит от выбранного объекта налогообложения: 15%, если в качестве объекта выбраны доходы минус расходы, и 6% при объекте налогообложения «доходы».

Во втором случае сумму налога можно уменьшить на страховые взносы, уплаченные в Пенсионный фонд, а также на выплаченные работникам пособия по временной нетрудоспособности - в пределах 50% единого налога либо авансовых платежей по нему, исчисленных за налоговый (отчетный) период.

Рассмотрим выгодность применения для ООО «ХХХХХХ» упрощенной системы налогообложения с объектом «доходы-расходы» в сравнении с объектом «доходы».

Таблица 2.2 — Налоговая нагрузка при различных объектах налогообложения (руб.)

| Показатели | Объект налогообложения при УСН | |||||

| доходы | доходы, уменьшенные на величину расходов | |||||

| 2007 | 2008 | 2009 | 2007 | 2008 | 2009 | |

| Доходы | 5 875 042 | 6 712 813 | 9 873 976 | 5 875 042 | 6 712 813 | 9 873 976 |

| Расходы | 4 273 713 | 4 208 917 | 8 213 310 | 4 273 713 | 4 208 917 | 8 213 310 |

| Налогооблагаемая база | 5 875 042 | 6 712 813 | 9 873 976 | 1 601 329 | 2 503 896 | 1 660 666 |

| Ставка налогообложения | 6% | 15% | ||||

| Сумма налога к уплате | 176 251 | 201 384,4 | 296 219 | 240 199,35 | 375 584,4 | 249 099,9 |

Из данных таблицы 2.2 видно, что при применении системы налогообложения в ООО «ХХХХХХ» по объекту «доходы» в 2007 и 2008 г. заплачено было бы меньше, чем при применении объекта «доходы, уменьшенные на величину расходов» и только в 2009 г. сумма уплаченного налога меньше, чем было бы при объекте «доходы». При этом объект налогообложения может меняться ежегодно, независимо от продолжительности применения УСН, если успеть подать заявление до 20 декабря 2008 г.

Поскольку ООО «ХХХХХХ» в 2008 г. не успела подать заявление в ИФНС до указанной даты, то они остаются на объекте налогообложения «доходы, уменьшенные на величину расходов».

ООО «ХХХХХХ» должно стремиться к максимальному формированию затратной части, сводя налоговую нагрузку к минимуму, вплоть до уплаты минимального налога.

Для субъектов хозяйственной деятельности эффективная оптимизация налогообложения так же важна, как и производственная стратегия, что обусловлено не только возможностью экономии затрат за счет платежей в бюджет, но и перспективами стабильной работы организации. В период экономического кризиса эта проблема становится еще актуальнее из-за недостатка банковских финансовых ресурсов, трудности получения заемных средств и, следовательно, необходимости бизнеса опираться в основном только на свои ресурсы.

Например, с 2009 года изменился порядок признания материальных расходов в части затрат на приобретения сырья и материалов. В 2008 г. эти ресурсы учитывались в составе расходов по мере их списания в производство. С 2009 г. это дополнительное требование утрачивает силу, и остаются только два условия: оприходование и оплата ТМЦ. То есть можно будет создать значительные складские запасы в конце 2009 года, уменьшив соответствующую налоговую базу, а потреблять их, в том числе, и в следующем году.

Какой объект налогообложения будет оптимальным, зависит от множества факторов:

Во-первых, от вида деятельности, которую ведет налогоплательщик, от ее специфики. Для налогоплательщиков, для которых основную долю затрат составляют материальные расходы (сфера производства, торговля, транспортные услуги и т.д.), налоговое бремя не увеличится, т.к. рентабельность таких предприятия в основном ниже 40% и доля выплат на социальные нужды в доходе не велика т.е. для таких налогоплательщиков оптимален вариант «доходы-расходы». А для налогоплательщиков, для которых основную долю затрат составляет заработная плата, а следовательно велика доля выплат на социальные нужды в доходе, которые уменьшают величину налога при применении варианта «доходы», налоговое бремя может увеличится. Таким образом, если расходы сопоставимы с доходами, целесообразно остановиться на доходах за вычетом расходов, если же расходы невелики, выгоднее другой вариант.

Во-вторых, от квалификации бухгалтера, т.к. учитывать расходы сложнее, поэтому если бухгалтера нет, то лучше выбрать объектом доходы. Кроме того, при объекте доходы вести налоговый учет можно даже вручную, а при объекте доходы минус расходы обычно требуется специальная компьютерная программа.

В-третьих, нужно выяснить, какие именно расходы ожидаются и упомянуты ли они в перечне из пункта 1 статьи 346.16 НК РФ. Ведь может оказаться, что расходов много, а учесть их не получится. Тогда экономнее платить налог с доходов.

В-четвертых, от того, какая ставка по единому налогу будет введена для данного налогоплательщика законом субъектом РФ.

Также приобретенные объекты основных средств выгоднее разделить на части. Если составные части объекта стоят не более 20 000 руб., их выгоднее учесть раздельно. Такое малоценное имущество включается в соответствии с ПБУ 6/01 в состав материально-производственных запасов.

Таким образом, рассмотрев примеры минимизации налогообложения упрощенного режима налогообложения, можно сделать вывод о том, что в настоящее время в целях поддержки бизнеса, повышения эффективности его функционирования, а также обеспечения рыночной конкурентоспособности законодательные нормативные акты в сфере налогообложения предоставляют организациям широкий спектр возможностей. Задача руководства предприятия и бухгалтерской службы заключается в изучении этих возможностей и обеспечении их практической реализации в процессе осуществления своей деятельности.

Заключение

В данной работе рассмотрены вопросы, связанные с применением малыми предприятиями и индивидуальными предпринимателями специальных налоговых режимов, а также проанализирована методика выбора наиболее оптимального варианта налогообложения для ООО «ХХХХХХ».

В работе рассмотрена общетеоретическая характеристика специальных налоговых режимов: понятие, роль в налоговой политике Российской Федерации, условия применения УСН, налоговый учет и отчетность при УСН. Анализ литературных источников показал, что исследователи в своих работах исходят только из юридического понимания этого термина, приведенного в НК РФ. Определение экономической сути специального налогового режима остается не раскрытым. Сформулированы характерные черты специального налогового режима и его понятие согласно Налоговому кодексу РФ.

Безусловно, УСН и ЕНВД обладает рядом преимущество по сравнению с общим режимом. Так, например, ряд налогов заменяются единым налогом с сохранением обязанности выплат страховых взносов в пенсионный фонд и оплаты больничных листов в предусмотренном порядке. Данное обстоятельство значительно упрощает ведения налогового учета и сдачи налоговой отчетности, так как обязанность вести налоговый учет и сдачу налоговой отчетности по каждому, указанному выше, налогу в отдельности заменяется необходимостью проведения указанных мероприятий только в отношении одного налога. Немаловажным фактом является упрощение бухгалтерского учета для налогоплательщиков, применяющих специальные налоговые режимы. Данное упрощение заключается в том, что отпадает необходимость ведения бухгалтерского учета и заменой его ведением Книги учета доходов и расходов, в которой порядок ведения бухгалтерских записей максимально упрощен.

Значительно снижаются риски по уплате в бюджет налоговых санкций, предусмотренных частью первой НК РФ. Даже если бухгалтером будет допущена ошибка, нарушение коснется только одного налога – единого налога, уплачиваемого по результатам хозяйственной деятельности.

Одна из положительных сторон УСНО проявляется в возможности переноса полученных убытков на последующие налоговые периоды.

Также одним из плюсов УСНО можно выделить ускоренное списание расходов на приобретение объектов основных средств. Однако, в правилах учета расходов на приобретение объектов основных средств есть и один недостаток, а именно необходимость уплаты дополнительной суммы налога и пени в случае продажи объекта основных средств ранее установленного срока.

Во второй главе курсовой работы проведен анализ действующей практики применения упрощенной системы налогообложения на примере ООО «ХХХХХХ». Основным видом деятельности предприятия является оказание услуг, что дает ООО «ХХХХХХ» право применять упрощенную систему налогообложения.

Предприятие применяет УСН в соответствии с гл. 26.2 НК РФ. При этом, в качеств объекта налогообложения при исчислении единого налога, используется показатель «доходы, уменьшенные на величину расходов». Расчеты показали, что выгоднее было бы использовать в качестве объекта налогообложения показатель «доходы».

Нами была предложена методика оптимизации применения УСН. Первое, что необходимо выяснить правильность выбора объекта налогообложения. Как видно из проведенного анализа оптимальным вариантом является объект налогообложения доходы, при этом объекте налогообложении налоговая нагрузка снижается. Поскольку ООО «ХХХХХХ» избрала объект «доходы, уменьшенные на величину расходов», то должно стремиться к максимальному формированию затратной части, сводя налоговую нагрузку к минимуму.

На основании проведенной работы можно сделать вывод, что УСНО является льготным режимом налогообложения, который значительно упрощает работу налогоплательщиков, одновременно уменьшая налоговое бремя, что способствует развитию среднего и малого бизнеса, уровень развития которого определяет уровень развития экономики страны в целом.

Список литературы

1. Бюджетный кодекс Российской Федерации. Федеральный Закон от 31 июля 1998 г. № 145-ФЗ. В ред. Федеральных законов от 18.07.2009 № 181-ФЗ. - [Электр. ресурс] Режим доступа: БД Консультант Плюс.

2. Налоговый кодекс Российской Федерации. Часть 1. Федеральный Закон от 31 июля 1998 г. № 146-ФЗ. В ред. Федеральных законов от 09.03.2010 № 20-ФЗ. - [Электр. ресурс] Режим доступа: БД Консультант Плюс.

3. Налоговый кодекс Российской Федерации. Часть II. Федеральный Закон от 5 августа 2000 г. № 117-ФЗ. В ред. Федеральных законов от 05.04.2010 № 41-ФЗ. - [Электр. ресурс] Режим доступа: БД Консультант Плюс.

4. Закон РФ «Об основах налоговой системы в Российской Федерации» от 27.12.1991 №2118-1. - [Электр. ресурс] Режим доступа: БД Консультант Плюс.

5. Федеральный закон «О внесении изменений в ст. 346.25.1 части второй Налогового кодекса Российской Федерации» от 19.07.2009 № 201-ФЗ. - [Электр. ресурс] Режим доступа: БД Консультант Плюс.

6. Федеральный закон «О внесении изменений в часть вторую Налогового кодекса Российской Федерации» от 19.07.2009 № 204-ФЗ. - [Электр. ресурс] Режим доступа: БД Консультант Плюс.

7. Федеральный закон «О развитии малого и среднего предпринимательства в Российской Федерации» от 24 июля 2007 г. № 209-ФЗ. - [Электр. ресурс] Режим доступа: БД Консультант Плюс.

8. Федеральный закон «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» от 24.07.1998 № 125-ФЗ. - [Электр. ресурс] Режим доступа: БД Консультант Плюс.

9. Постановление ФАС Восточно-Сибирского округа от 12.03.2009 № А33-1275/08-Ф02-874/09 - [Электр. ресурс] Режим доступа: БД Консультант Плюс.

10. Постановление ФАС Московского округа от 26.01.2009 № КА-А40/13273-08 - [Электр. ресурс] Режим доступа: БД Консультант Плюс.

11. Постановление ФАС Северо-Западного округа от 08.10.2008 № А13-9829/2007. - [Электр. ресурс] Режим доступа: БД Консультант Плюс.

12. Постановление ФАС Уральского округа от 05.02.2009 № Ф09-172/09-С3 (оставлено в силе Определением ВАС РФ от 19.06.2009 № ВАС-6770/09) - [Электр. ресурс] Режим доступа: БД Консультант Плюс.

13. Постановление ФАС Уральского округа от 15.01.2008 № Ф09-11165/07-С3 - [Электр. ресурс] Режим доступа: БД Консультант Плюс.

14. Письмо Минфина России от 04.04.2007 № 03-11-04/2/91 - [Электр. ресурс] Режим доступа: БД Консультант Плюс.

15. Письмо Минфина России от 23.12.2009 № 03-11-09/413. // [Электр. ресурс] Режим доступа: БД Консультант Плюс.

16. Письмо УФНС по г. Москве от 25.01.2008 № 18-12/3/005988 - [Электр. ресурс] Режим доступа: БД Консультант Плюс.

17. Письмо ФНС России от 15.07.2009 № ШС-22-3/566@ - [Электр. ресурс] Режим доступа: БД Консультант Плюс.

18. Закон Приморского края «Об упрощенной системе налогообложения на основе патента для индивидуальных предпринимателей в Приморском крае» от 2 ноября 2005 г. № 292-КЗ. В ред. от 12.10. 2009. № 501-КЗ.

19. Доходы и расходы при упрощенной системе налогообложения. / Под редакцией И.А.Феоктистова. Изд. 8-е, перераб. и доп. – М.: ГроссМедиа, 2010. – 108 с.

20. Дрожжина, И.А. Варианты оптимизации единого налога при применении упрощенной системы налогообложения // Бухгалтерский учет и налоги в торговле и общественном питании, 2008.- № 3. – С.50-56.

21. Дрожжина, И.А. Порядок и условия перехода на упрощенную систему налогообложения и условия прекращения ее применения // Бухгалтерский учет и налоги в торговле и общественном питании. – 2009. - №6. – С. 16-20.

22. Зайцев, М.П. Ограничения для применения УСН: последние изменения в НК РФ // Налоговый вестник. – 2009. - №10-11.

23. Зобова, Е.П. Минимальный налог: проблемы исчисления и уплаты // Упрощенная система налогообложения: бухгалтерский учет и налогообложение. – 2009. - №12. – С. 16-21.

24. Костанян, Р.К. Специальные налоговые режимы как разновидность налоговых льгот // Налоговые споры: теория и практика. – 2007. - №7. – С. 22-27.

25. Лермонтов, Ю. Оптимизация налогообложения: рекомендации по исчислению и уплате налогов. – М.: Налоговый вестник, 2008. - 352 с.

26. Лермонтов, Ю. Специальные налоговые режимы // Аудит и налогообло-жение. – 2008. - № 9-10.

27. Налоги и налогообложение: Учебник для вузов. / Сердюков, А.Э. Вылкова Е.С., Тарасевич А.Л. - СПб.: Питер, 2005. – 460 с.

28. Насырова, В.И. Теоретические и практические аспекты специальных налоговых режимов Российской Федерации // Финансы и кредит. - 2010. - №4. - С. 22-31.

29. Подкопаев, М.В. Совмещение УСНО и ЕНВД – что говорят чиновники // Актуальные вопросы бухгалтерского учета и налогообложения. – 2010. - №3. С. 42-46.

30. Практический комментарий основных изменений налогового законодательства с 2010 года. – М.: КонсультантПлюс, 2009.

31. Практическое пособие по УСН. – М: КонсультантПлюс,2010 – 110 с.

32. Сашичев, В.В. Малый бизнес: новые законодательные меры по снижению налоговой и административной нагрузки // Налоговая политика и практика. – 2009. - №8. – С.10-14.

33. Семенихин, В.В. Упрощенная система налогообложения. / В.В. Семенихин – М.: Налоговый вестник, 2009. – 96 с.

34. Скрипниченко, В.А. Налоги и налогообложение / В.А. Скрипниченко. – СПб.: Питер. – 2008 – 492 с.

35. Толмачев, И.А. Справочник по специальным налоговым режимам. / И.А. Толмачев. – М.: ГроссМедиа, 2008. – 312 с.

36. Управление ФНС России по Приморскому краю. [Электр. ресурс] Режим доступа: http://www.nalog.ru/index.php?topic=budjet

37. Упрощенная система налогообложения. / Под общей редакцией Ю.А. Васильева. – М.: Аюдар Пресс, 2009. – 214 с.

38. УСН: новые правила перехода и применения // Российский налоговый курьер. - 2009. - №18. - С. 50-56.

39. Филина, Ф.Н. Годовой отчет «Упрощенка». / Ф.Н. Филина.– М.: ГроссМедиа, 2009. – 136 с.

40. Шацило, Г.В. О роли единого налога в специальных налоговых режимах // Финансы. - 2007. - №8. - С. 37-41.

41. Ялбулганов, А.А. Специальные налоговые режимы / А. А. Ялбулганов. – М.: Ось-89, 2009 – 128 с.

Приложение 1

Сравнительная характеристика специальных налоговых режимов в России

| Наименование | Упрощенная система налогообложения | Система налогообложения в виде ЕНВД | Система налогообложения сельскохозяйственных товаропроизводителей | Система налогообложения при выполнении соглашений о разделе продукции |

| Признаки спецрежимов | ||||

| Добровольность применение | + | - | + | - |

| Дополнительное правовое регулирование на уровне субъекта Федерации или местном уровне | + | + | + | + |

| Возможность добровольного отказа от режима без негативных последствий | - | - | - | - |

| Единый налог как ядро спецрежима | + | + | + | - |

| Элементы налогообложения спецрежимов | ||||

| Дополнительные льготы внутри режима | + | - | + | - |

| Предмет налога / налогообложения | Доход | Вид деятельности | Доход | Соглашение о разделе продукции |

| Объект | Доходы или доходы, уменьшенные на величину расходов | Вмененный доход | Доходы, уменьшенные на величину расходов | По видам налогов |

| Источник налогообложения | Доход или чистый доход | Доход | Чистый доход | По видам налогов |

| Субъект | Организации, индивидуальные предприниматели | Организации, индивидуальные предприниматели, занятые определенными видами деятельности | Организации, индивидуальные предприниматели - сельходпроизводители | Юридическое лицо, объединение юр. лиц – инвесторы соглашений о разделе продукции |

[1] Лермонтов, Ю. Специальные налоговые режимы // Аудит и налогообложение. – 2008. - № 9. – С. 28.

[2] Костанян, Р.К. Специальные налоговые режимы как разновидность налоговых льгот // Налоговые споры: теория и практика. – 2007. - №7. – С. 22.

[3] Налоговый кодекс Российской Федерации. Часть 1. Федеральный Закон от 31 июля 1998 г. № 146-ФЗ. В ред. Федеральных законов от 09.03.2010 № 20-ФЗ. - [Электр. ресурс] Режим доступа: Компьютерная сеть ИМБ.- БД Консультант Плюс.

[4] Насырова, В.И. Теоретические и практические аспекты специальных налоговых режимов Российской Федерации // Финансы и кредит. - 2010. - №4. - С. 22.

[5] Иванова, В.Н. О возможности юридической оптимизации налоговой составляющей специальных налоговых режимов // Финансовое право. - 2007. - № 11; Шацило, Г.В. О роли единого налога в специальных налоговых режимах // Финансы. - 2007. - №8.

[6] Насырова, В.И. Указ. статья. - С. 24.

[7] Там же. С. 25.

[8] Ялбулганов, А.А. Специальные налоговые режимы / А. А. Ялбулганов. – М.: Ось-89, 2009. – С. 47.

[9] Костанян, Р.К. Специальные налоговые режимы как разновидность налоговых льгот // Налоговые споры: теория и практика. – 2007. - №7. – С. 25.

[10] Семенихин, В.В. Упрощенная система налогообложения. / В.В. Семенихин – М.: Налоговый вестник, 2009.

[11] Зайцев, М.П. Ограничения для применения УСН: последние изменения в НК РФ // Налоговый вестник. – 2009. - №10. – С. 35.

[12] Постановление ФАС Московского округа от 26.01.2009 № КА-А40/13273-08

[13] Постановление ФАС Восточно-Сибирского округа от 12.03.2009 № А33-1275/08-Ф02-874/09

[14] Федеральный закон «О внесении изменений в часть вторую Налогового кодекса Российской Федерации» от 19.07.2009 № 204-ФЗ.

[15] Практический комментарий основных изменений налогового законодательства с 2010 года. – М.: КонсультантПлюс, 2009.

[16] Федеральный закон от «О внесении изменений в статью 346.25.1 части второй Налогового кодекса Российской Федерации»19.07.2009 № 201-ФЗ.

[17] Федеральный закон «О внесении изменения в статью 346.25.1 части второй Налогового кодекса Российской Федерации» от 17.07.2009 № 165-ФЗ.

[18] Подкопаев, М.В. Совмещение УСНО и ЕНВД – что говорят чиновники // Актуальные вопросы бухгалтерского учета и налогообложения. – 2010. - №3. С. 42.

[19] Определение Конституционного Суда РФ в от 16.10.2007 № 667-О-О.; Постановление ФАС Северо-Западного округа от 08.10.2008 № А13-9829/2007 (оставлено в силе Определением ВАС РФ от 15.01.2009 № ВАС-17149/08); Постановление ФАС Уральского округа от 05.02.2009 № Ф09-172/09-С3 (оставлено в силе Определением ВАС РФ от 19.06.2009 № ВАС-6770/09)

[20] Письма Минфина России от 20.02.2009 № 03-11-11/25, УФНС России по г. Москве от 21.08.2009 № 20-14/2/087507@).

[21] Письмо Минфина России от 23.12.2009 № 03-11-09/413.

[22] УСН: новые правила перехода и применения // Российский налоговый курьер. - 2009. - №18. - С. 50

[23] Зайцев, М.П. Ограничения для применения УСН: последние изменения в НК РФ // Налоговый вестник. – 2009. - №11. – С. 42.

[24] Дрожжина, И.А. Порядок и условия перехода на упрощенную систему налогообложения и условия прекращения ее применения // Бухгалтерский учет и налоги в торговле и общественном питании. – 2009. - №6. – С. 18.

[25] Письмо УФНС по г. Москве от 25.01.2008 № 18-12/3/005988

[26] Письмо Минфина России от 04.04.2007 N 03-11-04/2/91

[27] Зобова, Е.П. Минимальный налог: проблемы исчисления и уплаты // Упрощенная система налогообложения: бухгалтерский учет и налогообложение. – 2009. - №12. – С. 16.

[28] Филина, Ф.Н. Годовой отчет «Упрощенка». / Ф.Н. Филина.– М.: ГроссМедиа, 2009. – С. 14.

[29] Федеральный закон «О бухгалтерском учете» от 21.11.1996 № 129-ФЗ.

[30] Определение Конституционного Суда РФ от 13.06.2006 № 319-О.

[31] Письмо УФНС России по г. Москве от 12.12.2007 № 18-11/118639@).

[32] Письмо ФНС России от 15.07.2009 N ШС-22-3/566@)

[33] Письма Минфина России от 20.05.2008 № 03-11-04/3/251, от 19.03.2007 № 03-11-04/3/70, от 31.10.2006 № 03-11-04/2/230, УФНС России по г. Москве от 06.06.2007 № 18-11/3/052731@); Постановление ФАС Уральского округа от 15.01.2008 № Ф09-11165/07-С3; Постановление ФАС Северо-Западного округа в от 12.12.2007 № А44-1375/2007.

[34] Письма Минфина России от 29.04.2009 № 03-05-05-04/03, от 06.04.2009 № 03-11-09/123.

Похожие работы

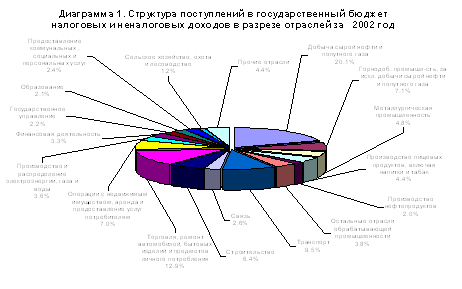

... прав и обязанностей налогоплательщиков и налоговых органов, а также решение проблемных вопросов налогообложения с учетом результатов практического применения норм налогового законодательства. 2.3 Анализ налоговой нагрузки Налоговая система Республики Беларусь была сформирована в 1992 г. в экстренном режиме в условиях рвущихся экономических связей между республиками, входившими ранее в единый ...

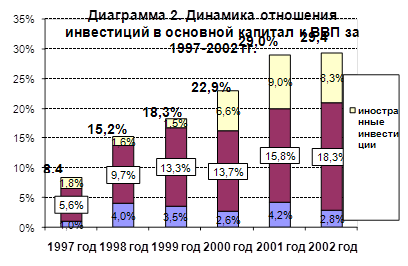

... законами и действующий налоговый кодекс разработан на основании опыта международного налогообложения и уровня развития отечественной экономики. Все имеющиеся рычаги налогового регулирования используются. 3. Совершенствование налоговой системы Республики Казахстан в современных условиях 3.1 Совершенствование налогового законодательства Республики Казахстан Внесение изменений и дополнений ...

... и отмена налогов, сборов, пошлин и других платежей, а также льгот их плательщикам осуществляется высшим органом законодательной власти и в соответствии с вышеуказанным кодексом. Налоговая система Российской Федерации разделяет налоги на 3 вида: Федеральные; Республиканские налоги и сборы республик в составе РФ, национально - государственных и административных образований, устанавливаемые ...

... сборы за товары, ввозимые или вывозимые за пределы страны. Таможенные пошлины уплачиваются лицом, перемещающим товары. 3. Можно выделить следующие проблемы функционирования налоговой системы Республики Беларусь: · сложное законодательство; · нечеткость изложения некоторых норм; · высокая периодичность уплаты налогов; · большое количество налогов и сборов; · относительно высокие ...

0 комментариев