Навигация

9 месяцев

Расходы, связанные с производственной деятельностью =

42000+(700*0,27)+4000+(2500*0,27)+(700*0,27)+(1200*0,27)+(400*0,27)+(2100*0,27)+(300*0,27)+90113=

=42000+189+4000+675+189+324+108+567+81+90113= 138246руб.

Доходы от УСН = 950000+570000=1520000 руб.

ФОТ = (50000*9*0,27)+(40000*9*0,27)+(20000*9+20000*1)+

+(17000*9)+(17000*9)+(5000*9*0,27)+5000=

= 121500+97200+200000+153000+153000+12150+5000=741850руб.

ОПС = 741850* 14% =103859руб.

ППН = 7803,6руб.,в расходы включаем 5848,6руб., командировочные расходы составили 4100 руб.

Расходы на основные средства:

Р здание = 4640070*10%/4*0,32*3= 111362 руб.

Р авто = 862182/4*50%*3*0,32 = 103462 руб.

Р ПК = 25000*0,32 = 8000 руб.

АП за 9 месяцев = (1520000-138246-741850-103859-5848,6-4100-111362-103462-8000)* 15% = 45490,8руб.

АП за 9 месяцев к уплате = 45490,8- 39884,2 = 5606,6 руб.

Год

Расходы, связанные с производственной деятельностью =

44000+(700*0,27)+4000+(2500*0,27)+(700*0,27)+(1200*0,27)+(400*0,27)+(2100*0,27)+(300*0,27)+ 138246=

=44000+189+4000+675+189+324+108+567+81+138246= 188379руб.

Доходы от УСН = 1520000 + 620000 = 2140000руб.

ФОТ = (50000*12*0,27)+(40000*12*0,27)+(20000*12+20000*1)+

+(17000*11+4100)+(17000*12)+(5000*12*0,27)+5000=

16200+129600+84800+191100+201000+16200+5000=643900руб.

ОПС=643900*14%=90146 руб.

Расходы на основные средства:

Р здание = 4640070*10%/4*0,17*4= 78881 руб.

Р авто = 862182/4*50%*4*0,17= 73285 руб.

Р ПК = 25000*0,17 = 4250 руб.

ЕН за год = (2140000-188379-643900-90146 -78881-73285-4250)*15% =159173,8руб.

ЕН к уплате = 159173,8 - 45490,8= 154583 руб.

Н min= 2140000 * 1% = 21400 руб.

Итого ЕН = 159173,8руб.

2.1.2 Рассчитаем авансовые платежи (АП) и налог по УСН за год (объект налогообложения «Доходы»)

ЕН= Д*6% - ОПС-ППН

I квартал

АП = 450000*6% = 27000 (50% = 13500 руб.)

ОПС = 26313 руб.

АП уменьш. = 27000-26313 = 687 руб.

АП к уплате = 687 руб.

Полугодие

АП = 950000 *6% = 57000 руб. ( 50% = 28500 руб.)

ОПС = 54376 руб.

АП уменьш. = 57000-54376 = 2624 руб.

АП к уплате =28500 – 2624 = 25876 руб.

9 месяцев

АП = 1520000*6% = 91200 руб. ( 50% = 45600 руб.)

ОПС = 103859 руб.

ППН = 5848,6 руб.

АП уменьш. = 91200-103859-5848,6 = 0руб.

АП к уплате = 45600 руб.

Год

ЕН = 2140000*6% = 128400 руб. ( 50% = 64200 руб.)

ОПС = 90146 руб.

ЕН уменьш. = 128400-90146= 38254 руб.

ЕН к уплате =64200 – 45600 = 18600 руб.

Итого ЕН = 64200 руб.

2.2.2 Единый налог на вмененный доход

ЕНВД =ВД*15%

ВД = БД*k1*k2*ФП, где

БД – базовая доходность. Указана в НК РФ,

k1 – коэффициент – дефлятор. Устанавливается на 1 год. В 2009 г. = 1,148,

k2 – устанавливается на уровне муниципалитетов. Учитывает совокупность особенностей ведения предпринимательской деятельности.

ЕНВД за I кв. =12000*3*1,148*1*4*(3*0,73)*15% = 54305руб. (50%= 27152,5руб.)

12000*3 – базовая доходность за 3 месяца

4 – менеджер по приему заказа и 3 специалиста по уборке

3*0,73 – директор, бухгалтер и уборщица

ОПС = ФОТ * 14%

ФОТ=(50000*3*0,73)+(40000*3*0,73)+(5000*3*0,73)+20000*3+18000*3++19000*3 +17000*3=

=109500+87600+10950+60000+54000+57000+51000=430050руб.

ОПС = 430050*14% = 60207 руб.

ЕНВДуменьш = 54305 –60207= 0 руб.

Итого ЕНВД к уплате за I квартал =27152,5 руб.

ЕНВД за II кв.=12000*3*1,148*1*4*(3*0,74)*15%= 55049руб.(50% = 27524,5руб.)

ОПС =((50000*3*0,74)+(40000*3*0,74)+(5000*3*0,74)+20000*3+18000*3+

+19000*3+17000*3)*14%=1232100*14%=172494

ЕНВДуменьш =55049–172494= 0руб.

Итого ЕНВД к уплате за II квартал =27524,5 руб.

ЕНВД и ОПС за полугодие и год рассчитываются аналогично Iкв:

ЕНВД за III кв.= ЕНВД за IV кв.= 54305руб.(50% =27152,5руб.)

ОПС = 60207 руб.

ЕНВДуменьш = 0 руб.

Итого ЕНВД к уплате за III квартал =27152,5 руб.

Итого ЕНВД к уплате за IV квартал =27152,5 руб.

ЕНВД4 = 27152,5+27524,5+27152,5+27152,5 = 108982руб.

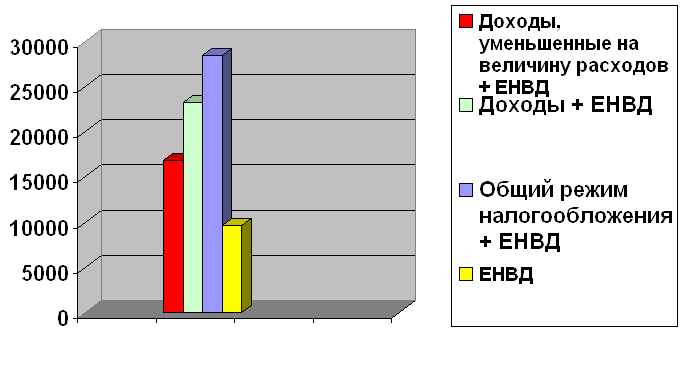

2.3 Эффективность применения специальных налоговых режимов для предприятия

2.3.1 Налоги при общей системе налогообложения

Общая система налогообложения – это система налогообложения, при которой налогоплательщик платит все необходимые налоги, сборы и платежи, если он не освобожден от их уплаты.

При общей системе налогообложения предприятие обязано производить расчет налога и уплачивать все основные виды налогов:

-налог на прибыль;

-налог на доходы с физических лиц;

-налог на добавленную стоимость;

-единый социальный налог в полном объеме;

-налог на имущество.

НДС: Ставка НДС 18 % (п. 3, ст. 164 НК РФ)

НДС = Выручка*18% - Р*18%

Выручка = 7940000 руб.

НДС=7940000*18%-(23000+37000+1000+600+3000+3000+800+

+10000+300+1200+25000+2500+300+25000+40000+1500+500+2500+

+4000+1200+18000+700+1200+2000+2300+300+30000+42000+18000+

+700+4000+6000+5000+2500+700+1200+400+2100+300+29000+44000+

+13000+700+4000+6000+12000+2500+700+1200+400+2100+300)*18%=

=1429200-78804=14220396 рублей.

Нприбыль= (Выручка - Р)*20% (согласно гл.25 НК РФ)

Расходы = Производственные расходы + ФОТ + Амортизация

Производственные расходы = 437800 руб.

ФОТ=50000+40000+20000+18000+19000+17000+20000+17000+17000+5000+ +4100+7803,6+10000= 244903,6 руб.

Сумма амортизации за один месяц = Первоначальная стоимость / срок полезного использования * 100%

Сумма амортизации оборудования для клининга = 25000/36 = 694 руб.

Сумма амортизации за год для оборудования = 8328руб.

Сумма амортизации за год для авто = 1800000/84*12= 257143 руб.

Сумма амортизации за год для здания = 6000000/300*12=240000 руб.

Сумма амортизации за год для ПК = 25000/48*12 = 6250 руб.

Сумма амортизации всего = 511721 руб.

Нприбыль=(7940000-573200-244903,6-511721)*20%= 1322035,1 руб.

Н имущество= Остаточная стоимость *2,2%

Остаточная стоимость = первоначальная стоимость* (1-0,01*норма амортизации)число полных месяцев работы

ОСоборудования = 25000*(1-0,01*8,8)16 = 25000*0,23= 5750 руб.

Н оборудование = 5750*2,2% = 126,5 руб.

ОС авто = 1800000* (1-0,01*3,8)30 = 1800000*0,31 = 558000 руб.

Н авто = 558000*2,2% = 12276 руб.

ОСздание = 6000000*(1-0,01*1)44 = 6000000*0,64 = 3840000 руб.

Н здание = 4640070*2,2% = 102082 руб.

ОСПК = 25000* (1-0,01*5,6)10 = 14000 руб.

Н ПК = 14000*2,2% = 308 руб.

Общая сумма налога на имущество=126,5+12276+102082+308=114792,5 руб.

ЕСН = ФОТ*26% (гл. 26 НК РФ)

ФОТ = 244903,6-4100-7803,6-10000 = 223000,3 руб.

ЕСН = 223000,3 *26% = 57980 руб.

Похожие работы

... ГЛАВА 3. ВЫБОР ОПТИМАЛЬНОГО РЕЖИМА НАЛОГООБЛОЖЕНИЯ ИНДИВИДУАЛЬНЫМ ПРЕДПРИНИМАТЕЛЕМ УШАКОВА М. А. 3.1 Анализ налогообложения ИП Ушакова М. А по результатам деятельности во втором квартале 2007 года. В основу расчетов положены данные из Книг учета доходов и расходов субъектов малого предпринимательства, применяющих упрощенную систему налогообложения, соответственно по второму кварталу 2007 ...

... , анализ и аудит Группа ВФБ-130 ОМ ЗАДАНИЕ ПО ДИПЛОМНОЙ РАБОТЕ (ПРОЕКТУ) Студент ___ __________________ 1.Тема проекта (работы): «Применение специальных налоговых режимов субъектами малого предпринимательства (на примере ЗАО )»___________________________________ 2.Срок сдачи студентом законченного проекта (работы) 25.09.04г._________________________ 3.Исходные данные по проекту ( ...

... . По существу задача состояла в том, чтобы создать необходимые условия для функционирования хозяйственного механизма, жизнедеятельности общества и государства в целом. Становление и развитие налогового законодательства происходит в условиях экономического и социального кризиса, спада производства, инфляции, возрастающего дефицита федерального бюджета, роста цен, снижения уровня жизни населения, ...

... путем применения: - Соответствующего платежного инструмента (чека, простого векселя, плат. поручения), свидетельствующего о распоряжении владельца на списание средств. - Специальный акцепт документов (платежные требования-поручения, требования, переводной вексель) - Также законодательством РФ предусмотрены случаи бесспорного списания средств - ...

0 комментариев