Навигация

Умови надання, видачі та обслуговування овердрафту у Львівській філії АКІБ «УкрСиббанк»

3.1 Умови надання, видачі та обслуговування овердрафту у Львівській філії АКІБ «УкрСиббанк»

Надання кредиту овердрафт у АКІБ «УкрСиббанк» здійснюється на основі діючого законодавства України, нормативних актів Національного банку України, а також на основі наступних нормативно-правових і внутрішньобанківських документів:

- Закону України «Про банки та банківську діяльність»;

- Закону України «Про заставу» № 2654-ХІІ від 02.10.1992р.;

- Закону «Про нотаріат» № 3425-ХІІ від 02.09.1993р.;

- «Положення Національного банку України про кредитування» затвердженого Постановою Правління НБУ № 246 від 28.09.1995р.;

- «Правила бухгалтерського обліку доходів та витрат банків України», затверджені Постановою Правління НБУ № 255 від 18.06.2003р.;

- «Порядок реалізації кредитних процедур в АКІБ «УкрСиббанк» (з додатками).

Відбір клієнтів, які мають право на отримання овердрафту, проводиться за наступними критеріями:

- відсутність претензій до рахунків клієнта на момент надання овердрафту;

- своєчасність повернення і повнота розрахунків за попередніми кредитами.

- овердрафт не надається клієнтам, які мають прострочену заборгованість перед банком за будь-яким видом наданих послуг;

- позитивне рішення кредитного комітету філії (регіонального управління).

Кредитування здійснюється в національній валюті чи іноземній валюті.

Банк може одночасно заключати з клієнтом декілька договорів овердрафт в різних валютах.

Одночасна дія двох і більше договорів в одній валюті одного клієнта не допускається.

Надання овердрафту в іноземній валюті повинно здійснюватися з врахуванням обмежень, встановлених діючим законодавством.

Договір овердрафту заклечається на термін до 12 місяців. Типовий договір затверджується у встановленому порядку, згідно з Положенням про типові договори в АКІБ «УкрСиббанк» (Додаток…).

Надання бланкового овердрафту юридичній особі здійснюється тільки при умові підписання договору поруки, в якому поручитель виступає керівником підприємства, яке кредитується (директор, голова правління), або одним з власників (акціонер), частка корпоративних прав в підприємстві якого становить не менше 40%.

Надання бланкового овердрафту фізичній особі – суб’єкту підприємницької діяльності здійснюється тільки при умові підписання договору поруки юридичної особи, а у випадку відсутності такого поручителя ліміт кредитування підприємця обмежується еквівалентом 50 тис. доларів США.

Бланковий овердрафт надається клієнтам, термін господарської діяльності яких перевищує 6 місяців.

Ліміти кредитування сумою до 2 млн. грн.. визначаються відповідно з методикою визначення ліміту.

Всі заявки на овердрафт лімітом понад 2 млн. грн.., а також заявки на надання овердрафту на умовах, відмінних від стандартних, повинні розглядатися відповідно з методикою, яка застосовується для аналізу при звичайному кредитування.

Ліміт овердрафту може бути змінений протягом терміну дії договору овердрафту, як за ініціативою банку, так і за ініціативою клієнта.

Банк самостійно зменшує ліміт овердрафту, повідомивши клієнта в термін, передбачений договором.

В автоматизованій банківській системі технічне встановлення ліміту по кожному договору овердрафту здійснюється працівниками, які отримали такі права згідно наказу керівництва філії чи за розпорядженням Департаменту кредитних операцій.

Філіями (регіональними управліннями) рішення про надання овердрафту може бути прийняте самостійно в межах встановлених для них лімітів повноважень на здійснення кредитних операцій.

Рішення про надання овердрафтів в обсягах, які перевищують повноваження філії, приймається Кредитним Комітетом Головного Банку відповідного рівня.

Плата за овердрафт може вираховуватися у вигляді:

- процентного доходу (відсотків);

- непроцентного доходу:

- комісії за встановлення ліміту по овердрафту;

- комісії за збільшення ліміту по овердрафту;

- комісії за проведення платежів за рахунок овердрафту.

Ліміт розраховується:

- при погодженні заявки на овердрафт;

- в період дії договору – щомісячно, в перші два робочих дні місяця;

- при погіршення фінансового стану клієнта.

При здійснення платежів за рахунок овердрафту, клієнт надає операціоністу платіжне доручення на суму, яка перевищує залишок грошей на рахунку.

Операціоніст перевіряє:

- наявність претензій до рахунку клієнта;

- суму платіжного доручення на відповідність сумі незаповненого ліміту клієнта по овердрафту на момент надання платіжного доручення.

Якщо претензії до рахунку відсутні, і сума платіжного доручення не перевищує суму незаповненого ліміту по овердрафту, операціоніст проводить платіж.

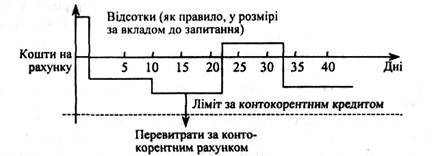

Нарахування відсотків в балансі банк проводить щоденно. Відсотки нараховуються на залишок по кожному траншу виходячи з терміну використання траншу і відповідної цьому терміну відсоткової ставки.

При терміні користування від одного до трьох днів (включно) з моменту надання кредитного траншу – застосовується ставка інтервалу «1-3 дні»;

При терміні користування від чотирьох до семи днів (включно) з моменту надання траншу – відсотки нараховуються по ставці інтервалу «4-7 днів» за весь період використовування траншу;

При терміні користування від восьми до п’ятнадцяти днів (включно) з моменту надання траншу – відсотки нараховуються по ставці інтервалу «8-15 днів» за весь період використовування траншу;

При терміні користування від шістнадцяти до тридцяти днів (включно) з моменту надання траншу – відсотки нараховуються по ставці інтервалу «16-30 днів» за весь період використовування траншу;

При терміні користування від тридцяти одного дня (включно) та більше з моменту надання траншу – відсотки нараховуються за підвищеною ставкою на весь період використання траншу.

Процентні ставки розраховуються Департаментом фінансових ризиків щотижня, кожен понеділок і, у випадку їх зміни, затверджуються Головою Правління або його Заступником в сфері кредитування.

Комісія за встановлення ліміту овердрафту нараховується у вигляді відсотків від встановленої договором суми ліміту овердрафту. Розмір – від 0,1% до 1% від суми ліміту. Термін сплати комісії – дата нарахування.

Надання овердрафту здійснюється тільки після сплати клієнтом комісії.

Нарахування комісії проводиться в день укладання договору овердрафту. Комісія нараховується в національній валюті.

Клієнт повинен повністю погасити заборгованість по кожному кредитному траншу на наступний робочий день після закінчення 30 днів з дати виникнення даної заборгованості, але не пізніше терміну закінчення дії договору. У випадку непогашення кредитного траншу у вказаний термін видача кредитів овердрафту припиняється (ліміт обнулюється).

Пеня за несвоєчасну проплату відсотків і комісії нараховується у випадку, якщо проплата процентів і комісії прострочена більше ніж на 2 дні з дати проплати вказаної в договорі ( на третій банківський день з дня виникнення зобов’язань по проплаті відсотків і комісії). При цьому пеня нараховується за всі календарні дні прострочки.

Кошти, які поступають на поточний рахунок клієнта, направляються на погашення зобов’язань по овердрафту наступним чином:

- сумнівна заборгованість за нарахованими відсотками;

- сумнівна заборгованість за нарахованою комісією;

- прострочені відсотки;

- прострочена комісія;

- відсотки, що підлягаю сплаті;

- нарахована комісія;

- сумнівна заборгованість по сумі основного боргу;

- прострочена заборгованість по сумі основного боргу;

- поточна заборгованість по сумі основного боргу.

Погашення пені здійснюється самостійно.

Овердрафт не надається клієнту, ні на який рахунок, якщо мають місце претензії до будь-якого з поточних рахунків клієнта в банку.

При виникненні претензій до поточного рахунку клієнта і наявності заборгованості клієнта по овердрафту у відповідній валюті, засоби, які поступають на рахунок, направляються спочатку на задоволення виставлених до рахунку претензій, потім – на погашення заборгованості по овердрафту у встановленій черговості.

Похожие работы

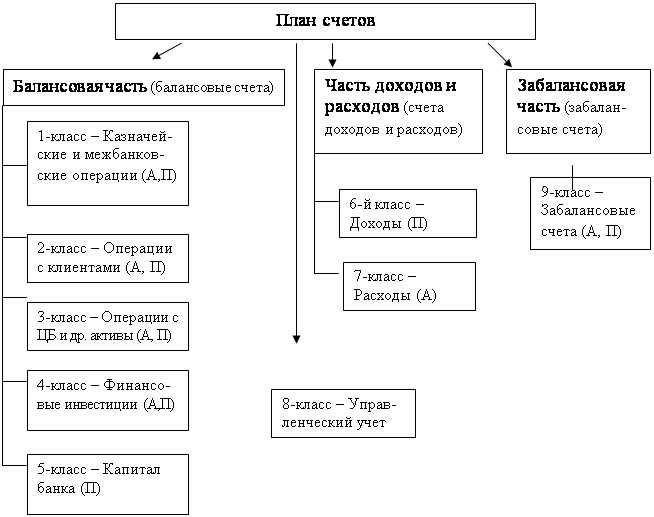

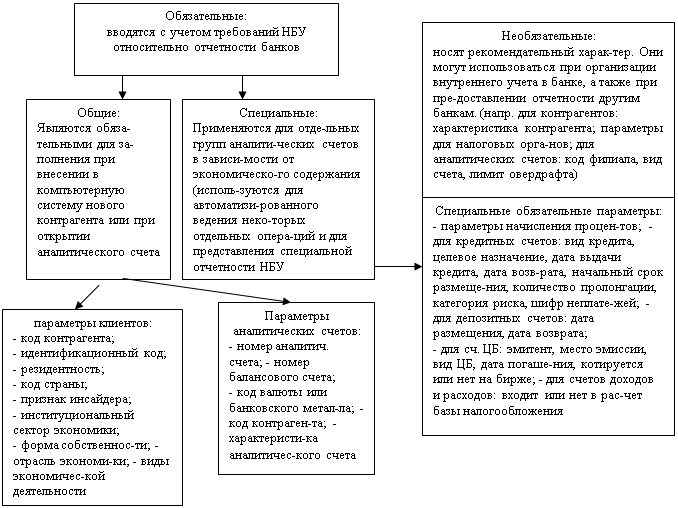

... Бухгалтерська довідка, графік погашення кредиту згідно відповідного договору Перераховано відсотки за користування кредитом згідно договору №1074 від 05.06.2006 р. 684 311 13,83 2.3 Облік короткострокових кредитів банку Облік розрахунків у національній і іноземній валютах за кредитами банків, строк повернення яких не перевищує дванадцяти місяців з дати балансу, та за позиками, ...

... клиентом того же банка, что и плательщик, то в учете выполняется такая проводка: Д-т Счет плательщика. К-т Счет получателя. В условиях обслуживания плательщика и получателя разными банками в учете делается запись: Д-т Счет плательщика. К-т 1200 «Корреспондентский счет в НБУ». В любом случае первый экземпляр поручения выполняет функцию мемориального ордера и помещается в документы дня банка ...

... портфеля банку: - диверсифікація; - лімітування; - створення резервів для відшкодування втрат за кредитними операціями комерційних банків. Класифікацію методів управління кредитним ризиком наведено в схемі 2.1. (додаток Т). Методи управління ризиком кредитного портфеля банку, які застосовуються в АКБ “Укрсоцбанк”: Диверсифікація. Метод диверсифікації полягає у розподілі кредитного ...

... фірмою "Аудит-сервіс Inc" про фінансово-господарську діяльність Банку та контролює своєчасність подання аудиторського звіту та висновку до НБУ. Діяльність внутрішнього аудиту в Банку направлена на попередження і недопущення потенційних збитків Банку, на зменшення факторів ризику. В ЗАТ АКБ "Львів" існує система внутрішнього контролю. Практично всі банківські операції підлягають внутрішньому ...

0 комментариев