Навигация

Порядок здійснення короткострокового кредитування за овердрафтом

1.2 Порядок здійснення короткострокового кредитування за овердрафтом

Зважаючи на те, що овердрафт - це специфічний вид кредиту, до нього застосовуються положення Цивільного Кодексу України (ЦКУ). Відповідно до вимог ст. 1054, глави 71 ЦКУ за кредитним договором банк бере на себе зобов’язання надати грошові кошти (кредит) позичальнику в розмірі та на умовах, визначених цим договором, а позичальник зобов’язується повернути кредит і сплатити відсотки за користування ним. Кредитний договір, у тому числі договір овердрафту (далі - договір), має бути складений тільки в письмовій формі. Розглянемо, як зазначені положення ЦКУ стосуються договору овердрафту. Для цього скористаємося нормами Постанови НБУ № 388 і положеннями Роз’яснення НБУ № 12-111.

Банк, за умовами договору, щоразу після одержання від підприємства платіжного доручення із зазначеною в ньому конкретною сумою, самостійно визначає, чи потрібний кредит такому підприємству. Наприклад, якщо залишок на поточному рахунку підприємства менше суми, зазначеної в платіжному дорученні, банк це фіксує і самостійно перераховує одержувачу суму, зазначену в платіжному дорученні. При цьому поточний рахунок підприємства в банку буде мати негативний залишок (дебет поточного рахунку банківської виписки), тому що сума грошових коштів, що враховується на ньому, зменшується на суму коштів зазначеного банку (суму платіжного доручення), перерахованих останнім одержувачу.

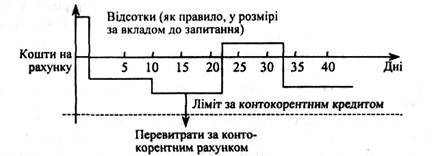

Наданий підприємству короткостроковий кредит у вигляді овердрафту погашається не ним самостійно, а банком в міру надходження коштів на поточний рахунок у банку зазначеного підприємства (зменшується залишок по дебету поточного рахунку підприємства банківської виписки). Це здійснюється доти, поки заборгованість підприємства по короткостроковому кредиту перед банком не загаситься повністю. Інакше кажучи, підприємству, що одержало від відправника кошти на свій рахунок у банку, не потрібно самостійно повертати кредит банку (наприклад, виписувати платіжні доручення, ін.). Останній сам утримає із зазначених коштів належні йому суми. Такими сумами можуть бути не тільки суми кредиту, але й суми відсотків за користування ним. Відповідно до Роз’яснень НБУ № 12-111 відсотки нараховуються банком відповідно до умов договору та затвердженими ним положеннями про облікову політику, але не менше одного разу на місяць на суму дебетового залишку (зазначену у виписці) по поточному рахунку підприємства в банку - процентна ставка, застосовувана для цілей нарахування відсотків по кредиту, а також порядок нарахування суми відсотків, затверджується банком і вказується в договорі короткострокового кредитування за овердрафтом. Договором може бути передбачено, що порядок погашення основної суми кредиту по овердрафту та/або нарахованої суми відсотків за користування ним здійснюється у встановлений банком строк (наприкінці тижня, місяця і т.д.), а не в міру надходження коштів на поточний рахунок підприємства в банку. В такому випадку підприємство, якому раніше був виданий кредит у вигляді овердрафту, зобов’язане поповнити свій поточний рахунок у банку у встановлені останнім строки для того, щоб зазначений банк зміг утримати належні йому за договором суми (кредит, відсотки). Договором також може бути передбачена ситуація, за якої банк, що видав кредит у вигляді овердрафту, має право утримувати належні йому суми не з рахунку підприємства, на якому здійснюється облік сум за овердрафтом, а з інших поточних рахунків такого підприємства в зазначеному банку. Це можливо, якщо підприємство не погашає (або «забуло» погасити) кредит і/або відсотки вчасно. Кредитом у вигляді овердрафту підприємство, можливо, і не скористається (навіть за умови укладання відповідного договору). Це має місце, якщо на поточному рахунку підприємства весь час буде досить коштів для розрахунків з їхніми одержувачами. При цьому банк здійснює перерахування коштів одержувачам у звичайному порядку з розрахункового рахунку підприємства. Незалежно від того, чи скористається підприємство кредитом, чи ні, при укладанні договору воно сплачує банку певну суму за відкриття овердрафту (одноразова сплата), а також: суми, що сплачують за пролонгацію терміну дії умов договору; суми, що сплачують у вигляді штрафів і/або пені за несвоєчасне погашення (або за непогашення) зобов’язань за овердрафтом (відсотків, основної суми кредиту). Зазначимо, що банк має право перераховувати суми (зазначені в платіжних дорученнях підприємства) їхнім одержувачам доти, поки не буде перевищена сума ліміту за овердрафтом, зазначена в договорі. Варто сказати і про те, що в деяких договорах може вказуватися сума поточного рахунку підприємства, з якої банк не має права утримувати належні йому за овердрафтом кошти (кредит, відсотки). Це робиться для того, щоб підприємство не залежало повністю від кредиту банку і могло здійснювати певні поточні платежі (наприклад, сплату, податків, зборів) за рахунок власних коштів. Крім того, якщо сума, зазначена в платіжному дорученні, буде перевищувати суму ліміту за овердрафтом, підприємство може дати доручення банку здійснити такий платіж (частково - за рахунок коштів банку в межах ліміту овердрафту, а частково - за рахунок коштів підприємства).

Клієнтам також можуть бути запропоновані наступні види овердрафту:

- стандартний овердрафт;

- овердрафт під інкасацію – надається клієнтам, які задовольняють вимоги банку і не менше 75% оборотів по кредиту розрахункового рахунку якого становить грошова виручка, яка інкасується (в тому числі, яку здав на розрахунковий рахунок сам клієнт);

- овердрафт авансом – надається клієнтам, які задовольняють вимоги банку, з метою залучення (повернення) його на розрахунково-касове обслуговування;

- технічний овердрафт – надається клієнту, без врахування його фінансового стану, під оформлені на рахунок позичальника платежі (купівля/продаж валюти на біржі, до повернення строкового депозиту чи інші гарантовані надходження на рахунок клієнта).

Вимоги різних банків до клієнта, при розгляді можливості надання овердрафту можуть відрізнятися. Умови можуть бути наступними:

- клієнт повинен мати досвід роботи по основному виду діяльності не менше одного року;

- клієнт повинен користуватися послугами банку по розрахунково-касовому обслуговуванню протягом останніх 6 місяців та мати ненульові обороти по розрахунковому рахунку (крім авансового овердрафту);

- мінімальна кількість поступлень грошових засобів на розрахунковий рахунок в банку повинна бути не менша 3 разів на тиждень або 12 поступлень в місяць (крім авансового овердрафту).

Для отримання овердрафту юридичним особам необхідно надати в банк стандартний пакет документів на розгляд кредитної заявки на кредитування. А також:

- довідки з банків, в яких клієнт має відкриті рахунки, про кредитні обороти за останні декілька місяців (не менше 6 місяців);

- довідки з банків, в яких клієнт має відкриті рахунки, про наявність/відсутність заборгованості по кредитах і картотеці № 2.

Для отримання технічного овердрафту юридичним особам необхідно надати:

- заявку на отримання технічного овердрафту, з описом здійснюваної клієнтом операції, в результаті якої очікується поступлення грошових засобів на розрахунковий рахунок (з вказаною датою поступлення);

- копію договору, платіжних доручень, інших документів, які свідчать про вказану в заявці операцію.

Ліміт овердрафту для кожної юридичної особи розраховується індивідуально за методикою розрахунку овердрафту. Для кожного виду овердрафту – своя методика розрахунку ліміту.

РОЗДІЛ 2. ОФОРМЛЕННЯ ТА ОБЛІК ОВЕРДРАФТУ

Похожие работы

... Бухгалтерська довідка, графік погашення кредиту згідно відповідного договору Перераховано відсотки за користування кредитом згідно договору №1074 від 05.06.2006 р. 684 311 13,83 2.3 Облік короткострокових кредитів банку Облік розрахунків у національній і іноземній валютах за кредитами банків, строк повернення яких не перевищує дванадцяти місяців з дати балансу, та за позиками, ...

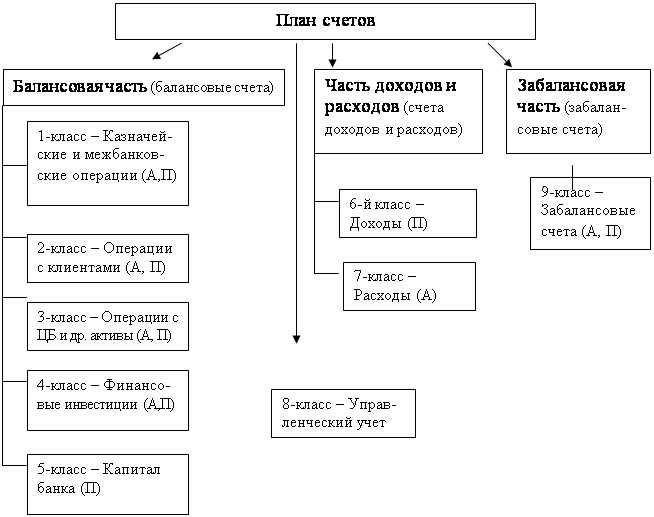

... клиентом того же банка, что и плательщик, то в учете выполняется такая проводка: Д-т Счет плательщика. К-т Счет получателя. В условиях обслуживания плательщика и получателя разными банками в учете делается запись: Д-т Счет плательщика. К-т 1200 «Корреспондентский счет в НБУ». В любом случае первый экземпляр поручения выполняет функцию мемориального ордера и помещается в документы дня банка ...

... портфеля банку: - диверсифікація; - лімітування; - створення резервів для відшкодування втрат за кредитними операціями комерційних банків. Класифікацію методів управління кредитним ризиком наведено в схемі 2.1. (додаток Т). Методи управління ризиком кредитного портфеля банку, які застосовуються в АКБ “Укрсоцбанк”: Диверсифікація. Метод диверсифікації полягає у розподілі кредитного ...

... фірмою "Аудит-сервіс Inc" про фінансово-господарську діяльність Банку та контролює своєчасність подання аудиторського звіту та висновку до НБУ. Діяльність внутрішнього аудиту в Банку направлена на попередження і недопущення потенційних збитків Банку, на зменшення факторів ризику. В ЗАТ АКБ "Львів" існує система внутрішнього контролю. Практично всі банківські операції підлягають внутрішньому ...

0 комментариев