Навигация

Банковские вклады: основные возможности

2.4 Банковские вклады: основные возможности

Экономисты подсчитали: на руках у россиян находится до 30 млрд. долл. сбережений. И это при том, что инфляция «съедает» около 10% отложенных средств ежегодно. Банковские вклады не только могут сохранить накопленные средства, но и обеспечат доходность с гарантией, считают некоторые специалисты.

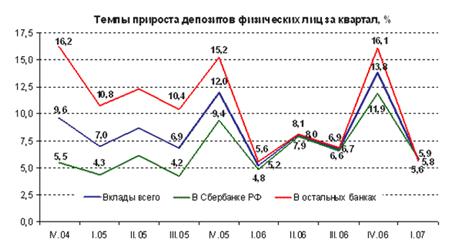

В I квартале 2007 г. вклады населения в банках выросли на 5,8% до 4 002,2 млрд. руб. Причиной подобной динамики стал быстрый рост доходов населения, повышение доверия к банкам, в том числе в результате действия системы страхования вкладов и увеличения страхового возмещения до 400 тыс. руб. Эксперты агентства по страхованию вкладов отмечают, что существенный приток средств населения в банковский сектор в конце прошлого года и их последующее перераспределение оказали заметное воздействие на динамику вкладов различных групп банков. Так, по темпам прироста депозитов «региональные» банки в I квартале вновь вышли в лидеры – 9,3% (в соответствующем периоде 2006 г. 9,4%), что выше средних темпов прироста по всей банковской системе – 5,8%. В банках, действующих в московском регионе, вклады выросли на 5,3% (в I квартале 2006 г. на 6,9%). В «сетевых» (многофилиальных) банках темпы прироста также были ниже средних по банковской системе – 4,2%. Аналогичная ситуация наблюдалась и в «иностранных» банках, вклады в которых выросли всего на 1,7%.

Как инвестиционный инструмент банковские вклады многими потенциальными инвесторами рассматриваются как наиболее предпочтительный вариант. Коммерческие банки предлагают клиентам гарантированный фиксированный процент по вкладу (в среднем по ставке 9% годовых). Открыть вклад можно в любой валюте, по которой в российских банках осуществляются операции. Однако, как правило, отечественные банки принимают вклады в рублях, долларах и евро. Кроме того, существует возможность открыть мультивалютный вклад, позволяющий разместить сбережения одновременно в этих трех валютах. При этом открывается сразу несколько счетов, по которым распределяются средства. По каждой валюте устанавливается отдельная процентная ставка. Данный вид вклада позволяет подстраховаться от неблагоприятного изменения курса отдельных валют. Кроме того вклады считаются самым консервативным способом инвестирования, поскольку ставка по вкладам фиксирована.

Таблица №5

Виды банковских вкладов

до востребования предполагает выдачу вклада по первому требованию. В случае досрочной выдачи вклада, проценты, как правило, начисляются по ставке «до востребования». Кроме того, существует практика с льготным досрочным снятием, когда проценты начисляются в зависимости от срока нахождения средств на вкладе;

срочные вклады (сберегательные, накопительные, расчетные) предполагают выдачу по истечению срока, оговоренного в договоре;

специализированные вклады ориентированны на ту или иную группу клиентов (например, на студентов, пенсионеров);

индексируемые вклады – это банковский продукт, позволяющий клиенту получать дополнительную доходность за счет изменения цены базисного актива;

металлические вклады позволяют клиенту заработать на изменении цен на драгоценные металлы и изменении процентных ставок банка по металлическим вкладам.

Для открытия вклада необходимо иметь при себе документ, удостоверяющий личность. Банк также может запросить дополнительные документы, в частности в случае открытия специализированного вклада, необходимо предъявить документ, подтверждающий принадлежность к соответствующей категории вкладчиков (пенсионное удостоверение, студенческий билет и пр.). Законодательно также предусмотрена возможность для физических лиц отрывать счета в иностранных банках.

2.5 Драгоценные металлы

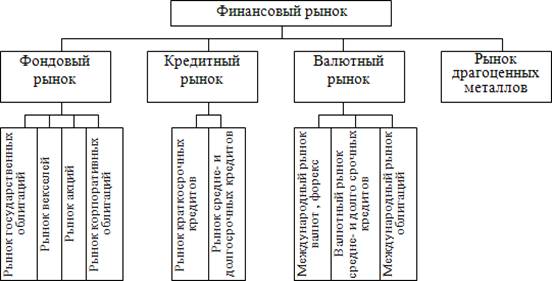

Помимо традиционных инструментов инвестирования, которыми считаются акции, облигации, банковские вклады, паевые инвестиционные фонды, российский рынок предполагает возможность инвестирования в ряд менее популярных, но весьма перспективных направлений. Они доступны более узкому кругу покупателей, однако, по мнению специалистов, это востребованный сегмент российского финансового рынка.

Существует несколько возможностей вложения средств в драгоценные металлы. Можно покупать золото в слитках, в таком случае инвестор приобретает реальный материальный актив, однако следует учитывать необходимость уплаты налога на добавленную стоимость. Следовательно, цена покупки будет на 18% выше рыночной. Еще одним недостатком такого способа является необходимость получить от банка подтверждение подлинности слитка при продаже слитка.

Индексы цен на драгоценные металлы (в% к декабрю 2005 г.) (данные ЦБ РФ)

Если инвестор решит приобрести золото в инвестиционных монетах, то ему не придется уплачивать НДС, поэтому доходность таких монет как правило выше, чем доходность базового метала. Спрос на инвестиционные монеты существенно больше, чем предложение. Так, в 2006 г. доходность отдельных монет превышала 40%.

Инвестиционные монеты не следует путать с коллекционными монетами. Первым продавцом инвестиционных монет, устанавливающим исходную цену продажи, является Банк России. Первая цена устанавливается, исходя из текущей стоимости драгоценных металлов плюс маржа банка. При покупке монеты у посредников придется уплатить надбавку еще и им. Диапазон цен на инвестиционные монеты составляет от 500 рублей до 5 тыс. рублей.

В коллекционные монеты также можно вкладывать средства, однако в этом случае основной доход инвестора складывается за счет прироста коллекционной ценности монеты, а не за счет увеличения стоимости содержащегося в ней метала. Коллекционные монеты облагаются налогом на добавленную стоимость. Средняя цена такой монеты составляет примерно 6000 руб.

3. Производные финансовые инструменты

Производные финансовые инструменты (деривативы) представляют собой финансовые инструменты, стоимость которых меняется в зависимости от поведения базового актива (процентной ставки, цены товара или ценной бумаги, обменного курса, индекса цен или ставок, кредитного рейтинга или кредитного индекса), расчеты по которому производятся в будущем. Как правило производные финансовые инструменты используются не с целью купли / продажи актива, а с целью получения дохода от разницы в ценах.

Важной особенностью деривативов является то, что они позволяют оперировать небольшими первоначальными инвестициями. Так покупка фьючерсного контракта не требует затрат равных цене товара в количестве, определенном контрактом. Необходимо лишь уплатить маржу (своеобразный залог), обычно в диапазоне 2% – 8% от стоимости контракта. Кроме фьючерсных контрактов на российском рынке также представлены форвардные, опционные контракты и свопы.

Фьючерсный контракт – стандартизированный контракт на покупку / продажу определенного товара, согласно которому одна сторона обязуется купить, а другая продать товар по истечении срока контракта.

Опционный контракт – предоставляет покупателю право (но не обязательство) на покупку / продажу финансового актива по цене исполнения у продавца опциона в течение определенного периода времени или на определенную дату.

Своп – соглашение, позволяющее обменять одни активы или обязательства на другие активы или обязательства. Также существуют различные структурированные финансовые продукты финансовые продукты, подразумевающие, как правило, весьма сложные финансовые транзакции.

Простейший пример структурированного продукта – это кредит под залог акций.

Российский рынок производных финансовых инструментов представлен 6 торговыми площадками: биржа «Санкт-Петербург», ММВБ, FORTS, Санкт-Петербургская валютная биржа, Сибирская Биржа и Санкт-Петербургская фьючерсная биржа. Ведущей биржей на является Фондовая биржа РТС, на которой представлен рынок фьючерсных контрактов на акции, а также опционов на фьючерсные контракты. ММВБ и СПВБ в основном специализируются на валютных фьючерсах. Товарные деривативы обращаются на СПВБ, Бирже «Санкт-Петербург» и Сибирской бирже. Совершать срочные сделки на биржах могут только члены секции срочного рынка, а так же их клиенты.

Заключение

Инвестиционные инструменты, доступные инвестору в России, предлагают широкий спектр возможностей, однако об этих возможностях нужно быть хорошо информированным. Эксперты придерживаются мнения, что при текущей динамике развития финансовых рынков, через 5 лет деньги в РФ будут работать, а не лежать мертвым грузом, ежегодно теряя в весе от инфляции.

Аналитики Банка Москвы видят наибольший потенциал в нефтегазовом секторе (Газпром: +39%, Лукойл: +38%, Татнефть: +29%), считая, что именно эти акции покажут наибольшую доходность на интервале 3–6 месяцев. Однако в среднесрочной перспективе (1–3 года) эксперты возлагают наибольшие надежды на компании, ориентированные на внутренний рынок и расширяющийся инвестиционный спрос.

Аналитики ИК «Тройка Диалог» в сентябрьской стратегии отмечают, что фундаментальные показатели России и российских квазисуверенных заемщиков прочны, особенно при нынешних ценах на нефть. Поэтому они ожидают, что их облигации отыграют потери быстрее, чем бумаги большинства эмитентов с развивающихся рынков. Впрочем, изменения конъюнктуры рынка российских еврооблигаций будут определяться главным образом ситуацией на мировых рынках капитала. Эксперты по-прежнему рекомендуют сохранять позиции по наиболее надежным инструментам.

Ну а что касаемо развития, то можно добавить только то, что мы поздно начали, но очень быстро все догоняем. Запоздалое начало можно объяснить политическим режимом нашей страны.

Список используемой литературы

1. Федеральный закон РФ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений»№39-ФЗ от 25 февраля 1999 г. (ред. от 23.07.2010)

2. Марголин А.М. Экономическая оценка инвестиционных проектов, – М.: Экономика, 2007.

3. Мыльник В.В. Инвестиционный менеджмент, – М.: Академический проспект, 2003.

4. РБК информационный портал.

5. Финам информационный портал.

Похожие работы

... , интегральный пакет модельных законодательных решений, позволяющих государствам мира оперативно гармонизировать свою законодательную базу. Развитие инвестиционных институтов, на наш взгляд будет подвержено следующим изменения и определяться следующими основными тенденциями: Во-первых, глобализация самих институтов, их слияние и интернационализация, что мы сегодня и наблюдаем во всем мире, ...

... бесперебойно. Дальнейшее развитие российского финансового рынка зависит от взаимодействия многих труднопредсказуемых внешних и внутренних факторов и потому характеризуется высокой степенью неопределенности. 3.2 Тенденции и перспективы развития финансового рынка в России в послекризисный период Как уже было, сказано финансовый рынок России давно интегрировал в мировой финансовый рынок, ...

... финансово-промышленных групп существенно расширяет в целом их внутренние инвестиционные возможности и позволяет концентрировать их на наиболее важных направлениях. В ближайшей перспективе будет рассмотрен вопрос об участии государства в инвестиционной деятельности тех ФПГ, которые за счет мобилизации собственных средств смогли бы обеспечить выход производства на траекторию стабильного роста, ...

... - в форме обращения опосредствующих перелив реального капитала финансовых активов. С возрастанием роли научно-технического прогресса в общественном воспроизводстве возникает инновационный сегмент инвестиционного рынка, связанный с вложениями в определенные виды реальных нематериальных активов - научно-техническую продукцию, интеллектуальный потенциал. Многообразие форм инвестиций и инвестиционных ...

0 комментариев