Навигация

Трудности управления кредитным риском

3.1 Трудности управления кредитным риском

Трудностью управления кредитными рисками в современных условиях являются отсутствие системы всестороннего и глубокого анализа кредитного процесса, солидной методологической базы и принятие неправильных управленческих решений в условиях неполной информации.

Из-за потенциально опасных для кредитной организации последствий кредитного риска важно регулярно осуществлять всесторонний анализ процессов оценки, администрирования, наблюдения, контроля, возврата кредитов, авансов, гарантий и прочих инструментов, особенно это касается инвестиционного кредитования.

Поэтому основное содержание процесса управления совокупными кредитными рисками включает в себя оценку и анализ политики и практики работы кредитной организации и принятия ею необходимых мер по следующим направлениям:

- управление совокупным риском кредитного портфеля;

- управление организацией кредитного процесса и операциями;

- управление неработающим кредитным портфелем;

- оценка политики управления кредитными рисками;

- оценка политики по ограничению кредитных рисков и лимитам;

- оценка классификации и реклассификации активов;

- оценка политики по резервированию возможных потерь по кредитным рискам.

Управление совокупным риском кредитного портфеля банка в первую очередь зависит от официальной кредитной политики. Объектами ее анализа являются:

- лимит на общую сумму выданных кредитов;

- географические лимиты; концентрация кредитов;

- распределение по категориям клиентов;

- виды кредитов;

- сроки кредитов;

- кредитное ценообразование;

- особенности ценовой политики кредитной организации;

- кредитное администрирование и делегирование полномочий;

- процедуры по оценке качества ссуд;

- максимальное соотношение суммы кредита и отдельных видов залога;

- организация учета и внутреннего контроля за кредитным процессом;

- особенности определения групп риска;

- работа с проблемными кредитами;

- финансовая информация и кредитная история;

- методологическая база кредитного процесса;

- взаимосвязь с другими отделами кредитной организации.

Анализ рисков организации кредитного процесса и кредитных операций должен включать:

- методику кредитного анализа и процесс утверждения кредита;

- критерии для получения разрешения на выдачу кредитов, определения политики процентных ставок и кредитных лимитов на всех уровнях управления банком, а также критерии для принятия, распоряжений по выдаче кредитов через сеть филиалов;

- залоговую политику для всех видов кредитов, действующие методы в отношении переоценки залога;

- процесс мониторинга и отслеживания кредитов, включая ответственных лиц, критерии соответствия и средства контроля;

- методику работы с проблемными кредитами;

- анализ информационных технологий, потоков и кадров.

Анализ рисков неработающего кредитного портфеля должен включать в себя следующие аспекты:

- кредиты (включая основную сумму и проценты), просроченные более чем на 30, 90,180 и 360 дн.;

- причины ухудшения качества кредитного портфеля;

- существенную информацию по неработающим кредитам;

- достаточность созданных резервов на возможные потери по ссудам;

- влияние ухудшения качества кредитов на прибыли и убытки кредитной организации;

- принимаемые, меры, разрабатываемые сценарии.

Анализ и оценка политики управления кредитными рисками включает:

- анализ ограничений или уменьшения кредитных рисков, например, определяющие концентрацию и размер кредитов, кредитование связанных с кредитной организацией лиц или превышение лимитов;

- анализ вероятности погашения портфеля кредитов и прочих кредитных инструментов, включая начисленные и невыплаченные проценты, которые подвергают кредитному риску;

- уровень, распределение и важность классифицированных кредитов;

- уровень и состав ненакапливаемых, неработающих, пересмотренных, пролонгированных кредитов и кредитов с пониженной ставкой;

- достаточность резервов по переоценке кредитов;

- способность руководства управлять проблемными активами и собирать их;

- чрезмерная концентрация кредитов;

- соответствие и эффективность кредитной политики и кредитных процедур, а также их соблюдение;

- адекватность и эффективность процедур кредитной организации по определению и отслеживанию первоначальных и изменяющихся рисков или рисков, связанных с уже действующими кредитами, процедуры урегулирования.

Анализ эффективности политики по ограничению или снижению кредитных рисков связан с анализом крупных кредитов, кредитов, выданных связанным с кредитной организацией лицам, акционерам, инсайдерам, кредитованием отдельных географических регионов и экономических секторов, работы кредитной организации с пересмотренными долгами и реструктурированными кредитами.

Анализ рисков классификации и реклассификации активов кредитной организации является основным инструментом управления рисками и предполагает анализ стандартов классификации активов, всех случаев их пересмотра и отклонений от стандартов, критериев классификации и распределения по группам риска, критериев реклассификации кредитных операций.

Анализ оценки и политики резервирования кредитных потерь должен включать:

- анализ установленного кредитной организацией уровня потерь;

- адекватность и достаточность фактически созданных резервов под возможные потери по ссудам;

- качество кредитных инструкций, методик и процедур;

- предыдущий опыт по убыткам;

- рост кредитного портфеля;

- качество управления в областях кредитования;

- возврат кредитов и практику взыскания кредитов;

- изменения в национальной и местной экономической и конкурентной среде;

- анализ работы с убыточными активами.

Основным содержанием отдельных компонентов системы управления кредитными рисками должно быть:

- накопление и анализ новых инструментов и видов кредитования, методического и документального обеспечения и информации;

- планирование и организация деятельности кредитного управления, управления рисками и службы внутреннего контроля кредитной организации в направлении достижения минимизации рисков;

- разработка, и отбор мер воздействия на размеры и условия выделения средств и их использования, отраслевые и региональные приоритеты, разработка методов оценки производственного, финансового, коммерческого рисков ликвидности кредитной сделки и других сопутствующих рисков со стороны соответствующих служб кредитной организации;

- установление постоянного целесообразного взаимодействия между руководством кредитуемого юридического лица и соответствующими службами кредитной организации: кредитным управлением, управлением рисками и службами внутреннего контроля банка, а также перечисленными службами кредитной организации друг с другом;

- разработка стандартов действий работников кредитной организации в процессе кредитования и особенно в случаях реализации отдельных видов рисков.

Описываемая система должна отличаться связанностью, согласованностью всех ее звеньев и их сосредоточенности на самых основных компонентах риска и его кредитования путем выделения существенных зависимостей и выборок.

Второе важное качество системы управления рисками кредитования - это ее стабильность. Ежемесячная, ежеквартальная и ежегодная воспроизводимость, анализ и сопоставимость данных о ходе кредитного процесса и работе соответствующих банковских служб для оценки эффективности их деятельности и участия в кредитовании.

Третье обязательное требование к системе управления рисками кредитования - наблюдаемость, т. е. возможность фиксации конкретных результатов, методов, приемов мониторинга, дополнительных мер воздействия с целью минимизации потерь; использование теоретических и методических разработок в практической деятельности кредитных организаций; разработка специальных показателей для оценки эффективности хода кредитного процесса и функционирования кредитного управления, управления рисками и служб внутреннего контроля банка в направлении достижения минимизации рисков кредитования

К основным недостаткам и внутренним рискам процесса кредитования на современном этапе развития банковского дела и кредитной системы в России можно отнести неразработанность научно-обоснованной методологической базы и отсутствие внутрибанковских методик по определению:

- потребностей клиента в кредитовании;

- размера обеспечения кредитного процесса средствами гарантов, спонсоров и поручителей;

- объема и ликвидности залога;

- степени достоверности получаемой информации;

- производственного риска кредитуемой сделки (риска нехватки сырья, ненадежности приобретенного оборудования, неэффективности выбранной технологии и др.);

- коммерческого риска кредитуемого клиента (риска получения некачественной продукции, отсутствия рынков сбыта новой продукции, ее устаревания, отказа покупателей от приобретения некачественного товара);

- финансового риска (риска неправильного определения прогнозных потоков наличности, прибыли, балансовых рисков кредитуемого клиента);

- риска неликвидности и недостаточности обеспечения по кредиту;

- риска невозможности осуществления мероприятий по пересмотру условий кредитования (изменений условий кредитования, обеспечения, пересмотра прав собственности на сделку, отмены льготных условий кредитования, переоценки кредитов и т.д.);

- качества самой кредитуемой сделки.

К крупным рискам и финансовым потерям со стороны кредитных организаций приводят:

- неправильный выбор и оценка деловых, финансовых и производственных рисков заемщика, спонсора и гаранта;

- отсутствие ответственности служб финансового консультирования за принятые кредитной организацией решения;

- невозможность прибегнуть к международным кредитам из-за отсутствия официально признанного кредитного рейтинга предприятия - потенциального заемщика;

- недостаточность долгосрочных ресурсов для кредитования крупного проекта и боязнь кредитных организаций нарушить нормативы экономической деятельности

- отсутствие прогрессивного положительного опыта по сочетанию различных видов краткосрочного и долгосрочного кредитования для достижения инвестиционных целей;

- неправильно выбранные отраслевые и региональные приоритеты;

- неудачно подобранные графики использования и погашения заемных средств без учета действительных потребностей производственного или строительного процесса;

- некачественный и непрофессиональный анализ вероятности возвращения кредита в срок, рисков реализации продукции заемщика на рынке, а также возможности появления новых конкурентов, доли нелегального бизнеса и непредвиденных расходов заемщика.

Все вышеперечисленное в свою очередь способствует появлению дополнительных рисков кредитования в виде некачественного кредитного меморандума и другой документации, нереальному определению видов, сроков, объемов ссуды, неправильной оценке рисков конкретной сделки.

Существенным негативным моментом в деятельности кредитной организации является недостаточная разработанность стратегии и политики развития кредитования, организационной структуры управления процессом, форм и методов управления кредитованием и рисками, информационного, аналитического, технического, кадрового обеспечения процесса кредитования, распределения функций управления, полномочий и ответственности, количественные и качественные ограничения кредитных рисков, корпоративная культура кредитования.

Исходя из изложенного можно выделить основные направления снижения рисков кредитования:

- введение обязательного требования со стороны Банка России о включении государственных направлений денежно-кредитной политики в кредитную политику каждой кредитной организации;

- создание и обеспечение единой для всех банков нормативной базы;

- организация помощи со стороны Банка России и других государственных структур в разработке обязательных нормативных требований к методологическому обеспечению различных видов и форм кредитования;

- введение соответствующего обязательного коэффициента совокупного кредитного риска с разработкой предельных его значений при кредитовании отдельных отраслей промышленности и народного хозяйства. Для его выведения могут быть использованы такие показатели как коэффициент внутренней рентабельности сделки и нормы

- прибыли, точка безубыточности и окупаемости кредитуемой сделки, дисконтирование денежного потока и расчет чистого потока денежных средств от реализации кредитуемой сделки и определение ее чистой стоимости, измерение и оценка социальных последствий кредитования, (например, в рамках потребительских кредитов и ипотечного кредитования), расчет внутренней нормы возвратности средств банка; установление постоянного целесообразного взаимодействия между руководством кредитуемого заемщика и соответствующими службами кредитной организации: кредитным управлением, управлением рисками и службами внутреннего контроля кредитной организации, а также перечисленными службами кредитной организации друг с другом.

Похожие работы

... , их финансовой устойчивости и платежеспособности. Целью этого анализа является обоснование управленческого решения при предоставлении кредитов с учетом минимизации риска. Внешний экономический анализ деятельности коммерческих банков осуществляется также контролирующими органами, в частности учреждениями Национального банка. Задачи экономического анализа и его информационная база. Перед анализом ...

... насчитывалось 1889 таких банков-корреспондентов. В результате ликвидации СССР и реорганизации кредитной системы кредитно-расчетное обслуживание внешнеэкономической деятельности юридических и физических лиц на территории Российской Федерации стали осуществлять коммерческие банки. Передача этих операций от банка-монополиста, каким являлся Внешэкономбанк СССР, коммерческим банкам позволила ...

... работы: изучена банковская система РФ; выявлены факторы, влияющие на банковскую деятельность; определены основные показатели и характеристики финансовых результатов деятельности коммерческого банка. Во второй части работы был проведен анализ финансовых результатов банковской деятельности КБ (на примере ОАО « СКБ-банк банк»). Изучена динамика экономического развития ОАО «СКБ-банк банк». Определен ...

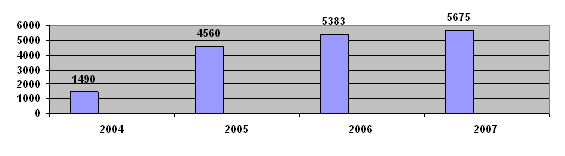

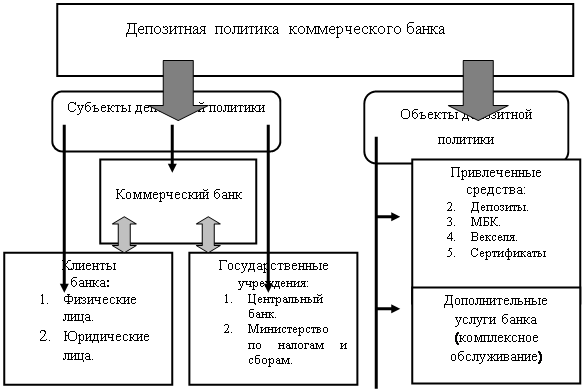

... » из специализированного кредитного учреждения по обслуживанию экспортно-импортных операций корпоративных клиентов в крупный универсальный институт, реализующий все основные виды банковских услуг. 2.3 Эффективность деятельности коммерческих банков и состояние депозитного рынка в Республике Татарстан Развитие банковской системы Республики Татарстан за 2006 и первое полугодие 2007 года не ...

0 комментариев