Навигация

Анализ кредитоспособности и платежеспособности предприятия

Содержание

Введение

Глава 1. Теоретические и методологические основы оценки кредитоспособности заемщика – юридического лица

1.1 Понятие и показатели кредитоспособности

1.2 Методы оценки кредитоспособности предприятий используемые российскими банками

1.3 Показатели платежеспособности, используемые российскими банками

1.4 Показатели, необходимые для партнеров предприятия по договорным отношениям

Глава 2. Анализ кредитоспособности ЗАО «Саткинское АТП»

2.1 Общая характеристика предприятия

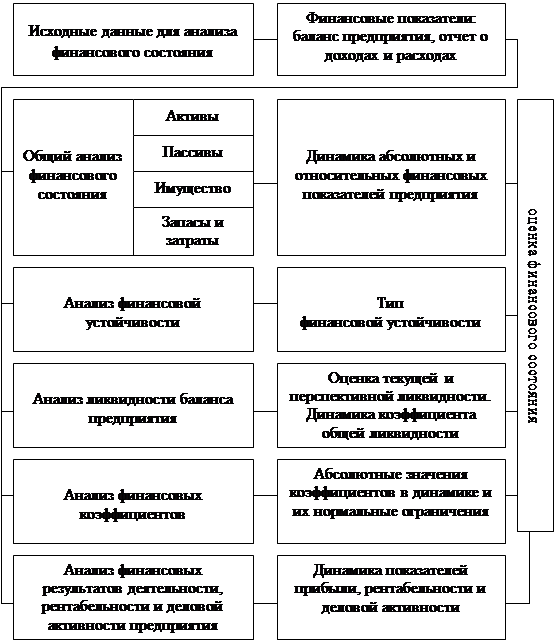

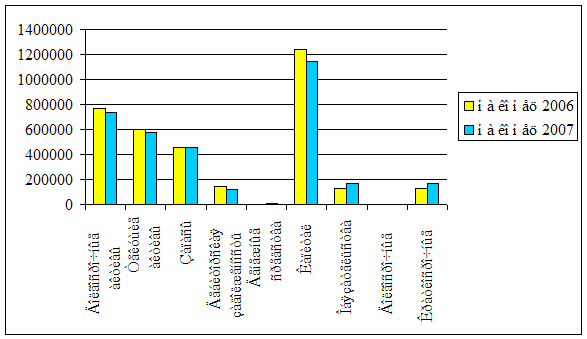

2.2 Анализ финансового состояния ЗАО «Саткинское АТП»

2.3 Технико-экономическое обоснование кредита на пополнение оборотных средств для закупа запчастей и ГСМ

Глава 3. Направления повышения кредитоспособности заемщика

Заключение

Список использованной литературы

Приложения

Введение

Задачи коренного улучшения функционирования кредитного механизма выдвигают на первый план необходимость обоснования и использования экономических методов управления кредитом и банками, ориентированных на соблюдение экономических границ кредита. Это позволит предотвратить неоправданные с точки зрения денежного обращения и народного хозяйства кредитные вложения, их структурные сдвиги, обеспечить своевременный и полный возврат ссуд, что имеет важное значение для повышения эффективности использования материальных и денежных ресурсов.

Вопрос о границах кредита довольно основательно разработан. Их не следует трактовать буквально как количественно точно определенную величину. В теоретическом плане главное заключается в выяснении факторов, формирующих потребность и возможность кредитования в изменяющихся условиях.

Одновременно с понятием "границы кредита" существует понятие "границы использования кредита" как предел кредитования, устанавливаемый в виде конкретных показателей применительно к субъектам кредитных отношений или видам ссуд. Границы кредитования могут устанавливаться на уровне макроэкономики в виде конкретных пропорций (например, между объемом кредитов и совокупного общественного продукта), достижение которых обеспечивается через систему мер экономического воздействия. В частности, путем организации кредитования с учетом кредитоспособности предприятий и объединений, соблюдения ликвидности банков, ограничения разовой выдачи ссуды одному заемщику. Ориентация кредитного механизма на кредитоспособность заемщиков означает, по существу, организацию кредитования с учетом его экономических границ.

Больше всех в информации о кредитоспособности предприятий и организаций нуждаются банки: их прибыльность и ликвидность во многом зависят от финансового состояния клиентов. Снижение риска при совершении ссудных операций возможно достичь на основе комплексного изучения кредитоспособности клиентов банка, что одновременно позволит организовать кредитование с учетом границ использования кредита.

Объект исследования: кредитование юридических лиц.

Предмет исследования: оценка кредитоспособности заемщика юридического лица на примере ЗАО «Саткинское АТП».

Цель исследования : проанализировать кредитоспособность заемщика юридического лица на примере ЗАО «Саткинское АТП».

Задачи исследования:

1. Рассмотреть понятие и показатели кредитоспособности;

2. Проанализировать методы оценки кредитоспособности предприятий используемые российскими банками;

3. Рассмотреть показатели платежеспособности, используемые российскими банками;

4. Выявить показатели, необходимые для партнеров предприятия по договорным отношениям;

5. Проанализировать кредитоспособность ЗАО «Саткинское АТП»;

6. Выявить направления повышения кредитоспособности заемщика.

Научной и методической основой дипломной работы послужили законодательные акты, а также работы отечественных и зарубежных ученых по вопросам кредитования. В их числе работы Н.И. Валенцевой, В.С. Геращенко, В.Ф. Железовой, А.И. Жукова, Е.Ф. Жукова, В.С. Захарова, Л.Н. Красавиной, О.И. Лаврушина, И.Д. Мамоновой, В.Д. Милови-дова, А.Г. Мовсесяна, Г.С. Пановой, М.А. Песселя, А.М. Сарчева, В.М. Солодкова, В.Н. Шенаева, Е.Б. Ширинской, З.Г. Ширинской, В.М. Усоскина, М.М. Ямпольского и др., а также зарубежных авторов - Ж. Матук, С. де Куссерг, Б. Бухвальда, Д. Синки, Дж. Сороса, М.К. Льюиса, П. Самюэльсона.

Глава 1. Теоретические и методологические основы оценки кредитоспособности заемщика – юридического лица

1.1 Понятие и показатели кредитоспособности

В советской экономической литературе практически отсутствовало понятие "кредитоспособность". Такое положение объяснялось ограничением использования товарно-денежных отношений в течение длительного времени, а так же тем, что для кредитных отношений, которые преимущественно развивались в форме прямого банковского кредита, были характерны не экономические, а административные методы управления, отличающиеся высокой степенью централизации права принятия окончательных решений. Это исключало необходимость оценки кредитоспособности заемщиков при решении вопросов о выдаче ссуд. Кроме того, структурные сдвиги в финансовом положении предприятий, вызванные чрезмерными темпами индустриализации, привели к тому, что большинство предприятий в конце 20-х годов оказались некредитоспособными. Длительное время кредитный механизм ориентировался на кредитоемкость предприятий, что отражало общий уровень развития кредитного механизма страны в целом. Происходящие в современной экономике изменения привлекли внимание к необходимости выяснения кредитоспособности предприятий.

Под кредитоспособностью банковских клиентов следует понимать такое финансово-хозяйственное состояние предприятия, которое дает уверенность в эффективном использовании заемных средств, способность и готовность заемщика вернуть кредит в соответствии с условиями договора. Изучение банками разнообразных факторов, которые могут повлечь за собой непогашение кредитов, или, напротив, обеспечивают их своевременный возврат, составляют содержание банковского анализа кредитоспособности.

При анализе кредитоспособности (credit analysis) банки должны решить следующие вопросы:

Похожие работы

... быть и внутренними. Но, прежде всего, необходимо исчислить названные выше коэффициенты ликвидности, определить отклонение в их уровне и размер влияния на них различных факторов. 3. Оценка платежеспособности предприятия на основе изучения потоков денежных средств. Для оперативного внутреннего анализа текущей платежеспособности, ежедневного контроля за поступлением средств от продажи продукции, ...

... каучука" повлиял на показатели ликвидности, поэтому необходимо проводить работу с дебиторами, чтобы преобразовать дебиторскую задолженность в денежные средства. Проведя анализ ликвидности и платежеспособности предприятия ОАО "Казанский завод синтетического каучука" мы пришли к выводам, что на момент проведения анализа, баланс за три года предприятия является неликвидным, так как некоторые из ...

... » может погасить от 80 до 100% срочных обязательств, в том числе от 20 до 70% путем прямого перечисления денежных средств. Проведенный анализ кредитоспособности по предприятию АО «Жарасым» включал в себя анализ ликвидности и платежеспособности, оценку финансовой устойчивости, расчет вероятности банкротства и на заключительном этапе выявление класса реальной кредитоспособности. В результате ...

... различаются между собой: – по предмету анализа; – по информационной базе; – по методам и приемам; – по оценке правоспособности. 1.2 Методика и информационная база анализа платежеспособности и кредитоспособности предприятия Сложившаяся банковская практика уже выработала определенную методику проведения анализа платежеспособности и кредитоспособности предприятия. Рассмотрим ее подробнее. ...

0 комментариев