Навигация

Выбираем интервал n (в нашем случае n=5)

1. Выбираем интервал n (в нашем случае n=5).

2. Начиная со 2-го дня до конца таблицы, выполняем следующую процедуру. Вычитаем из конечной цены текущего дня конечную цену предыдущего дня. Если разность больше нуля, то ее записываем в графу «Повышение цены». Иначе абсолютное значение разности записываем в графу «Понижение цены».

3. С 6-го дня и до конца таблицы заполняем графы «Суммы повышений» и «Суммы понижений». Для этого складывают значения из графы «Повышение цены» за последние 5 дней (включая текущий) и полученную сумму записываем в графу «Суммы повышений» (величина AU в формуле). Аналогично находят сумму убыли конечных цен по данным графы «Понижение цены» и записываем в графу «Суммы понижений» (величина AD в формуле).

4. Зная AU и AD, по формуле рассчитываем значение RSI и записываем в графу RSI.

Таблица 10| t | Цена закрытия, Ct | Повышение цены | Понижение цены | Сумма повышений | Сумма понижений | RSI |

| 1 | 982 | |||||

| 2 | 922 | 17 | ||||

| 3 | 902 | |||||

| 4 | 846 | 67 | ||||

| 5 | 856 | 26 | ||||

| 6 | 881 | 36 | 36 | 110 | 24,66 | |

| 7 | 870 | 22 | 36 | 115 | 23,84 | |

| 8 | 852 | 1 | 37 | 115 | 24,34 | |

| 9 | 802 | 38 | 75 | 48 | 60,98 | |

| 10 | 699 | 57 | 132 | 22 | 85,71 |

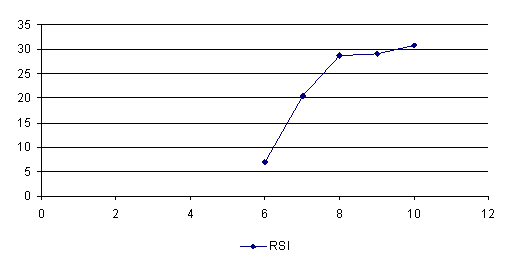

Построим график RSI.

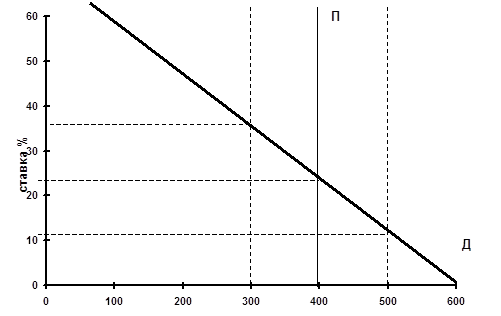

Зоны перепроданности располагаются обычно ниже 25-20, а перекупленности – выше 75-80%. Как видно из рисунка, индекс относительной силы вышел из зоны, ограниченной линией 25%, на 7-8 день (сигнал к покупке).

Стохастические линии. Если МОМ, ROC и RSI используют только цены закрытия, то стохастические линии строятся с использованием более полной информации. При их расчете используются также максимальные и минимальные цены. Как правило, применяются следующие стохастические линии: %R, %К и %D.

![]() ,

,

где %Кt – значение индекса текущего дня t;

Ct – цена закрытия t-го дня;

L5 и H5 – минимальная и максимальная цены за 5 предшествующих дней, включая текущий (в качестве интервала может быть выбрано и другое число дней).

Похожая формула используется для расчета %R:

![]() ,

,

где %Rt – значение индекса текущего дня t;

Ct – цена закрытия t-го дня;

L5 и H5 – минимальная и максимальная цены за 5 предшествующих дней, включая текущий.

Индекс %D рассчитывается аналогично индексу %К, с той лишь разницей, что при его построении величины (Ct - L5) и (H5 - L5) сглаживают, беря их трехдневную сумму.

Ввиду того что %D имеет большой статистический разброс, строят еще ее трехдневную скользящую среднюю – медленное %D.

Составим таблицу 11 для нахождения всех стохастических линий.

1. В графах 1-4 приведены дни по порядку и соответствующие им цены (максимальная, минимальная и конечная).

2. Начиная с 5-го дня в графах 5 и 6 записываем максимальную и минимальную цены за предшествующие 5 дней, включая текущий.

3. В графе 7 записываем (Ct - L5) – разность между данными графы 4 и графы 6.

4. Графу 8 составляют значения разности между данными графы 5 и графы 4, т.е. результат разности (H5 - Ct).

5. Размах цен за 5 дней (H5 - L5) – разность между данными графы 5 и графы 6 записываем в графу 9.

6. Рассчитанные по формуле значения %K заносим в графу 10.

7. В графу 11 заносим значения %R, рассчитанные по формуле.

8. Шаги 2-7 повторяем для 6-й, 7-й строки и т.д. до конца таблицы.

9. Для расчета %D, начиная с 7-й строки, складываем значения Ct - L5 из графы 7 за 3 предыдущих дня, включая текущий (t=5, 6 и 7), и записываем в графе 12. Аналогично значения размаха (H5 - L5) из графы 9 складываем за 3 предшествующих дня и заносим в графу 13.

10. По формуле, используя данные граф 12 и 13, рассчитываем %D и записываем в графу 14.

11. Шаги 9 и 10 повторяем для 8-й, 9-й и 10-й строк.

12. Медленное %D находим как скользящую среднюю от %D (данные берем из графы 14) с интервалом сглаживания, равным трем. Результат записываем в графу 15.

Таблица 11

| t | макс. Нt | мин. Lt | закр. Ct | мак. за 5 дн. Н5 | мин. за 5 дн. L5 | Ct - L5 | H5 - Ct | H5 - L5 | %Кt | %Rt | сумма за 3 дн. Ct - L5 | сумма за 3 дн. H5 – L5 | %Dt | медленное%Dt |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 14 | 15 |

| 1 | 998 | 970 | 982 | |||||||||||

| 2 | 970 | 922 | 922 | |||||||||||

| 3 | 950 | 884 | 902 | |||||||||||

| 4 | 88 | 823 | 846 | |||||||||||

| 5 | 920 | 842 | 856 | 998 | 823 | 33 | 142 | 175 | 18,86 | 81,14 | ||||

| 6 | 889 | 840 | 881 | 970 | 823 | 58 | 89 | 147 | 39,46 | 60,54 | ||||

| 7 | 930 | 865 | 870 | 950 | 823 | 47 | 80 | 127 | 37,01 | 62,99 | 138 | 449 | 30,73 | |

| 8 | 890 | 847 | 852 | 930 | 823 | 29 | 78 | 107 | 27,10 | 72,90 | 134 | 381 | 35,17 | |

| 9 | 866 | 800 | 802 | 930 | 800 | 2 | 128 | 130 | 1,54 | 98,46 | 78 | 364 | 21,43 | 29,11 |

| 10 | 815 | 680 | 699 | 930 | 680 | 19 | 231 | 250 | 7,60 | 92,40 | 50 | 487 | 10,27 | 22,29 |

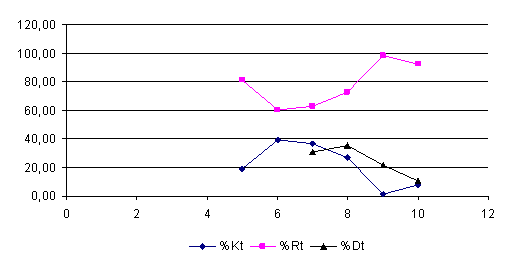

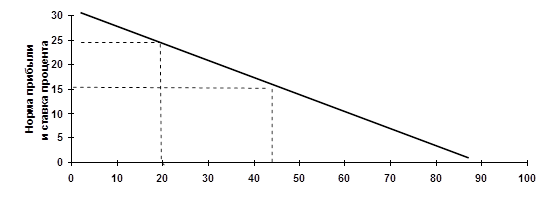

Построим стохастические линии:

Смысл индексов %К и %R состоит в том, что при росте цен цена закрытия бывает ближе к максимальной, а при падении цен наоборот – ближе к минимальной. Индексы %R и %К проверяют, куда больше тяготеет цена закрытия.

Задание 3

3.1. Банк выдал ссуду, размером 500 000 руб. Дата выдачи ссуды – 21.01.02, возврата – 11.03.02. Дата выдачи и день возврата считать за один день. Проценты рассчитываются по простой процентной ставке 10% годовых. Найти:

3.1.1) точные проценты с точным числом дней ссуды;

3.1.2) обыкновенные проценты с точным числом дней ссуды;

3.1.3) обыкновенные проценты с приближенным числом дней ссуды.

Решение

Используем формулы ![]() ;

; ![]() :

:

3.1.1) ![]() ,

, ![]() ,

, ![]() руб.

руб.

3.1.2) ![]() ,

, ![]() ,

, ![]() руб.

руб.

3.1.3) ![]() ,

, ![]() ,

, ![]() руб.

руб.

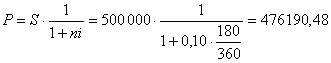

3.2. Через 180 дней после подписания договора должник уплатит 500 000 руб. Кредит выдан под 10% годовых (проценты обыкновенные). Какова первоначальная сумма и дисконт?

Решение

Используем формулу:

руб.

руб.

Дробь в правой части равенства при величине S называется дисконтным множителем. Этот множитель показывает, какую долю составляет первоначальная сумма ссуды в окончательной величине долга. Дисконт суммы S равен ![]() руб.

руб.

3.3. Через 180 дней предприятие должно получить по векселю 500 000 руб. Банк приобрел этот вексель с дисконтом. Банк учел вексель по учетной ставке 10% годовых (год равен 360 дням). Определить полученную предприятием сумму и дисконт.

Решение

Используем формулы ![]() ,

, ![]()

![]() .

.

![]() руб.

руб.

![]() руб.

руб.

3.4. В кредитном договоре на сумму 500 000 руб. и сроком на 4 года зафиксирована ставка сложных процентов, равная 10% годовых. Определите наращенную сумму.

Решение

Воспользуемся формулой наращения для сложных процентов:

![]() руб.

руб.

3.5. Ссуда, размером 500 000 руб. предоставлена на 4 года. Проценты сложные, ставка – 10% годовых. Проценты начисляются 2 раза в год. Вычислить наращенную сумму.

Решение

Начисление процентов два раза в год, т.е. m=2. Всего имеется N = 4·2 =8 периодов начислений. По формуле начислений процентов по номинальной ставке:![]() находим:

находим:

![]() руб.

руб.

3.6. Вычислить эффективную ставку процента, если банк начисляет проценты 2 раза в год, исходя из номинальной ставки 10% годовых.

Решение

По формуле ![]() находим:

находим:

![]() , т.е. 10,25%.

, т.е. 10,25%.

3.7. Определить какой должна быть номинальная ставка при начислении процентов 2 раза в год, чтобы обеспечить эффективную ставку 10% годовых.

Решение

По формуле ![]() находим:

находим:

![]() , т.е. 9,76%

, т.е. 9,76%

3.8. Через 4 года предприятию будет выплачена сумма 500 000 руб. Определить ее современную стоимость при условии, что применяется сложная процентная ставка 10% годовых.

Решение

По формуле ![]() находим:

находим:

![]() руб.

руб.

3.9. Через 4 года по векселю должна быть выплачена сумма 500 000 руб. Банк учел вексель по сложной учетной ставке 10% годовых. Определить дисконт.

Решение

Дисконтирование по сложной учетной ставке осуществляется по формуле:

![]() руб.

руб.

Дисконт суммы S равен:

![]() руб.

руб.

3.10. В течение 4 лет на расчетный счет в конце каждого года поступает по 500 000 руб., на которые 2 раза в год начисляются проценты по сложной годовой ставке 10%. Определить сумму на расчетном счете к концу указанного срока.

Решение

По формуле ![]() находим:

находим:

![]() руб.

руб.

Похожие работы

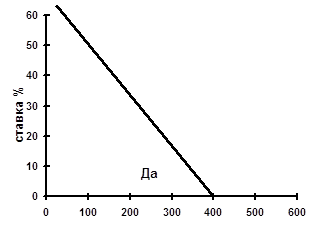

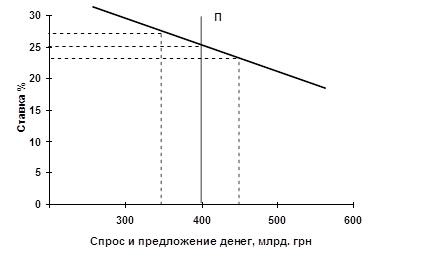

... станут доступнее, денежное предложение возрастет. Рост денежного предложения понизит процентную ставку, которая в свою очередь увеличит инвестиции и уровень ЧНП. РАЗДЕЛ 2 Экономический механизм начисления и взыскания процентов по кредитам в коммерческих банках 2.1 Плата за кредит и ее дифференциация. Порядок начисления и взыскания процентов по кредитам В условиях рыночных отношений ...

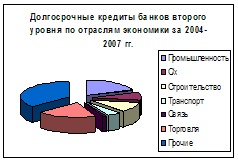

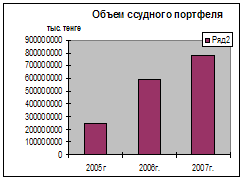

... теоретические основы кредитования, сущность, назначение и роль кредита, его формы, виды и функции, а также вопрос влияния на экономику ссудного процента. Во втором разделе будет проведен анализ порядка установления, начисления и взыскания процентов по кредитам на примере кредитного продукта «овердрафт» на основе данных по КБ «Приватбанк». 2. Анализ порядка установления, начисления и взыскания ...

... кредитования, правил выдачи и погашения ссуд, текущего наблюдения и анализа кредитных операций [12, 152] 2. Перспективы развития системы кредитования российскими коммерческими банками Кредитная политика, проводимая современными коммерческими банками, находится под влиянием многих факторов, определяемых особенностями экономической и политической ситуации в России. Под влиянием этих же ...

... собственных обязательств без риска неликвидности. Кроме того, кредитный рынок позволяет банку поддерживать высокую ликвидность своих средств продажей их на этом рынке. Кредитная политика коммерческого банка обеспечивает непрерывное использование всех средств, которые создаются для удовлетворения подлежащих погашению обязательств и минимального резерва ликвидности. Остаток средств необходимо ...

0 комментариев