Навигация

Оценка методов установления, начисления и взыскания процентов по кредитам в коммерческом банке

Министерство науки Украины

Донбасская государственная машиностроительная академия

Кафедра экономики та финансов

Дипломный проект (ДП) №_____

Проект допущений к защите

Зав. кафедрою Кузнецова Тамара Васильевна

« » 2006г.

Оценка методов установления, начисления и взыскания процентов по кредитам в коммерческом банке

2006р.

СОДЕРЖАНИЕ

Введение

1. Теоретические основы кредитования коммерческими банками

1.1 Сущность, назначение и роль кредита

1.2 Формы, виды и функции кредита

1.3 Регулирование ссудного процента и его влияние на экономику

2. Анализ порядка установления, начисления и взыскания процентов по кредитам на примере КБ "Приватбанк"

2.1 Краткая характеристика деятельности КБ "Приватбанк"

2.2 Анализ порядка установления процентной ставки по кредитному продукту "овердрафт"

2.3 Анализ порядка начисления и взыскания процентов по кредитному продукту"овердрафт".

3. Пути совершенствования доходной базы кредитных операций банка

3.1 Оценка кредитоспособности клиента балльным способом.

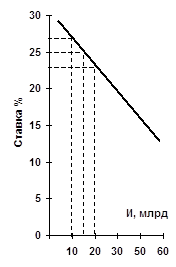

3.2 Ценовая стратегия с учетом кредитного риска.

3.3 Планирование уровня доходной маржи

3.3.1 Расчет и анализ процентной маржи

3.3.2 Расчет и анализ минимальной доходной маржи

3.3.3 Прогнозирование среднего уровня платы за кредит

Заключение

Приложение А.

Список использованной литературы:

Введение

Отношения займа всегда были важны и широко распространены в мире бизнеса. Особенно это относится к такой многообразной их форме, как кредитование. От умения (или неумения) проведения кредитных операций зависят многочисленные успехи (или упущенные возможности, а то и провалы) деловых людей в разное время во всех концах света. Кредит является одной из сложнейших экономических категорий. Общеэкономической причиной существования кредита является товарное производство. Закономерностью, создающей возможность функционирования кредита, является временное высвобождение денежных средств и появление временной потребности в них в процессе движения производственных фондов предприятий.

Главные центры кредитной системы – коммерческие банки, являющиеся основой современной экономики. Крепкие и устойчивые банки означают стабильную экономику и наоборот, банкротства банков, невозвращенные кредиты, неуплаченные проценты - все это ослабляет банковскую систему и говорит о слабой экономике.

На банковскую систему влияет слишком рискованная кредитная политика, проводимая руководителями в погоне за прибылями, безрассудные расходы на развитие сети филиалов без учета их доходности.

Серьезной проблемой является поддержание ликвидности банковской системы. Основные убытки коммерческим банкам приносит кредитная деятельность, привлечение слишком дорогих ресурсов и невозможность рентабельного их размещения. Отсутствие возможности получать в настоящий момент прибыли инфляционного характера требует от банка серьезного подхода к качеству кредитного портфеля. В структуре активов коммерческих банков кредитные операции составляют приблизительно 15%. В общей сумме кредитной задолженности просроченные кредиты составляют примерно 17%, пролонгированные 19%, кредиты без обеспечения - 8%, безнадежные к возврату - 1%. Показатели структуры задолженности свидетельствуют о значительном росте просроченных и пролонгированных кредитов.

Объектом исследования настоящей работы выбран акционерный коммерческий банк «ПРИВАТБАНК». В операциях современного банка наибольший удельный вес занимают кредитные операции, а в доходах, соответственно, проценты по кредитам. Целью работы является изучение факторов, влияющих на установление процентной ставки, порядок начисления и взыскания процентов, а также поиск путей повышения доходности кредитных операций.

В соответствии с вышеизложенным, задачи работы определены следующим образом:

во-первых, определение кредита и ссудного процента как экономических категорий; определение форм и видов кредита; изучение влияния ссудного процента на экономические процессы;

во-вторых, изучение порядка установления, начисления и взыскания процентов по кредиту; проведение анализа кредитных вложений и ценовой политики на материалах конкретного коммерческого банка;

в-третьих, на основе проведенного анализа определение путей совершенствования доходной базы банка от кредитных вложений.

1. Теоретические основы кредитования коммерческими банками

1.1 Сущность, назначение и роль кредита

Кредит представляет собой заемный капитал банка в денежной форме, который передается во временное пользование на условиях обеспеченности, срочности, платности, целевого характера использования, а также возвратности за плату в виде процента. Необходимость кредита обусловлена закономерностями кругооборота и оборота капитала в процессе воспроизводства. На одних участках высвобождаются свободные денежные средства, выступающие источниками ссудного капитала, на других - возникает потребность в них. Именно на этой основе, на взаимной выгоде участников процесса воспроизводства рождается, существует и развивается ссудный капитал.

Для понимания сущности кредита необходимо определить некоторые термины.

Кредитор - субъект кредитных отношений, который выдает кредиты другому субъекту хозяйственной деятельности во временное пользование.

Кредитная операция - это договор о выдаче кредита, который сопровождается записями на банковских счетах, с соответствующим отображением в балансах кредитора и заемщика.

Кредитоспособность – это возможность заемщика в полном объеме и в установленные кредитным соглашением сроки рассчитаться по своим долговым обязательствам.

Кредитный риск – вероятность неуплаты заемщиком основного долга и процентов, которые подлежат оплате за пользование кредитом в сроки, определенные кредитным договором.

Кредитная линия - соглашение банка-кредитора выдать кредит в будущем в размерах, не превышающих заранее обусловленных размеров за определенный отрезок времени без проведения дополнительных специальных переговоров.

Платежеспособность – это способность заемщика своевременно производить расчеты по всем видам своих обязательств хозяйственной деятельности.

Заемщик – субъект кредитных отношений, который получил во временное пользование денежные средства на условиях возврата, платности, срочности.

Основными источниками формирования банковских кредитных ресурсов являются следующие показатели.

1 Денежные средства, высвобождающиеся из кругооборота капитала, а именно:

- средства для восстановления основного капитала в виде амортизации;

- часть оборотного капитала в денежной форме, высвобождаемая в связи с несовпадением времени поступления выручки и осуществления затрат;

- прибыль, накапливаемая для расширения и обновления производства.

2 Денежные доходы и сбережения населения. Общей тенденцией развитых стран становится активное использование сбережений в виде вкладов, страховок, покупки ценных бумаг. Это является результатом повышения уровня жизни, а также изменения в структуре потребления. Выросла доля расходов на предметы длительного пользования, на жилищное строительство, образование, что требует предварительного накопления средств.

3 Денежные накопления государства, величина которых зависит от размеров госсобственности и доли валового национального продукта, перераспределяемого через госбюджет.

Экономическая роль ссудного капитала заключается в обеспечении потребности в заемных средствах и непрерывности процесса вос-

производства. Оседание средств (источников) на банковских счетах без движения противоречит здравому смыслу. Деньги должны «работать». С помощью кредита это противоречие разрешается. Временно свободные денежные средства, доходы и сбережения превращаются в ссудный капитал и снова вовлекаются в кругооборот.

Ссудный капитал является своеобразным товаром, потребительная стоимость которого состоит в способности функционировать в качестве капитала (здания, сооружения, оборудование, товары) и приносить доход в форме прибыли. Часть этой прибыли направляется на оплату ссудного капитала и выступает как его цена или ссудный процент.

Ссудный капитал выступает в форме денег, однако, между этими категориями есть существенные различия. Качественно отличается ссудный капитал от денег тем, что является формой самовозрастающей стоимости. Деньги же, как стоимостной эквивалент, не дают прироста стоимости. Различаются они также и количественно. Масса ссудных капиталов превышает количество денег в обращении, поскольку одна денежная единица многократно выступает как ссудный капитал.

Главными звеньями кредитной системы являются банки и кредитные учреждения, которые имеют лицензию Национального банка Украины, которые одновременно выступают в роли покупателя и продавца существующих в обществе временно свободных средств. Коммерческие банки, которые имеют соответствующую лицензию Национального банка Украины на право проведения операций с валютными ценностями, могут выступать в роли покупателя и продавца временно свободных средств в иностранной валюте. Банковская система путем предоставления кредитов организует и обслуживает движение капитала, обеспечивает его привлечение, аккумуляцию и перераспределение в те сферы, где возникает дефицит капитала.

Правовые основы выдачи, использования и возврата кредитов а также регулирование взаимоотношений между субъектами, которые возникают в процессе кредитования, определяют Положение Национального банка Украины «О кредитовании», утвержденное постановлением Правления Национального банка Украины № 246 от 28 сентября 1995г., Закон Украины «О банках и банковской деятельности», Гражданский кодекс Украины, нормативные акты Национального банка Украины, Уставы коммерческих банков и кредитные договоры.

Кредитные взаимоотношения регламентируются на основе кредитных договоров, которые заключаются между кредитором и заемщиком только в письменной форме и которые определяют взаимные обязательства и ответственность сторон и не могут изменяться в одностороннем порядке.

Коммерческие банки могут выдавать кредиты всем субъектам хозяйственной деятельности, независимо от отраслевой принадлежности, статуса, форм собственности, в случае наличия у них реальных возможностей и правовых форм обеспечения своевременного возврата кредита и уплаты процентов за пользование кредитом.

Принцип обеспеченности кредита означает наличие у банка права на защиту своих интересов, недопущения убытков из-за невозврата долга заемщиком.

Целевой характер использования предусматривает использование заемных средств на конкретные цели, предусмотренные кредитным договором.

Принцип возврата, срочности, платности означает, что кредит должен быть возвращен заемщиком в определенный срок, оговоренный в кредитном договоре, с соответствующей оплатой за пользование.

Кредитные операции осуществляются банками в пределах кредитных ресурсов. Кредиты в иностранной валюте выдаются юридическим лицам-резидентам, физическим лицам – резидентам, которые занимаются предпринимательской деятельностью, резидентам по операциям, которые осуществляются ними с использованием платежных карт, и юридическим лицам нерезидентам – банковским учреждениям.

При проведении кредитной политики коммерческие банки исходят из необходимости объединения интересов банка, его акционеров и вкладчиков, и субъектов хозяйственной деятельности с учетом общегосударственных интересов. Банки самостоятельно определяют порядок привлечения и использования средств, проведения кредитных операций, установления уровня процентных ставок. Они отвечают по своим обязательствам перед клиентами всем принадлежащим им имуществом и средствами.

Решение о выдаче кредита, независимо от его размера, принимается коллегиально – Правлением банка, Кредитным комитетом, Комиссией – большинством голосов и оформляется протоколом. С целью защиты интересов кредиторов и вкладчиков банка, кредитование заемщиков осуществляется в соответствии с действующим законодательством Украины, с установленными Национальным банком Украины экономическими нормативами деятельности коммерческих банков и требованиями формирования обязательных страховых резервных фондов.

Размер процентных ставок и порядок их уплаты устанавливается банком и указывается в кредитном договоре в зависимости от кредитного риска, обеспечения, спроса и предложения, которые сложились на кредитном рынке, срока пользования, учетной ставки и других факторов. Для кредитов, выдаваемых в иностранной валюте, учитываются также процентные ставки, которые действуют на международных рынках капиталов.

Кредиты выдаются субъектам хозяйственной деятельности в безналичной форме, путем оплаты платежных документов с ссудного счета как в национальной, так и в иностранной валюте в порядке, установленном действующим законодательством и нормативными актами Национального банка Украины, или путем перечисления на расчетный счет заемщика, если другое не предусмотрено кредитным договором, а также в наличной форме для расчетов с поставщиками сельскохозяйственной продукции и в других случаях, предусмотренных действующим законодательством Украины и нормативно-правовыми актами Национального банка Украины.

Погашение кредита и начисленных процентов осуществляется заемщиком с расчетного или текущего счета в порядке, установленном договором о кредитовании. Отсрочка погашения кредита с повышением процентной ставки осуществляется банком в исключительных случаях, при возникновении у заемщика временных финансовых осложнений и оформляется дополнительным договором между заемщиком и банком, который является неотъемлемой частью кредитного договора.

Банк осуществляет контроль за выполнением заемщиком условий кредитного договора, целевым использованием кредита, своевременным и полным его погашением, поддерживает деловые контакты с заемщиком, проводит проверки состояния залогового имущества, что должно быть предусмотрено кредитным договором. В случае выявления фактов использования кредита не по целевому назначению, банк имеет право досрочно разорвать кредитный договор, что является основой для удержания всех средств в пределах обязательств заемщика в установленном действующим законодательством порядке.

В кредитных договорах предусматривается ответственность заемщика за несвоевременный возврат кредита и процентов за пользование кредитом и банка за несвоевременное перечисление валюты кредита в виде удержания пени, что устанавливается по соглашению сторон. В кредитном договоре предусматривается ответственность заемщика за нецелевое использование кредита в виде штрафа в размере до 25% от суммы использованного не по назначению кредита в установленном действующим законодательством порядке. Коммерческие банки обязаны в каждом случае невозврата кредита и начисленных процентов за использование кредита решать вопрос об удержании задолженности в установленном порядке, а в случае невозможности удержания – возбуждать в суде дело о банкротстве.

Похожие работы

... станут доступнее, денежное предложение возрастет. Рост денежного предложения понизит процентную ставку, которая в свою очередь увеличит инвестиции и уровень ЧНП. РАЗДЕЛ 2 Экономический механизм начисления и взыскания процентов по кредитам в коммерческих банках 2.1 Плата за кредит и ее дифференциация. Порядок начисления и взыскания процентов по кредитам В условиях рыночных отношений ...

... могут рассматриваться в локальных нормативных правовых актах банков по кредитованию? В локальных документах коммерческих банков детально могут быть рассмотрены вопросы по организации этапов кредитного процесса. Кредитный процесс включает в себе четыре этапа: - мониторинг финансово-хозяйственной деятельности кредитополучателя; - оформление и выдачу кредита; - контроль банка за использованием ...

... векселя последний векселедержатель Предъявляет вексель к оплате в кредитную организацию. По окончании действия кредитного договора клиента погашает сумму кредита и проценты.1.5. Учет среднесрочных и долгосрочных кредитов в коммерческом банке.Учет выдачи и погашения среднесрочных и долгосрочных кредитов клиентам. Среднесрочные кредиты используются юридическими лицами на приобретение основных ...

... . 8. Страховые компании. 9. Ссуды. Целесообразность такой структуры ипотечных учреждений подтверждается практикой ипотечного кредитования как в Казахстане, так и в различных странах мира. 3 Кредитная политика коммерческого банка АО «Банк Каспийский» 3.1 Краткая характеристика КФ АО «Банк Каспийский» 1. Филиал Открытого Акционерного общества «Банк Каспийский» в г. Костанае (далее по ...

0 комментариев