Навигация

Виды стоимости, определяемые при оценке

1.3 Виды стоимости, определяемые при оценке

В зависимости от цели проводимой оценки, количества и подбора учитываемых факторов оценщик рассчитывает различные виды стоимости.

Стоимость - это денежный эквивалент, который покупатель готов обменять на какой-либо предмет или объект. Стоимость отличается от цены и затрат. По степени рыночности различают рыночную стоимость и нормативно рассчитываемую стоимость. Под рыночной стоимостью в Международных стандартах оценки понимается расчетная величина, за которую предполагается переход имущества из рук в руки на дату оценки в результате коммерческой сделки между добровольным покупателем и добровольным продавцом после адекватного маркетинга; при этом предполагается, что каждая сторона действовала компетентно, расчетливо и без принуждения.

Рыночная стоимость - это наиболее вероятная цена при осуществлении сделки между типичным покупателем и продавцом. Определение отражает тот факт, что рыночная стоимость рассчитывается исходя из ситуации на рынке на конкретную дату, поэтому при изменении рыночных условий рыночная стоимость будет меняться. На покупателя и продавца не оказывается внешнее давление, и обе стороны достаточно информированы о сущности и характеристике продаваемого имущества.

В некоторые случаях рыночная стоимость может выражаться отрицательной величиной. Например, это может быть в случае оценки устаревших объектов недвижимости, сумма затрат на снос которых превышает стоимость участка, или в случае оценки экологически благоприятных объектов.

Нормативно рассчитываемая стоимость - это стоимость объекта собственности, рассчитываемая на основе методик и нормативов, утвержденных соответствующими' органами (Госкомимуществом, Госкомстатом, Роскомземом). При этом применяются единые шкалы нормативов. Как правило, нормативно рассчитываемая стоимость не совпадает с величиной рыночной стоимости, однако нормативы периодически обновляются в соответствии с базой рыночной стоимости. С точки зрения оценки различают рыночную, инвестиционную, страховую, налогооблагаемую, утилизационную стоимости. При оценке собственности как объекта продажи на открытом рынке используется рыночная стоимость. При обосновании инвестиционных проектов рассчитывают инвестиционную стоимость.

Инвестиционная стоимость - стоимость собственности для конкретного инвестора при определенных целях инвестирования. В отличие от рыночной стоимости, определяемой мотивами поведения типичного покупателя и продавца, инвестиционная стоимость зависит от требований к инвестициям, предъявляемых конкретным инвестором. Существует ряд причин, по которым инвестиционная стоимость может отличаться от рыночной. Основными причинами могут быть различия: в оценке будущей прибыльности; в представлениях о степени риска; в налоговой ситуации; в сочетаемости с другими объектами, принадлежащими владельцу или контролируемыми им.

Страховая стоимость - стоимость собственности, определяемая положениями страхового контракта или полиса.

Налогооблагаемая стоимость - стоимость, рассчитываемая на базе определений, содержащихся в соответствующих нормативных документах, относящихся к налогообложению собственности.

Утилизационная (скраповая) стоимость - стоимость объекта собственности (за исключением земельного участка), рассматриваемая как совокупная стоимость материалов, содержащихся в нем, без дополнительного ремонта. В зависимости от характера аналога различают стоимость воспроизводства и стоимость замещения.

Стоимость воспроизводства - это стоимость объекта собственности, создаваемой по той же планировке и из тех же материалов, что и оцениваемая, но по ныне действующим ценам.

Стоимость замещения - это стоимость близкого аналога оцениваемого объекта. Стоимость воспроизводства и стоимость замещения широко используют в сфере страхования. В бухгалтерском учете различают балансовую стоимость и остаточную стоимость.

Балансовая стоимость - затраты на строительство или приобретение объекта собственности. Балансовая стоимость бывает первоначальной и восстановительной. Первоначальная стоимость отражается в бухгалтерских документах на момент ввода в эксплуатацию.

Восстановительная стоимость - стоимость воспроизводства ранее созданных основных средств в современных условиях; определяется в процессе переоценки основных фондов. В зависимости от перспектив развития предприятия различают стоимость действующего предприятия и ликвидационную стоимость.

Стоимость действующего предприятия - это стоимость сформировавшегося предприятия как единого целого, а не какой-либо его составной части. Стоимость отдельных активов или компонентов действующего предприятия определяется на основе их вклада в данный бизнес и рассматривается как их потребительная стоимость для конкретного предприятия и его владельца. Если некоторый объект собственности как часть действующего предприятия не вносит вклад в общую прибыльность фирмы, то данный объект следует рассматривать в качестве избыточного актива относительно потребностей, связанных с функционированием предприятия, и применимое в этом случае понятие стоимости должно учитывать возможные альтернативные варианты его использования, включая потенциальную утилизационную стоимость.

Оценка действующего предприятия предполагает, что бизнес имеет благоприятные перспективы развития, поэтому можно ожидать сохранения предприятия как системы, а ценность целого обычно всегда больше, чем простая сумма стоимостей отдельных элементов. Если же предполагаются закрытие предприятия и реализация активов бизнеса по отдельности, то важно определить его ликвидационную стоимость.[3,c.78]

Ликвидационная стоимость, или стоимость вынужденной продажи, денежная сумма, которая реально может быть получена от продажи собственности в срок, слишком короткий для проведения адекватного маркетинга. При ее определении необходимо учитывать все расходы, связанные с ликвидацией предприятия, такие, как комиссионные, административные издержки по поддержанию работы предприятия до его ликвидации, расходы на юридические и бухгалтерские услуги. Разность между выручкой, которую можно получить от продажи активов предприятия на рынке, и издержками на ликвидацию дает ликвидационную стоимость предприятия. При оценке стоимости предприятия выделяют также и такое понятие, как эффективная стоимость.

Эффективная стоимость- стоимость активов, равная большей из двух величин - потребительной стоимости активов для данного владельца и стоимости их реализации. Любой вид стоимости, рассчитанный оценщиком, является не историческим фактом, а оценкой конкретного объекта собственности в данный момент в соответствии с выбранной целью (табл.1).

Экономическое понятие стоимости выражает реальный взгляд на выгоду, которую имеет собственник данного объекта или покупатель на момент оценки. Основой стоимости любого объекта собственности, в том числе бизнеса, является его полезность. Кроме понятия «стоимость» в теории и практике оценки используют понятия «цена» и «затраты» (себестоимость).

Цена - это показатель, обозначающий денежную сумму, требуемую, предполагаемую или уплаченную за некий товар или услугу. Она является

историческим фактом, т.е. относится к определенному моменту и месту. В зависимости от финансовых возможностей, мотивов или особых конкретных интересов покупателя и продавца цена может отклоняться от стоимости. Себестоимость - это денежная сумма, требуемая для создания или производства товара или услуги. Себестоимость включает совокупность затрат, издержек или расходов. По завершении процесса создания или акта купли-продажи себестоимость становится историческим фактом. Цена, заплаченная покупателем за товар и услугу, становится для него затратами на приобретение. Себестоимость влияет на рыночную стоимость, однако однозначно ее не определяет. Умелое сочетание и использование всех указанных понятий позволяют проводить качественную оценку объектов собственности. Наряду с фундаментальными понятиями, лежащими в основе сделки, существуют также и единые принципы, и общепринятые методы оценки собственности.

Табл.1

| Цель оценки | Виды стоимости |

| Помочь потенциальному покупателю (продавцу) определить предполагаемую цену | Рыночная |

| Определить целесообразность инвестиций | Инвестиционная |

| Обеспечить заявки на получение ссуды | Залоговая |

| Имущественная оценка | Рыночная или иная стоимость, признаваемая налоговым законодательством |

| Определить суммы покрытия по страховому договору Или сформулировать требования в связи с потерей или Повреждением застрахованных активов | Страховая |

| Возможная ликвидация (частичная или полная) Действующего предприятия | Ликвидационная |

2. ПОДХОДЫ К ОЦЕНКЕ БИЗНЕСА

2.1 Затратный (имущественный) подход

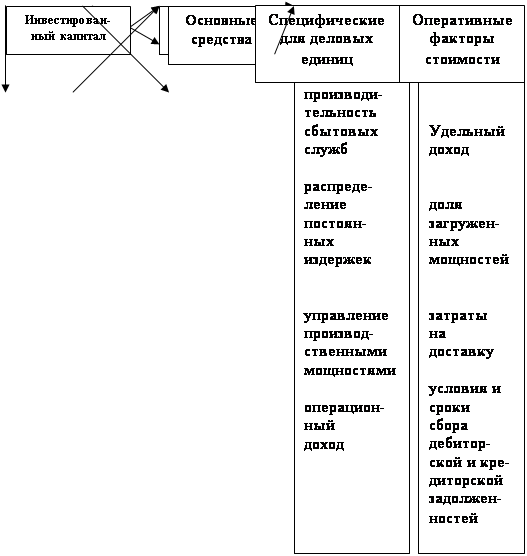

Затратный подход, чаще называемый имущественным, заключается в том, что стоимость предприятия соответствует затратам, которые понес владелец. Все затраты (как текущего, так и капитального характера) материализуются в имуществе предприятия. Но деятельность компании, как мы уже знаем, может финансироваться и за счет заемного капитала. Следовательно, задача определения стоимости собственного капитала сводится к расчету рыночной стоимости всех активов предприятия, которая затем уменьшается на величину заемного капитала.

Базовой формулой в имущественном (затратном) подходе является: Собственный капитал = Активы — Обязательства.

Данный поход представлен двумя основными методами:

· метод стоимости чистых активов;

· метод ликвидационной стоимости.

Метод стоимости чистых активов включает несколько этапов:

1. Оценивается недвижимое имущество предприятия по обоснованной рыночной стоимости.

2. Определяется обоснованная рыночная стоимость машин и оборудования.

3. Выявляются и оцениваются нематериальные активы.

4. Определяется рыночная стоимость финансовых вложений как долгосрочных, так и краткосрочных.

5. Товарно-материальные запасы переводятся в текущую стоимость.

6. Оценивается дебиторская задолженность.

7. Оцениваются расходы будущих периодов.

8. Обязательства предприятия переводятся в текущую стоимость.

9. Определяется стоимость собственного капитала, путем вычитания из обоснованной рыночной стоимости суммы активов текущей стоимости всех обязательств.

Применяется метод стоимости чистых активов в случае, если:

· Компания обладает значительными материальными активами;

· Ожидается, что компания по-прежнему будет действующим предприятием.

Показатель стоимости чистых активов введен первой частью Гражданского кодекса РФ для оценки степени ликвидности организаций. Чистые активы — это величина, определяемая путем вычитания из суммы активов акционерного общества, принимаемых к расчету, суммы его обязательств, принимаемых к расчету. Проведение оценки с помощью методики чистых активов основывается на анализе финансовой отчетности. Она является индикатором финансового состояния предприятия на дату оценки, действительной величины чистой прибыли, финансового риска и рыночной стоимости материальных и нематериальных активов.[4]

Основные документы финансовой отчетности, анализируемые в процессе оценки:

· бухгалтерский баланс;

· отчет о финансовых результатах;

· отчет о движении денежных средств;

· приложения к ним и расшифровки.

Кроме того, могут использоваться и другие официальные формы бухгалтерской отчетности, а также внутренняя отчетность предприятия. Предварительно оценщик проводит инфляционную корректировку, цель которой — приведение ретроспективной информации за прошедшие периоды к сопоставимому виду; учет инфляционного изменения цен при составлении прогнозов денежных потоков и ставок дисконта. Простейшим способом корректировки является переоценка всех статей баланса по изменению курса рубля относительно курса более стабильной валюты, например, американского доллара. Отличительной особенностью затратного подхода при оценке стоимости предприятия является то, что для целей оценки активы предприятия разбивают на группы, оценивают каждую часть, затем суммируют полученные стоимости.

Алгоритм данного подхода следующий:

На первом этапе производят анализ активов предприятия и выделяют составные части, оценка стоимости которых будет производиться. Например, при оценке стоимости предприятия могут быть выделены следующие составные части: земля, здания, коммуникации, нематериальные активы, финансовые активы, сырье, материалы, машины и оборудование и т.п. В каждой группе активов можно выделить подгруппы.

На втором этапе оценщик выбирает наиболее приемлемый метод оценки для каждой группы (подгруппы) активов, выполняет необходимые расчеты. Определяется итоговая величина стоимости предприятия. Ликвидационная стоимость предприятия представляет собой разность между суммарной стоимостью всех активов предприятия и затратами на его ликвидацию.

Метод ликвидационной стоимости

Метод ликвидационной стоимости при оценке бизнеса предприятия применяется, когда предприятие находится в ситуации банкротства или ликвидации, либо есть серьезные сомнения в способности предприятия оставаться действующим и продолжать свой бизнес.

Под ликвидацией предприятия понимается прекращение его деятельности без перехода прав и обязанностей в порядке правопреемства к другим лицам. Ликвидационная стоимость представляет собой денежную сумму, которую собственник предприятия может получить при ликвидации предприятия и раздельной распродажи его активов.[5,c.254]

Оценка ликвидационной стоимости проводится в следующих случаях:

1. Денежные потоки предприятия не велики по сравнению со стоимостью его чистых активов; стоимость предприятия по методу чистых активов значительно превышает стоимость, рассчитанную доходным подходом. Собственником принимается решение о добровольной ликвидации.

2. Ликвидация предприятия может произойти принудительно в результате признания его банкротом в соответствии с федеральным законом

3. Юридическое лицо может ликвидировано принудительно в соответствии с 61-ой статьей гражданского кодекса в следующих случаях: а) по решению его учредителей; б) по решению суда (суд установил: предприятие осуществляет деятельность без лицензии; предприятие осуществляет деятельность, запрещенную законом; со стороны предприятия имели место неоднократные нарушения закона)

Виды ликвидационной стоимости:

1. Упорядоченная ликвидационная стоимость (распродажа активов осуществляется в период времени, достаточный чтобы получить наибольшую цену за каждый из продаваемых активов);

2. Принудительная ликвидационная стоимость \ аукционная стоимость (имеет место, когда активы предприятия распродаются настолько быстро, насколько это возможно - обычно на одном аукционе);

3. Ликвидационная стоимость прекращения существования активов предприятия (в этом случае активы предприятия не распродаются, а списываются и уничтожаются, а на данном месте строится данное предприятие);

Важной особенностью оценки ликвидационной стоимости является высокая степень заинтересованности 3-их сторон. Обычно результаты оценки предоставляются, а возникающие проблемы обсуждаются только с заказчиком. При ликвидации предприятия результаты оценки используются третьей стороной - кредиторами, судебными органами.

Процедура оценки ликвидационной стоимости предприятия:

1. Разработка календарного графика ликвидации активов предприятия;

2. Расчет текущей стоимости активов предприятия;

3. Определение величины долговых обязательств предприятия;

4. Расчет ликвидационной стоимости предприятия.

Разработка календарного графика ликвидации активов предприятия.

Продажа отдельных частей имущественного комплекса предприятия может быть произведена в разные сроки. Длительность периода продажи зависит от следующих факторов:

· от профиля предприятия и степени его специализации (чем более универсально производство и применяемые технологи, тем быстрее реализация активов);

· от степени износа зданий и сооружений, а также, от загрязнения земельного участка;

· от уровня деловой активности в отрасли и её инвестиционной привлекательности;

· от эффективности рекламной компании и действий риэлторов, занимающихся продажей имущества;

Для разработки календарного графика проводится юридическая экспертиза прав собственности на объекты, входящие в имущественный комплекс предприятия. В результате данной экспертизы все активы делятся на отчуждаемые и неотчуждаемые. Неотчуждаемые активы - это имущество, право собственности, на которое в соответствии с действующим законодательством или условиями договоров не может быть передано другим лицам (лицензии, репутация и другие материальные активы, которые не могут быть проданы отдельно от предприятия). При ликвидации стоимость неотчуждаемых активов не учитывается. Отчуждаемые активы - это имущество, право собственности, на которое может переходить другим лицам. Отчуждаемые активы делятся на 2 группы:[6]

· Специализированные (могут продаваться только как часть предприятия составным компонентом, которого они являются - электростанции, судоремонтные заводы и т.д.): поскольку активы не могут быть проданы по отдельности, то для них определяется стоимость материалов, из которых они изготовлены.

· Не специализированные (являются самостоятельными объектами и могут свободно обращаться на рынке): активы, типичные сроки экспозиции которых укладываются в период времени, установленный для ликвидации (определяется рыночная стоимость) и активы, типичные сроки экспозиции которых превышают установленные сроки их продажи (определяется ликвидационная стоимость).

Как правило, ликвидацию активов предприятия проводит специальная ликвидационная комиссия в состав которой наряду с ведущими специалистами ликвидируемого предприятия входят: юристы, оценщики, риэлторы.

Расчет текущей стоимости предприятия

Сведения о составе имущества ликвидируемого предприятия берутся из данных ежеквартального бухгалтерского баланса последнего на дату оценки. Статьи баланса проверяются и оцениваются по рыночной стоимости и переводятся в текущую стоимость исходя из календарного графика продажи активов. В соответствии с законом бухгалтерского учета при ликвидации предприятия обязательно проводится инвентаризация его имущества.

В состав затрат связанных с ликвидацией предприятия входит:

1. затраты по налогообложению до продажи активов;

2. оплата коммунальных услуг;

3. выплата выходных пособий работникам предприятия;

4. заработная плата членам ликвидационной комиссии;

5. оплата почтовых и телефонных услуг;

6. затраты по страхованию активов до их продажи;

7. затраты по охране активов до завершения ликвидации;

8. оплата услуг по оценки, аудиту и проведению аукциона;

Определение величины долговых обязательств предприятия

Денежные суммы кредиторам выплачиваются за счет выручки от продажи активов предприятия. Сведения о числе кредиторов и величине их требований берутся из реестра требований кредиторов. В соответствии с законом "о несостоятельности (банкротстве)" можно выделить 3 группы очередности удовлетворения требований кредиторов:[9]

1. Вне очереди покрываются: судебные расходы; вознаграждение арбитражному управляющему; текущие коммунальные и эксплуатационные платежи (необходимые для осуществления деятельности должника).

2. Очередные требования включают: требования граждан, перед которыми ликвидируемое предприятие несет ответственность за причинение вреда жизни; выплата выходных пособий работникам предприятия; требования по обязательствам обеспеченным залогом-имуществом ликвидируемого предприятия; требования остальных кредиторов сумма основного долга, но без штрафных санкций; требования по возмещению убытков в форме штрафных санкций, упущенной выгоды.

3. Послеочередные требования (если после удовлетворения всех внеочередных и очередных требований осталось имущество, то оно передается собственнику, а если собственник его не востребует, то имущество идет на баланс муниципального образования. Требования не удовлетворенные из-за недостатков комплексной массы, а так же не предъявленные в установленный срок считаются погашенными.[7,c.137]

Похожие работы

... 14 664 000руб. 3. Корректировка чистых активов предприятия и определение реальной рыночной стоимости предприятия затратным подходом выявил стоимость предприятия в 7 583 000руб. Глава 3. Разработка системы мониторинга оценки бизнеса промышленного предприятия 3.1 Роль оценщика (фирмы по оценке бизнеса) в системе мониторинга ...

... - повышение устойчивости бизнеса за счет диверсификации, в том числе приобретения антициклических или балансирующих активов; - увеличение доли рынка. 1.2 Цели и задачи оценки бизнеса при реорганизации предприятия Вне зависимости от состояния экономики компании всегда стоят перед выбором модели развития: 1. Ограниченный рост за счет расширения собственных производственных ...

... методов, используемых для оценки инвестиционной стоимости бизнеса. В связи с этим можно отметить следующие особенности формирования денежного потока для оценки инвестиционной стоимости кризисного предприятия: 1. Длительность прогнозного периода соответствует сроку реализации проекта или проведения реабилитационной процедуры. 2. Предприятие, находящееся в состоянии финансового кризиса и ...

... страны уже в ближайшее десятилетие вывести ее в мировые лидеры в новейших, еще окончательно не сформированных отраслях и производствах (новые материалы, микроэлектроника, биотехнология, оптроника). Инновационная политика западноевропейских стран базируется на стимулировании "национальных чемпионов" - небольшого числа крупных корпораций, способных конкурировать с ведущими фирмами США и Японии. Им ...

0 комментариев