Навигация

Анализ пассивных операций Банка России

2.4 Анализ пассивных операций Банка России

Увеличение количества наличных денег в обращении обусловлено расширением емкости наличного денежного оборота.

Таблица 11 – Динамика средств на счетах в Банке России, млн.руб.

| Показатель | Год | Изменение, (+,-) | |

| 2004 | 2005 | ||

| Средства Правительства Российской Федерации | 891113 | 1905206 | +1014093 |

| Средства кредитных организаций на корреспондентских счетах | 487585 | 515560 | +27975 |

| Средства банков-нерезидентов, привлеченные по сделкам РЕПО | 109358 | 292366 | +183008 |

| Обязательные резервы, депонированные в Банке России | 121740 | 161370 | +39630 |

| Привлеченные Банком России депозиты от кредитных организаций | 91369 | 7218 | -84151 |

| Прочее | 213652 | 302539 | +88887 |

| Итого | 1914817 | 3184259 | +1269442 |

Увеличение остатка но статье «Средства Правительства Российской Федерации» связано с ростом остатков средств федерального бюджета, в том числе средств Стабилизационного фонда Российской Федерации.

Увеличение остатка но статье «Средства банков-нерезидентов, привлеченные по сделкам РЕПО» связано со значительным увеличением объемов операций по привлечению Банком России средств нерезидентов под обеспечение ценных бумаг иностранных эмитентов из портфеля Банка России с одновременным размещением Банком России средств у тех же нерезидентов под обеспечение других ценных бумаг иностранных эмитентов. Соответствующие средства, размещенные Банком России у нерезидентов по таким сделкам, включены в статью «Средства, размещенные у нерезидентов по сделкам РЕПО» (см. табл. 2). Номинальная стоимость ценных бумаг иностранных эмитентов, переданных Банком России нерезидентам по данным сделкам РЕПО, по состоянию на 1 января 2006 года составила 293508 млн. руб. (2004 год: 108418 млн. руб.) и отражена на внебалансовых счетах «Ценные бумаги, переданные в обеспечение по сделкам РЕПО» (см. табл. 23). Средняя задолженность нерезидентов перед Банком России и Банка России перед нерезидентами по таким сделкам РЕПО в 2005 году составляла 225363 млн. руб. (2004 год: 104904 млн. руб.). Указанная средняя задолженность рассчитана как сумма произведений средств, полученных по каждой сделке, на продолжительность сделки в календарных днях в течение отчетного года, деленная на количество календарных дней в отчетном году. При этом учитывались переходящие сделки в части, приходящейся на отчетный год. Сумма средств, размещенных (привлеченных) но указанным сделкам РЕПО, за 2005 год составила 3322770 млн. руб. (2004 год: 2775003 млн. руб.). Расходы Банка России по привлечению средств от нерезидентов по таким сделкам РЕПО составили 6560 млн. руб. за 2005 год (2004 год: 1178 млн. руб.) и включены в статью «Процентные расходы по привлечению средств под обеспечение ценными бумагами в иностранной валюте» (см. табл. 19). Соответствующие доходы, полученные Банком России от размещения средств у нерезидентов по указанным выше сделкам РЕПО, составили 6770 млн. руб. за 2005 год (2004 год: 1320 млн. руб.) и включены в статью «Процентные доходы по кредитам и депозитам в иностранной валюте" (см. табл. 15).

В статью «Привлеченные Банком России депозиты от кредитных организаций» включены остатки средств, привлеченных от кредитных организаций — резидентов в валюте Российской Федерации. Уменьшение привлеченных Банком России средств в депозиты на 1 января 2006 года обусловлено снижением общего уровня свободной ликвидности кредитных организаций и проведением Банком России операций с использованием других инструментов денежно-кредитного регулирования.

В статью «Прочие» включены остатки по счетам бюджетов субъектов Российской Федерации, местных бюджетов, государственных внебюджетных фондов и других клиентов Банка России. Увеличение по указанной статье связано в основном с ростом остатков средств на счетах бюджетов субъектов Российской Федерации, Фонда социального страхования Российской Федерации, Федерального фонда обязательного медицинского страхования и местных бюджетов.

В соответствии со статьей 23 Федерального закона «О Центральном банке Российской Федерации (Банке России)» Банк России осуществляет операции со средствами федерального бюджета, государственных внебюджетных фондов, бюджетов субъектов Российской Федерации и местных бюджетов без взимания комиссионного вознаграждения.

Уменьшение остатка по статье на отчетную дату обусловлено снижением сумм незавершенных расчетов по межрегиональным электронным платежам, при которых средства списаны Банком России со счетов плательщиков и не зачислены на счета получателей. В соответствии с установленным порядком расчеты были завершены Банком России в январе 2006 года.

Таблица 12 – Динамика прочих пассивов, млн.руб.

| Показатель | Год | Изменение (+,-) | |

| 2004 | 2005 | ||

| Облигации Банка России | 9986 | 33462 | +23476 |

| Средства для дополнительного пенсионного обеспечения служащих Банка России | 23405 | 35315 | +11910 |

| Провизии, созданные Банком России | 39607 | 15256 | -24351 |

| Доходы будущих периодов по кредитным операциям | 5390 | 8233 | +2843 |

| Доходы будущих периодов по ценным бумагам | 12064 | 7020 | -5044 |

| Прочее | 13449 | 41865 | +28416 |

| Итого | 103901 | 141151 | +37250 |

Увеличение по статье «Облигации Банка России» обусловлено проведением Банком России операций по выпуску данных облигаций и их последующей продаже с обязательством обратного выкупа на внутреннем рынке ценных бумаг. Внебалансовые требования и обязательства Банка России, связанные; с данными операциями на отчетную дату, отражены в таблице 22.

В соответствии с Федеральным законом «О Центральном банке Российской Федерации (Банке России)» Банк России имеет право создавать пенсионный фонд для дополнительного пенсионного обеспечения служащих Банка России. Банк России реализует схему пенсионного обеспечения с установленными выплатами, регламентируемыми нормативными актами Банка России. При этом принимается во внимание, что на служащих Банка России не распространяются гарантии, предусмотренные для государственных служащих Российской Федерации, а также учитывается существующая международная практика центральных банков. Объем средств для дополнительного пенсионного обеспечения служащих Банка России определен на основании актуарной оценки, произведенной независимым международным актуарием. По состоянию на 1 января 2006 года осуществлено пополнение средств для дополнительного пенсионного обеспечения служащих Банка России.

В статью «Провизии, созданные Банком России» включены суммы провизии, представленные в таблице 13.

Уменьшение остатка по статье «Провизии, созданные Банком России» связано в основном с восстановлением провизии, ранее сформированных под активы, размещенные Банком России в росзагранбанках, в связи с отчуждением Банком России ОАО Внешторгбанк долей своего участия в уставных капиталах росзагранбанков и выкупом у Банка России активов, размещенных в росзагранбанках, в конце 2005 года на условиях и в соответствии с решением Национального банковского совета от 13 декабря 2005 года, а также погашением задолженности Минфином России и другими кредитными организациями.

Таблица 13 – Показатели, составляющие провизии Банка России, млн.руб.

| Показатель | Год | Изменение, (+,-) | |

| 2004 | 2005 | ||

| Провизии под операции в иностранной валюте | 34635 | 13046 | -21589 |

| Провизии под задолженность государств СНГ и стран Балтии | 1446 | 1446 | - |

| Провизии под выплаты Банка России вкладчикам банков-банкротов | - | 492 | +492 |

| Провизии под векселя, приобретенные у кредитных организаций, и под задолженность кредитных организаций по прочим операциям | 291 | 223 | -68 |

| Провизии под другие активные операции | 2852 | 42 | -2810 |

| Провизии под кредиты кредитным организациям | 31 | 7 | -24 |

| Провизии под задолженность Минфина России | 352 | - | -352 |

| Итого | 39607 | 15256 | -24351 |

Доходы будущих периодов по кредитным операциям к основном представлены процентами по размещенным денежным средствам у нерезидентов, начисленными Банком России, сроки уплаты которых не наступили по состоянию на отчетную дату.

Доходы будущих периодов по ценным бумагам в основном включают доходы будущих периодов по государственным ценным бумагам и прочей задолженности Минфина России, переоформленным в соответствии с федеральными законами о федеральном бюджете Российской Федерации на 1999—2001 годы и последующим их переоформлением в соответствии с федеральными законами о федеральном бюджете Российской Федерации на 2003—2005 годы, а также дисконт по облигациям Банка России (разница между номинальной стоимостью и фактической ценой продажи и выкупа облигаций).

В статью «Прочие» включены средства (50% от прибыли, полученной Банком России по итогам отчетного года после уплаты налогов и сборов в соответствии с Налоговым кодексом Российской Федерации), подлежащие перечислению в федеральный бюджет Российской Федерации в соответствии со статьей 26 Федеральной) закона «О Центральном банке Российской Федерации (Банке России)».

Динамика задолженности Минфина России перед Банком России за 2005 год представлена в таблице 14.

Таблица 14 - Динамика задолженности Минфина России перед Банком России, млн.руб.

| Показатель | Год | Изменение, (+,-) | |

| 2004 | 2005 | ||

| Задолженность Минфина России перед Банком России в рублях Долговые обязательства Российской Федерации Задолженность по техническим кредитам | 226940 352 | 189272 - | -37668 -352 |

| Всего | 227292 | 189272 | -38020 |

| Задолженность Минфина России перед Банком России в иностранной валюте Долговые обязательства Российской Федерации Средства Банка России, перечисленные Внешэкономбанку для предоставления кредитов Минфину России на погашение и обслуживание государственного внешнего долга Российской Федерации | 97962 152618 | 91484 - | -6478 -152618 |

| Всего | 250580 | 91484 | -159096 |

| Итого | 477872 | 280756 | -269116 |

Уменьшение задолженности Минфина России перед Банком России в 2005 году в валюте Российской Федерации и иностранной валюте в рамках вышеуказанной структуры задолженности произошло в связи с погашением Минфином России своих обязательств перед Банком России, а также продажей Банком России ОФЗ с амортизацией долга (ОФЗ-АД) и ОФЗ с постоянным доходом (ОФЗ-ПД).

Таблица 15 – Динамика процентных доходов, млн. руб.

| Показатель | Год | Изменение, (+,-) | |

| 2004 | 2005 | ||

| По кредитам и депозитам в иностранной валюте | 24638 | 71317 | +46679 |

| По ценным бумагам | 28850 | 34176 | +5326 |

| По кредитам, предоставленным кредитным организациям, в рублях | 411 | 18 | -393 |

| Прочие | 87 | 89 | +2 |

| Итого | 53986 | 105600 | +51614 |

В статье «Процентные доходы по кредитам и депозитам в иностранной валюте» отражены в основном полученные проценты по средствам, размещенным Банком России в банках-нерезидентах.

В данную статью включены также процентные доходы, полученные Банком России от размещения средств у нерезидентов по сделкам РЕПО, заключаемым одновременно с привлечением Банком России средств от тех же нерезидентов на те же сроки с передачей им других цепных бумаг иностранных эмитентов из портфеля Банка России в качестве обеспечения по привлеченным средствам (см. табл. 2). Сумма таких доходов за 2005 год составила 6770 млн. руб. (2004 год: 1320 млн. руб.).

В статью «Процентные доходы но ценным бумагам» включены полученные проценты по долговым обязательствам иностранных эмитентов, приобретенным в рамках управления валютными резервами, а также от вложений в долговые обязательства Российской Федерации.

В статью «Доходы от операций с ценными бумагами в иностранной валюте» включены доходы от продажи и погашения ценных бумаг иностранных эмитентов, а также положительная переоценка государственных ценных бумаг в иностранной валюте, находящихся в торговом портфеле, связанная с увеличением их рыночной стоимости в течение 2005 года.

Таблица 16 – Динамика доходов от операций с ценными бумагами, млн. руб.

| Показатель | Год | Изменение, (+,-) | |

| 2004 | 2005 | ||

| Доходы от операций с ценными бумагами в иностранной валюте | 15230 | 39424 | +24194 |

| Доходы от операций с долговыми обязательствами Российской Федерации в валюте Российской Федерации | 5729 | 5006 | -723 |

| Прочие | 5791 | 6602 | +811 |

| Итого | 26750 | 51032 | +24282 |

В статью «Доходы от операций с долговыми обязательствами Российской Федерации в валюте Российской Федерации» включены доходы от проведения Банком России операций по покупке-продаже ОФЗ на внутреннем рынке ценных бумаг Российской Федерации и положительная переоценка государственных ценных бумаг, находящихся в торговом портфеле, связанная с увеличением их рыночной стоимости, а также доходы от проведения операций по сделкам РЕПО с государственными ценными бумагами с резидентами.

В статью «Прочие» включены доходы, полученные по векселям Минфина России при погашении, и зачисленные в доходы суммы, ранее учитываемые на доходах будущих периодов, а также доходы, полученные от реализации акций компании спутниковой связи «Интелсат», принадлежащих Банку России, в связи с выходом Банка России из капитала компании в отчетном году.

Таблица 17 – Динамика чистых доходов от восстановления провизий, млн. руб.

| Показатель | Год | Изменение, (+,-) | |

| 2004 | 2005 | ||

| Уменьшение/ (увеличение) провизий под операции в иностранной валюте | (2472) | 21589 | +24061 |

| Уменьшение провизий под задолженность Минфина России | - | 352 | +352 |

| Уменьшение провизий под векселя, приобретенные у кредитных организаций, и под задолженность кредитных организаций по прочим операциям | 381 | 68 | -313 |

| Создание провизий по выплатам Банка России вкладчикам банков-банкротов | - | (492) | -492 |

| Увеличение провизий под другие активные операции с банками | (12) | (159) | -147 |

| Уменьшение провизий под кредиты кредитным организациям | 697 | - | -697 |

| Уменьшение провизий под задолженность Национального банка Республики Беларусь | 2250 | - | -2250 |

| Итого | 844 | 21358 | +20514 |

Уменьшение провизии, ранее созданных Банком России под операции в иностранной валюте, связано в основном с отчуждением Банком России ОАО Внешторгбанк долей своего участия в уставных капиталах росзагранбанков и выкупом у Банка России активов, размещенных и росзагранбанках, в конце 2005 года на условиях и в соответствии с решением Национального банковского совета от 13 декабря 2005 года и восстановлением в связи с этим на доходы сумм ранее созданных провизии под участие в их капиталах и размещенные в них активы в размере 27213 млн. руб.

Уменьшение провизии под задолженность Минфина России связано с погашением Минфином России в соответствии со ст. 80 Федерального закона «О федеральном бюджете на 2005 год» задолженности по техническим кредитам, образованной в результате перечисления Украиной, Республикой Молдова и Республикой Армения в 1996—1998 годах средств в счет погашения задолженности этих государств перед Банком России на счета Минфина России по учету доходов федерального бюджета.

Уменьшение провизии под векселя, приобретенные у кредитных организаций, и под задолженность кредитных организаций но прочим операциям обусловлено в основном погашением кредитными организациями задолженности перед Банком России по договорам об уступке прав требования по векселям кредитных организаций.

По состоянию на 1 января 2006 года созданы провизии по выплатам Банка России вкладчикам банков-банкротов в соответствии с Федеральным законом «О выплатах Банка России по вкладам физических лиц и признанных банкротами банках, не участвующих в системе обязательного страхования вкладов физических лиц в банках Российской Федерации» и решениями Совета директоров Банка России.

Таблица 18 - Динамика прочих доходов, млн. руб.

| Показатель | Год | Изменение, (+,-) | |

| 2004 | 2005 | ||

| Доходы от реализации монет из драгоценных металлов | 955 | 1184 | +229 |

| Плата за расчетные услуги, оказываемые Банком России | 891 | 1097 | +206 |

| Доходы прошлых лет, выявленные в отчетном году | 71 | 201 | +130 |

| Штрафы, пени, неустойки полученные | 5 | 8 | +3 |

| Возмещение клиентами телеграфных и других расходов | 7 | 7 | - |

| Чистые реализованные курсовые разницы | 497 | - | -497 |

| Прочие | 1496 | 572 | -924 |

| Итого | 3922 | 3069 | -853 |

Таблица 19 – Динамика процентных расходов, млн. руб.

| Показатель | Год | Изменение, (+,-) | |

| 2004 | 2005 | ||

| По привлечению средств под обеспечение ценными бумагами в иностранной валюте | 1178 | 6560 | +5382 |

| По депозитам, привлеченным от кредитных организаций | 1882 | 1584 | -298 |

| Прочие | 4 | 6 | +2 |

| Итого | 3064 | 8150 | +5086 |

Увеличение по статье «Процентные расходы по привлечению средств под обеспечение ценными бумагами в иностранной валюте» связано со значительным увеличением объема операций по привлечению Банком России средств нерезидентов, по которым Банк России предоставлял нерезидентам цепные бумаги иностранных эмитентов из портфеля Банка России в обеспечение данных сделок РЕПО (см. табл. 11).

Уменьшение в отчетном году процентных расходов по депозитам, привлеченным от кредитных организаций, обусловлено изменением структуры привлеченных Банком России депозитов и снижением средневзвешенной процентной ставки по привлеченным депозитам в течение отчетного года.

Таблица 20 – Динамика расходов по операциям с ценными бумагами, млн. руб.

| Показатель | Год | Изменение, (+,-) | |

| 2004 | 2005 | ||

| Расходы по операциям с государственными ценными бумагами Российской Федерации | 6839 | 13181 | +6342 |

| Расходы по операциям с ценными бумагами иностранных эмитентов | 1689 | 2166 | +477 |

| Расходы по операциям РЕПО с государственными ценными бумагами Российской Федерации | 703 | 2328 | +1625 |

| Прочие | 61 | 796 | +735 |

| Итого | 9292 | 18471 | +9179 |

Увеличение расходов по указанной статье обусловлено проведением Банком России операций с ОФЗ, находящимися в торговом портфеле, в целях стерилизации свободной рублевой ликвидности кредитных организаций путем продажи ценных бумаг па организованном рынке и продажи ценных бумаг с обязательством обратного выкупа, а также отрицательной переоценкой государственных ценных бумаг Банка России, относящихся к торговому портфелю и обращающихся на рынке, в связи с уменьшением их рыночной стоимости. В октябре 2005 года Банк России осуществил продажу ОФЗ на организованном рынке ценных бумаг Российской Федерации без обязательства обратного выкупа па общую сумму 19850 млн. руб., расходы по которой составили 11280 млн. руб.

Данная статья включает расходы по изготовлению и уничтожению денежных знаков, по защите их от фальшивомонетничества, но приобретению и пересылке упаковочных и расходных материалов для обеспечения технологических процессов обработки денежной наличности.

Рост по статье обусловлен увеличением объемов производства денежных знаков, в том числе увеличением производства памятных монет из цветного металла номиналом 10 рублей, значительным ростом мировых цен на цветные металлы, повлекшим увеличение отпускных цен на изготовление монет, а также началом изготовления банкнот номиналом 5000 рублей.

Пополнение средств дополнительного пенсионного обеспечения служащих Банка России осуществлено на основании полученного Отчета об актуарной оценке пенсионных обязательств Банка России и пенсионных расходов за 2005 год, выполненной независимым международным актуарием.

По статье «Чистые реализованные курсовые разницы» в основном отражены расходы по сделкам купли-продажи иностранной валюты, заключенным Банком России на внешнем финансовом рынке в рамках проведения операций по управлению валютными резервами. Образование чистых отрицательных реализованных курсовых разниц обусловлено колебанием курсов иностранных валют на внешнем валютно-финансовом рынке.

Таблица 21 – Динамика прочих операционных расходов, млн. руб.

| Показатель | Год | Изменение, (+,-) | |

| 2004 | 2005 | ||

| Расходы на пополнение средств дополнительного пенсионного обеспечения | 3031 | 12107 | +9076 |

| Амортизационные отчисления | 5656 | 6820 | +1164 |

| Расходы по охране | 2008 | 2338 | +330 |

| Расходы по содержанию вычислительной техники, по оплате сопровождения программных средств и информационно-вычислительных услуг | 1772 | 2080 | +308 |

| Расходы на ремонт | 2047 | 2042 | -5 |

| Расходы по доставке банковских документов, ценностей | 1137 | 1415 | +278 |

| Расходы по содержанию зданий | 1218 | 1351 | +133 |

| Налоги и сборы, уплаченные | 1079 | 1167 | +88 |

| Почтовые, телеграфные, телефонные расходы, расходы по аренде линий и каналов связи | 994 | 1017 | +23 |

| Расходы по операциям с иностранной валютой | 287 | 923 | +636 |

| Чистые реализованные курсовые разницы | - | 385 | +385 |

| Прочие | 2909 | 4306 | +1397 |

| Итого | 22138 | 35951 | +13813 |

Пояснение по статье «Расходы на содержание служащих Банка России» приведено в Отчете о расходах на содержание служащих Банка России (см. Приложение Е).

Таблица 22 – Требования и обязательства, учитываемые на внебалансовых счетах, млн. руб.

| Название | Год | |||

| 2004 | 2005 | |||

| Требования | Обязательства | Требования | Обязательства | |

| Требования по поставке денежных средств в иностранной валюте по наличным сделкам | - | - | 3574 | - |

| Обязательства по поставке денежных средств в иностранной валюте по наличным сделкам | - | - | - | (3558) |

| Требования по поставке денежных средств в иностранной валюте | 3052 | - | 3551 | - |

| Обязательства по поставке денежных средств в иностранной валюте | - | (2933) | - | (1236) |

| Обязательства по поставке драгоценных металлов | - | (119) | - | (2297) |

| Требования по поставке ценных бумаг | 12523 | - | 32896 | - |

| Обязательства по поставке денежных средств в рублях | - | (12824) | - | (33462) |

| Требования по поставке денежных средств по обратной части операций РЕПО | - | - | 4796 | - |

| Обязательства по продаже ценных бумаг по обратной части операций РЕПО | - | - | - | (4910) |

| Нереализованные курсовые разницы | 301 | - | 646 | - |

| Итого | 15876 | (15876) | 45463 | (45463) |

Ценные бумаги, принятые в обеспечение по сделкам РЕПО, представляют собой ценные бумаги иностранных эмитентов, полученные Банком России по сделкам РЕПО, заключенным с нерезидентами, и отраженные на внебалансовых счетах по номинальной стоимости. Соответствующие средства, размещенные у нерезидентов по сделкам РЕПО, отражены в таблице 2.

Ценные бумаги, переданные в обеспечение по сделкам РЕПО, представляют собой ценные бумаги иностранных эмитентов, переданные Банком России по сделкам РЕПО, заключенным с нерезидентами, и отраженные на внебалансовых счетах по номинальной стоимости. Соответствующие; средства, привлеченные от нерезидентов по сделкам РЕПО, отражены в таблице 11.

Таблица 23 – Динамика других требований и обязательств, учитываемых на внебалансовых счетах, млн. руб.

| Показатель | Год | Изменение, (+,-) | |

| 2004 | 2005 | ||

| Открытые кредитные линии по предоставлению кредитов | 2302 | 2426 | +124 |

| Неиспользованные кредитные линии по предоставлению кредитов | 2082 | 4 | -2078 |

| Ценные бумаги, принятые в обеспечение по сделкам РЕПО | 475400 | 1119480 | +644080 |

| Гарантии, поручительства, полученные банком | 5915 | 6719 | +804 |

| Ценные бумаги, переданные в обеспечение по сделкам РЕПО | 108418 | 293508 | +185090 |

| Права требования к зарубежным банкам | 19495 | - | -19495 |

В статью «Права требования к зарубежным банкам» по состоянию на 1 января 2005 года включены права требования Банка России к Евробанку, Париж в отношении партисипационного кредита, учитываемые на внебалансовых счетах Банка России, в сумме 19495 млн. руб. Внебалансовые права требования, а также задолженность Евробанка, Париж перед Банком России по партисипационному кредиту, учитываемая на балансовых счетах Банка России в сумме 10015 млн. руб. по состоянию на дату выбытия, были переданы Банком России ОАО Внешторгбанк в рамках отчуждения Банком России ОАО Внешторгбанк долей участия в уставных капиталах и активов, размещенных в росзагранбанках, на условиях и в соответствии с решением Национального банковского совета от 13 декабря 2005 года по цене, равной 10015 млн. руб. по состоянию на дату выбытия.

Кроме того, в 2005 году Банк России по требованию надзорных органов Великобритании, Сингапура и Франции подтвердил действие ранее выданных в их адрес комфортных писем (гарантий) в отношении Московского Народного банка, Лондон и Евробанка, Париж на срок 3 и 2 года соответственно.

По состоянию на 10 мая 2006 года сумма отрицательных нереализованных курсовых разниц, возникших при переоценке остатков на активных и пассивных счетах баланса Банка России, на которых учитываются средства в иностранной валюте, в связи с изменением официальных курсов составила 154750 млн. руб., что превышает сумму накопленных курсовых разниц, отраженных по балансовому счету «Накопленные курсовые разницы» и входящих в состав капитала Банка России, по состоянию на 1 января 2006 года на 28960 млн. руб.

Постановлением Правительства Российской Федерации от 21 апреля 2006 года № 229 «О порядке управления средствами Стабилизационного фонда Российской Федерации» установлено, что управление средствами Стабилизационного фонда Российской Федерации осуществляется Минфином России путем приобретения за счет средств Стабилизационного фонда иностранной валюты в долларах США, евро и английских фунтах стерлингов и ее размещения на открытых в Банке России банковских счетах и приобретения долговых обязательств иностранных государств.

В приложении В представлен отчет о полученной прибыли и ее распределении.

В соответствии со статьей 11 Федерального закона «О Центральном банке Российской Федерации (Банке России)» прибыль Банка России определяется по итогам года как разница между суммой доходов от предусмотренных статьей 46 указанного Федерального закона банковских операций и сделок и доходов от участия в капиталах кредитных организаций и расходами, связанными с осуществлением Банком России своих функций, установленных статьей 4 того же закона.

Рост прибыли Банка России в 2005 году обусловлен увеличением доходов от размещения валютных резервов в условиях высоких темпов их накопления, а также восстановлением ранее сформированных Банком России провизии под участие в капиталах росзагранбанков и размещенные в них активы в связи с отчуждением Банком России ОАО Внешторгбанк своих долей участия в уставных капиталах росзагранбанков и выкупом у Банка России активов, размещенных в росзагранбанках в конце 2005 года на условиях и в соответствии с решением Национального банковского совета от 13 декабря 2005 года. В то же время в отчетном году сложился и более высокий уровень расходов, обусловленный проведением Банком России операций с использованием инструментов денежно-кредитного регулирования в целях стерилизации свободной рублевой ликвидности банковского сектора, в том числе путем продажи государственных ценных бумаг на организованном рынке ценных бумаг.

Полученная Банком России по итогам года прибыль распределяется в порядке, установленном статьей 26 Федерального закона «О Центральном банке Российской Федерации (Банке России)». В соответствии с указанной статьей после утверждения годовой финансовой отчетности Банка России Советом директоров Банк России перечисляет в федеральный бюджет 50 процентов фактически полученной им по итогам года прибыли, остающейся после уплаты налогов и сборов в соответствии с Налоговым кодексом Российской Федерации. Оставшаяся в распоряжении Банка России прибыль направляется Советом директоров Банка России в резервы и фонды различного назначения. По итогам распределения прибыли Банка России за 2005 год сумма убытков, образовавшихся по итогам деятельности Банка России в 1998 году, полностью погашена.

В приложении Г представлен отчет о формировании и об использовании резервов и фондов Банка России.

В соответствии со статьей 26 Федерального закона «О Центральном банке Российской Федерации (Банке России)» после утверждения годовой финансовой отчетности Банка России Советом директоров Банк России направляет прибыль, остающуюся в его распоряжении после уплаты налогов и сборов в соответствии с Налоговым кодексом Российской Федерации, в резервы и фонды различного назначения. Порядок распределения прибыли, остающейся в распоряжении Банка России, регламентируется Положением Банка России «О порядке распределения прибыли, остающейся в распоряжении Банка России», утвержденным Национальным банковским советом 9 апреля 2003 года.

В соответствии с Положением Банка России «О порядке формирования и направлениях использования Резервного фонда Банка России» целью формирования Резервного фонда Банка России является обеспечение стабильной деятельности Банка России для выполнения законодательно закрепленных за ним функций. Резервный фонд формируется за счет прибыли Банка России. По решению Совета директоров Банка России в Резервный фонд могут также направляться средства из других фондов и резервов, относящихся к собственным средствам (капиталу) Банка России.

В соответствии с порядком распределения прибыли, остающейся в распоряжении Банка России, и решением Совета директоров Банка России по итогам распределения прибыли за 2005 год в Резервный фонд Банка России перечислено 35959 млн. руб. (2004 год: 1757 млн. руб.).

Средства Социального фонда направляются в основном на единовременные выплаты, связанные с социальными нуждами сотрудников Банка России. Социальный фонд формируется за счет прибыли Банка России, остающейся в распоряжении Банка России.

Порядок формирования и расходования средств Социального фонда регламентируется Положением Банка России «О формировании и использовании Социального фонда Центрального банка Российской Федерации».

В соответствии с порядком распределения прибыли, остающейся в распоряжении Банка России, и решением Совета директоров Банка России но итогам распределения прибыли за 2005 год в Социальный фонд перечислено 1638 млн. руб., или 4% (2004 год: 153 млн. руб., или 4%) прибыли, оставшейся в распоряжении Банка России.

Накопленные курсовые разницы образуются в связи с переоценкой остатков активных и пассивных счетов баланса Банка России и иностранной валюте при изменении официального курса иностранных валют к рублю. По состоянию на 1 января 2006 года вследствие снижения курса некоторых иностранных валют к рублю накопленные курсовые разницы уменьшились на 18235 млн. руб. Кроме того, после 1 января 2006 года у Банка России сложились отрицательные нереализованные курсовые разницы в размере, превышающем положительный остаток по балансовому счету «Накопленные курсовые разницы» по состоянию на 1 января 2006 года, входящий в состав капитала Банка России.

Фонд переоценки основных средств представляет собой прирост стоимости имущества в результате переоценки основных средств, проведенной по постановлениям Правительства Российской Федерации в 1992, 1994, 1995,1996 и 1998 годах.

Отчет об управлении Банком России ценными бумагами и долями участия в капиталах организаций, входящими в состав имущества Банка России представлен в приложении Д.

Ценные бумаги иностранных эмитентов представляют собой в основном долговые обязательства казначейства США, государственные долговые обязательства Германии, Франции, Великобритании, Бельгии, Нидерландов, Австрии, Испании, Финляндии, Ирландии, долговые ценные бумаги внебюджетных фондов и федеральных агентств указанных государств и международных финансовых организаций.

Рост по данной статье произошел за счет увеличения вложений в ценные бумаги иностранных эмитентов в связи с ростом валютных резервов.

В целях реализации единой государственной денежно-кредитной политики Минфин России и Банк России, руководствуясь статьей 91 Федерального закона «О федеральном бюджете на 2005 год», осуществили переоформление облигаций федерального займа, находящихся в портфеле Банка России, в облигации федерального займа с амортизацией долга. Государственные ценные бумаги, полученные от Минфина России в результате переоформления, были учтены по балансовой стоимости переоформляемых ценных бумаг.

В 2005 году Банк России продолжил осуществление политики активного применения рыночных инструментов денежно-кредитного регулирования. В зависимости от ситуации, складывающейся в денежно-кредитной сфере, Банк России осуществлял с использованием государственных цепных бумаг как операции по изъятию свободной ликвидности, так и операции по предоставлению денежных средств кредитным организациям, а именно:

продажу государственных облигаций Российской Федерации из собственного портфеля без обязательства обратного выкупа;

покупку государственных облигаций Российской Федерации без обязательства обратной продажи;

покупку ценных бумаг с обязательством обратной продажи на срок 1 день и 7 дней (операции РЕПО);

продажу государственных облигаций Российской Федерации с обязательством обратного выкупа;

операции выкупа государственных облигаций Российской Федерации, проданных ранее с обязательством обратного выкупа — ОМР (обратное модифицированное РЕПО);

продажу облигаций Банка России с обязательством выкупа на основании безотзывной публичной оферты и операций по покупке/продаже облигаций Банка России с обязательством обратной продажи/выкупа.

Основным фактором уменьшения вложений Банка России по статье «Долговые обязательства Правительства Российской Федерации» с номиналом в долларах США является погашение Минфином России еврооблигаций Российской Федерации в течение 2005 года.

Долговые обязательства прочих эмитентов Российской Федерации представляют собой облигации, выпущенные Правительством Москвы и приобретенные Банком России по сделкам PEПО, со сроками погашения с 2007 по 2008 год с купонным доходом 10% годовых.

Рассмотрим динамику вложений Банка России в уставные капиталы банков и прочих организаций, представленную в таблице 24.

В соответствии с решением Национального банковского совета от 13 декабря 2005 года доли участия Банка России в уставных капиталах Московского Народного банка, Лондон; Евробанка, Париж; Ост-Вест Хандельсбанка, Франкфурт-на-Майне; Донау-банка, Вена; Ист-Вест Юнайтед банка, Люксембург и активы, размещенные в росзагранбанках, 28 декабря 2005 года проданы ОАО Внешторгбанк на условиях и в соответствии с решением Национального банковского совета от 13 декабря 2005 года.

Увеличение доли участия Банка России в уставном капитале Банка международных расчетов, Базель на 0,04% обусловлено приобретением 211 акций без права голоса.

В соответствии с решением Совета директоров Банка России Банк России вышел из уставного капитала Интелсат, Лтд, Бермудские острова.

В приложении Е представлен отчет о расходах на содержание служащих Банка России.

Расходы на содержание служащих Банка России возросли на 3235 млн. руб., или на 10,6%, в том числе: оплата труда увеличилась на 2608 млн. руб., другие выплаты служащим — на 737 млн. руб., начисления на оплату труда и на другие выплаты сократились на 110 млн. руб.

Расходы на оплату труда включают: выплаты по должностным окладам; надбавки к должностному окладу за выслугу лет в Банке России; выплаты районных коэффициентов и процентных надбавок служащим, работающим в районах Крайнего Севера и приравненных к ним местностях, установленные действующим законодательством; другие надбавки и доплаты, предусмотренные трудовым законодательством Российской Федерации; оплату очередных и учебных отпусков; премирование (включая ежемесячные премии и премию (вознаграждение) по итогам работы за год), прочие выплаты.

Таблица 24 - Динамика вложений Банка России в уставные капиталы банков и прочих организаций, млн. руб.

| Название | Год | |||

| 2004 | 2005 | |||

| Балансовая стоимость | Для участия в уставном капитале, в % (по номиналу) | Балансовая стоимость | Доля участия в уставном капитале, в % (по номиналу) | |

| Вложения в акции резидентов, в том числе: | 4866 | - | 4866 | - |

| Сбербанк России ОАО | 4563 | 60,57 | 4563 | 60,57 |

| ЗАО «Московская межбанковская валютная биржа» (ММВБ) | 300 | 28,76 | 300 | 28,76 |

| ЗАО «Санкт-Петербургская валютная биржа» | 3 | 8,90 | 3 | 8,90 |

| Вложения в акции нерезидентов, в том числе: | 15780 | - | 1227 | - |

| Московский Народный банк, Лондон | 7668 | 88,89 | - | - |

| Евробанк, Париж | 4818 | 87,04 | - | - |

| Ост-Вест Хандельсбанк, Франкфурт-на-Майне | 1347 | 51,62 | - | - |

| Донау-банк, Вена | 412 | 15,00 | - | - |

| Ист-Вест Юнайтед банк, Люксембург | 174 | 15,00 | - | - |

| Банк международных расчетов, Базель | 1076 | 0,55 | 1227 | 0,59 |

| Интелсат, Лтд, Бермудские острова | 285 | 0,53 | - | - |

| Общество международных межбанковских финансовых коммуникаций (S.W.I.F.T), Бельгия | 0,055 | 0,001 | 0,050 | 0,001 |

| Прочие вложения в капитал резидентов, в том числе: | 25 | - | 25 | - |

| Некоммерческое партнерство «Национальный Депозитарный Центр» | 25 | 49,00 | 25 | 49,00 |

| Прочие вложения, в том числе: | 10 | - | 10 | - |

| Межгосударственный банк | 10 | 50,00 | 10 | 50,00 |

В состав других выплат служащим Нанка России, осуществляемых в соответствии с дейсвующим законодательством, входят: расходы на оказание материальной помощи к отпуску и разовой материальной помощи при чрезвычайных обстоятельствах; компенсация расходов на оплату стоимости проезда в отпуск работников, работающих и проживающих в районах Крайнего Севера и приравненных к ним местностях, а также неработающих членов семьи этих работников; компенсация расходов, связанных с переездом на постоянное место жительства работников, работающих и проживающих в районах Крайнего Севера и приравненных к ним местностях по окончании срочного трудового договора (контракта) или в связи с уходом на пенсию, а также членов семьи этих работников; выплаты работникам, проживающим (работающим) в районах, подвергшихся воздействию радиации в результате аварии на ЧАЭС; выплаты работникам, находящимся в отпуске по уходу за ребенком до достижения им 3-летнего возраста.

Среднесписочная численность служащих Нанка России в 2005 году составила 75702 человека (2004 год: 78193 человека). Сокращение численности на 2491 единицу, или на 3,2%, обусловлено главным образом мероприятиями по оптимизации расчетной сети Банка России. Всего за 2004—2005 годы было ликвидировано 197 расчетно-кассовых центров.

Среднемесячный доход на одного служащего за 2005 год составил 31589 руб. (2004 год: 27017руб.).

Средний процент начисления единого социального налога в 2005 году составил 18,9% (2004 год: 19,7%), что связано с изменением с 1 января 2005 года размера предельной ставки и шкалы единого социального налога. Отчисления в Фонд социального страхования Российской Федерации на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний осуществлялись по установленной ставке 0,2%.

Отчет об использовании сметы капитальных вложений представлен в приложении Ж.

В структуре капитальных вложений Банка России в 2005 году наибольший удельный вес занимают капитальные вложения в области информатизации — 43,9% и в области строительства (реконструкции) и материально-технического обеспечения деятельности Банка России — 32,4%. На капитальные вложения, связанные с обеспечением безопасности и охраны объектов Банка России, приходится 10,0%, капитальные; вложения, связанные с организацией налично-денежного оборота, — 10,8%, капитальные вложения в нематериальные активы — 2,9%.

Капитальные вложения в области и информатизации в 2005 году по сравнению с 2004 годом возросли на 311 млн. руб., или на 8,7%, и направлены на обеспечение функционирования и развитие платежной и учетно-операционных систем, информационно-аналитических систем, создание и развитие единой информационно-вычислительной системы Банка России, а также поддержание и модернизацию технической инфраструктуры информационно-телекоммуникационной системы, обеспечивающей деятельность Банка России.

За счет указанных средств осуществлялось приобретение вычислительной и организационной техники, программных продуктов, дополнительного оборудования к вычислительной технике, технических и программных средств связи и телекоммуникаций, оборудования для защиты информации, а также средств инженерного обеспечения.

Капитальные вложения в области строительства (реконструкции) и материально-технического обеспечения деятельности Банка России (кроме организации налично-денежного оборота) осуществлялись в соответствии с утвержденными необъективными планами капитального строительства, приобретения крупного инвентаря, оборудования, мебели, транспортных средств. По сравнению с 2004 годом указанные расходы уменьшились на 162 млн. руб., или на 5,4%.

В 2005 году профинансировано 166 объектов строительства (реконструкции), в том числе: 20 — переходящих, 79 — вновь начинаемых и 67 — перспективного проектирования.

Приобретение крупного инвентаря, оборудования и мебели осуществлялось для оснащения объектов, капитального ремонта, замены оборудования, инвентаря и мебели с истекшим сроком эксплуатации, а также для обеспечения необходимого температурно-влажностного режима в помещениях с информационно-телекоммуникационными системами.

Капитальные вложения, связанные с организацией налично-денежного оборота, в 2005 году увеличились на 122 млн. руб., или на 14,7% но сравнению с 2004 годом, и включают затраты на строительство (реконструкцию) денежных хранилищ и кассовых центров (всего 17 объектов, в том числе: 5 — переходящих, 5 — вновь начинаемых и 7 — перспективного проектирования), приобретение, модернизацию счетно-сортировальных и счетно-денежных машин, оснащение кладовых ценностей современным унифицированным сборно-разборным стеллажным оборудованием, приобретение основного технологического оборудования для механизации и автоматизации кассовых операций, а также приобретение (модернизацию) специального автотранспорта для перевозки резервных фондов.

В составе капитальных вложений, связанных с обеспечением безопасности и охраны объектов Банка России, учтены расходы на замену систем инженерно-технических средств охраны с истекшим сроком эксплуатации, а также на дооснащение и модернизацию систем контроля и управления доступом, телевизионных систем охраны и наблюдения. Капитальные вложения па указанные выше цели по сравнению с 2004 годом увеличились на 99 млн. руб., или на 12,7%.

Капитальные вложения в нематериальные активы были направлены на создание программных продуктов и баз данных для сферы информатизации и защиты информации, являющихся объектами интеллектуальной собственности Банка России.

Объем капитальных вложений на указанные цели возрос на 86 млн. руб., или на 50,3% по сравнению с 2004 годом, что вызвано необходимостью разработки новых программных продуктов для обеспечения деятельности центров коллективной обработки информации, в том числе их информационной безопасности.

В разделе «Другие затраты капитального характера» учтены затраты на приобретение программных продуктов (прав пользования ими, не относящихся к нематериальным активам) для осуществления деятельности Банка России, а также лицензий, сертификатов, разрешений со сроком действия свыше 1 года.

Похожие работы

... России. Структура подразделений Банка России 2.2.1 Структурные подразделения Банка России В настоящее время в Центральном банке Российской Федерации функционируют следующие структурные подразделения: ü Сводный экономический департамент ü Департамент исследований и информации ü Департамент наличного денежного обращения ü Департамент регулирования, управления и ...

... ) его финансово-хозяйственной деятельности, а одним из основных инструментов достижения этого является ежегодный обязательный аудит Центрального банка Российской Федерации. Несмотря на наличие хорошо организованной системы внутреннего аудита, обязательный ежегодный внешний аудит является основной формой контроля за деятельностью Центрального банка. Главной особенностью организации внешнего аудита ...

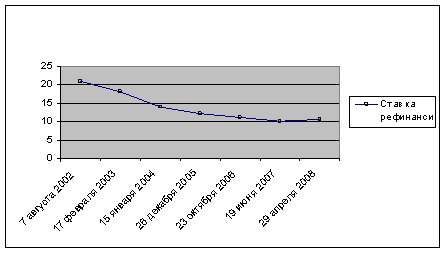

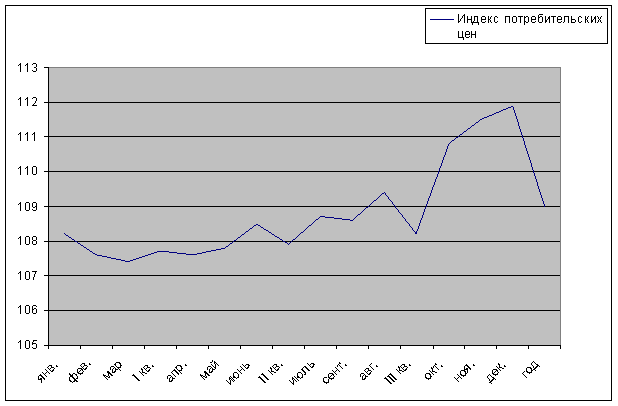

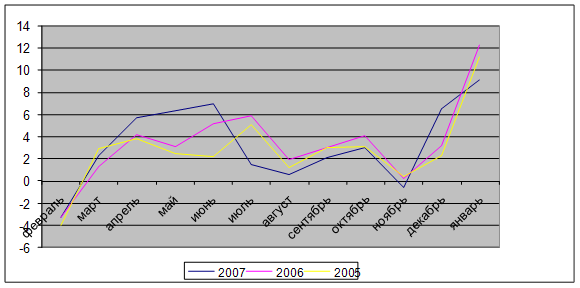

... роста ВВП с одновременным созданием предпосылок для снижения безработицы и увеличения реальных доходов населения. 2.3 Основные инструменты денежно-кредитной политики ЦБ РФ. В соответствии со статьей 35 Федерального закона «О Центральном банке Российской Федерации (Банке России)» (в ред. Федерального закона от 26.04.95 N 65-ФЗ) основными инструментами и методами денежно-кредитной политики Банка ...

... понятие денежно-кредитной политики, но принципиальные различия в трактовке реальной сути данного термина разными авторами отсутствуют. Разработка денежно-кредитной политики Банком России проводится в соответствии со ст. 45 Федерального закона «О Центральном банке Российской Федерации (Банке России)». Банк России ежегодно не позднее 26 августа представляет в Государственную думу проект основных ...

0 комментариев