Навигация

НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ, КАК ОСНОВНОЙ НАЛОГ С ОБОРОТА

1 НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ, КАК ОСНОВНОЙ НАЛОГ С ОБОРОТА

1.1 Сущность и структура косвенных налогов и сборов, уплачиваемых субъектами хозяйствования Республики Беларусь

В соответствии с Законом «О бюджете Республики Беларусь» за счет налогов формируется около 85% бюджета. Налоги - основной источник доходов государственного бюджета.

Налог взимается для покрытия общественно полезных потребностей всего общества, а не конкретного налогоплательщика. Уплата налогоплательщиком налога не порождает встречной обязанности государства совершить что-либо в пользу конкретного плательщика. Налог взыскивается на условиях безвозвратности. Возврат налога возможен в случае его переплаты.

Налоги – обязательные индивидуально безвозмездные платежи, взимаемые с организаций и физических лиц в форме отчуждения, принадлежащих им на праве собственности, хозяйственного владения или оперативного управления денежных средств в бюджет соответствующего уровня на основании законов о налогах.

Сущность налогов состоит в том, что они являются объективной экономической категорией, отражающей экономические отношения между государством, юридическими и физическими лицами по поводу перераспределения валового внутреннего продукта в целях удовлетворения общегосударственных нужд. [12, с.10]

По своей экономической природе налоги призваны выполнять три важнейшие функции:

- обеспечение функционирования государственных расходов (фискальная функция);

- поддержание социального равенства путем изменения соотношения между доходами отдельных социальных групп с целью сглаживания неравенства между ними (социальная функция);

- государственное регулирование экономики.

Во всех государствах при всех общественных формациях налоги в первую очередь выполняют фискальную функцию. Термин «фискальный» заимствован от латинского «fiscus», что в переводе – «казна». Налоги нужны государству для формирования бюджета (казны), из которого затем финансируются расходы на развитие народного хозяйства, содержание органов управления, оборону страны и другие затраты. Фискальная функция налогов создает впечатление враждебности государства по отношению к населению, которое оно «обдирает». На самом же деле происходит сбор средств, которые, напротив, должны улучшать жизнь населения. Поэтому функцию сбора налогов корректнее было бы назвать «собирательной» - и понятнее, и к содержанию ближе.

Под социальной функцией понимается «перераспределение» с помощью величин налоговых ставок, доходов граждан с целью поддержания на приемлемом уровне различий в доходах различных социальных групп общества. Государственные органы предоставляют отдельным группам населения налоговые льготы в целях смягчения социального неравенства. Широко распространены налоговые льготы многодетным семьям, студентам и предоставляются мелким и средним предпринимателям, фермерам, но эти льготы носят уже не только социальный, но и регулирующий характер.

Через регулирование налоговых ставок или путем освобождения на определенный срок от уплаты налогов можно способствовать развертыванию нового дела, формированию новых производств тех именно местах, где сами они не возникли бы. К регулирующему направлению налоговой политики относятся льготирование прибыли, направленной на создание новых рабочих мест и на строительство жилья.

Существующие в мировой практике налоги подразделяются на две основные группы: прямые и косвенные. Их соотношение в бюджетах экономически развитых государств сформировалось в пользу прямых налогов, а в бюджетах стран с переходной экономикой, к которым относится и Республика Беларусь, преобладают поступления косвенных налоговых платежей. [15, с.685].

Косвенные налоги включаются в цену продукции, товаров, работ и услуг в виде надбавок и оплачиваются покупателем. Их величина не связана с издержками производства или с прибылью налогоплательщика и зависит только от объема реализации и уровня рыночных цен. В число косвенных налогов в Республике Беларусь входят:

- акцизы;

- единый налог в фонд поддержки производителей сельскохозяйственной продукции, продовольствия и аграрной науки, налог на содержание автомобильных дорог (единый налог из выручки);

- налог на добавленную стоимость;

- налог с продажи товаров в розничной торговой сети;

- налог на услуги, оказываемые объектами сервиса.

Законом Республики Беларусь от 13 ноября 2008 №450-З «О республиканском бюджете на 2009 год», принятым Палатой представителей 9 октября 2008 года, одобренным Советом Республики 22 октября 2008 года установлено, что в 2009 году налоговые доходы республиканского бюджета составляют 34811056387 тыс. руб.

1.2 Налог на добавленную стоимость, его сущность, нормативно-правовая база, регулирующая порядок исчисления, уплаты и учета налога на добавленную стоимость

Налог на добавленную стоимость является сравнительно молодым налогом. Большинство из ныне действующих налогов были введены в практику в XIX веке. Некоторые налоги, такие как акцизы, земельный налог, известны еще с древних времен. Налог на добавленную стоимость стал применяться лишь в XX веке. Конкретная же схема обложения налога на добавленную стоимость была разработана в 1954 году французским экономистом М. Лоре, с легкой руки которого он и был введен во Франции в 1958 году. В то же время добавленная стоимость начала использоваться в статистических и аналитических целях еще с конца прошлого века. Налог на добавленную стоимость относится к группе косвенных налогов. Необходимо отметить, что для них характерна в основном фискальная функция. Их появление обычно связано с возрастанием потребности государства в доходах в связи с ростом расходов.

Налог на добавленную стоимость самый сложный для исчисления из всех налогов, входящих в налоговую систему Республики Беларусь. Его традиционно относят к категории универсальных косвенных налогов, которые в виде своеобразных надбавок взимаются через цену товара. Налог на добавленную стоимость представляет собой форму изъятия в бюджет части добавленной стоимости, создаваемой на всех стадиях производства и определяемой как разница между стоимостью реализованных товаров, работ и услуг и стоимостью материальных затрат, отнесенных на издержки производства и обращения.

Нормативно правовая база для исчисления и учета налога на добавленную стоимость:

Похожие работы

... . В каждом предприятии целесообразно утвердить перечень "связанных лиц" и контролировать расчеты с ними.[9]Раздел 2. Учет налогообложения Налогом на добавленную стоимость предприятия на примере ГАО “ Предприятие Приднепровских магистральных нефтепроводов ” 2.1 Технико экономическая характеристика Государственного Акционерного Общества “Предприятие Приднепровских магистральных нефтепроводов” ...

... ГТК РФ, Минфина РФ и Постановлений Правительства РФ, регулирующих правовое положение налога на добавленную стоимость. ГЛАВА 2. НДС В СИСТЕМЕ НАЛОГОВЫХ ПЛАТЕЖЕЙ ОРГАНИЗАЦИЙ 2.1 Организационно-экономическая характеристика РГ УП "Усть-Джегутинский ДРСУч" Усть-Джегутинское дорожное ремонтно-строительное управление является обособленным подразделением Государственного унитарного предприятия ...

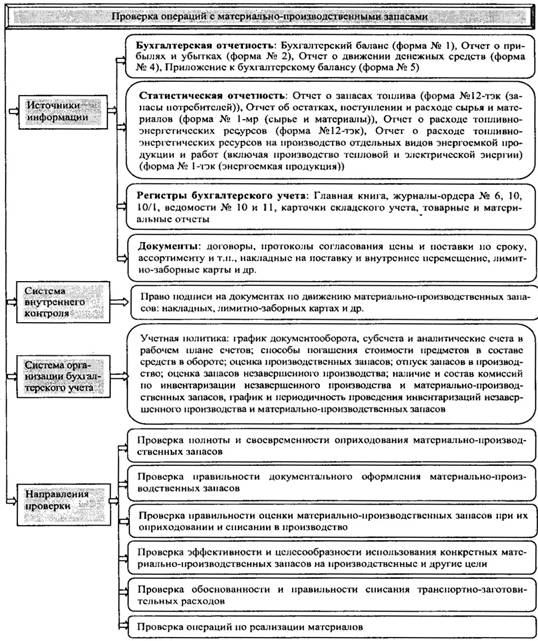

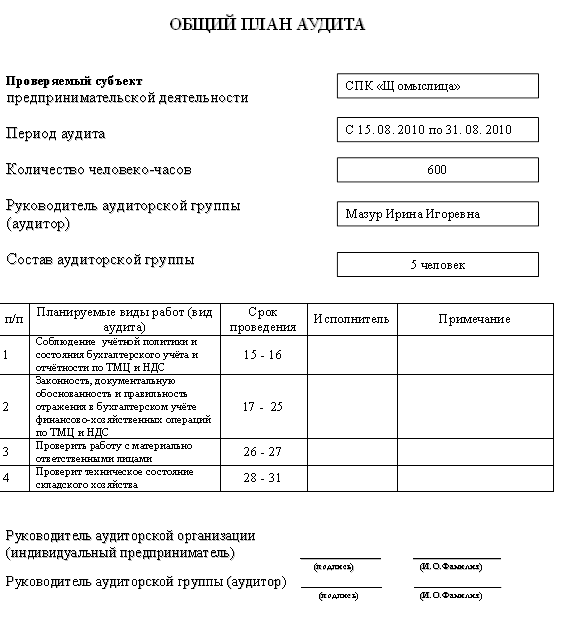

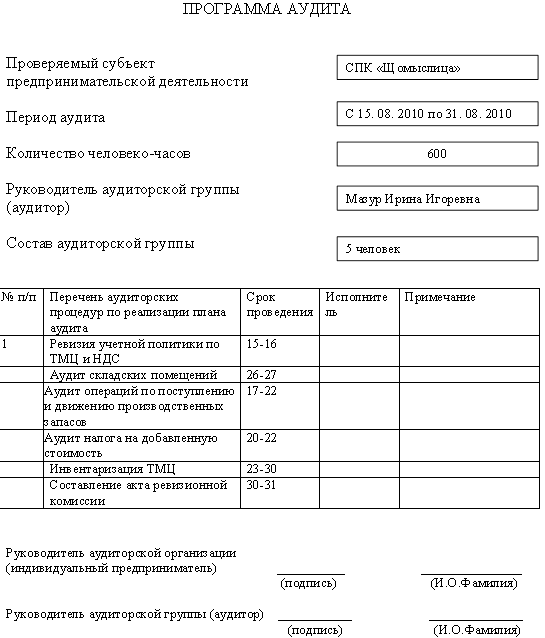

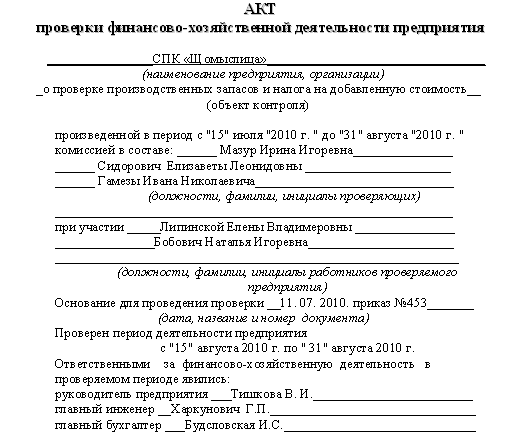

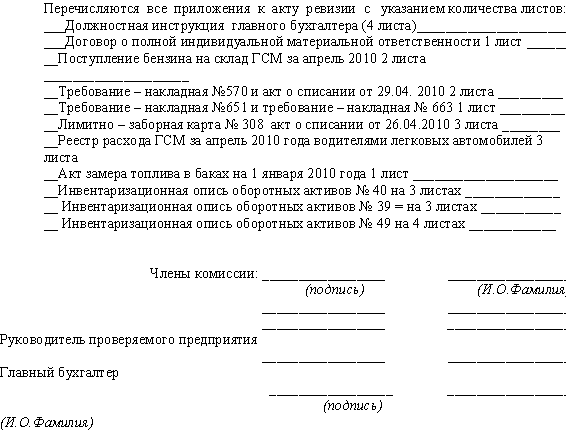

... № 210/161/151; Положение о приемке товаров по количеству и качеству, утвержденное постановлением Совета Министров Республики Беларусь от 03.09.2008 № 1290; 2. АУДИТ ПРОИЗВОДСТВЕННЫХ ЗАПАСОВ И НАЛОГА НА ДОБАВЛЕННУЮ СТОИМОСТЬ 2.1 Проверка состояния складского хозяйства и обеспечения сохранности производственных запасов Для осуществления непрерывности процессов расширенного производства ...

... № 32 - АПК. 4. Учет расчетов по налогам и сборам на предприятии и его совершенствование 4.1 Синтетический и аналитический учет расчетов по налогам и сборам Сельскохозяйственное предприятие ОАО "Акр - Агро", как и другие с/х предприятия, а т. ж. предприятия других отраслей народного хозяйства, участвует в формировании общегосударственного фонда финансовых ресурсов. В зависимости от ...

0 комментариев