Навигация

СОВРЕМЕННОЕ ВИДЕНИЕ НЕРАЗМЕННЫХ ДЕНЕГ

3 СОВРЕМЕННОЕ ВИДЕНИЕ НЕРАЗМЕННЫХ ДЕНЕГ

3.1 Создание системы неразменных денег в США

Новая система неразменных денег в США состояла из региональных федеральных резервных банков, формально находящихся во владении частных лиц, но, по сути, финансируемых, контролируемых и поддерживаемых правительством. Кредиты, предоставляемые этими банками, на практике обеспечиваются (хотя и неофициально) правом государства собирать налоги. Однако теперь, источником выплат вкладчикам может служить не только золото, но и кредиты, предоставляемые федеральными резервными банками («бумажные резервы»). Иными словами, денежные средства стали лишь частично обеспечиваться золотом, а банки получили возможность делать деньги, предоставляя займы, обеспеченные кредитами федеральных резервных банков (при этом на счетах самих резервных банков золота также может вовсе и не быть)». Так, в США были высеяны зерна первой системы неразменных денег (денег, не обеспеченных золотом). В то время, однако, существовали ограничения роста денежной массы, а доллары по требованию можно было обменять на золото. Оплата наличными долларами соизмерялась с соответствующим выражением в золоте, что оставляло возможность контролировать увеличение денежной массы.

Но к 1934 г. запасы денежных средств стали пополняться быстрее, чем национальный запас золота; и чтобы предотвратить его истощение, правительство решило обесценить доллар - на 41%. До 1934 г. унция золота стоила $20, 67, однако после пересмотра своей политики американское правительство требовало за унцию $35. И все лица, владеющие накопительными счетами в долларах, потеряли 41% от их стоимости - за одну ночь. Даже, несмотря на то, что девальвация американской валюты в 1934 г. подорвала доверие населения к доллару, Вторая мировая война открыла ему новый статус - мировой резервной валюты. В конце Второй мировой войны представители большинства ведущих стран собрались и разработали новую международную валютную систему, позднее известную как Бреттон-Вудское соглашение. На этой встрече обескровленные войной и, по сути, разорившиеся страны решили, что, поскольку экономика США доминирует на мировой арене, а страна удерживает до 80 % мирового запаса золота, они привяжут свои валюты именно к доллару, который, в свою очередь, можно конвертировать в золото по курсу $35 за 1 унцию.

Тем не менее, система Бреттон-Вудса ограничивала допустимый для стран объем бумажных денежных средств. Государства должны были управлять своей валютой или прибегать к ее девальвации. Штаты же от искушения напечатать слишком много денег сдерживала полная конвертируемость доллара в золото. Однако к 1971 г. в Америке запас бумажных денег превысил то количество, которое могло быть обеспечено драгоценным металлом. По некоторым расчетам, в стране появилось настолько много бумажных долларов, что запас золота обеспечивал лишь 22 % от общей массы. В то же время президент Франции Шарль де Голль, признав обесценение доллара, изменил государственную политику, и вместо привязки к доллару обратился к золотому запасу США. Увидев, что и другие страны предпринимают подобные меры, президент США Ричард Никсон закрыл «золотое окно», запретив иностранцам обменивать их доллары США на золото, и, таким образом, поставил точку в истории о Бреттон-Вудском соглашении.

С этого времени, американский доллар стал неразменным или не обеспеченным материальными активами. По замечанию представителя федерального резервного банка Миннеаполиса, доллар США является неразменным и уязвимым только в том случае, если «население принимает неразменные деньги за оказываемые услуги и продаваемые товары», а также, если «оно уверено в том, что такие деньги обладают ценностью при последующей покупке товаров и услуг». Поскольку население уже имеет привычку принимать бумажные деньги, обеспеченные золотом, американцы заметили, что их национальная валюта не обеспечена ничем кроме веры, только тогда, когда это ударило по карману. Потеря обеспечения привела доллар США к значительному падению, в рамках которого другие страны выбрасывали на рынок удерживаемую ими американскую валюту. Такое положение вещей, в свою очередь, привело к головокружительному взлету цены на золото до $800 за унцию металла. После того как ФРС совладала с процентными ставками, и американцы, и жители других государств решили, что правительству США можно доверять и продолжили пользоваться долларом США.

В настоящее время в Соединенных Штатах действует так называемая система Бреттон-Вудс 2. И, несмотря на отсутствие формальных договоров с ЦБ, многие страны, в особенности, азиатские, в той или иной степени привязали свои национальные валюты к доллару США. Эта система по своей сути более нестабильна, чем предыдущая система разменных денег с обеспечением золотом. Поскольку американский доллар уже нельзя конвертировать в золото, отсутствует теоретическое ограничение для роста денежной массы, чем и воспользовались США в полной мере. Однако все мы помним, что бесплатный сыр бывает только в мышеловке. Монетарная экспансия США была основной движущей силой на фоне мощного и продолжительного снижения покупательной способности американского доллара.

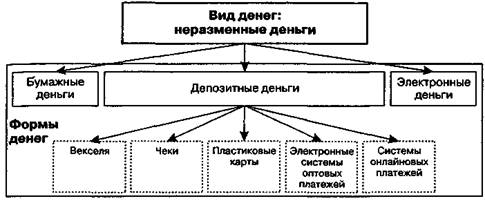

В настоящее время в США все принимают монеты, банкноты ФРС и чеки в оплату проданных товаров и услуг. Возникает вопрос: почему мы охотно принимаем в оплату то, что не имеет никакой собственной стоимости? Причина в том, что в США платежи осуществляются на основе бумажно-денежного (фидуциарного) стандарта (fiduciary monetary standard). Это означает, что стоимость платежа покоится на вере людей в то, что они могут обменять неразменные деньги на товары и услуги. Слово «фидуциарный» происходит от латинского «fiducia», что означает «доверие, вера». Другими словами, в условиях бумажно-денежного стандарта деньги, будь они в форме наличных денег или чековых депозитов, не конвертируемы в строго определенное количество золота, серебра или другого ценного товара. Люди не могут обменять бумажные деньги, находящиеся в их кошельках и бумажниках, или чеки на определенное количество какого-либо конкретного товара; бумажные деньги сами по себе — это только клочки бумаги. Монеты имеют указанную на них стоимость, которая, как правило, выше стоимости металла, заключенного в них. Тем не менее, наличные деньги и чековые депозиты являются деньгами благодаря тому, что их принимают к оплате и что их стоимость предсказуема [4, с. 437-440]

США в настоящий момент – страна-фальшивомонетчик, печатающая необеспеченные доллары и вымогающая за них у других стран материальное обеспечение. Это происходит за счет беспрецедентного силового давления со стороны Америки и отсутствия согласованного плана изменения финансовой архитектуры между остальными крупнейшими державами. Современный доллар больше не может оставаться мировой валютой. За мировой валютой должны стоять реальные мощности: энергоносители, технологии, пища, чистая вода, знания, инфраструктурные проекты, человеческий потенциал. Возможность их обмена между странами и ляжет в основу новой денежной системы [21, c. 5]

Похожие работы

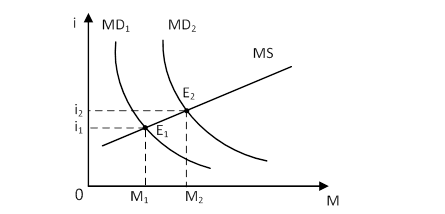

... стояла задача по стабилизации национальной валюты. И главная из них - отказ государства от столь массивного участия в экономических процессах. 2.2 Анализ и проблемы регулирования денежного рынка Республики Беларусь Инструменты государственного регулирования экономики играют важную роль в стабилизации экономического развития. Рынок денег, как показывают события на мировых финансовых рынках, ...

... удачный пример. Власти этой страны продемонстрировали удачную реализацию политики по обеспечению финансовой стабильности в период нарастающей турбулентности рынка, осознавая неустойчивость тенденций рынка капитала. Экономика Казахстана пережила бум в середине 90-х, что ускорило проявление в ней эффектов мирового кризиса. Однако страна успешно избежала обширного снижения производства и занятости, ...

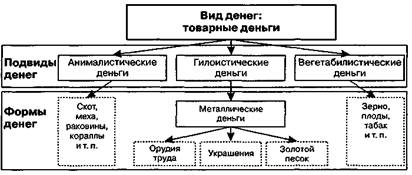

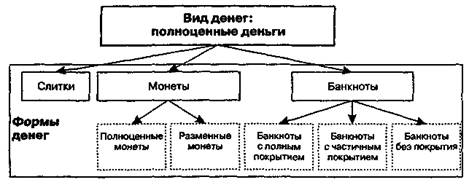

... денежных систем в Европе Денежные системы различаются между собой в зависимости от используемого металла, подразделяясь на: 1. металлические - банкноты (если они есть) подлежат размену на полноценные (металлические) деньги; 1) монометаллизм (основная монета - только золотая или только серебряная) 2) биметаллизм Денежные системы, как и сами деньги, не изобретаются. Сложившись в древности в ...

... в монетном деле, которая препятствовала образованию национального рынка; товарно-денежные отношения периода капитализма свободной конкуренции, которые требовали устойчивости денежной системы, относительного постоянства стоимости денежной единицы. В зависимости от того, в какой форме функционируют деньги: как товар - всеобщий эквивалент или как мера стоимости, различают два типа денежных систем: ...

0 комментариев