Навигация

Полномочия соответствующего публичного субъекта по вводу в действие налога или сбора;

1. полномочия соответствующего публичного субъекта по вводу в действие налога или сбора;

2. обязательность их уплаты на территории муниципальных образований.

Бюджетный кодекс закрепляет права законодательных (представительных) органов субъектов Федерации в области детализации объектов бюджетной классификации РФ, определяет их доходы, включая налоговые, полномочия законодательных и исполнительных органов субъектов РФ по формированию доходов региональных бюджетов.

Концепция, состоящая в распределении части налогов по уровням бюджетной системы в качестве собственных доходных источников с одновременным использованием разделенной ставки по некоторым налогам или закреплением долей налоговых поступлений на постоянной или временной основе за бюджетами разных уровней, имеет достаточно широкое распространение в мировой практике.[21] Многоуровневое строение бюджетной системы предполагает аналогичную структуру финансовых потоков, в частности закрепление за каждым бюджетным уровнем «своих» налогов и сборов, а при их недостаточности дополнительное вертикальное перераспределение доходов: налогов, дотаций, бюджетных ссуд.

Беря во внимание принцип самостоятельности бюджетов и учитывая, как отмечает Т.Ф. Юткина, главенство конституционных прав субъектов РФ, определяющих характер их отношений с федеральной властью при разграничении налогов по звеньям бюджетной системы, а также определенные нормотворческие полномочия региональной власти в области налогообложения, следует признать, что в России созданы институциональные предпосылки к выделению и рассмотрению регионального налогообложения не только в качестве самостоятельного объекта управления и области юридической практики, но и самостоятельной сферы правовой науки.[22]

В Ростовской области налоговое управление в нормативно-правовом аспекте обеспечивается комплексными актами, регламентирующими совокупность налоговых отношений и решающими отдельные вопросы технологии налогового производства (конкретные размеры налоговых ставок, льготы по налогам, целевые налоги). К отличительным признакам региональных налоговых отношений следует отнести:

1) ограниченный пространственный характер. Они возникают и реализуются главным образом в границах территорий субъектов Федерации;

2) комплексный характер. Они определяют различные сферы жизнедеятельности региона (политическую, экономическую, социальную и др.);

3) их участником выступает субъект Федерации (прежде всего в лице его представительных и исполнительных органов власти).

Следовательно, в Ростовской области сложилась своя система налогового законодательства и существование нормативно-правовой основы регионального налогообложения и управления им можно считать свершившимся фактом.

Отталкиваясь от общего определения налогообложения, под региональным налогообложением следует понимать определенную совокупность финансовых и организационно-правовых отношений, складывающихся на территории субъекта Федерации в связи с перераспределением преимущественно денежных форм стоимости и выражающих безэквивалентное, принудительно-властное изъятие доходов корпоративных и индивидуальных собственников (налогоплательщиков) в пользование субъектов РФ.

Заключение

Можно с уверенностью утверждать, что качественное преобразование, реформирование и кодификация налогового законодательства, постепенное обособление налоговых отношений и усиления специфики налогово-правового метода регулирования привело к тому, что институт налогового права стал на современном этапе развитым правовым образованием, которое сформировалось в самостоятельную подотрасль финансового права.

Институциональную поддержку региональное налогообложение получило в связи с закреплением Конституции Российской Федерации финансовой автономии бюджетов разных уровней, декларацией в ней соответствующей обновленной федеративной концепции государственного устройства РФ. С вводом в действие с 1.01.1992 г. закона РФ «Об основах налоговой системы Российской Федерации», согласно которому часть налогов была закреплена в качестве собственных источников за субфедеральными бюджетами, нормативно-правовая основа получила дальнейшее развитие и конкретизацию. Обрели право на жизнь такие терминологические конструкции как налоги субъектов Федерации или региональные налоги, региональная налоговая система, региональное налогообложение и др. В Налоговом кодексе РФ (первая часть), введенном в действие с 1.01.1999 г., термин «региональный налог» получил нормативно-правовое подтверждение. Налоги и сборы субъектов РФ в п.3 ст. 12 НК РФ обозначены как региональные налоги, что положило конец терминологической неопределенности, которая имела место в литературе до принятия кодекса. В соответствии с НК РФ, к региональным относятся те налоги и сборы, которые устанавливаются в соответствии с кодексом, вводятся в действие законами субъектов Российской Федерации и являются обязательными к уплате на территории субъектов Федерации.

В НК РФ (первая часть), глава 1, ст. 1, п. 4 определено право на существование нормативно-правового пространства субъектов РФ в сфере налоговых отношений: «Законодательство субъектов российской Федерации о налогах и сборах состоит из законов и иных нормативных правовых актов о налогах и (или) сборах, принятых законодательными (представительными) органами власти субъектов Российской Федерации в соответствии с настоящим Кодексом».

В настоящий момент региональное налогообложение все более приобретает роль главного связующего и перераспределительного канала в системе рыночных отношений, поскольку от эффективности его функционирования во многом зависит финансовая обеспеченность саморазвития региона. Именно на региональный и местный уровни территориальной организации все больше будет переноситься центр тяжести реформ, прежде всего связанных с многократным повышением надежности систем жизнеобеспечения населения, качественным и количественным развитием производственного и социального комплексов, рациональным использованием природных ресурсов, охраной окружающей среды и т.п. В этой связи следует подчеркнуть, что выбор средств, направляемых на ускорение регионального развития, определен рядом факторов: типом государственного устройства страны, рыночно-институциональным статусом региона, уровнем его социально-экономического развития. Возможности количественного и качественного воздействия налогообложения на региональное хозяйство определяются тем, что пропорции мобилизуемых (а затем распределяемых и используемых) ресурсов, принципы обложения, формы движения финансовых ресурсов могут менять параметры экономического развития региона, стимулировать или замедлять развитие экономических субъектов, обеспечивая реализацию приоритетных задач субъекта Федерации.

Список использованных источников и литературы:

1. Конституция РФ от 12 декабря 1993г. // Российская газета. 1993. 13 декабря.

2. Налоговый кодекс РФ. СЗ РФ. 1998. № 31. Ст. 3824; изм. и доп. // Российская газета. 1999. 15 и 17 июля.

3. Гражданский кодекс Российской Федерации. Ч.3. от 26 ноября 2001г. N 146-ФЗ. // Российская газета. 2001. 28 ноября. № 233 (2845).

4. Бюджетный кодекс РФ от 31.07.98 № 145 - ФЗ. М., 2002.

5. Закон РСФСР " Об инвестиционном налоговом кредите " от 20 декабря 1991г. с изм. и доп. - Ведомости Верховного Совета РСФСР. 1992. № 12. ст. 601; № 34. ст. 1976.

6. Закон РСФСР " О государственной налоговой службе " от 21 марта 1991 г. с изм. и доп. - Ведомости Верховного Совета РСФСР. 1991. № 15. Ст. 493; 1992. № 33. Ст. 1912; № 34. Ст. 1966; 1993. № 12. Ст. 429; Собрание Законодательства. 1996. № 25. Ст. 2958.

7. ФЗ РФ «Об основах налоговой системы РФ» от 27.12.91г № 2118-1.

8. ФЗ РФ "О правительстве Российской Федерации" от 17 декабря 1997 г.

9. ФЗ РФ "О финансовых основах местного самоуправления в Российской Федерации" от 25 сентября 1997 г.

10. Указ Президента РФ от 22.12.1993 г. № 2270 «О некоторых изменениях в налогообложении и во взаимоотношениях бюджетов различных уровней».

11. Областной закон Ростовской области от 4 марта 2003 года N 302-ЗС «О внесении изменений и дополнений в областной закон "О едином налоге на вмененный доход для отдельных видов деятельности"

12. Областной закон Ростовской области от 18.09.2002 г. № 265-ЗС «О транспортном налоге»

13. Областной закон Ростовской области от 20 марта 2002 года N 230-ЗС «О плате за пользование водными объектами»

14. Областной закон Ростовской области от 27 ноября 1998 года (в ред. Областных законов от 28.12.1998 N 19-ЗС, от 26.02.1999 N 27-ЗС, от 04.06.1999 N 35-ЗС, от 10.05.2000 N 76-ЗС, от 29.11.2000 N 114-ЗС) «О едином налоге на вмененный доход для определенных видов деятельности».

15. Областной закон Ростовской области от 12 сентября 2000 года N 106-ЗС «Об инвестиционном налоговом кредите».

16. Областной закон Ростовской области от 31 августа 1999 года «О едином налоге на вмененный доход от розничной торговли горюче-смазочными материалами через автозаправочные станции» (в ред. Областного закона от 10.05.2000 N 77-ЗС).

17. Областной закон Ростовской области от 9 сентября 1998 года N 10-ЗС "О налоге с продаж" (в ред. Областного закона от 28 ноября 2001 г. N 192-ЗС).

18. Областной закон Ростовской области от 4 февраля 1998 года N 66-ЗС «О поддержке инвестиционной деятельности на территории Ростовской области (в ред. Областного закона от 04.10.2000 N 107-ЗС).

19. Областной закон Ростовской области от 4 октября 2000 г. N 106-ЗС "Об инвестиционном налоговом кредите в Ростовской области"

(с изменениями от 5 мая 2004 г., 21 марта, 28 декабря 2005 г.)

20. Областной закон Ростовской области от 02.11.2001 № 186-ЗС «О некоторых вопросах налогообложения»

21. Областной закон Ростовской области от 18 сентября 2002 г. N 265-ЗС "О транспортном налоге" (с изменениями от 28 ноября 2002 г., 7 октября 2003 г.,июля, 21 октября 2004 г., 2 августа, 24 ноября 2005 г.)

22. Областной закон Ростовской области от 27 ноября 2003 г. N 43-ЗС "О налоге на имущество организаций" (с изменениями от 25 декабря 2003 г., июля, 27 сентября, 19 ноября 2004 г., 24 ноября 2005 г.)

23. Областной закон Ростовской области от 27 ноября 2003 г. N 44-ЗС "О налоге на игорный бизнес" (с изменениями от 27 сентября 2004 г., 2 августа 2005 г.)24. Областной закон Ростовской области от 05.05.2004 № 102-ЗС «О приоритетном развитии шахтерских территорий Ростовской области» (в ред. областных законов от 13.01.05 № 269-ЗС, от 22.10.05 № 388-ЗС )

25. Областной закон Ростовской области от 01.10.2004 № 151-ЗС «Об инвестициях в Ростовской области» (в редакции областных законов от 08.06.05 № 333-ЗС, от 28.09.05 № 352-ЗС, от 30.06.06 № 502-ЗС, от 29.03.07 № 673-ЗС).

26. Областной закон Ростовской области от 13 января 2005 г. N 271-ЗС"О признании утратившими силу Областных законов о плате за пользование водными объектами" 27. Областной закон Ростовской области от 22 октября 2005 г. N 380-ЗС "О межбюджетных отношениях органов государственной власти и органов местного самоуправления в Ростовской области" (с изменениями от 14 декабря 2005 г.)

28. Постановление Администрации Ростовской области от 16.08.05 г. № 91 «О порядке оказания государственной поддержки инвестиционной деятельности организаций из областного бюджета».

29. Об основных направлениях бюджетной и налоговой политики Ростовской области на 2006 год» (Постановление Администрации Ростовской области от 12.10.2005 № 163 ).

30. Распоряжение Администрации Ростовской области № 3 от 05.01.04 "О создании областной комиссии по анализу применения Областного закона «О налоге на игорный бизнес» (в редакции распоряжений от 25.08.05 № 151, от 19.10.06 № 479, от 01.02.07 № 12)

31. Решение Ростовской-на-Дону городской Думы от 11 октября 2005 г. N 66 "Об установлении налога на имущество физических лиц"

32. Решение Ростовской-на-Дону городской Думы от 23 августа 2005 г. №38 "Об утверждении "Положения о земельном налоге на территории города Ростова-на-Дону" (с изменениями от 29 ноября 2005 г.)

33. Решение Ростовской-на-Дону Городской Думы от 29 ноября 2005 г. №68 "О внесении изменений и дополнений в решение городской Думы от 23 августа 2005 г. N 38 "Об утверждении "Положения о земельном налоге на территории города Ростова-на-Дону" 34. Решение Ростовской-на-Дону городской Думы от 27.02.2007 №12 «О внесении дополнения в решение городской Думы от 23.08.2005 № 38 «Об утверждении «Положения о земельном налоге на территории города Ростова-на-Дону»35. Ашмарина Е.М. Некоторые вопросы разграничения налоговой компетенции // Государство и право. 2007. №12.

36. Бельский К. Финансовое право. М.: Юрист, 2004.

37. Брызгалин А.В. Налоговый кодекс РФ и российское налоговое законодательство: соотношение и взаимодействие // Налоговый вестник. 2000 № 5.

38. Гаджиев Г.А., Пепеляев С.Г. Предприниматель - Налогоплательщик - Государство. (Правовые позиции Конституционного Суда Российской Федерации). Учебное пособие. М.: ФБК-ПРЕСС, 2008.

39. Гуреев В.И. Налоговое право. М.: Экономика, 2005.

40. Гуреев В.И. Правовые проблемы совершенствования налоговой системы России: Авт. дисс… д-ра юр. наук. М., 1999.

41. Денисова И.Г. Налоговое право в Российской Федерации // Финансовое право. Учебник. / Под ред. проф. О.Н. Горбуновой. М.: Юристь, 2006.

42. Дубов А.И. Законодательная инициатива: проблемы и пути совершенствования // Государство и право. 1993. № 5.

43. Дуканич Л.В. Управление системой регионального налогообложения. Дисс….доктора экон. наук. Ростов-на-Дону, 2002.

44. Кириленко М.В. Налоги как основа формирования бездотационных бюджетов РФ (на примере РО) Авт….кандидата эк. наук. Ростов-на-Дону, 2003.

45. Комментарий части первой Гражданского кодекса Российской Федерации. М.: Хозяйство и право, фирма «СПАРК», 1995.

46. Кудреватых С.А. Налоговое право и налоговое законодательство // Налоги и налоговое право. М.: Аналитик-Пресс, 1997.

47. Налоги и налоговое право / Под ред. А.В. Брызгалина. - М.: «Аналитика-Пресс», 2007.

48. Основы налогового права / Под ред. С.Г Пепеляева. М.: Инвест Фонд, 2005.

49. Покачалова Е. Налоги, их понятие и роль. // Финансовое право. Учебник. М.: Издательство БЕК, 1995.

50. Покачалова Е. Налоговое право Российской Федерации, его источники //Финансовое право: Учебник. / Под ред. Н.И. Химичевой. М.: БЕК, 2005.

51. Толстошеев В.В. Региональное экономическое право России. М., 2007.

52. Химичева Н.И. Налоговое право: Учебник. М.: БЕК, 2007.

53. Химичева Н.И. Система и источники финансового права // Финансовое право. Учебник. М.: Издательство БЕК, 2005.

[1] Дубов А.И. Законодательная инициатива: проблемы и пути совершенствования // Государство и право. 1993. № 5. С. 26.

[2] Толстошеев В.В. Региональное экономическое право России. М., С.138.

[3] Областной закон от 9 сентября 1998 года N 10-ЗС "О налоге с продаж".

[4] Областной закон от 28.12.1998 N 19-ЗС «О едином налоге на вмененный доход для определенных видов деятельности».

[5] «О едином налоге на вмененный доход от розничной торговли горюче-смазочными материалами через автозаправочные станции» от 31 августа 1999 года (в ред. Областного закона от 10.05.2000 N 77-ЗС).

[6] Областной закон от 12.09.2000 г. N 106-ЗС «Об инвестиционном налоговом кредите».

[7] Областной закон от 29 ноября 2001 г. N 192-ЗС "О налоге с продаж".

[8] Об основных направлениях бюджетной и налоговой политики Ростовской области на 2006 год» (Постановление Администрации Ростовской области от 12.10.2005 № 163 ).

[9] Глава 29 НК РФ; Областной закон Ростовской области от 27 ноября 2003 г. N 44-ЗС "О налоге на игорный бизнес" (с изменениями от 27 сентября 2004 г., 2 августа 2005 г.)[10] Статья 387 НК РФ

[11] Статья 388 НК РФ

[12] Статья 394 НК РФ

[13] Решение Ростовской-на-Дону городской Думы от 23.08.2005 № 38 «Об утверждении «Положения о земельном налоге на территории города Ростова-на-Дону»

[14] Решение Ростовской-на-Дону городской Думы от 27.02.2007 №12 «О внесении дополнения в решение городской Думы от 23.08.2005 № 38 «Об утверждении «Положения о земельном налоге на территории города Ростова-на-Дону»

[15] Ст.1. ФЗ "О налогах на имущество физических лиц"

[16] Ст.2 ФЗ "О налогах на имущество физических лиц"

[17] Ст.3 ФЗ "О налогах на имущество физических лиц"

[18] Ст.4 ФЗ "О налогах на имущество физических лиц"

[19] Решение Ростовской-на-Дону городской Думы от 11 октября 2005 г. N 66"Об установлении налога на имущество физических лиц" [20] Основные принципы и расчёты по взаимоотношениям областного бюджета и бюджетов муниципальных образований Ростовской области в 2007 году.[21] Дуканич Л.В. Управление системой регионального налогообложения. Дисс….доктора экон.наук. Ростов-на-Дону, 2002. С.79.

[22] Юткина Т.Ф. Налоги и налогообложение. М., 1998; Юткина Т.Ф. Налоговедение: от реформы к реформе. М., 1999.

Похожие работы

... перечень главных распорядителей средств областного бюджета, аналогичные перечни утверждены во всех муниципальных образованиях; проведение оценки финансового состояния и качества управления областным бюджетом и бюджетами муниципальных образований Ростовской области на основе соответствующего приказа министерства финансов области. Бюджетная политика должна способствовать повышению качества и ...

... 2002 г. № 184-ФЗ. · Новая редакция Таможенного кодекса РФ, от 28 мая 2003 г. № 61-ФЗ. · Федеральный закон от 08.12.2003 № 164-ФЗ (ред. от 02.02.2006) «Об основах государственного регулирования внешнеэкономической деятельности» (принят ГД ФС РФ 21.11.2003) · «О специальных защитных, компенсационных мерах при импорте товаров» от 8 декабря 2003 г. № 165-ФЗ. ...

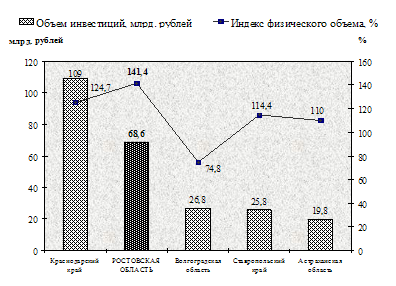

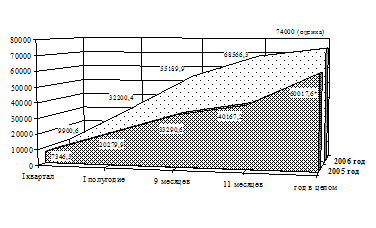

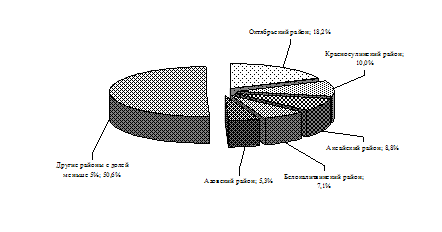

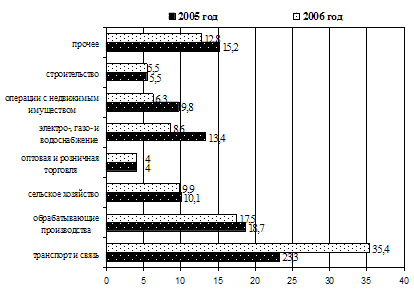

... рублей. Распределение капитальных вложений областного бюджета по отраслям и направлениям приведено в таблице 3.1[32] (см. приложение Б). 3.2 Сравнительная динамика инвестиционного климата и инвестиционной привлекательности Ростовской области В настоящее время в области фактически сформировано региональное законодательство по поддержке инвестиционной деятельности. Темпы роста инвестиций в ...

... , но пока этот институт трудового права существует, необходимо осуществлять четкое и правильное оформление, ведение, заполнение и хранение трудовых книжек, что будет залогом соблюдения ряда прав и свобод работника. 3. Проблемы правового характера, возникающие при приеме на работу 3.1 Необходимость медицинского освидетельствования при приеме на работу Основным нормативным правовым актом, ...

0 комментариев