Навигация

1.2 Корпоративные облигации

Корпоративная облигация - это ценная бумага, удостоверяющая отношения займа между ее владельцем (кредитором) и лицом, ее выпустившим (заемщиком), в качестве последнего выступают акционерные общества, предприятия и организации других организационно-правовых форм собственности.

Корпоративные облигации, обращающиеся на российском рынке, условно можно разделить на три основные группы:

· среднесрочные валютно-индексированные облигации (срок обращения 2-5 лет);

· краткосрочные (3-9- месяцев);

· небольшие займы региональных компаний, предусматривающие плавающую ставку процента, обычно привязанную к ставке рефинансирования Центрального Банка России или ставкам по депозитным счетам Сбербанка РФ.

Первая группа облигаций стала самой значительной в номинальном выражении, на нее пришлось более 80% объемов размещенных средств на рынке корпоративных инструментов. К этой группе относятся облигации Газпрома, Тюменской нефтяной компании (ТНК), ЛУКОЙЛа, РАО «ЕЭС России», Самараэнерго, Ростовэнерго и Михайловского ГОКа. Срок их обращения составляет 3-5 лет с возможностью досрочного погашения для ряда бумаг, как правило, через два года с начала размещения. Купонные платежи и номинальная стоимость данных облигаций индексируются в соответствии с изменением курса доллара.

Вторая группа облигаций наиболее быстрорастущий сегмент рынка корпоративных облигаций на данный момент.

Хотя специалисты любят повторять, что по доходности альтернативы акциям не существует, в условиях кризиса на мировых финансовых рынках пристальное внимание уделяется более стабильным долговым инструментам, то есть облигациям. Опрошенные журналом «РБК» эксперты в качестве самых привлекательных сегодня называют облигации компаний второго и третьего эшелонов. «Конечно, кредитная надежность таких предприятий ниже, чем у первого эшелона, но все-таки дефолта по облигациям на российском рынке мы пока не видели, - замечает руководитель департамента доверительного управления УК «Максвелл Эссет Менеджмент» Сергей Усиченко. – По нашему облигационному фонду мы рассчитываем на доходность порядка 13-14% годовых, а это больше ожидаемой инфляции». По его мнению, облигации второго эшелона могут принести прибыль на уровне 15%, третьего – 18%.

«Сейчас можно сформировать хороший облигационный портфель из компаний второго эшелона с доходностью не менее 11-13% годовых», - соглашается директор по инвестициям УК «Солид Менеджмент» Никита Коренцвит. Дело в том, что многие предприятия, оферта по облигациям которых приходится на апрель-май и которые не испытывают трудностей, предоставляют на новый срок повышенный купон по сравнению с предыдущим – примерно на 2-3 %. «Например, калининградская «КД авиа», доходность купона по которой была 13%, на следующий полгода объявила о доходности в 16%, банк «Солидарность» поднял ставку купона с 10,7 до 14%, компания «самохвал» с 11,4 до 14,5%», - уточняет эксперт.

Именно на облигации второй группы приходится большая часть новых размещений, и вторичный рынок облигаций (на ММВБ) также является наиболее активным. Эти займы, в отличие от облигаций первой группы, получили среди операторов рынка название “рыночные займы”. Облигации второй группы оказались наиболее интересными для широкого круга инвесторов.

К третьей группе облигационных займов, размещенных относятся облигации компании “МАКФА”, “Таттелеком”, “Каравай”, “Морион” и ряда других.

Облигации этой группы в основном размещаются среди частных инвесторов – жителей соответствующего региона. Для частных инвесторов они могут быть неплохой альтернативой банковским вкладам.

Вторичного рынка по таким облигациям обычно нет (единственным исключением является «Таттелеком», облигации которого торгуются на бирже в Казани), поэтому купить их можно только в момент первичного размещения.

Корпоративные облигации более надежны, чем акции, и более доходны, чем банковские вклады. Доходность корпоративных облигаций колеблется от 8 до 18% в зависимости от надежности эмитента облигаций. На рынке обращается большое разнообразие выпусков облигаций, из которых инвестор может выбрать наилучшее для себя сочетание доходности и риска. Есть облигации надежных, крупных компаний с небольшими купонными выплатами, есть также «бросовые» облигации некрупных предприятий с высокими процентными платежами. Особенно высока доходность по облигациям новых небольших эмитентов, которые впервые выводят на рынок свои ценные бумаги.

Глава 2. Основные характеристики облигаций

Облигации, как правило, считаются более безопасным инвестиционным инструментом, чем акции, поскольку их владельцы имеют приоритет в требовании доли активов компании в случае ее ликвидации или реструктуризации. Для эмитентов облигации являются надежной альтернативой банкам и другим кредиторам, которые могут предлагать менее привлекательные финансовые условия, чем рынки капитала: например, более высокие процентные ставки по займам.

В процессе инвестирования в облигации необходимо обращать внимание на ряд ключевых показателей, включая:

· срок погашения,

· условия досрочного выкупа,

· кредитное качество,

· процентные ставки,

· цену,

· доходность

· налоговый статус и др.

Вместе взятые, эти факторы позволяют инвестору оценить реальную стоимость конкретных долговых обязательств и решить, до какой степени данный вид капиталовложений соответствует его инвестиционным целям.

Похожие работы

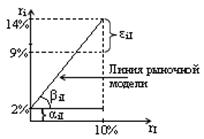

... доходов, прибыли; - неопределенность финансовых результатов в будущем; - шанс какого-либо исхода, благоприятного или неблагоприятного. Финансовый риск всегда связан с финансовым активом. Характеристика финансовых активов – доходность и риск (r(t)). Доходность финансового актива – это годовая процентная ставка, отражающая отдачу на капитал, вложенный в финансовый актив. r(t) – ожидаемая ...

... финансово-хозяйственной деятельностью заемщика. Следовательно, выпуск облигаций открывает для предприятий прямой источник привлечения инвестиций, в то же время не затрагивает отношения собственности. Глава 3. Выпуск, регистрация и обращение корпоративной облигации 3.1 Эмиссия корпоративных облигаций Компания, которой впервые предложено осуществить выпуск ценных бумаг, должна четко ...

... , находящихся в обращении. Говоря о продолжительности такого рода, имеют в виду срок до погашения облигаций. Новый выпуск ценных бумаг может осуществляться в виде облигаций, рассчитанных на 25 лет, однако через 5 лет он (этот выпуск) будет иметь только 20 лет, остающихся до срока погашения. По критерию сроков погашения можно выделить два типа облигаций: срочные выпуски и серийные. Срочные ...

... ценных бумаг связано с процедурой андеррайтинга. Именно на андеррайтера возлагается решение всех организационных, технологических, аналитических и других задач, направленных на «выпуск в свет» корпоративных облигаций. Между эмитентом и организатором размещения заключается соответствующее соглашение, регламентирующее взаимоотношения (права и обязанности) двух сторон в процессе размещения ценных ...

0 комментариев