Навигация

Проблемы совершенствования налоговой системы Республики Беларусь

3. Проблемы совершенствования налоговой системы Республики Беларусь

3.1 Особенности реформирования налоговой системы в переходный период

Возникновение рыночных отношений сопровождается повышением роли государственного регулирования в управлении социальными и экономическими отношениями, происходящими в обществе, что в свою очередь повышает значение налогов, сборов и других обязательных платежей. Эти инструменты обеспечивают государственное воздействие на пропорции общественного воспроизводства.

Внедрение коммерческих методов в деятельность предприятий требует новых подходов к формированию финансовых ресурсов. Одним из основных источников формирования собственных финансовых ресурсов предприятия, направляемых на расширение производства, является балансовая прибыль. На формирование этого важного показателя оказывает влияние установленный государством порядок формирования затрат на производство продукции, определения внереализационных прибылей и убытков, а также действующий порядок налогообложения.

Налоги и другие обязательные платежи в значительной степени обеспечивают государственное регулирование социальной и экономической жизни общества. [3, с. 211]

Анализ формирования и функций налогов достаточно ярко продемонстрировал нам тот факт, что при решении вопросов реформирования налоговой системы сталкиваются интересы государства и плательщика. Они по-разному оценивают роль налогов. Следовательно, в равной степени позитивной оценки для обеих сторон налоговых отношений роль системы налогообложения быть не может. Особенно полярны интересы государства и плательщиков в условиях трансформации экономики и политики. В эти периоды представители исполнительной и законодательной власти должны особенно пристально следить за состоянием налогового регулирования и своевременно вносить необходимые коррективы, как в систему налогообложения, так и во все сферы производственных отношений. Исследование существующих типов и моделей налоговых систем позволило сделать вывод о том, что налоговая система каждого государства является результатом длительного исторического процесса роста налоговых потребностей государства, поддержанного интересами самых разных социальных групп, руководствовавшихся самыми разными мотивами. С помощью налоговой системы государства перераспределяют огромные суммы. С функциональной точки зрения, налоговая система перераспределяющего государства представляет собой совокупность решений разного уровня, от конституционного до внутриведомственного, результатов воплощения в жизнь некоторых из этих решений, а также мер для уменьшения отрицательных последствий этих решений. Стран, в которых применяемую модель налоговой системы можно считать на сегодняшний день идеальной не существует, так как все они наглядно иллюстрируют нежизнеспособность сложившегося способа взаимодействия государства, населения и бизнеса, что доказывается печальными итогами прошлого века. Никогда еще развитые государства не имели в своем распоряжении таких гигантских ресурсов. Тем не менее, это не привело к полному разрешению таких глобальных проблем, как голод, уничтожение миллионов в войнах и репрессиях. Опыт развития благополучных стран, успех национальной реформы, прежде всего, зависит от надёжности государственных гарантий свободы, обоснованности и стабильности правоотношений. Отсутствие или неэффективность таких гарантий, как правило, создает угрозу экономической безопасности государства, о реальности которой в условиях нашей действительности свидетельствует кризис неплатежей, падение объемов производства, инфляция и другое.

Сегодня перед трансформационными экономиками стоит ряд проблем в сфере налогообложения.

Наиболее очевидными нам представляются следующие тенденции развития.

Во-первых, очень большая часть рабочих кадров неорганизованном секторе небольших предприятий. Поскольку они редко получают регулярную, фиксированную заработную плату, их заработки колеблются, при этом многие из работников получают оплату наличными без отражения этого в бухгалтерском учете. Поэтому база для подоходного налога с трудом поддается расчету. Кроме того, работники этих предприятий зачастую не тратят свой заработок в больших магазинах, ведущих точный учет продаж и запасов товаров. В результате такие общепринятые средства получения доходов бюджета, как подоходные налоги и потребительские налоги, играют меньшую роль в экономике нашей страны, в то же время как возможность достижения государством более высоких уровней сбора данных платежей весьма ограничена.

Во-вторых, очевиден кадровый кризис в фискальной сфере, так как эффективную налоговую администрацию трудно создать без хорошо образованных и подготовленных кадров, когда не хватает денег на хорошую оплату труда сотрудников налоговых органов и на компьютеризацию их деятельности (или даже на обеспечение эффективной телефонной и почтовой связи), и когда налогоплательщики ограничены в возможности вести учет своих доходов.

В-третьих, из-за неорганизованной структуры экономики и по причине финансовых ограничений статистические и налоговые органы испытывают трудности в получении достоверных статистических данных. Отсутствие таких данных не позволяет директивным органам оценить потенциальные результаты значительных изменений налоговой системы. Как следствие, предпочтение зачастую отдается мелким изменениям, нежели крупным структурным переменам, даже когда последние явно предпочтительнее. Это закрепляет неэффективные налоговые структуры.

В-четвертых, доходы налогоплательщиков имеют тенденцию к неравномерному распределению. Для получения высоких налоговых поступлений в таких условиях в идеале требуется, чтобы богатые облагались более значительными налогами, чем бедные. Однако экономическое и политическое влияние состоятельных налогоплательщиков часто позволяет им предотвратить проведение налоговых и бюджетных реформ, которые увеличили бы для них бремя налогов.

Наконец, в большинстве стран с переходной экономикой налоговое реформирование часто является искусством возможного, а не стремлением к оптимальному. Поэтому неудивительно, что положительный опыт по оптимальному налогообложению, оказывает сравнительно слабое воздействие на структуру нашей налоговой системы.

Таким образом, говоря при реформировании налоговой системы и налоговой политики государство сталкивается с рядом трудностей. Это не только падение экономического роста, инфляция, эффект Танзи, но и большая доля теневого сектора, что с одной стороны снижает налоговые поступления в бюджет, а с другой вынуждает государство увеличивать дефицит государственного бюджета, тем самым дестабилизируя экономику. И это только одна из проблем, которую следует решить в процессе создания грамотной налоговой политики.

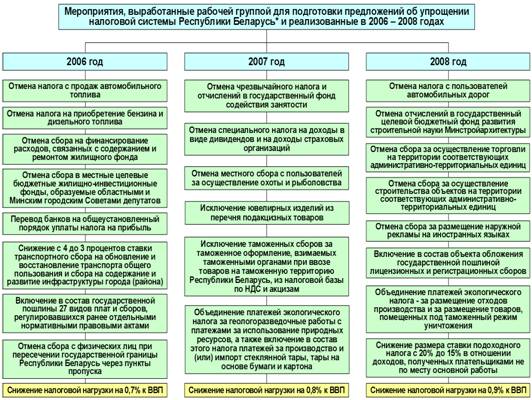

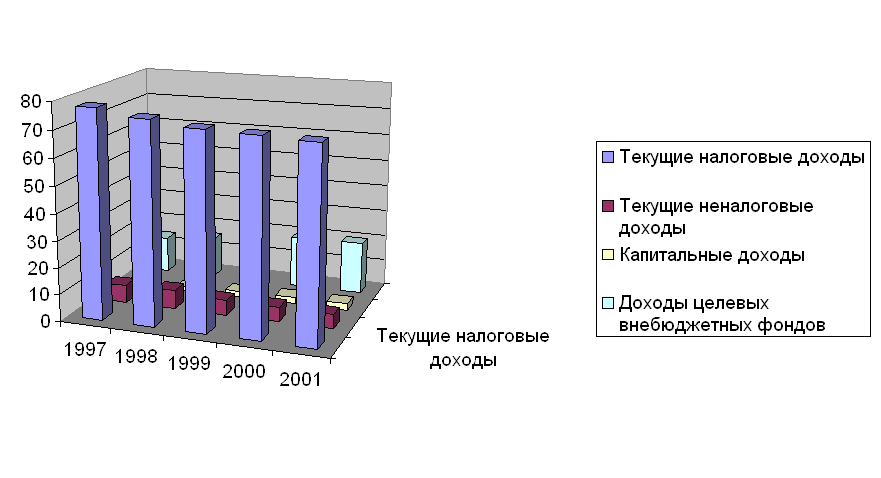

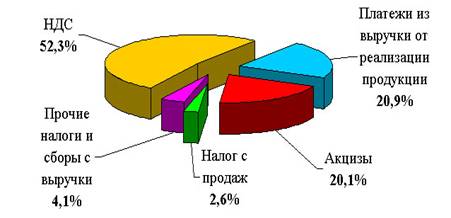

3.2 Налоговая политика в Республике Беларусь на современном этапе и возможные направления её совершенствованияВ процессе либерализации экономической жизни в странах бывшего СССР, начавшемся в 90-х годах, особенно актуальным стало создание налоговой системы, соответствующей изменившимся экономическим условиям. Как следствие, в начале 1992 г. были введены в действие новая система налогообложения, основу которой составил закон «О налогах и сборах, взимаемых в бюджет Республики Беларусь», а также специальные акты налогового законодательства, определяющие по каждому виду налога конкретные объекты обложения, порядок уплаты, ставки и льготы. Первоначально налоговая система включала 15 основных налогов и 8 видов отчислений в разные внебюджетные фонды. Принятый перечень налогов и некоторые методики исчисления имели формальные признаки налогообложения рыночного типа. Однако её логику и внутреннее содержание определяли потребности сложившегося соотношения доходов и расходов государственного бюджета. В дальнейшем налоговая система постоянно корректировалась: изменялись состав налогов и сборов, порядок расчёта. Пример оптимизации налоговой системы показан на рис. 3.1

Рисунок 3.1 Оптимизация налоговой системы РБ

Налоговая нагрузка в 2009 году была сокращена на 1,3 процентного пункта к ВВП. Это стало возможным благодаря отмене в этом году ряда налоговых платежей.

В результате сокращения налоговой нагрузки Br2 трлн. осталось в распоряжении налогоплательщиков, эти средства станут дополнительным фактором повышения конкурентоспособности белорусских товаров на внешних рынках, источником собственных оборотных средств предприятий и инвестиций.

Сокращение налоговой нагрузки происходит за счет уменьшения ставки сбора в республиканский фонд поддержки производителей сельскохозяйственной продукции, продовольствия и аграрной науки с 2% до 1%, исключения из объектов обложения налогом на недвижимость активной части основных производственных фондов (технологических линий, производственного оборудования). Кроме того, осуществлен переход на единую ставку подоходного налога в размере 12%.

С 2009 года будет также установлена единая ставка по местным налогу с продаж и налогу на услуги в размере 5%, снижена ставка обязательных страховых взносов в Фонд социальной защиты населения с 35% до 34%. С 5% до 3% уменьшена ставка налога на приобретение автотранспортных средств.

Работа по снижению налоговой нагрузки будет продолжена и в 2010 году. Планируется полностью отказаться от сбора в республиканский фонд поддержки производителей сельскохозяйственной продукции, целевых сборов из прибыли, налога на приобретение автотранспортных средств.

В целом в Беларуси за 2006–2010 годы будет отменено 20 налогов.

Помимо общего сокращения налоговой нагрузки решаются задачи по упрощению налоговой системы. По мнению многих исследователей, налоговая политика, проводимая в Республике Беларусь на современном этапе, не является оптимальной. Но мнения учёных по поводу направления реформирования этой сферы различны. Ниже мной будут приведены некоторые из них.

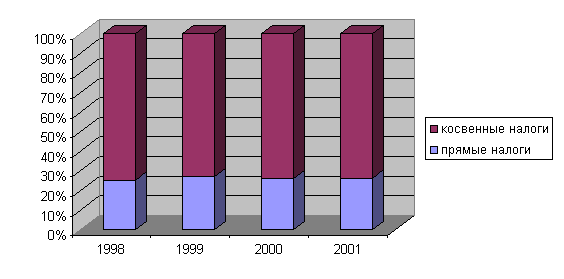

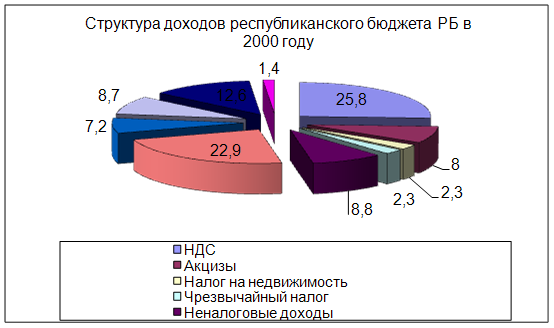

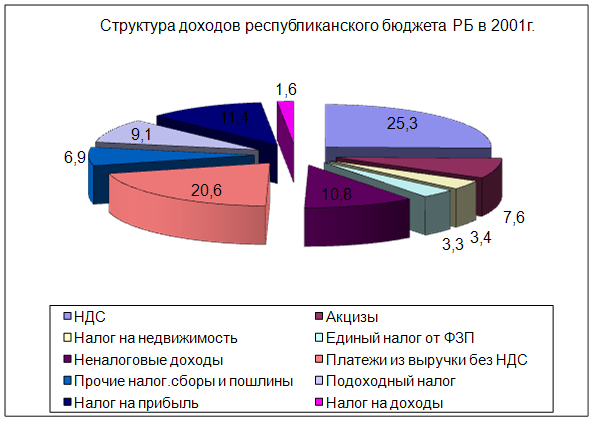

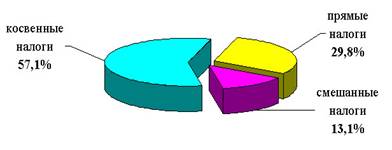

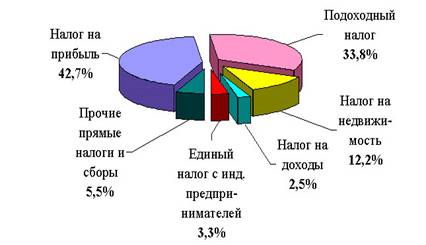

Алла Шевчук, заместитель начальника ИГНК по г. Минску, по-своему видит данную проблему. Она считает что, в странах с переходной экономикой на первый план выдвигаются проблемы наполнения государственных бюджетов, сокращение их дефицитов наиболее реальным способом. Поэтому в налоговых системах этих стран преобладают косвенные налоги как наиболее стабильные источники доходов бюджета. В Беларуси в доходах республиканского бюджета налог на добавленную стоимость, акцизы, налоги из выручки и налоги, включаемые в себестоимость продукции, которые так же отражаясь на цене, перекладываются на плечи потребителя, составляют порядка 60–65%, а прямые налоги (налоги на прибыль и недвижимость, подоходный налог) – 24–26%. При этом, если в европейских странах объектом для исчисления косвенных налогов служит выручка от реализации продукции, то в Беларуси – выручка и заработная плата. От суммы начисленной заработной платы исчисляются налоги: подоходный, по единому нормативу, чрезвычайный, а также отчисления в фонды социальной защиты населения и занятости.

В данном случае, по мнению автора, очевидны исключительно фискальные намерения конструкторов налоговой системы, так как постоянный инфляционный рост заработной платы соответственно увеличивает и изъятие средств у налогоплательщиков. Но бюджетная выгода весьма сомнительна, если принять во внимание, что рост указанных платежей увеличивает издержки производства, за ними вверх идут цены, затем должна повышаться заработная плата, то есть через налоги провоцируется новый виток инфляции.

Чрезмерное налогообложение заработной платы побуждает налогоплательщиков избегать вложений капитала в развитие трудоёмких отраслей экономики или изыскивать легальные и нелегальные способы минимизации объектов обложения (официально выплачиваемой заработной платы) и, соответственно, причитающихся платежей, что идёт вразрез с интересами государства[9].

Из этого Алла Шевчук делает следующий вывод – налоговая система Республики Беларусь нуждается, прежде всего, в пересмотре объектов обложения.

Данный вопрос тесно связан с политикой налоговых ставок. При их разработке должны не только преследовать бюджетные интересы, но и всесторонне просчитываться последствия для экономики в целом. Таких основательных расчётов в Беларуси не проводится, поэтому дискуссии на страницах экономической печати о тяжести налогового бремени зачастую носят поверхностный характер[12].

Таким образом, автор делает вывод о том, что существующий уровень налогового изъятия является необоснованно высоким и с мировым уровнем в виду несопоставимости некорректно сравнивать. Работая над совершенствованием налоговой системы в условиях переходной экономики, её создателям необходимо не только изучать положительный мировой опыт в сфере налогообложения, но и, прежде всего, учитывать особенности развития национальной экономики и стоящие перед государством задачи по обеспечению социальных гарантий его граждан.

О.Л. Шулейко, кандидат экономических наук, тоже рассматривает данную проблему, но в ином ракурсе. Он считает, что показателем, который наиболее полно характеризует налоговую нагрузку на экономику, является доля налогов и платежей во внебюджетные фонды и ВВП, или показатель налогового бремени. Очевидно, что более корректно было бы измерять налоговое бремя путём отнесения путём отнесения к ВВП не только самих налогов, но также и всех издержек, связанных с их взиманием, т.е. содержание налоговой службы, ведение особого учета налогоплательщиками, составление налоговой отчетности. Однако из-за сложностей практического характера данный подход не нашёл широкого применения.

Важнейшей характеристикой налоговой системы на микроуровне является налоговая нагрузка на предприятия, характеризующая степень налоговых изъятий из выручки. Реальная налоговая нагрузка на предприятия в среднем по республике увеличилась с 16,1% в 1993 г. до 19,2% в 2001 г. Высокая налоговая нагрузка на предприятия – один из факторов ухудшения состояния реального сектора экономики. Главной проблемой белорусской экономики является снижение показателей эффективности деятельности предприятий реального сектора экономики – прибыльности, рентабельности, платежеспособности[7].

Согласно данным социологических опросов 200 руководителей белорусских предприятий, более половины из них среди причин, сдерживающих развитие их предприятий, называют проводимую в республике налоговую политику. Кроме того, 86% руководителей указывают на недостаток оборотных средств, что также во многом является следствием проводимой налоговой политики. Налоговая система не претерпела существенных изменений в Налоговом кодексе, который повторил основные законодательные акты по налогообложению[7].

Всё вышеизложенное свидетельствует о том, что налоговая система оказывает угнетающее воздействие на реальный сектор экономики.

Весь комплекс предлагаемых подходов к реформированию налоговых систем в переходных экономиках можно разделить на два основных направлениях:

– системное и кардинальное изменение состава и структуры налоговой системы;

– изменение отдельных ставок, сужение или расширение налоговой базы, изменение сроков уплаты, переориентация налоговых льгот.

По мнению О.Л. Шулейко в настоящее время белорусская налоговая система развивается по второму направлению, в соответствии с общей экономической стратегией развития республики. Однако, как показывает опыт других стран с переходной экономикой, наиболее эффективным является первое направление – системное и кардинальное изменение налоговой системы, проводимое в комплексе структурных экономических преобразований.

К числу недостатков он причисляет то, что в системе косвенных налогов в республике преобладают самые неэффективные – кумулятивные налоги с оборота, которые взимаются на всех стадиях производства и распределения. Такие налоги считаются самыми неэффективными и нерыночными, так как они взимаются без учёта результатов деятельности предприятий. Поэтому первым шагом совершенствования налоговой системы, нацеленным на улучшение состояния реального сектора экономики, является отмена оборотных налогов. Компенсировать выпадающие бюджетные доходы, которые довольно велики, на переходном этапе можно, во-первых, за счёт включения в бюджет доходов, распределяемых в настоящее время не через бюджет, и, во-вторых, за счет активации неналоговых источников, главным образом за счёт приватизации. В области совершенствования налогообложения недвижимости предлагается, в первую очередь, более объективную оценку налогооблагаемой базы налога исходя из рыночной стоимости объектов, что будет стимулировать их наиболее рациональное использование. Кроме того, целесообразно исключить из налогообложения объекты, не попадающие под определение недвижимости – производственное оборудование, компьютеры и оргтехнику, транспортные средства и прочее[7].

Очень интересной и необычной видится реформа налоговой политики, предлагаемая доктором экономических наук, профессором А.В. Неверовым и кандидатом экономических наук И.П. Деревяго.

Они указывают, что Национальная стратегия устойчивого развития Беларуси, основными долгосрочными приоритетами ставит поддержание и повышение уровня благосостояния нации, преодоление бедности, стабильный экономический рост, улучшение качества среды обитания, а также переход на природоохранный, ресурсосберегающий, инвестиционно-инновационный тип развития.

В то же время широко распространена точка зрения, согласно которой перечисленные цели-приоритеты одновременно не достижимы, а здоровую экологию могут позволить себе только богатые страны, нашей же стране сначала нужно обеспечить стабильный экономический рост, а затем заняться проблемами охраны окружающей среды[1].

Авторы же считают такую позицию несостоятельной. По их мнению, более глубокий анализ показывает, что экономический рост и решение экологических проблем совсем не являются противоположными задачами.

Устойчивое развитие предполагает совместное достижение экологических и экономических целей, для чего важно обеспечить решение следующих основных задач:

– наращивание инвестиций, проведение структурной перестройки экономики;

– рациональное использование природных ресурсов;

– повышение уровня жизни населения, изменение эколого-экономической ориентации структуры потребления и стандартов благосостояния;

– создание соответствующей эколого-культурной и образовательной среды.

И для решения следующих задач необходимо соответствующая налоговая политика, от направленности и эффективности которой зависят вектор и темпы экономического развития.

Авторы отмечают следующие основные недостатки налоговой системы Беларуси, которые выделяются отечественными специалистами:

– несоответствие количества и состава налогов европейским стандартам;

– высокий уровень налогов в ВВП (по данным Международного валютного фонда, для современного состояния экономики Беларуси налоговая нагрузка не должна превышать 24%);

– несовершенные пропорции налоговой системы и налоговых ставок, системы и налоговых ставок, системы и порядок предоставления льгот;

– отсутствие налогового стимулирования эффективного использования ресурсов и инвестиционной активности.

И для устранения этих недостатков предлагается построить налоговую модель, которая концептуально будет выражаться в первую очередь через экологизацию налоговой системы, т.е. создание условий и стимулов для экологоориентированного экономического развития[1].

Концептуальным направлением экологизации налоговой политики Беларуси, по мнению авторов, станет увеличение роли налогов на потребление и использование ресурсов, постепенное снижение налогов, величина которых зависит от результатов экономической деятельности.

Что касаемо конкретных шагов, то предлагается использовать теорию ренты, которая ориентируется на определение эффекта от использования ресурсов.

Намечается выравнивание нагрузки на окружающую среду по регионам путём более равномерного размещения промышленного производства и населения позволит снизить суммарные издержки на природоохранные мероприятия и улучшить экологическую обстановку в целом по стране[1].

Также по мнению А.В. Неверовым и И.П. Деревяго, введение налога на материальные затраты особенно актуально для экономики республики и является одним из наиболее эффективных методов эколого-экономического регулирования. Если принять во внимание, что в белорусской экономике материальные затраты составляют около 68% в цене продукции, а прибыль около 20%, то замена налога на прибыль налогом на материальные затраты при значительном снижении ставки налога позволила бы получать аналогичные поступления в бюджет. Соответственно налог на материальные затраты поощрял бы не укрытие прибыли, а уменьшение материальных затрат, скрыть которые гораздо труднее.

Вместе с отменой налогов на прибыль авторы предлагают отмену подоходного налога с населения. В качестве аргумента они замечают, что фискальное значение у подоходного налога в нашей стране не велико (около 3% от ВВП). Данная недостача вполне могла компенсироваться отменой большого количества социальных льгот[1].

Это далеко не все варианты существующих взглядов на проведение налоговой политики на нынешнем этапе в Республике Беларусь, но, тем не менее, приведённые примеры достаточно ёмко характеризуют общие настроения в налоговой сфере.

Безусловно, корректировку налоговой политики проводить необходимо, и наиболее подходящий вариант предлагается О.Л. Шулейко. Он предлагает снизить налоговую нагрузку в целом, и на предприятиях реального сектора экономики в частности. Выпадающие бюджетные доходы за счёт включения в бюджет доходов, распределяемых в настоящее время не через бюджет, за счет активации неналоговых источников, главным образом за счёт приватизации. В области совершенствования налогообложения недвижимости давать более объективную оценку налогооблагаемой базы налога исходя из рыночной стоимости объектов, что будет стимулировать их наиболее рациональное использование и исключить из налогообложения объекты, не попадающие под определение недвижимости – производственное оборудование, компьютеры и оргтехнику, транспортные средства и прочее.

Заключение

Налоговая система – один из главных элементов рыночной экономики. Она выступает главным инструментом воздействия государства на развитие хозяйства, определения приоритетов социального и экономического развития. Поэтому необходимо, чтобы налоговая система РБ была адаптирована к новым общественным отношениям, соответствовала мировому опыту.

Новое налоговое законодательство не в полной мере подходит к новым условиям. Его основные недостатки следующие: излишняя уплотненность, запутанность, наличие большого количества льгот для различных категорий плательщиков, не стимулирующих рост эффективности производства, ускорение научно-технического прогресса, внедрение перспективных технологий или увеличение выпуска товаров народного потребления. Действующее законодательство фактически закрыто по отношению к мировому, не стимулирует привлечение в народное хозяйство иностранных инвестиций. Мировой опыт свидетельствует, что налоговое законодательство – не застывшая схема, оно постоянно изменяется, приспосабливается к воспроизводственным процессам, рынку.

Нестабильность наших налогов, постоянный пересмотр ставок, количества налогов, льгот и т.д. несомненно играет отрицательную роль, особенно в период перехода белорусской экономики к рыночным отношениям, а также препятствует инвестициям как отечественным, так и иностранным. Нестабильность налоговой системы на сегодняшний день – главная проблема реформы налогообложения.

Жизнь показала несостоятельность сделанного упора на чисто фискальную функцию налоговой системы: обирая налогоплательщика, налоги душат его, сужая тем самым налогооблагаемую базу и уменьшая налоговую массу. Выдвигаемые реформаторские предложения касаются в лучшем случае отдельных элементов налоговой системы. Предложений же о принципиально иной налоговой системе, соответствующей нынешней фазе переходного периода, практически нет. И это не случайно, так как оптимальную налоговую систему можно развернуть только на серьезной теоретической основе, которой в Беларуси еще нет…

Несомненно вся эта неразбериха с налогами приводит к нестабильному положению в нашей экономике и еще больше усугубляет экономический кризис. Несомненно, для выхода из кризисного состояния необходимо одним из первых шагов наладить налоговую систему страны.

Список использованных источников

1.А.В. Неверов, И.П. Деревяго Налоговая политика как средство реализации стратегии устойчивого развития. // Белорусский экономический журнал, 2006, №4.

2.Аронов А.В., Кашин В.А. Налоги и налогообложение: Учеб. пособие. М.: Магистр, 2007.

3.Васильев Ю.В., Кузнецов Н.Г., Поролло Е.В. Политика реформирования налоговой системы России. Ростов н/Д, 2008.

4.Казаков В.В. Современные подходы к управлению развитием муниципальных образований. Томск: Изд-во НТЛ, 2007. 214 с.

5.Налоговая политика и ее влияние на экономическое развитие [Режим доступа] – sun.tsu.ru/mminfo/000063105/319/image/319–153.pdf Дата доступа: 27.11.09

6.Налоговая политика России: проблемы и перспективы / Под ред. И.В. Горского. М.: Финансы и статистика, 2005.

7.О.Л. Шулейко Влияние налоговой политики на финансово-хозяйственную деятельность субъектов хозяйствования. // Белорусский экономический журнал, 2006, №2.

8.Макроэкономика: Учеб. пособие для студентов специальностей «Гос. упр. и экономика», «Мировая экономика» /Под редакцией П.Г. Никитенко и др. – Мн.: Равноденствие, 2005. – 295 с.

9.Макроэкономика: учебное пособие для экономических специальностей / Под редакцией Н.И. Базылева, С.П. Гурко, М.Н. Базылевой. – Москва: Инфра-М, 2004. – 188 с.

10.Мэнкью Н. Грегори. Принципы макроэкономики: перевод с английского – Санкт-Петербург [и др.]: Питер: Питер принт, 2004. – 573 с.

11.Неверов Д.А. Бюджетно-налоговая политика: пособие для студентов высших учебных заведений – Минск: Белорусский государственный экономический университет, 2009. – 178 c.

12.Шевчук А.В. Инструменты налогового регулирования направления использования сквозь призму мирового опыта. // Главный бухгалтер, 2004, №40.

13.Оптимизация налоговой системы РБ – [Режим доступа] http://grodno-region.gov.by/dfiles/000606_805544_infa_ob_optimizatcii.pdf – Дата доступа: 10.12.09

14.Налоговая система РБ 2009 – [Режим доступа] http://www.minfin.gov.by/rmenu/taxation/nalsys2009/ – Дата доступа: 10.12.09

15.Министерство по налогам и сборам – [Режим доступа] http://www.nalog.by – Дата доступа: 10.12.09

Похожие работы

... место выдвинута фискальная функция налогов, а их экономическое воздействие, социальное значение остается незначительным. 3. Зарубежный опыт реформирования системы налогообложения и практика его применения в Республике Беларусь 3.1. Зарубежный опыт реформирования системы налогообложения Налоговые системы отдельных стран мира формировались в разных условиях. Лишь в середине XX в. в ...

... сборы за товары, ввозимые или вывозимые за пределы страны. Таможенные пошлины уплачиваются лицом, перемещающим товары. 3. Можно выделить следующие проблемы функционирования налоговой системы Республики Беларусь: · сложное законодательство; · нечеткость изложения некоторых норм; · высокая периодичность уплаты налогов; · большое количество налогов и сборов; · относительно высокие ...

... прав и обязанностей налогоплательщиков и налоговых органов, а также решение проблемных вопросов налогообложения с учетом результатов практического применения норм налогового законодательства. 2.3 Анализ налоговой нагрузки Налоговая система Республики Беларусь была сформирована в 1992 г. в экстренном режиме в условиях рвущихся экономических связей между республиками, входившими ранее в единый ...

... и иных физических лиц упрощенная система налогообложения для субъектов малого предпринимательства. 7. Прочие сборы.[7] 1.2. Основные особенности нормативно-правового регулирования налоговой системы Беларуси Экономические отношения в области налогообложения, уплаты в бюджет сборов, пошлин регулируются налоговым кодексом, представляющим собой единый систематизированный свод законов, ...

0 комментариев