Навигация

Понятие и экономическое значение ипотеки и ипотечного жилищного кредита

1.1 Понятие и экономическое значение ипотеки и ипотечного жилищного кредита

В условиях хронического недостатка государственных средств, традиционной задачей для органов власти всех уровней стало привлечение внебюджетных ресурсов в сферу жилищного. Наиболее примитивным решением «квартирного вопроса» специалисты в области недвижимости считают развитие системы долгосрочного ипотечного кредитования.

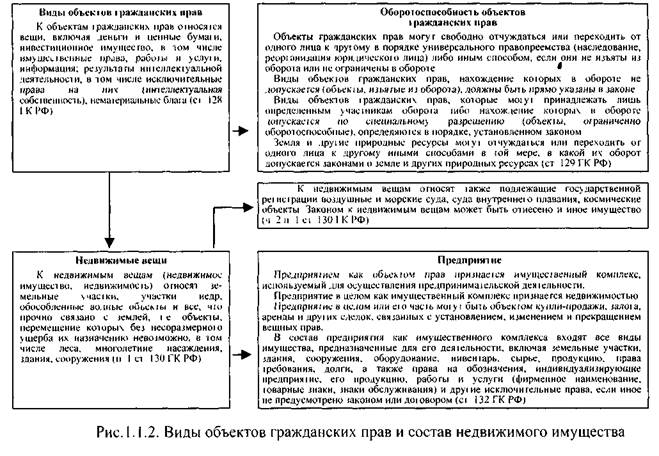

Ипотека (от греч. Hypotheka - залог) - залог недвижимого имущества, главным образом земли и строений, с целью получения ипотечной ссуды. При ипотечном залоге имущество не передается в руки кредитора, а остается у должника [1, С. 210].

Ипотечное кредитование - кредитование под залог недвижимости, служащей обеспечением исполнения основного денежного обязательства должником - залогодателем перед кредитором - залогодержателем, который приобретает право в случае неисполнения должником основного обязательства, обеспеченного залогом, получить удовлетворение за счет заложенного недвижимого имущества, собственником (владельцем) которого остается

В экономическом отношении ипотека - рыночный инструмент оборота имущественных прав на объекты недвижимости в случаях, когда другие формы отчуждения (купля-продажа, обмен) экономически нецелесообразны. Ипотека позволяет привлечь дополнительные финансовые средства для реализации различных экономических и социальных проектов. Иначе говоря, ипотека может стать мощным инструментом экономического подъема региона или целого государства [2, С. 56].

В функциональном плане ипотека представляет собой систему специфических финансовых, производственных, потребительских, организационных, нормативно-правовых инструментов и механизмов. В организационном плане ипотека - это определенный набор участников, взаимоотношения между которыми определяются их функциями в ипотечной системе.

В динамическом отношении ипотека представляет собой ипотечный процесс.

Ипотечная система - совокупность участников ипотечного процесса, взаимодействующих между собой посредством определенного набора ипотечных инструментов под воздействием и с помощью ипотечных механизмов в целях удовлетворения собственных экономических интересов. Рефинансирование ипотечных кредитов - процесс привлечения кредиторами с использованием различных способов долгосрочных инвестиционных ресурсов для выдачи ипотечных кредитов заемщикам на первом уровне ипотечной системы. Рефинансирование может осуществляться через накопительные вклады населения на счетах банка-кредитора, через продажу банком закладных на первичном рынке или через эмиссию ипотечных ценных бумаг, которая может осуществляться как банком-кредитором, так и компанией-инвестором, которая самостоятельно оперирует с данным видом ценных бумаг, размещая их на фондовом рынке как высоко ликвидные и доходные ценные бумаги.

Следует выделить функции ипотечного кредитования и особенности такого рода кредита, которые дают ему право преимущественно перед другими способами кредитования.

Функции, выполняемые ипотечным кредитованием:

- функция финансового механизма привлечения инвестиций в среду материального производства;

- функция обеспечения возврата заемных средств;

- функция стимулирования оборота и перераспределения недвижимого имущества, когда иные способы экономически нецелесообразны или юридически невозможны;

- функция формирования капитала в виде закладных, производственных ипотечных ценных бумаг и др.

Отличительные особенности ипотечного кредита:

- обязательность обеспечения залога;

- длительность срока предоставления кредита;

- ипотечный кредит считается относительно низкорисковой банковой операцией [3, С. 15-16].

Пример многих стран показывает, что оздоровление экономики зачастую сопровождается развитием ипотечного кредитования. Ипотека влияет на преодоление кризиса следующим образом.

Развитие ипотечного бизнеса позитивно сказывается на развитии реального сектора экономики. Ипотека способствует реализации построенных домов, рост же строительства вызывает оживление в производстве строительных материалов и конструкций, строительного и дорожного машиностроения и т.д. Промышленное ипотечное кредитование дает возможность модернизировать производства, что приводит к повышению качества и конкурентоспособности продукции и, следовательно, к увеличению экономического потенциала страны.

Развитие ипотечного кредитования оказывает положительное влияние на преодоление социальной нестабильности. Ипотека влияет на проблему занятости (дополнительные рабочие места в строительстве и других отраслях) и помогает удовлетворить потребность населения в жилье [4, С. 56-57].

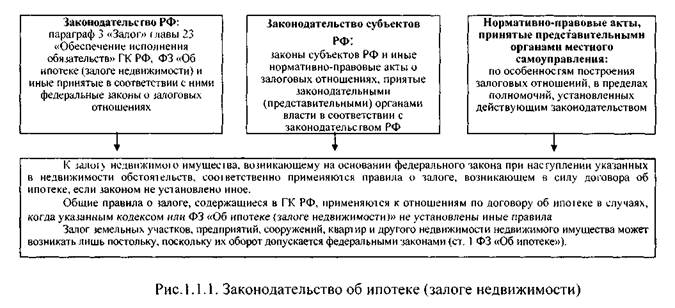

Вступивший в силу 16 июля 1998года Федеральный закон № 102-ФЗ РФ «Об ипотеке (залоге недвижимости)» существенно повлиял на процесс формирования отечественного ипотечного рынка. В соответствии с данным законом ипотека имеет место тогда, когда обеспечением обязательства служит недвижимость. В указанном законе (ч. 2 ст. 1) также указана норма о том, что по обязательству, обеспеченному залогом, залогодателем может быть как сам должник, так и лицо, не участвующее в этом обязательстве [5, С. 10].

Участие третьего лица в залоговых правоотношениях показательно тем, что в данном случае, также как и в ситуации, когда залогодатель и должник выступают в одном лице, существенным условием является объект недвижимости, предоставляемый в качестве залога третьим лицом, а не то, какие отношения существуют между таким залогодателем и основным должником, например по кредитному договору. [2, С. 55].

Закон также однозначно определяет, что заложенная недвижимость остается у залогодателя, и этим подчеркивается одно из главных условий ипотеки, по которому залогодатель владеет и пользуется имуществом, т.е. имеет место залог не только с оставлением имущества у залогодателя, но и с сохранением его оборота, имеющего соответствующие ограничения.

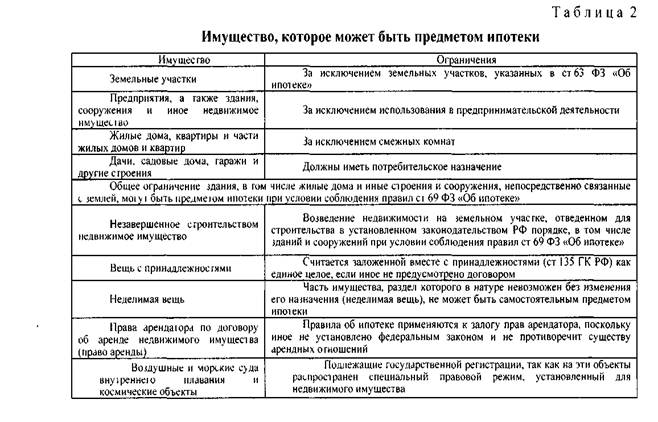

В ст. 2 Закона «Об ипотеке» приведен перечень обязательств, обеспечиваемых ипотекой. Ипотека может быть установлена в обеспечение обязательства по кредитному договору, по договору займа или иного обязательства, в том числе обязательства, основанного - на купле-продаже, аренде, подряде, другом договоре, причинении вреда, если иное не предусмотрено федеральным законом.[6, С. 12].

В п. 1 ст. 3 Закона «Об ипотеке» содержится перечень требований, которые могут обеспечиваться ипотекой:

а) уплата залогодержателю основной суммы долга по кредитному договору или иному обеспечиваемому ипотекой обязательству полностью либо в части, предусмотренной договором об ипотеке;

б) уплата кредитору (заимодавцу) причитающихся ему процентов за пользование кредитом (заемными средствами), если ипотека установлена в обеспечении исполнения кредитного договора или договора займа с условием выплаты процентов;

в) уплата (если в договоре не предусмотрено иное) залогодержателю сумм, причитающихся ему:

- в возмещение убытков в качестве неустойки вследствие неисполнения, просрочки исполнения или иного ненадлежащего исполнения обеспеченного ипотекой обязательства;

- в виде процентов за неправомерное пользование чужими денежными средствами, предусмотренных обеспеченным ипотекой обязательством либо федеральным законом;

- в возмещение судебных и иных расходов, вызванных обращением взыскания недвижимости на заложенное имущество;

- в возмещение расходов по реализации заложенного имущества.

Если в договоре не предусмотрено иное, ипотека обеспечивает требования залогодержателя в том объеме, какой они имеют к моменту их удовлетворения за счет заложенного имущества [7, С. 14].

В связи с вышесказанным, ипотечный кредит - одна из разновидностей кредита - долгосрочная ссуда, выдаваемая под залог земли и другого недвижимого имущества (главным образом строений). Ипотечный кредит распространен в странах, где существует частная собственность на землю, и является важным каналом финансирования, например, аграрного сектора экономики, так как собственных капиталов фермеров зачастую недостаточно для покупки современной техники, для мелиорации и для других нужд. Следует отметить, что ипотечный кредит имеет строго целевое назначение, предоставляется на длительный периоди на условиях равно до левого погашения. Годовые проценты по ипотечному кредиту сравнительно низкие, а процентные ставки дифференцируются в зависимости от финансового положения заемщика [5, С. 13]

Ипотечный банк - кредитно-финансовое учреждение, специализирующееся на выдаче долгосрочных ссуд (ипотечного кредита) под залог недвижимости - земли и различных строений. Ресурсы ипотечного банка складываются из собственных накоплений и ипотечных облигаций -долгосрочных ценных бумаг, выпускаемых под обеспечение недвижимым имуществом и приносящих фиксированный процент. В современных условиях функции ипотечного банка могут выполнять коммерческие и сельскохозяйственные банки, страховые компании и другие кредитно-финансовые учреждения.

Ипотечное кредитование, бесспорно, перспективное направление банковской деятельности. Ипотечный банк является относительно устойчивым и рентабельным экономическим институтом. Ипотечные банки на национальном уровне обычно объединяются в ассоциации. Создание в рамках ассоциации ипотечных банков дополнительных резервов, гарантирующих вклады, помещенные в ипотечные банки, также укрепляет банковскую систему.

Для привлечения кредитных ресурсов в сферу долгосрочного ипотечного жилищного кредитования необходимо создать в стране благоприятную экономико-политическую обстановку, разработать необходимую законодательно-нормативную базу и повысить уровень благосостояния населения. Один из центральных вопросов - стандартизация процедур выдачи и обслуживания ипотечных кредитов, правил оценки платежеспособности заемщиков, а также финансовых инструментов для привлечения средств [8, С. 5-6].

Похожие работы

... и развитии системы ипотечного жилищного кредитования В первые голы возрождения ипотечного кредитования стало очевидно, что успешное и динамичное развитие рынка ипотечного жилищного кредитования в России невозможно без активного участия в этом процессе государства. Необходимо было разработать общую концепцию развития ипотечного кредитования, создать инфраструктуру ипотечного рынка. Ипотечное ...

... . И важнейшей из стоящих сегодня проблем является выбор модели вторичного ипотечного рынка. 1.2. Система ипотечного кредитования как инструмент преодоления кризисных явлений в строительстве в условиях транзитивной экономики Ипотечное кредитование выступает существенным фактором экономического и социального развития страны. Его роль становится особенно заметной для страны в период выхода из ...

... в эту сферу. [5] 2.8 Вывод Ипотечное кредитование жилья – один из самых проверенных в мировой практике и надежных способов привлечения внебюджетных инвестиций в жилищную сферу. Именно ипотека позволяет согласовать интересы населения – в улучшении жилищных условий, коммерческих банков – в эффективной и прибыльной работе, строительного комплекса – в ритмичной загрузке производства, и, конечно ...

... необходимые организационные, правовые и финансовые предпосылки для подъема массового строительства жилья с использованием рыночных и государственных (муниципальных) механизмов регулирования процессов в этом социально важном секторе экономики. Суть долгосрочного ипотечного жилищного кредитования сводится к созданию рыночной системы ипотечных кредитов гражданам на цели приобретения готового жилья ...

0 комментариев