Навигация

Расчет периода погашения предприятием внешних долгов

3.2 Расчет периода погашения предприятием внешних долгов

Ниже приводятся данные за последние три года годового товарооборота и общей дебиторской задолженности ОАО "Е" по состоянию на 31 декабря. Долг предприятия на конкретный момент времени (момент подачи кредитной заявки) является важным показателем при оценке кредитоспособности. Кредитор может искусственно повышать величину долга с целью получение более высоких процентных отчислений в будущих периодах (табл.3.4).

Таблица 3.4 Дебиторская задолженность предприятия "Е"

| Год | Продажа (млн. руб.) | Дебиторская задолженность на 31декабря (млн.руб.) |

| 2003 | 1460 | 224 |

| 2004 | 2409 | 422 |

| 2005 | 2700 | 540 |

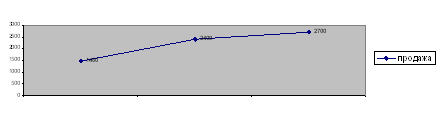

Рассмотрим объемы продаж предприятия "Е" (Рис. 3.1).

Рис. 3.1. Объемы продаж предприятия "Е" (млн. руб.)

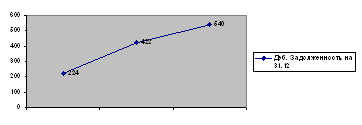

Дебиторскую задолженность предприятия "Е" (Рис. 3.2).

Рис.3.2 Дебиторская задолженность предприятия "Е" (млн. руб.)

Таблица 3.5 Период погашения дебиторской задолженности предприятия "Е"

| Год | Период погашения дебиторской задолженности (дни) |

| 2003 | (224/1460)х360=55 |

| 2004 | (422/2 409)х360=63 |

| 2005 | (540/2700)х360=72 |

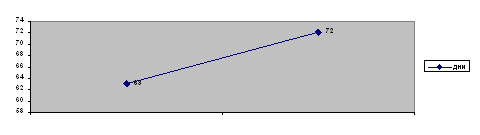

Период погашения дебиторской задолженности предприятия "Е" (табл. 3.5). Поскольку период погашения дебиторской задолженности увеличивается, это означает, что управление кредитами, предоставленными предприятием, ухудшается. Если бы этот период в 2005 г. был такой же, как в 2003 г., то вложения в предприятия-должники составили бы (55/360)х2700=412 (млн. руб.) Это на 127 млн. руб. меньше, чем реальные вложения, и предприятие, в свою очередь, могла уменьшить потребность в заемных средствах на эту сумму только за счет контроля за погашением дебиторской задолженности (Рис. 3.3).

Рис. 3.3 Период погашения дебиторской задолженности предприятия "Е"

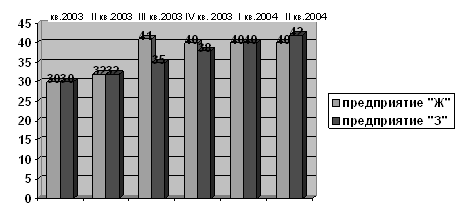

Очень часто бывает важно проанализировать тенденции изменения периода погашения кредиторской задолженности. Рассмотрим некоторые варианты развития ситуации в (табл. 3.6). Средний период оплаты кредитов предприятиями "Ж" и "3" на (Рис. 3.4).

Таблица 3.6. Средний период оплаты торговых кредитов

| Год | Период | Предприятие "Ж" (дни) | Предприятие "3" (дни) |

| 2003 | I квартал | 30 | 30 |

| II квартал | 32 | 32 | |

| III квартал | 41 | 35 | |

| IV квартал | 40 | 38 | |

| 2004 | I квартал | 40 | 40 |

| II квартал | 40 | 42 |

Рис. 3.4 Средний период оплаты кредитов предприятиями "Ж" и "3"

В случае "Ж" имеется резкое увеличение периода погашения кредиторской задолженности в 4-ом квартале 2003 г. Основных причин может быть две:

- предприятие стало покупать товары у поставщиков, которые предлагают более гибкие условия кредита;

отказ от политики быстрого погашения кредитов основному поставщику с целью получения прибыли от скидки за более раннюю оплату и перехода на обычные сроки погашения кредитов. Если эти объяснения кажутся обоснованными, тогда в случае предприятия "Ж" нет причин для беспокойства. В случае "3" наблюдается равномерное увеличение сроков погашения кредитов. Вероятно, предприятие не в состоянии расплатиться с кредиторами вовремя и вынуждено брать еще кредиты. Случай "3" должен вызвать большее опасение у банка, чем случай "Ж". Приведены данные баланса и объема реализации товаров по состоянию на 31 декабря 2003 и 2004 гг. ОАО "И" оборотные средства в (табл. 3.7), оборачиваемость оборотных средств (табл. 3.8).

Таблица 3.7. Оборотные средства ОАО "И"

| Показатель | 31 декабря 2003 г. (млн. руб.) | 3 1 декабря 2004 г. (млн.руб.) |

| Основные средства | 200 | 240 |

| Оборотные активы | 80 | 120 |

| Оборотные пассивы | ||

| Краткосрочные кредиты | 45 | 75 |

| Прочие | 30 | 35 |

| Итого | 75 | ПО |

| Чистые оборотные активы | 5 | 10 |

| Собственные средства | 205 | 250 |

| Годовой объем реализации | 500 | 650 |

Таблица 3.8 Оборачиваемость оборотных средств ОАО "И"

| 31 декабря 2003 г. (млн. руб.) | 31 декабря 2004 г. (млн. руб.) | |

| Оборотные активы | 80 | 120 |

| Оборотные пассивы, исключая краткосрочные кредиты | 30 | 35 |

| Оборотные средства, исключая краткосрочные кредиты | 50 | 85 |

| Реализация | 500 | 650 |

| Оборотные средства на 1 млн. руб. реализации | 10 тыс. руб. | 13 тыс. руб. |

Отношение оборотные средства к объему реализации (оборачиваемость оборотных средств) изменилось в 2004 г. по сравнению с 2003 г.

Причиной увеличения оборотных средств на 35 млн. руб. в 2003 году может быть то, что слишком много средств предприятие вкладывает в оборотные средства, при этом слишком велики запасы товаров и дебиторская задолженность при данном уровне продаж. Увеличение показателя оборачиваемости оборотных средств свидетельствует о том, что увеличение темпов продаж идет медленнее увеличения оборотных средств. Рассчитаем уровень маржи для предприятия "К", приведены в (табл. 3.9).

Таблица 3.9 Показатели работы ОАО "К" за последние три года (млн. руб.)

| 2001 г | 2002 г | 2003 г | |

| Объем реализации | 120 | 140 | 160 |

| Прямые затраты на производство | 60 | 71 | 79 |

| Валовая прибыль | 60 | 69 | 81 |

| Накладные расходы | 30 | 32 | 33 |

| Чистая прибыль | 30 | 37 | 48 |

| Дивиденды | 20 | 22 | 30 |

| Нераспределенная прибыль | 10 | 15 | 18 |

| Валовая маржа | 60/120=0,5 | 69/140=0,493 | 81/160=0,506 |

| Чистая маржа | 30/120=0,25 | 37/140=0,264 | 48/160=0,3 |

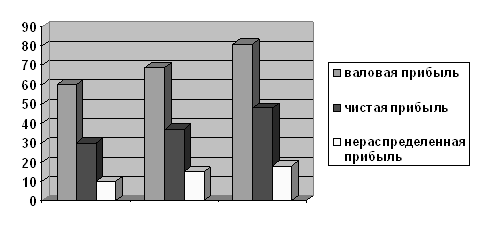

Отметим то, что при анализе кредитоспособности предприятий необходимо рассматривать не столько отдельные показатели, сколько их отношения. Это позволяет определять процентные доли между ними. Кредитная политика накладывает ограничения не только на возможность предоставления кредита, но также предъявляет требования к финансам кредитного учреждения. Требования к капитализации и средствам должны соответствовать требованиям центрального банка и отвечать интересам как кредитора так и ссудозаемщика. Рассмотрим изменение осовных финансовых показателей ОАО "К" (Рис. 3.5).

Рис. 3.5 Изменение основных финансовых показателей ОАО "К"

Таким образом, на основании этих данных можно сделать вывод, что в течение последних трех лет результаты деятельности данного ОАО характеризовались постоянным ростом чистой прибыли и чистой маржи, а также примерно постоянным значением (около 50 %) валовой маржи. Чистая маржа также улучшается. Величина чистой прибыли увеличивалась быстрее, чем объем реализации.

Результаты деятельности такого предприятия соответствуют основной линии финансовой политики банка, который будет принимать решения о его кредитовании.

Похожие работы

... средств Банка России, не произошло значительного сокращения его золотовалютных резервов. На 1.11.99 они составили 11,7 млрд. долларов (3 месячный объем импорта), что на 4% ниже уровня начала года. В качестве промежуточной цели денежно кредитной политики Банка России на 1999 год определены темпы прироста денежной массы. За январь —сентябрь 1999 года ее объем увеличился на 33,2% и составил на 1 ...

... банку и т.п. Для устранения выявленных в ходе анализа недостатков разработана "Система мероприятий по улучшению показателей Волгоградского ОСБ 8621" приведенная в третей главе работы. 3. Система мероприятий по улучшению кредитной политики банка 3.1 Основные направления эффективности банковской деятельности Для обеспечения развития кредитных операций с населением в Банке необходимо ...

... банка. Это говорит о том, что банк практикует исключительно слишком агрессивную кредитную политику за все 3 периода, наращивая объемы кредитов и ссуд. Для формирования более осторожной кредитной политики банку необходимо наращивать свои обязательства, иначе дальнейшее повышение коэффициента может привести к риску потери по формированию устойчивости ресурсной базы и проблемам с текущей ...

... на частичное абсорбирование прироста денежного предложения, формируемого за счет операций Банка России на внутреннем валютном рынке. Инструменты денежно-кредитной политики Банка России в 2007 году Вид инструмента Назначение Инструмент Срок предоставления/ абсорбирования средств Процентная ставка, % годовых Операции на открытом рынке Предоставление ликвидности Ломбардные аукционы 2 ...

0 комментариев