Навигация

Сущность учетной политики для целей налогообложения

2.1 Сущность учетной политики для целей налогообложения

Учетная политика для целей налогообложения определяется как выбранная фирмой совокупность допускаемых Налоговым кодексом РФ способов (методов) определения доходов и (или) расходов, их признания, оценки и распределения. Кроме того, это понятие включает в себя учет иных необходимых для целей налогообложения показателей финансово-хозяйственной деятельности налогоплательщика.

Чтобы рассчитать налоги, подлежащие уплате в бюджет, налогоплательщик должен определить налоговую базу за соответствующий отчетный (налоговый) период. По некоторым налогам в Налоговом кодексе РФ предусмотрено несколько способов формирования налоговой базы.

Право выбора того или иного способа принадлежит налогоплательщику.

Правда, есть случаи, для которых Налоговый кодекс РФ устанавливает конкретные обязанности, но не разъясняет, как их выполнить. В частности, речь идет об обязанности вести раздельный учет при наличии оборотов, облагаемых и не облагаемых соответствующим налогом. Как вести такой учет, решает налогоплательщик. Главное, определить и утвердить выбранные правила расчетов налогов. Это и есть учетная политика для целей налогообложения. Ее положениями бухгалтер будет руководствоваться при исчислении сумм налогов, подлежащих уплате в бюджет.

Налогоплательщик должен принять учетную политику для целей налогообложения. Эта обязанность закреплена в следующих главах Налогового кодекса РФ: 1) в главе 21 «Налог на добавленную стоимость» (ст. 167); 2) в главе 25 «Налог на прибыль организаций» (ст. 313); 3) в главе 26 «Налог на добычу полезных ископаемых» (п. 2 ст. 339); 4) в главе 26.4 «Система налогообложения при выполнении соглашений о разделе продукции» (п. 16 ст. 346.38)

Четкого алгоритма составления учетной политики для целей налогообложения в Налоговом кодексе РФ не предусмотрено. Единый подход к решению данного вопроса на законодательном уровне не выработан. Как следствие, в главе 21 НК РФ содержатся одни указания по утверждению учетной политики, а в главе 25 - другие.

Между тем, исходя из существующих норм, можно составить такой алгоритм формирования налоговой учетной политики. Политика утверждается приказом (распоряжением) руководителя. Форма приказа произвольная. При этом положения учетной политики могут содержаться как в тексте приказа, так и в приложении к приказу.

Изначально предполагается, что налоговую учетную политику организация применяет с момента создания и до момента ликвидации. То есть, как указано в статье 313 Налогового кодекса РФ, последовательно от одного налогового периода к другому. Изменить выбранную учетную политику по налогу на прибыль можно только в двух случаях: 1) при изменении применяемых методов учета; 2) при изменении законодательства о налогах и сборах. В первом случае изменения в учетную политику для целей налогообложения принимаются с начала нового налогового периода, то есть со следующего года. Во втором случае, не ранее момента вступления в силу указанных изменений. Изменение учетной политики применительно к НДС возможно только с 1 января года, следующего за годом ее утверждения. Иными словами, один раз в год. Других вариантов главой 21 Налогового кодекса РФ не предусмотрено.

Поскольку в налоговом учете, впрочем, как и в бухгалтерском, применяется принцип последовательности учетной политики, принимать новую учетную политику каждый год не нужно. Налоговая политика, срок действия которой в приказе не ограничен календарным годом, применяется вплоть до момента утверждения новой учетной политики. Проще говоря, утвердить учетную политику для целей налогообложения можно раз и навсегда, а при необходимости - вносить в нее поправки. Однако налоговое законодательство постоянно меняется и внесения поправок в прежнюю учетную политику бывает недостаточно. Может возникнуть необходимость в принятии новой учетной политики. Поэтому нужно отслеживать изменения, происходящие в налоговом законодательстве, и корректировать учетную политику для целей налогообложения.

Вновь созданные организации применяют учетную политику с момента создания. Срок для утверждения учетной политики такой категорией налогоплательщиков прямо установлен только для целей исчисления НДС - не позднее окончания первого налогового периода (п. 12 ст. 167 НК РФ). Впрочем, глава 25 Налогового кодекса РФ содержит обязанность налогоплательщика определять и закреплять в учетной политике для целей налогообложения принципы и порядок отражения новых видов деятельности. Понятно, что для вновь созданной организации любые виды деятельности будут новыми. Кстати, если в учетной политике не предусмотрены необходимые элементы, в качестве дополнения к ней должны быть приняты принципы и порядок отражения новых видов деятельности.

Учетная политика организации едина и распространяется на все ее обособленные подразделения, как уже существующие, так и вновь созданные. Это общий принцип. В отношении НДС он закреплен в п. 12 ст. 167 НК РФ.

Учетная политика для целей налогообложения, как и любой другой документ, имеет свою структуру и состоит, как правило, из трех разделов.

Первый раздел общий. В нем устанавливаются правила ведения налогового учета, указываются лица, ответственные за его ведение, и т. д. Если в состав организации входят обособленные подразделения, то в учетной политике закрепляется срок представления сведений в головной офис для сводного учета по организации в целом.

Во втором разделе приводятся правила формирования налоговой базы по конкретным налогам. Группировать эти правила целесообразно по видам налогов.

Третий раздел содержит описание регистров налогового учета.

Положения, которые необходимо закреплять в учетной политике, в большинстве своем перечислены в главе 25 Налогового кодекса РФ. В других главах Налогового кодекса РФ подобных норм намного меньше.

Все элементы учетной политики по каждому налогу условно подразделяются на две группы: 1) основную- элементы учетной политики, обязательного наличия которых требует НК РФ, либо на которые в нем есть прямые ссылки; 2) дополнительную - элементы учетной политики, которые не являются обязательными, либо которые прямо не отнесены НК РФ к элементам учетной политики, но в нем предусмотрена норма, позволяющая налогоплательщику выбрать один из предложенных вариантов.

Заметим, что не все элементы даже из основной группы нужно закреплять в учетной политике. Некоторые из них не являются обязательными, так как находятся в прямой зависимости от наличия у организации закрепляемого элемента. Нет необходимости включать способы налогового учета объектов, которые отсутствуют в организации, даже если они относятся к основной группе. При возникновении новых фактов хозяйственной деятельности порядок их учета организация отражает в дополнении к учетной политике для целей налогообложения.

При формировании учетной политики нужно учитывать следующее. Если Налоговый кодекс РФ не предусматривает выбор налогоплательщиком того или иного варианта формирования налоговой базы, такие вопросы в учетной политике не отражаются. Если фирма ведет операции, как облагаемые так и не облагаемые этим налогом, то следует определить порядок их раздельного учета.

В учетной политике для целей налогообложения обязательно следует раскрыть вопросы, вариантность которых предусмотрена НК РФ. Кроме того, в учетной политике для целей налогообложения следует отразить применяемый налогоплательщиком порядок ведения налогового учета, формы регистров и порядок отражения в них аналитических данных налогового учета.

Похожие работы

... 28.12.94 г. № 173 от 28.07.95 г. №81). 6.Положение по бухгалтерскому учету долгосрочных инвестиций. Письмо Министерства финансов РФ от 30.12.93 г. № 160. 7.Положение по бухгалтерскому учету основных средств (фондов) государственных, кооперативных (кроме колхозов) и общественных предприятий и организации (приложение к письму Министерства финансов СССР от 07.05.96 г. № 30). 8.Положение о порядке ...

... средств в СУ-89 ОАО «Стройтрест №13» г. Осиповичи в целом соответствует требованиям нормативных документов, действующих в Республике Беларусь. Вместе с тем в процессе исследования организации учета основных средств выявлены и отдельные недостатки: - не ведутся акты о приеме-передаче объекта основных средств по форме ОС-1; - аналитический учет объектов основных средств ведется в ...

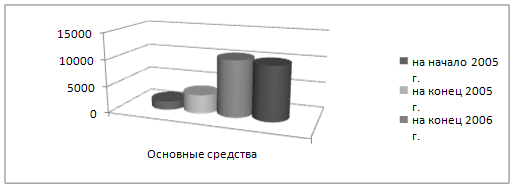

... 2006 г. она снизилась на 3,8 %. В 2007 г. она снизилась на 2,86 %. Следует отметить, в целом уровень использования основных производственных средств растет, а эффективность при этом снижается. 2.3 Организация бухгалтерского учета основных средств в ООО «Мебельная фабрика Древо» Как указывалось в разделе 2.2, в 2007 г. ООО «Мебельная фабрика Древо» закупило основных средств на 349 тыс. р. ...

... за это действие лица. 4 Правильность принятия вычетов по НДС. + Выборочная проверка счетов-фактур от поставщиков, перекрестная процедура с аудитором на участке аудит налогов. 4 Периодизация Отражаются ли в учете основные средства на дату утверждения акта приема-передачи? + Выборочная проверка актов приема-передачи ОС. 1 2 3 4 5 6 5 Правильно ли ...

0 комментариев