Навигация

Організаційне, методичне і програмне забезпечення управління залученими коштами банку

2.3 Організаційне, методичне і програмне забезпечення управління залученими коштами банку

Зовнішня інформація з управління зобов'язаннями пов'язана зі станом міжнародного і внутрішнього фінансового ринку, ринку нерухомості, змінами податкового законодавства, станом банків-контрагентів, станом бізнесу в галузях, де працюють клієнти банку.

Внутрішню інформацію банку треба розглядати за її джерелами та періодичністю (табл. 2.5).

Таблиця 2.2 Класифікація внутрішньої інформації з управління зобов'язаннями банку

| Періодичність | Джерело інформації |

| Статистична звітність | |

| Щоденна | Звіт про суми І процентні ставки за депозитами |

| Щодекадна | Звіт про структуру активів і пасивів за строками |

| Щомісячна | Звіт про дотримання економічних нормативів |

| Звіт про двадцять найбільших кредиторів банку | |

| Звіт про зобов'язання за залученими коштами (класріфікація за секторами економіки) | |

| Звіт про зобов'язання за залученими коштами (за класифікаціями контрагентів і рахунків) | |

| Довідка про залучені кошти та стан перерахування коштів обов'язко-вих резервів на окремий рахунок у Національному банку України | |

| Фінансова звітність | |

| Щоденна | Баланс банку |

| Оборотно-сальдова відомість | |

| Щомісячна | Баланс банку |

| Оборотно-сальдовий баланс банку | |

| Щоквартальна | Баланс у складі квартального фінансового звіту |

| Звіт про фінансові результати | |

| Щорічна | Баланс у складі річного фінансового звіту |

| Звіт про рух грошових коштів | |

| Звіт про фінансові результати | |

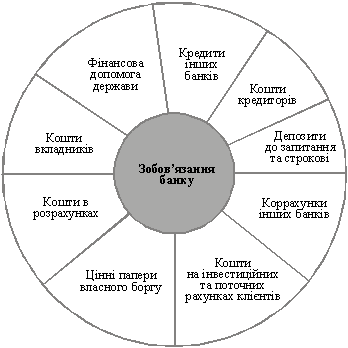

Управління зобов'язаннями банку здійснюється Правлінням банку, КУАП, Казначейством, функціональними підрозділами з вкладних операцій, аналізу, планування, звітності. Розподіл функцій і повноважень з управління зобов'язаннями відрізняється за банками і залежить від типу його організаційної структури, кількості рівнів управління у банку, ступеня централізації прийняття рішень щодо пасивних операцій. У документованій формі розподіл функцій і повноважень передбачається внутрішніми регламентами банку і повинен забезпечити виконання всіх завдань з управління зобов'язаннями банку:.

- Встановлення завдань щодо залучення коштів клієнтів

- Контроль за виконанням завдань щодо залучення коштів

- Встановлення процентних ставок за депозитами клієнтів

- Методика планування залучення коштів

- Методика розрахунку процентної ставки за депозитами

- Облік операцій за депозитами

- Аналіз залучених коштів

- Статистична звітність

- Управлінська звітність

Методичне забезпечення банку з управління зобов'язаннями охоплює політики банку, внутрішні нормативні документи стосовно аналітичного обліку, форм управлінської звітності, ризик-менеджменту, планування, здійснення депозитних операцій з клієнтами та банками, методики з планування і аналізу грошових потоків зі зобов'язань банку (табл. 2.3).

Таблиця 2.3 Групи і види методичного забезпечення банку з управління зобов'язаннями банку

| Групи методичного забезпечення | Види методичного забезпечення |

| Загальні для всіх зобов'язань | |

| 3 політик | Депозитна політика |

| Облікова політика | |

| 3 обліку | План аналітичних рахунків |

| Зі звітності | Форми управлінської звітності |

| 3 ризик-менеджменту | Положення щодо управління ризиком незбалансованої ліквідності |

| 3 планування | Методичні рекомендації зі складання бізнес-плану розвитку банку на рік |

| Стосовно залучених коштів | |

| Зі здійснення депозитних операцій з клієнтами | Положення про депозитні операції юридичних осіб у національній та іноземній валютах у системі банку |

| Правила здійснення установами банку операцій по вкладах населення | |

| Правила випуску депозитних сертифікатів банку | |

| Зі встановлення процентних ставок за депозитами | Методи ціноутворення на депозити банку |

| 3 вивчення та управління грошовими потоками | Методичні рекомендації з вивчення та управління грошовими потоками |

Управління залученими коштами в БАНК “Фінанси та кредит” методично входить до загального процесу управління ризиками в Банку – який є безперервним і охоплює всі структурні рівні, від управлінського (Комітет з ризиків при Спостережній Раді і Правлінні Банку) до рівня, на якому безпосередньо виникають ризики.

Організаційно управлінням залученими коштами в банку “Фінанси та кредит” займається Правління Банку, Кредитний комітет і Комітет з управління активами і пасивами є вищими колегіальними, оперативними і виконавчими органами Банку, та несуть відповідальність за організацію і реалізацію процесу управління доходністю та фінансовою стійкістю в Банку.

В результаті реорганізації структури Банку за участю консультантів Про-екту Реформування банківського сектору України TACIS в 2005 році в Банку "Фінанси та Кредит" було створено незалежний від бізнес-підрозділів Департа-мент ризик-менеджменту [83].

Правління Банку взаємодіє зі Спостережною Радою з питань ризик-мене-джменту, виходячи із загальноприйнятих принципів корпоративного управлін-ня.Взаємодія складається з двох частин - звітність і надання рекомендацій.

Залучені кошти банку мають наступні основні методологічні важелі контролю та управління:

- доступність до додаткового залучення та можливість підтримання необхідного рівня залучення;

- вартість залучених коштів, яка реалізується у вигляді ставок залучення;

- стабільність обсягів залучених коштів з точки зору конкурентності умов з іншими банками;

- процентна маржа використання залучених коштів, яка реалізується у вигляді кредитних ставок розміщення залучених коштів, конкурентних з точки зору середньоринкових ставок кредитування в банківській системі України.

В результаті несприятливого коливання на ринку відсоткових ставок Банк піддається відсотковому ризику, джерелом якого є дисбаланс активів і пасивів, чутливих до зміни відсоткових ставок за термінами погашення.

З метою зниження відсоткового ризику при управлінні залученими коштами Банк використовує комплексну систему управління ризиком, яка базується на:

- прогнозуванні тенденцій зміни відсоткових ставок;

- вивченні динаміки зміни спреду між ставками залучення і розміщення коштів;

- визначенні величини GAP-розриву між активами і пасивами, чутливими до зміни відсоткових ставок на різних часових проміжках;

- визначенні співвідношення активів і пасивів, чутливих до зміни відсоткових ставок і співвідношення GAP-розриву до чистих активів Банку;

- встановленні ліміту величини відсоткового ризику в капіталі Банку;

- здійсненні контролю за розривами між активами і пасивами, чутливими до зміни відсоткових ставок на щотижневій основі;

- здійсненні контролю за рівнем чистої відсоткової маржі;

- співвідношення величини відсоткового ризику з прибутком Банку;

- створенні стрес-моделей;

- проведенні зваженої відсоткової політики Банку, яка базується на формуванні відсоткових ставок за кредитами з урахуванням собівартості пасивів і рейтингу позичальника, ризику операції;

- щомісячному перегляді відсоткових ставок активних і пасивних опера-цій з урахуванням ринкової позиції банків-конкурентів;

- управлінні кривою прибутковості активів і пасивів за термінами погашення.

Результати оцінки та аналізу величини відсоткового ризику подаються на засідання Кредитного комітету і КУАП двічі на тиждень. КУАП ухвалює рі-шення про зміну відсоткової політики Банку і внутрішніх лімітів відсоткового ризику. Рішення про зміну рівня відсоткових ставок затверджуються КУАП і доводяться до всіх регіональних підрозділів відповідними наказами і розпоряд-женнями. КУАП здійснює постійний моніторинг і перегляд відсоткових ставок за видами валют, в розрізі термінів, видів продуктів (за активами і пасивами Банку).

Щоденний контроль відповідності фактичних відсоткових ставок, вста-новлених в Банку, здійснює служба бек-офісу Головного Банку. Контроль про-водиться в цілому по системі Банку.

Для підвищення "гнучкості" балансу по відношенню до відсоткового ризику в договорах з фіксованою ставкою (кредитних, депозитних) передбачена можливість перегляду відсоткових ставок, у разі значних коливань ставок на ринку або зміни облікової ставки.

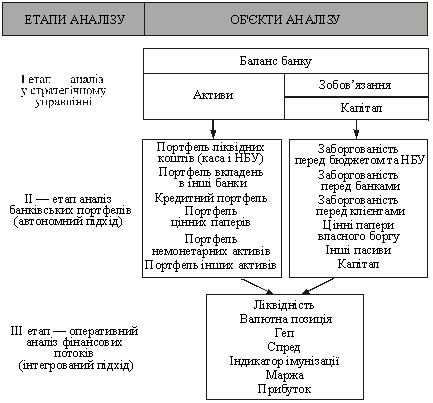

Прийняті Комітетом управлінські рішення виконуються працівниками казначейства банку та інших структурних підрозділів з відповідних напрямів діяльності. Казначейство або департамент активних і пасивних операцій є ос-новним робочим підрозділом комерційного банку, який реалізує інтегрований підхід до управління фінансовими потоками банку та управлінські рішення КУАП.

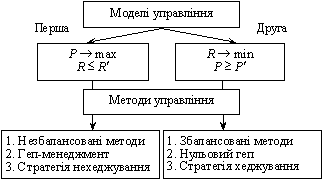

2.4 Інструментарій з управління залученими коштами банку

Основним інструментом управління зобов'язаннями банку є депозитна ставка. В основу формування депозитних ставок покладено визначення рівня ринкових процентних ставок.

Рівень ринкових процентних ставок може бути визначений за формулою:

![]() (2.1)

(2.1)

де k – рівень ринкової процентної ставки;

r - реальна процентна ставка процентів;

x – очікуваний рівень інфляції;

p - премія за ризик непогашених зобов’язань.

Реальна ставка залежить від попиту та пропозиції грошей. Реальна ставка процента та інфляційна премія разом визначають номінальний рівень вільного від ризику процента (i):

![]() (2.2)

(2.2)

Застосовуємі інструменти управління залученими коштами в БАНК “Фінанси та кредит” та інших банках банківської системи України дають можливість структурувати основні сегменти залучених коштів як:

1. Ощадні депозити, основними признаками яких є:

- сплата відсотків в кінці строку договору депозиту чи авансом;

- відсутність права на довкладення коштів до вкладу на період договору;

- відсутність права на часткове зняття коштів вкладу на період договору;

2. Доходні депозити, основними признаками яких є:

- регулярна (щомісячна чи щоквартальна) сплата відсотків;

- відсутність права на довкладення коштів до вкладу на період договору;

- відсутність права на часткове зняття коштів вкладу на період договору;

3. Накопичувальні депозити, основними признаками яких є:

- умови як сплати відсотків в кінці строку так і регулярна (щомісячна чи щоквартальна) сплата відсотків;

- наявність права на довкладення коштів до вкладу на період договору;

- відсутність права на часткове зняття коштів вкладу на період договору;

4. Універсальні депозити, основними признаками яких є:

- умови як сплати відсотків в кінці строку так і регулярна (щомісячна чи щоквартальна) сплата відсотків;

- наявність права на довкладення коштів до вкладу на період договору;

- наявність права на часткове зняття коштів вкладу на період договору;

У вказаних 4-х сегментах додаткові умови строків сплати відсотків та наявність чи відсутність права управління основним “тілом” депозиту є основою для систематичного регулювання різниці в відсоткових ставках при рівних строках розміщення депозитів.

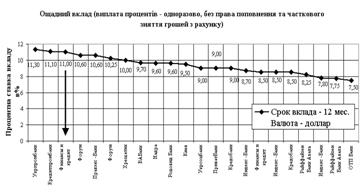

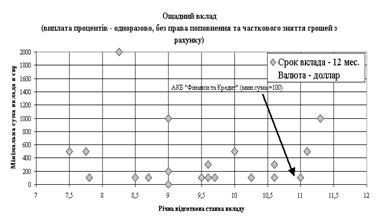

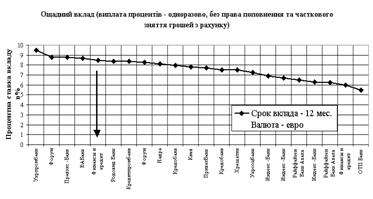

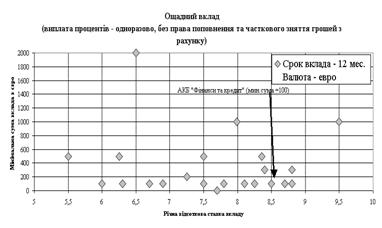

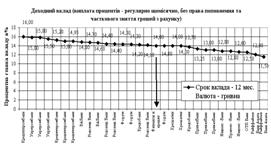

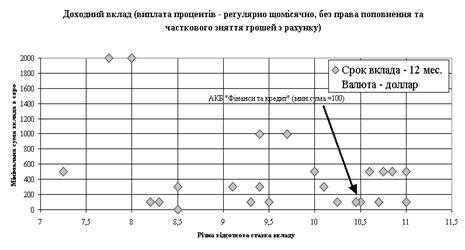

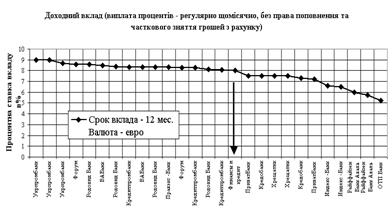

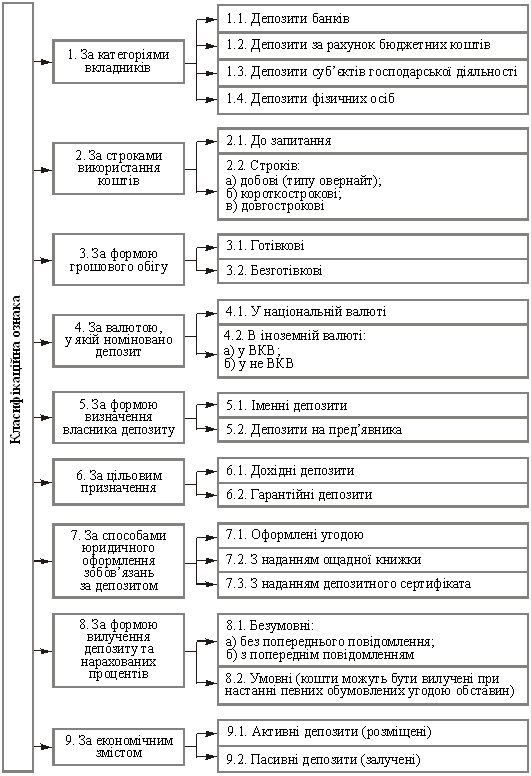

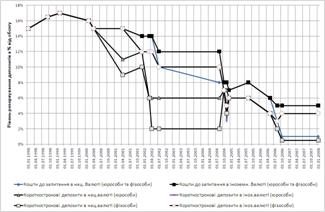

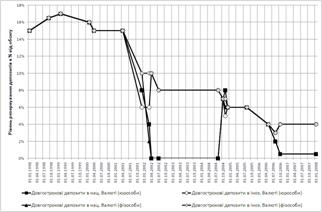

На рис.2.8 – 2.19 наведені результати оцінки конкурентоспроможності БАНК «Фінанси та кредит» у всіх сегментах ринку залучення депозитів фізичних осіб в Україні. Як показує аналіз даних рис. 2.8- 2.19 маркетингова політика пропозиції банківських послуг фізичним особам БАНК «Фінанси та кредит» характеризується відносно високим рівнем пропонуємих ставок депозитних ресурсів (вкладів населення) – ставки покупки ресурсів. В табл.2.3 наведені коефіцієнти конкурентоспроможності по привабливості ставок покупки ресурсів БАНК «Фінанси та кредит» відносно конкурентів, розраховані як:

а) Коефіцієнт конкурентної привабливості депозитних ставок:

(2.3)

(2.3)

де – ставка_макс(і) – максимальна ставка депозитів населення і-го виду;

Аналіз результатів, наведених в табл.2.3 та на рис.2.8 – 2.19, показує , що в сегменті ринку банківських послуг для фізичних осіб конкурентні коефіцієнти привабливості БАНК “Фінаси та кредит” в середньому становлять 89,725%, а діапазон коефіцієнтів для різних видів вкладів знаходиться серед значень 72,3% –100%, тобто:

- доходна ставка депозитів для фізосіб в банку знаходиться на першій позиції рейтингу, або в верхньому діапазоні рейтингу, тобто ставки депозитів привабливі для клієнтів, але залучені ресурси є відносно “дорогими”;

- банк застосовує середній рівень обмежувальних бар’єрів по мінімальній сумі вкладу відносно інших банків конкурентів, тобто є привабливим для кілєнтів, але з високою собівартістю обслуговування кожного депозиту, яка зростає із зниженням мінімальної суми депозиту.

Таким чином, проведений аналіз показав:

- конкурентні переваги на ринку послуг фізичним особам в БАНК “Фінанси та кредит” на сучасному етапі забезпечуються політикою максимальних ставок залучення депозитів;

- мінімальні ставки по депозитах БАНК “Фінанси та кредит” визначає тільки по євро, оскільки активний портфель банку в цій валюті є нерозвинутим;

- банк не приймає участі у деяких короткострокових діапазонах вкладів (універсальні на 6 місяців, накопичувальні на 3 місяці), у всіх інших діапазонах банк максимально використовує весь набір інструментів управління депозитами.

Таблиця 2.3 Коефіцієнти конкурентоспроможності БАНК «Фінанси та кредит» за рівнем привабливості депозитних послуг фізичним особам

| № з/п | Назва банківської послуги | Ставка чи сумарна ставка БАНК «Фінанси та кредит» | Максимальна (для депо-зитів) ставка на ринку в характерному сегменті | Коефіцієнт конкурент-тної приваб-ливості про-позицій БАНК «Фінанси та кредит» |

| 1. | Ощадні вклади на 3 місяці (гривня) | 13,0% | 13,0% | 100,00% |

| 2. | Ощадні вклади на 3 місяці (долар США) | 10,7% | 10,7% | 100,00% |

| 3. | Ощадні вклади на 3 місяці (євро) | 6,0% | 11,0% | 54,55% |

| 4. | Ощадні вклади на 6 місяців (гривня) | 14,0% | 14,1% | 99,29% |

| 5. | Ощадні вклади на 6 місяців (долар США) | 11,0% | 11,0% | 100,00% |

| 6. | Ощадні вклади на 6 місяців (євро) | 7,5% | 7,9% | 94,94% |

| 7. | Ощадні вклади на 12 місяців (гривня) | 14,5% | 16,0% | 90,63% |

| 8. | Ощадні вклади на 12 місяців (долар США) | 11,0% | 11,3% | 97,35% |

| 9. | Ощадні вклади на 12 місяців (євро) | 8,5% | 9,5% | 89,47% |

| 10. | Доходні вклади (зняття процентів, без по-повнення та зняття) на 3 місяці (гривн) | 13,0% | 16,0% | 81,25% |

| 11. | Доходні вклади на 3 місяці (дол. США) | 10,7% | 11,2% | 95,54% |

| 12. | Доходні вклади на 3 місяці (євро) | 6,0% | 8,3% | 72,29% |

| 13. | Доходні вклади (зняття процентів, без по-повнення та зняття) на 6 місяців (гривн) | 13,5% | 14,8% | 91,22% |

| 14. | Доходні вклади на 6 місяців (дол. США) | 10,5% | 10,5% | 100,00% |

| 15. | Доходні вклади на 6 місяців (євро) | 7,0% | 8,5% | 82,35% |

| 16. | Доходні вклади (зняття процентів, без по-повнення та зняття) на 12 місяців (гривн) | 14,0% | 16,0% | 87,50% |

| 17. | Доходні вклади на 12 місяців (дол. США) | 10,5 | 12,0% | 87,50% |

| 18. | Доходні вклади на 12 місяців (євро) | 8,0 | 9,7% | 82,47% |

| 19. | Накопичувальні вклади(поповнення без права зняття сумм) на 3 місяці (гривня) | - | 15,0% | |

| 20. | Накопичувальні вклади на 3 місяці (долар США) | - | 10,0% | |

| 21. | Накопичувальні вклади на 3 місяці (євро) | - | 7,5% | |

| 22. | Накопичувальні вклади(поповнення без права зняття сумм) на 6 місяців (гривня) | 13,5% | 14,7% | 91,84% |

| 23. | Накопичувальні вклади на 6 місяців (долар США) | 10,5% | 11,0% | 95,45% |

| 24. | Накопичувальні вклади на 6 місяців (євро) | 7,0% | 7,75% | 90,32% |

| 25. | Накопичувальні вклади(поповнення без права зняття сумм) на 12 місяців (гривня) | 14,5% | 17,0% | 85,29% |

| 26. | Накопичувальні вклади на 12 місяців (долар США) | 11,0% | 12,0% | 91,67% |

| 27. | Накопичувальні вклади на 12 місяців (євро) | 8,5% | 10,0% | 85,00% |

| 28. | Універсальні вклади(поповнення та зняття сум) на 6 місяців (гривня) | - | 9,0% | |

| 29. | Універсальні вклади на 6 місяців (долар США) | - | 6,5% | |

| 30. | Універсальні вклади на 6 місяців (євро) | - | 5,0% | |

| 31. | Універсальні вклади(поповнення та зняття сум) на 12 місяців (гривня) | 11,0% | 11,0% | 100,00% |

| 32. | Універсальні вклади на 12 місяців (долар США) | 7,0% | 7,5% | 93,33% |

| 33. | Універсальні вклади на 12 місяців (євро) | 5,0% | 6,0% | 83,33% |

| 34. | Середній показник послуг | 89,725% |

Рис.2.8 – Конкурентне позиціонування пропозицій БАНК “Фінанси@К” в сегменті ощадних строкових депозитів фізичних осіб в гривнях (% ставка депозиту)

Рис.2.9. – Конкурентне позиціонування пропозицій БАНК “Фінанси@К” в сегменті ощадних строкових депозитів фізичних осіб в гривнях (обмеження мінімальної суми депозиту в залежності від % ставка депозиту)

|

Рис.2.10. – Конкурентне позиціонування пропозицій БАНК “Фінанси@К” в сегменті ощадних строкових депозитів фізичних осіб в

|

доларах США (% ставка депозиту)

Рис.2.11. – Конкурентне позиціонування пропозицій БАНК “Фінанси@К” в сегменті ощадних строкових депозитів фізичних осіб в доларах США (обмеження мінімальної суми депозиту в залежності від % ставки депозиту)

|

Рис.2.12. – Конкурентне позиціонування пропозицій БАНК “Фінанси@К” в сегменті ощадних строкових депозитів фізичних осіб в євро

Рис.2.13. – Конкурентне позиціонування пропозицій БАНК “Фінанси@К” в сегменті ощадних строкових депозитів фізичних осіб євро (обмеження мінімальної суми депозиту в залежності від % ставка депозиту)

Рис.2.14. – Конкурентне позиціонування пропозицій БАНК “Фінанси@К” в сегменті доходних строкових депозитів фізичних осіб в гривнях (% ставка депозиту)

Рис.2.15. – Конкурентне позиціонування пропозицій БАНК “Фінанси@К” в сегменті доходних строкових депозитів фізичних осіб в гривнях (обмеження мінімальної суми депозиту в залежності від % ставка депозиту)

|

Рис.2.16. – Конкурентне позиціонування пропозицій БАНК “Фінанси@К” в сегменті доходних строкових депозитів фізичних осіб в доларах США (% ставка депозиту)

Рис.2.17. – Конкурентне позиціонування пропозицій БАНК “Фінанси@К” в сегменті доходних строкових депозитів фізичних осіб в доларах США (обмеження мінімальної суми депозиту в залежності від % ставки депозиту)

|

Рис.2.18. – Конкурентне позиціонування пропозицій БАНК “Фінанси@К” в сегменті доходних строкових депозитів фізичних осіб в євро (% ставка депозиту)

Рис.2.19. – Конкурентне позиціонування пропозицій БАНК “Фінанси@К” в сегменті доходних строкових депозитів фізичних осіб євро (обмеження мінімальної суми депозиту в залежності від % ставка депозиту)

РОЗДІЛ 3. УДОСКОНАЛЕННЯ ІНСТРУМЕНТАРІЮ З УПРАВЛІННЯ ЗАЛУЧЕНИМИ КОШТАМИ ТОВ БАНК “ФІНАНСИ ТА КРЕДИТ”

Похожие работы

... за рахунок цих коштів споживчих проектів населення з підвищеними “прихованими” відсотками (страхування та інш.). 3.2 Світовий досвід з управління залученими депозитними коштами банку В умовах становлення фінансового ринку в Україні, реструктуризації банківської системи, комерційні банки повинні здійснювати зважену реалістичну стратегію подальшого розвитку, адаптованого до вимог ринку. Виб ...

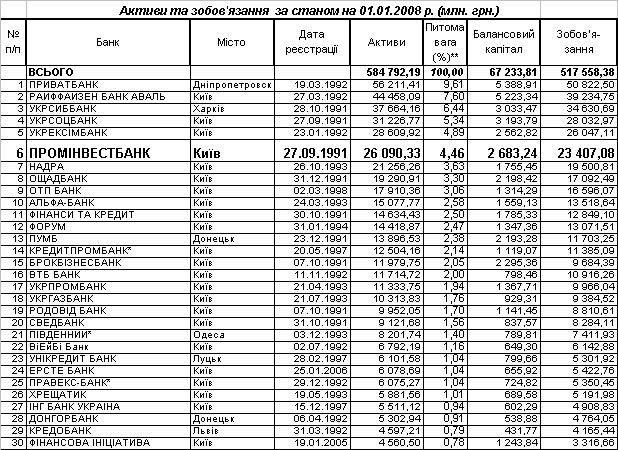

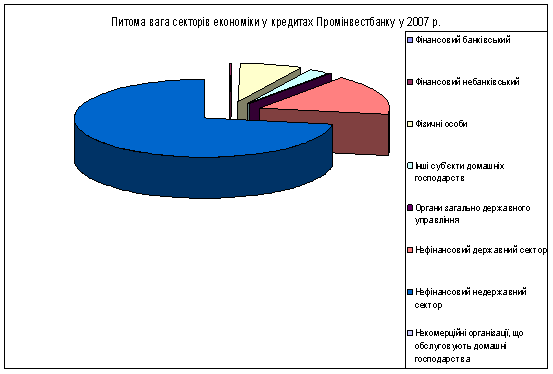

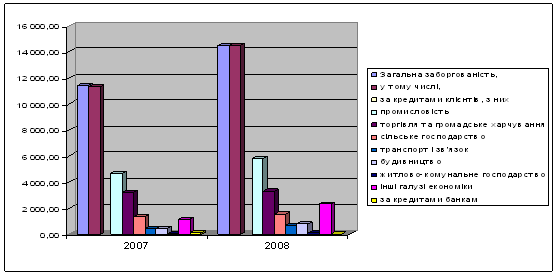

... ї бази АТЗТ «Акціонерний Комерційний Промінвестбанк» за 2004–2007 роки 2.1 Економічна характеристика діяльності АТЗТ «АК Промінвестбанк» за 2004–2007 роки Український акціонерний комерційний промислово-інвестиційний банк (Промінвестбанк України) створено 26 серпня 1992 року в результаті роздержавлення та приватизації республіканської інфраструктури Промстройбанку СРСР в Україні. У процесі акці ...

... місцях по обсягам валюти балансу та обсягів балансового прибутку, за рівнем рентабельності активів та статутного капіталу ЗАТ КБ «Приватбанк» суттєво програє банкам, які спеціалізуються на роботі з юридичними особами. ВИСНОВКИ Досліджена в дипломному проекті фінансова діяльність комерційного банку – це діяльність, яка спричиняє зміни розміру та складу власного і залученого/запозиченого капіталу ...

... та методів аналізу процесу банківського кредитування на прикладі комерційного банку Промінвестбанк, який є одним із лідерів кредитування української економіки. Глава 2. Управління кредитними ризиками в діяльності комерційних банків (на прикладі Промінвестбанку) 2.1 Аналіз процесу банківського кредитування в Промінвестбанку Акціонерний комерційний промислово-інвестиційний банк «Промі ...

0 комментариев