Навигация

2.2 Аналіз грошової емісії

Відомо, що емісія грошей – це введення в обіг грошових знаків в усіх їх формах, за якого відбувається збільшення грошової маси, котра перебуває в обігу. [11, с. 185]. Грошовий оборот поділяється на дві взаємопов'язані частини – сфери готівкового та безготівкового обігу.

Проблема емісійних операцій і забезпечення найефективнішого їх впливу на розвиток економіки є однією з головних у діяльності центральних банків усіх країн. На сьогодні для світової практики характерні дві основні моделі центрального емісійного банку: англосаксонська (типові представники – Великобританія та США) і континентальна (більшість європейських країн). Вітчизняний досвід функціонування Національного банку України дозволяє зробити висновок щодо наявності рис економічної самостійності у центрального банку нашої держави. Підтвердженням цьому слугує також і законодавчо-правова база України. [17, с. 105]

У більшості країн світу врегульовується не тільки технічні принципи емісії та вилучення з обігу банківських білетів, а й розміри емісії. Визначено також конкретні види і форми покриття емітованої грошової маси: золото, векселі державного казначейства, державні цінні папери, поручительства у міжнародних фінансових організаціях, валюта, тощо.[8, с. 93]

Національний банк розпочав у 1991 році проводити грошово-кредитну політику. Слід ураховувати й те, що в цей період Україна продовжувала перебувати у рублевій зоні і як грошову одиницю використовувала російський рубль. Національний банк пройшов кілька етапів розвитку грошово-кредитного ринку, використовуючи відповідні монетарні механізми та інструменти, застосовуючи функції, передбачені Законом України «Про банки та банківську діяльність». Розглянемо еволюцію створення грошово-кредитної системи та проведення грошово-кредитної політики в Україні (в рамках якої і проведення емісійної роботи), яку умовно можна поділити на три етапи.

1 етап (1991-1995 роки) – створення самостійної банківської і грошової системи України, організація внутрідержавних і міждержавних розрахунків, кредитна підтримка економіки, опрацювання механізмів валютного регулювання і банківського нагляду, запровадження практики міжбанківських розрахунків на кореспондентських засадах, реформування монетарного менеджменту і статистики, започаткування співпраці з міжнародними фінансовими організаціями (МВФ, ЕБРР, СБ).

2 етап (1996-1999 роки) – проведення грошової реформи з уведенням в обіг національної грошової одиниці та використання на її основі ринкових елементів регулювання грошово-кредитного ринку.

3 етап (2000-2007 роки) – Подальший розвиток банківської системи та монетарних інструментів із регулювання грошово-кредитного ринку, зорієнтованих на підтримку сталого економічного зростання та цінової стабільності.

Розглянемо детальніше перший етап. У 1991 році було закладено лише фундамент функціонування Національного банку України як центрального банку держави. У цей період він ще не мав належної структури. Банківська система перебувала у зародковому стані. Власної нормативної бази у Національного банку також не було. Під час здійснення контролю за діяльністю комерційних банків, які створювалися, використовувалися нормативно-правові документи колишнього Держбанку СРСР.

7 листопада 1992 року видано Указ Президента України «Про реформу грошової системи України». Пунктом 2 цього указу передбачалося, що починаючи з листопада 1992 року єдиним законним засобом платежу на території України стає український карбованець, представником якого у обігу виступає купон Національного банку України.

Протягом 1992 року Національний банк здійснював безготівкову кредитну емісію грошей виключно за рішеннями Верховної Ради України та Кабінету Міністрів України.

Першу кредитну (безготівкову) емісію Національний банк здійснив відповідно до постанови Верховної Ради від 05.03.1992 р. №2165-ХІІ на завершення міжбанківського заліку взаємної заборгованості в розмірі 20.0 млрд. крб.

Відповідно до постанов Верховної Ради України в 1992 році комерційним банкам було видано кредитів на загальну суму 670 млрд. крб., із них на поповнення обігових коштів державних підприємств та організацій з їх подальшим віднесенням на внутрішній борг – 292 млрд. крб., у тому числі 50 млрд. крб. – для надання кредиту сільськогосподарським організаціям.

У грудні 1992 року згідно з рішенням Кабінету Міністрів України (постанова КМУ від 05.12.1992 р. № 679 та № 682) уперше були надані емісійні кредити Міністерству фінансів України для фінансування витрат сільського господарства та вугільної промисловості на загальну суму 329.7 млрд. крб.

Така ситуація з наданням безготівкових емісійних кредитів тривала і в 1993 році.

1993 року Національний банк уперше зробив спробу розробити Основні напрями грошово-кредитної політики, які передбачали відповідні цілі та механізми її реалізації (головною проблемою банківської системи України у 1993 році було подолання гіперінфляції і забезпечення стабільності національної грошової одиниці).

Але подолати інфляційні процеси в 1993 році не вдалося. Індекс інфляції досяг 10 255 відсотків. Так ситуація виникла внаслідок адміністративних втручань у діяльність Національного банку щодо здійснення безготівкової емісії, відсутності на той час відповідних ефективних нормативно забезпечених механізмів та інструментів регулювання грошово-кредитного ринку.

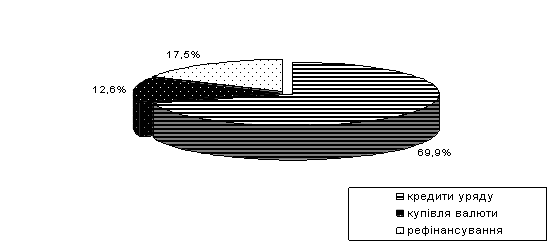

За 1992-1995 роки надано прямих кредитів Міністерству фінансів України у розмірі 3,3 трлн. крб., або 69,9% від загального обсягу безготівкової емісії Національного банку при 17,5% безготівкової емісії, спрямованої на кредитування комерційних банків, та 12,5% - на купівлю іноземної валюти.

У 1992 році було розпочато створення офіційного валютного резерву Національного банку України, а першу інтервенцію на валютному ринку Національний банк здійснив у 1993 році в сумі 930 млрд. крб.

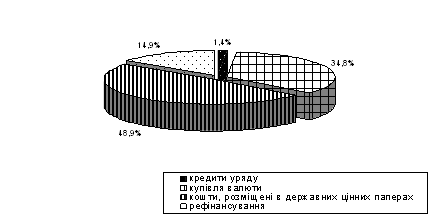

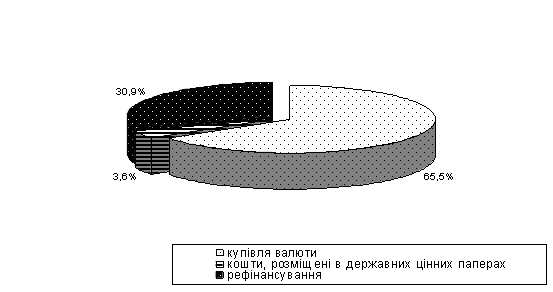

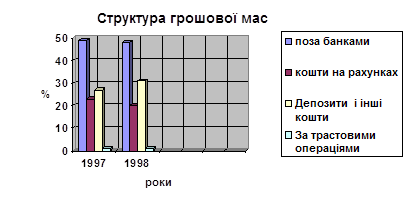

Узагальнену суму безготівкової емісії за відповідними періодами відображено на рис. 2.1, 2.2, 2.3.

Рис. 2.1. - Структура безготівкової емісії НБУ у 1992-1995 роках

Рис. 2.2. - Структура безготівкової емісії НБУ у 1995-1999 роках

Рис. 2.3. - Структура безготівкової емісії НБУ у 2000-2005 роках

Другий етап (1996-1999 роки) грошово-кредитної політики в Україні пов'язаний із проведенням грошової реформи і започаткуванням на її основі формування ринкових засад регулювання грошового ринку.

Уряд і Національний банк України виходили з того, що напередодні реформи в готівковому обігу перебувала значна маса грошей – 338 трлн. крб., яка не мала повного реального покриття у вигляді товарних запасів (їх було лише на 157 трлн. крб.) і не могла бути підтримана за рахунок резервів іноземної валюти через їх недостатні обсяги. За розрахунками фахівців, конфіскаційний варіант реформи мав би негативні наслідки, а саме – зростання інфляції на 50 відсотків за місяць за повного спустошення прилавків магазинів. Це мало б руйнівні наслідки не лише для стабільності національної валюти, а й для економіки в цілому.

Отже, можна зробити висновок, що запровадження в обіг національної валюти гривні забезпечило закінчення формування грошово-кредитної системи України. В обіг уведена повнокровна грошова одиниця, яка стала одним з атрибутів державності та інструментів з управління економікою.

Цей період реалізації грошово-кредитної політики (одночасно із затвердженням грошової реформи) характеризувався і запровадженням такого фінансового інструменту, як державні цінні папери. Національний банк, починаючи з 1996 року, припинив надавати прямі кредити на покриття дефіциту державного бюджету і забезпечував надання коштів шляхом купівлі державних цінних паперів на первинному ринку. Усього за 1996-1999 роки Національний банк спрямував на купівлю державних цінних паперів 14,5 млрд. грн. у портфелі Національного банку з'явився фінансовий інструмент, який можна було використовувати під час регулювання грошово-кредитного ринку.

Подальший розвиток банківської системи та монетарних інструментів із регулюванням грошово-кредитного ринку (третій етап 2000-2007) був зорієнтований на підтримку цінової стабільності т на її основі стабільного економічного зростання.

З прийняттям 20.05.1999 р. Закону України «Про національний банк України» процедура розроблення та затвердження документа щодо проведення грошово-кредитної політики суттєво змінилася.

2000-2007 роки можна охарактеризувати в монетарній сфері як адекватні процесам, що відбувалися в реальному секторі економіки та державному бюджеті.

У цей період відновлено тенденції до економічного зростання, значно підвищилася цінова стабільність, рівень інфляції після проведення грошової реформи мав тенденцію до зниження і був таким, що відповідає стану економічного розвитку країни, яка щойно стала на шлях започаткування суттєвих економічних реформ.

Характерною ознакою періоду 1999-2005 років є стійке зростання обсягів номінальної грошової маси, обчисленої за всіма агрегатами, - майже на 30-40% щорічно.

У цьому зв'язку не можна не згадати гострі дискусії, що точилися у 1996-1997 рр. із приводу низького рівня коефіцієнта монетизації економіки, що віддзеркалює рівень насиченості господарського обороту грошима та негативних наслідків так званого «штучного дефіциту грошей» і ремонетизації для відтворювальних процесів в економіці [13, с.12-14]. Зауважимо, що в Україні цей показник був найнижчим у 1995-1996 рр. – близько 9-10%. Упродовж 1997-2000 рр. спостерігалося його поступове зростання, але навіть на кінець 2000 року рівень монетизації в Україні був нижчим порівняно з такими країнами, як Венесуела (19,0%), Зімбабве (20%), Румунія (18,9%). У країнах так званої «Великої сімки» цей показник коливається у межах 55-100%, у країнах, що розвиваються, - 40-60%. У США рівень монетизації економіки у 2004 році дорівнював 79%. До речі, одним з найвищих є рівень монетизації в Китаї – понад 150%.

У фахових виданнях наводяться дані стосовно того, що в 1990-х роках для економік абсолютної більшості країн із високим рівнем монетизації ВВП було характерним сприятливіше поєднання темпів економічного зростання та інфляції.

Зазначимо, що монетизація економіки та її рівень насиченості грошима безпосередньо пов’язані з таким важливим поняттям як «фінансова глибина» (financial depth), що характеризує співвідношення обсягів строкових коштів та ВВП. Воно введено у 1980-х роках Світовим банком для відображення зв’язку між насиченістю економіки грошима, розвинутістю фінансової та грошово-кредитної системи, з одного боку, і темпами економічного зростання – з іншого [30, с. 256]. З посиланням на дослідження Світового банку як певна тенденція наводяться приклади десятків країн, аби сформулювати таку узагальнюючу тезу: чим вища насиченість економіки фінансовими та грошовими ресурсами, тим вищі темпи економічного зростання, оскільки диверсифікованішим є попит на гроші, потужнішими стають фінансово-грошові потоки, які підлягають перерозподілу в економіці та спрямовуються на фінансування її розвитку, не виникає штучного дефіциту грошей, що обмежує інвестиційні вливання тощо. Не зупиняючись детально на дослідженні питань монетизації економіки й особливостях формування попиту і пропозиції на грошовому ринку, зауважимо, що в Україні зростання реального ВВП із 6 до 12% протягом 2000-2004 рр. відбувалося за умов зростання показника фінансової глибини з 6 до 17%, збільшення обсягів реальної грошової маси та підвищення рівня монетизації – із 16 до 32%.

Зазначимо, що зміни пропозиції грошей повинні узгоджуватися з динамікою ВВП та відповідними інфляційними процесами. Водночас істотне збільшення монетарних агрегатів спостерігалося на фоні значного сповільнення темпів зростання реального ВВП. Так, протягом 1993-2004 рр. його обсяги скоротилися до 87% від рівня 1993 року, тоді як реальні залишки готівки (М0) за цей період зросли у 7,58 рази, М1 – у 4,74 рази, М2 та М3 – більш ніж у 6 разів. Найвищими темпами реальна грошова маса зростала у 2001-2002рр., сягнувши рівня 35-43% щорічно. У 2003-2005 рр. ці показники дещо знизилися - до 13-5% на рік. Зауважимо, що для точніших розрахунків відповідності приросту грошової маси змінам реального ВВП доцільно використовувати дані про обсяги грошової маси не на кінець року, а середньомісячні показники. Це, до речі, зумовлено тим, що в окремі періоди (у 1992-1994 рр.) спостерігалися значні коливання її обсягів. Так, у ІV кварталі 1992 року грошова маса М2 збільшилася у 6,1 рази, у ІІІ кварталі 1993 року – у 1,9 рази [24, с. 6].

У цьому контексті хотілося б також звернути увагу на те, що у 2005 році зростання готівки при одночасному зниженні темпів ВВП та сповільнення швидкості обертання грошової маси створювали додаткові інфляційні ризики. Темп зростання готівки у січні – серпні 2005 року (27,1 за період) значно перевищував відповідні показники за роки економічного зростання [14, с. 27].

Досить важливим є дослідження каналів формування грошової маси, оскільки вони безпосередньо впливають на на ефективність грошово-кредитної політики. Слід зазначити, що в економічно розвинених країнах грошові агрегати зростають за рахунок ефекту мультиплікації грошової бази.

В Україні останнім часом гроші вливаються в економіку переважно шляхом купівлі валюти в експортерів, які почали перетворюватися на «перших утримувачів» грошей. Головним каналом випуску грошей в обіг є валютний ринок: за січень – серпень 2005 року обсяг чистої емісії, спрямованої на купівлю-продаж валюти, становив понад 26,4 млрд. грн. [18, с. 27].

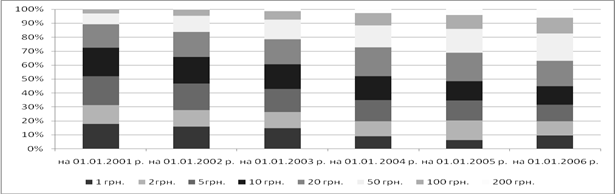

Детальніше хотілося звернути увагу на структуру готівкового обороту в Україні. Протягом 2001-2005 рр. спостерігалася позитивна динаміка кількості банкнот кожного номіналу. Впродовж 2004-2005 рр. особливо зросла кількість банкнот номіналами 50, 100 і 200 грн.

Це вплинуло на зміну структури банкнот – частка банкнот високих номіналів (50, 100, 200 грн.) поступово зростала. Тоді як частка банкнот низьких номіналів (1, 2, 5 грн.) скорочувалася (рис. 2.4.).

Рис. 2.4. – Кількість і структура банкнот в розрізі номіналів

У цілому частка банкнот високих номіналів, яка протягом 2001-2005 рр. постійно зростала, за станом на 01.01.2006 р. досягла 36,9% від їх загальної кількості. Натомість частка банкнот низького та середнього номіналів (10, 20 грн.) мала тенденцію до зниження. Якщо на початку 2001 року в структурі готівкової гривні купюри низького номіналу переважали (їх кількість становила близько 52%), то на початку 2006 р. частка цих банкнот скоротилася і перебувала на майже однаковому рівні з купюрами середнього номіналу – відповідно 31,4 та 31,7 %.

Виходячи з дослідження структури банкнот та попиту на них можемо зробити висновок про посилення ролі банкнот високих номіналів. Що є нислідком впливу низки факторів, серед яких – підвищення індексу споживчих цін. Зростання цін на споживчі товари стимулює попит на купюри високих номіналів. Справді, з моменту введення гривні (вересень 1996 року) до початку 2006 року ціни в Україні зросли майже втричі, при цьому за останні п’ять роківчастка банкнот високих номіналів, які перебівають у обігу, зросла з 10,8 до 36,9% від їх загальної структури. Це дає підстави зробити висновок про навність зв’язку між структурою банкнот та інфляцією. Отже, на нашу думку, при прогнозуваннізагального попиту на банкноти певного номіналу доццільно орієнтуватися на прогнозні оцінки рівня інфляції.

Необхідно констатувати, що в Україні з'явилися і розвиваються системи, які здійснюють розрахунки між своїми учасниками за допомогою інструменту, який не має правового визначення в національному законодавстві, а відповідно термінології, що вживається світовою банківською спільнотою, називається “Електронні гроші” (electronic money).

Під терміном “електронні гроші”, як правило, розуміють грошову вартість, яка зберігається в електронному вигляді на технічному пристрої і може використовуватися для здійснення платежів суб'єктам іншим, не емітент, без необхідності використання при цьому банківських рахунків, але що діє як свідомо сплачений інструмент на пред'явника.

Поява електронних грошей обумовлена:

- розвитком інформаційних і криптографічних технологій, які дозволили зберігати на технічних пристроях грошову вартість і передавати її;

- потребами систем електронної торгівлі, яким необхідний інструмент для здійснення беззбиткових мікроплатежів.

Сьогодні в Україні, як і в світі, для зберігання електронних грошей використовують два види технічних пристроїв: смарт-картку (свідомо сплачені платіжні картки багатоцільового використання або електронні гаманці) і пам'ять комп'ютера.

Діяльність щодо емісії смарт-карток з електронними грошима за відсутності в законодавстві належних правових положень регулюється нормами щодо емісії платіжних карток, яка в межах України проводиться виключно банками. Проте на відміну від електронних грошей, платіжна картка виконує функцію ідентифікації утримувача і по своєму призначенню є засобом доступу до його банківського рахунку.

Електронні гроші є грошовими зобов'язаннями емітента в електронному вигляді і зберігаються на електронному пристрої утримувача. У системах, які здійснюють розрахунки електронними грошима, банківські рахунки використовуються лише при введенні і виведенні грошей з системи: зарахування грошей на рахунок емітента при емісії електронних грошей і списання грошей з рахунку емітента у разі пред'явлення електронних грошей для погашення. Необхідно відмітити, що міжнародні банківські установи, зокрема Банк міжнародних розрахунків і Європейський центральний банк, розглядають електронні гроші окремо від продуктів доступу до банківського рахунку і встановлюють вимоги до емітентів і систем електронних грошей незалежно від виду носія, на якому електронні гроші зберігаються.

Якщо банки - емітенти електронних грошей на смарт-картках є суб'єктами загального банківського регулювання і нагляду з боку центрального банку, то небанківські установи - емітенти електронних грошей, які зберігаються в пам'яті комп'ютерів, здійснюють в Україні діяльність щодо емісії електронних грошей поза державним контролем. Необхідно вказати, що електронні гроші, які зберігаються в пам'яті комп'ютерів, можуть переказуватися мережею Інтернет між пристроями учасників систем (як фізичних, так і юридичних осіб), а також обмінюватися на електронні гроші подібних систем і електронні гроші, номінально в інших валютах. Переваги електронних грошей, зокрема здатність миттєво обслуговувати віддалені платежі і високий рівень анонімності можуть бути використані для кримінальних зловживань.

За відсутності належного правового регулювання діяльності, пов'язаної з електронними грошима, системи електронних грошей і їх учасники натрапляють на істотні правові і фінансові ризики. Правовий ризик виникає унаслідок того, що така діяльність не є легалізованою. Відсутність правової основи операцій, які виконуються в системах електронних грошей, є джерелом ризику як для окремих трансакцій і учасників, так і для систем в цілому. Фінансові ризики утримувачів і торговців виникають через певну невизначеність щодо остаточного виконання грошових зобов'язань з боку емітента. За погашення електронних грошей комерційні структури несуть договірну відповідальність, і додатково їм властивий ризик банкрутства.

Міжнародні банківські установи підкреслюють, що повинні бути встановлені чіткі правила і умови, по яких може здійснюватися емісія електронних грошей, і упроваджений контроль за нею, оскільки така емісія може негативно вплинути на стабільність фінансової системи і безперебійне функціонування платіжних систем .

У країнах Європейського Союзу питання емісії і нагляду за емітентами електронних грошей вирішено на рівні директиви Європейського Парламенту і Ради.

У Російській Федерації і Республіці Білорусь відповідні регулюючі норми встановлені на рівні підзаконних актів центральних банків.

У Україні ухвалення законодавчих норм щодо електронних грошей і їх емітентів є квапною потребою. Необхідне адекватне правове регулювання процесів, в яких фактично вже бере участь певна частина користувачів, - постачальників і споживачів послуг. Внесення доповнень до законодавства продиктоване розвитком суспільства і дозволить легалізовувати види діяльності, які на момент розробки законів України, що діють, не існували.

Метою внесення змін в законодавство є впровадження контролю за діяльністю, пов'язаною з електронними грошима, і разом з цим - створення регулятивної основи, яка б сприяла виявленню потенційних переваг електронних грошей і забезпечила потреби електронної торгівлі в Україні.

В умовах активного розвитку електронних технологій, починаючи з середини минулого століття, деякі економісти висловлювали припущення про поступове зникнення готівки і її заміні електронними аналогами - платіжними картами, електронними гаманцями (встановленими на комп'ютери і мобільні телефони). На їх думку, майбутнє нібито за більш технологічними, дешевшими, зручнішими і безпечнішими засобами платежу в порівнянні з готівкою.

Проте навіть в розвинених країнах, де електронні платежі існують декілька десятиліть, потенціал готівки далеко не вичерпаний. Так, наприклад, частка готівки в структурі платіжних інструментів, використовуваних населенням при розрахунках у сфері роздрібної торгівлі, виключно велика: у США вона складає приблизно 75%, в Європі - 76-86%, в Японії - 90%. У Росії цей показник набагато вище і досягає 97%, що пояснюється пізнішою появою електронних засобів платежу (середина 90-х рр. минулого століття). Російські громадяни в даний час вважають за краще використовувати готівку як основний платіжний засіб.

По оцінках незалежних експертів, в 2011 р. готівка обслуговуватиме більше 2/3 роздрібних платежів у всьому світі.

Домінуюче положення готівки в структурі платіжних інструментів пов'язане також з психологічним аспектом: населення звикло розраховуватися готівкою і не уявляє собі існування без них. За даними канадських дослідників, якщо розмір трансакції операції менше 10 дол. США, то 90% платників віддають перевагу оплаті готівкою, і лише коли розмір трансакції перевищує 50 дол. США, знаходиться достатня кількість (65%) охочих використовувати платіжні карти.

За даними європейських дослідників, в 2005 р. при трансакції більше 100 євро частка наявних засобів, використовуваних при оплаті, складала 49%, тоді як в 2003 р. - 46%. Питома вага платіжних карт залишилася незмінною і склав 36%.

Розглянемо переваги і недоліки готівки і електронних засобів платежу.

1. Зручність - Для покупця, поза сумнівом, зручніше мати декілька платіжних карт, чим велику кількість банкнот і монет, але слід мати на увазі, що електронні засоби платежу, на відміну від готівки, не володіють офіційним статусом законного платіжного засобу. У зв'язку з цим будь-який одержувач грошових коштів може на свій розсуд відмовитися приймати певні кредитні або дебетові карти при оплаті товарів або послуг. Більш того, здійснення платежів за допомогою електронних засобів припускає наявність спеціальних технічних пристроїв, в роботі яких не виключені збої. Робота технічних пристроїв неможлива також в періоди відключення електрики і на територіях, що постраждали від стихійних лих. Збої в роботі платіжних систем під час стихійних лих в Південно-східній Азії і США підтверджують справедливість цих слів.

2. Легкість використання. При проведенні розрахунків використовувати готівку простіше, ніж електронні гроші, оскільки в цьому випадку не має значення вік, стать, рівень освіти сторін, не вимагається спеціальних технічних пристроїв, а також відсутня необхідність повідомляти третю сторону і чекати її підтвердження на право операції, а одержувач засобів може негайно їх витратити.

3. Простота витрачання засобів. Готівка дозволяє платникові економніше витрачати свої засоби. За даними соціологів, використовуючи платіжну карту, свого роду «віртуальне сховище» грошових коштів, людина набагато легше розлучається з ними, ніж маючи їх в готівці.

4. Анонімність. При оплаті товару або послуги готівкою покупець має можливість зберегти свою анонімність, а при електронних розрахунках особа платника ідентифікується за допомогою технічних пристроїв. У зв'язку з цим покупці, які не бажають, щоб їх операції сталі відомі широкій громадськості, вважають за краще використовувати готівку.

5. Швидкість розрахунків. При здійсненні оплати товарів і послуг за допомогою платіжних карт, на відміну від готівки, швидкість обробки платежу сповільнюється, унаслідок необхідності запрошувати підтвердження на здійснення оплати у третьої сторони, що у свою чергу, негативно позначається на товарообігу підприємств роздрібної торгівлі.

6. Безпека. У разі втрати або крадіжки кредитних і дебетових карт їх власник може зберегти грошові кошти, заблокувавши операції по втрачених картах. Проте існує небезпека злому електронних систем хакерами, які створюють різні пастки для розкрадання грошей з рахунків клієнтів, тому забезпечення збереження «електронних грошей» все одно залишається серйозною проблемою.

7. Економічність. Для модернізації і вдосконалення електронних систем платежів використовуються новітні технології, що неминуче веде до зростання сукупних витрат, пов'язаних з організацією платіжного процесу. По оцінках зарубіжних експертів, витрати при здійсненні платежів за допомогою банківських карт виявляються значно вищими, ніж при оплаті готівкою.

8. Можливість державного контролю емісії і обігу. Готівка є зобов'язанням центрального банку країни, який не може збанкрутіти, за визначенням. Тоді як електронні засоби платежу - це зобов'язання кредитних організацій або комерційних підприємств, у разі банкрутства яких збереження засобів на рахівницях клієнтів ставиться під питання.

Для забезпечення стабільного грошового обігу і розвитку економіки країни велике значення має об'єм і структура грошової маси. Коректування об'єму готівки з боку центрального банку країни дозволяє підтримувати в необхідних співвідношеннях базові параметри грошової маси. Подібне коректування відносно сукупного об'єму електронних засобів платежу по всіх емітентах представляється неможливим.

Таким чином, проведений нами порівняльний аналіз використання населенням готівки і їх електронних аналогів при оплаті товарів і послуг дозволяє зробити висновок, що в найближчому майбутньому готівка залишатиметься основним засобом платежу

Хотілося б додати деяку інформацію щодо грошової емісії в Росії для порівняння та пошуку найкращого варіанту оптимізації емісії.

Слід зазначити, що зростання наявного грошового обігу опосередковано зв'язане із збільшенням тіньового грошового обороту в економіці, відходом господарюючих суб'єктів від оподаткування, утрудняє боротьбу з корупцією, відмиванням грошей, злочинністю і тероризмом.

Не дивлячись на збільшення наявного грошового обороту останніми роками, намітилася тенденція до зниження частки готівки (поза касами банків) по агрегату МО в загальній сумі грошової маси (М2) за рахунок зростання частки безготівкових засобів. На початок 2007 р. питома вага готівки в структурі грошової маси склала 31,0% проти 33,2% - на початок 2006 р.

З розвитком ринкових відносин в російській економіці відбулися зміни в методах управління готівкою, що виразилися у відмові від жорсткого адміністративного регулювання наявного грошового обороту. Таким чином, в даний час пріоритетним завданням в політиці Банку Росії є не скорочення об'єму наявного грошового обороту, а його впорядкування.

Банк Росії не володіє правом обмежувати суму підкріплення оборотної каси установ Банку Росії, необхідну для забезпечення потреб клієнтів, за наявності грошових коштів на їх рахунках. При цьому кредитні організації, відповідно до Цивільного кодексу Російської Федерації (ст. 845), не можуть визначати і контролювати напрями використання грошових коштів клієнта і встановлювати інші, не передбачені законом або договором банківського рахунку обмеження його права розпоряджатися грошовими коштами на свій розсуд.

Як міру дії Банку Росії на величину наявного грошового обороту можна назвати встановлення граничного розміру розрахунків готівкою між юридичними особами по одній операції в рамках одного договору. На даний момент цей розмір складає 100 тис. рублів.

За порушення умов роботи з грошовою готівкою і порядку ведення касових операцій до посадових і юридичних осіб застосовуються заходи фінансової і адміністративної відповідальності, передбачені Кодексом Російської Федерації про адміністративні правопорушення.

Розвиток електронних засобів платежу сприятиме оптимізації грошового звернення і скороченню темпів зростання кількості готівки в обігу.

Банк Росії проводить постійну роботу по розширенню застосування електронних засобів платежу. У міжнародній практиці, крім банківських карт, розвиваються і інші засоби безготівкових платежів. В даний час все частіше використовуються «електронні гаманці», найбільш прості варіанти, яких є і в Росії (зокрема телефонні карти і карти для проїзду в метро).

У деяких країнах реалізована концепція мобільного банкинга (оплата товарів і послуг за допомогою мобільного телефону). Так, наприклад, японці за допомогою мобільного телефону оплачують відвідини кафе і кінотеатрів, а жителі Південної Кореї - проїзд на транспорті і покупки в магазинах.

За даними Банку Росії, на початок 2007 р. на території Російської Федерації діяло 1189 кредитних організацій, з них 723 організації (більше 60%) здійснювали емісію і/або эквайринг платіжних карт. Всього на 1 січня 2007 р. було выпушено 74,8 млн банківських карт, з них більше 90% - дебетові. Окремо слід виділити той факт, що переважна частина всіх платіжних карт в Росії (близько 90%) випускається в рамках «зарплатових» проектів.

ВИСНОВКИ

Центральний банк держави має бути єдиним емісійним центром, що як публічна установа держави користується монопольним правом грошової емісії на території держави. Він має бути банком держави, який зобов'язується підтримувати загальнодержавні економічні програми, якщо вони не суперечать грошово-кредитній політиці. Він також повинен бути банком банків, тобто виступати кредитором останньої інстанції, який надає банкам і фінансово-кредитним інститутам можливість рефінансування на певних умовах і у разі тимчасового дефіциту ліквідних коштів. Центральний банк також має залишатися органом банківського нагляду і контролю, який визначає необхідний рівень стандартизації і компетентності в національній кредитно-фінансовій системі.

Отже, можна говорити про подвійну правову природу центробанку, який, з одного боку, є органом державного управління у сфері банківської діяльності, а з іншого - займається господарською діяльністю.

Міжнародною банківською практикою розроблено і перевірено ряд базових факторів, що становлять умови діяльності центрального банку, до яких належать: система чинних законів, ступінь незалежності центрального банку від органів державної виконавчої влади та його взаємодія з банківською системою і кредитними установами Країни. Ці чинники вимагали свого закріплення у нормативно-правових актах, що встановлювали правовий статус НБУ та врегульовували його взаємовідносини з органами державної влади, визначали його місце в системі органів державної влади і створювали реальні правові гарантії незалежності банку при здійсненні його функцій. Основна функція центрального банку держави - забезпечення стабільності національної грошової одиниці. В Україні ця норма закріплена в ст. 99 Конституції України та в Законі України "Про Національний банк України", в ст. 6 якого зазначається, що відповідно до Конституції основною функцією Національного банку є забезпечення стабільності грошової одиниці України. На виконання своєї основної функції Національний банк сприяє додержанню стабільності банківської системи, а також, у межах своїх повноважень, - цінової стабільності.

Конституція України визначила головні аспекти діяльності Національного банку як центральної ланки і керівного органу грошово-кредитної і валютної системи країни, закріпивши його автономний статус у структурах влади. Наявність владних повноважень є однією з найважливіших ознак Національного банку України, що свідчить про право центробанку встановлювати формально-обов'язкові правила поведінки і домагатися здійснення їх за допомогою передбачених законами засобів впливу. Національний банк України є центром банківської системи і виступає водночас у двох іпостасях - як орган держави, що виконує функцію забезпечення стабільності національної валюти, і як своєрідний центр самоврядування банківської системи.

Отже, підсумовуючи викладене, можна зробити висновок, що питання емісії та управління емісійним процесом є надзвичайно важливим для центральних банків як країн із розвинутою економікою, що мають високий рівень розвитку сучасних платіжних технологій, так і для України, де частка готівки в грошовій масі залишається значною. Необхідно констатувати, що в Україні з'явилися і розвиваються системи, які здійснюють розрахунки між своїми учасниками за допомогою інструменту, який не має правового визначення в національному законодавстві, а відповідно термінології, що вживається світовою банківською спільнотою, називається “Електронні гроші” (electronic money). Досвід розвинутих країн показує, що збільшення у грошовому обігу частини безготівкових грошей позитивно впливає на розвиток економіки країни в цілому. Але існує ряд проблем, які потрібно вирішити преш ніж перейти на функціональну та ефективну форму безготівкових розрахунків. Серед них і довіра клієнтів до банківської системи та електронних розрахунків, безпека здійснення розрахунків. Багато переваг безготівкових розрахунків та зокрема електронних грошей перекреслюються та недооцінюються нашим користувачем через велику кількість проблем, які існують у цій сфері. Насамперед, законодавчого характеру. У країнах Європейського Союзу питання емісії і нагляду за емітентами електронних грошей вирішено на рівні директиви Європейського Парламенту і Ради.

У Російській Федерації і Республіці Білорусь відповідні регулюючі норми встановлені на рівні підзаконних актів центральних банків.

У Україні ухвалення законодавчих норм щодо електронних грошей і їх емітентів є квапною потребою. Необхідне адекватне правове регулювання процесів, в яких фактично вже бере участь певна частина користувачів, - постачальників і споживачів послуг. Хотілося б відмітити, що готівковий обіг залишається найважливішою складовою частиною економіки країни і основою її стабільності. Навіть в розвинених країнах, де електронні платежі існують декілька десятиліть, потенціал готівки далеко не вичерпаний. Так, наприклад, частка готівки в структурі платіжних інструментів, використовуваних населенням при розрахунках у сфері роздрібної торгівлі, виключно велика: у США вона складає приблизно 75%, в Європі - 76-86%, в Японії - 90%. Збільшення готівкового обігу носить об’єктивний характер і залежить від динаміки макроекономічних показників. В умовах розвитку інформаційних технологій можливості для розширення безготівкових розрахунків в сфері споживчого обороту існують. Але введення електронних засобів платежу для оплати товарів та послуг проходить поступово, виходячи з потреб суб’єктів господарювання. Таким чином, як свідчить аналіз, готівка у найближчому майбутньому збереже своє домінуюче положення при розрахунках населення за товари та послуги.

СПИСОК ВИКОРИСТАНИХ ПОСИЛАНЬ

1. Бабичева Ю.А. Денежная мультипликация и регулирование монетарних факторов инфляции// Финансы и кредит, 2005. - №13. – С. 12-18

2. Березина М.П. Деньги с современной интерпретации // Бизнес и банки, 2002. - №22. – С. 3-7

3. Деньги, кредит, банки: Учебник/ Под ред. О.И. Лаврушина. –3-е изд., перераб. и доп. - М.: КНОРУС, 2006. – 448с.

4. Генкин А.С. Планета Web-денег. – М.: Альбина Паблишер, 2003. – 125 с.

5. Коваленко В.В. Центральний банк і грошово-кредитна політика: Навч. посібник/ УАБС НБУ.- К.: Знання, 2006. – 332с.

6. Косой А.М. Платежный оборот: исследование и рекомендации. – М.: «Финансы и статистика», 2005. – 264с.

7. Крупнов Ю.С. О природе эмисионных ресурсов центральных банков// БД (рус.). – 2005. - №8. – С.38-44

8. Лагутін В.Д. Гроші та грошовий обіг: Навч. посібник. – К.: «Знання», КОО, 2003. – 199с.

9. Махаева О.О. Підходи до регулювання емісії електронних грошей та їх використання// Вісник УАБС. – 2005. – №2, С.46-52

10. Міщенко В.І., Кротюк В.Л. Центральні банки: організаційно-правові засади. – К.: Т-во «Знання», КОО. – 2004. – 372с.

11. Міщенко В., Набок О., Шитко О. Проблеми організації емісії та обігу готівки//Вісник НБУ (укр.) – 2007. - №1, С. 17-23

12. Монетарна політика в умовах економічного зростання: матеріаль науково-практичної конференції/ НБУ; МВФ - К., 2004. – 172с.

13. Науменкова С.В. Проблемы сбалансированности денежного рынка Украины. – К.: Наукова думка, 1997. – 56с.

14. Основні засади ГКП на 2006 рік. Затверджено рішенням Ради НБУ від 9 вересня 2005 р. №17// Інвестиційна газета. - №45. – С. 27-30

15. Патишкин Д.О. Деньги, процент и цены. Соединение теории денег и теории стоимости. – М.: Экономика, 2004. – 125с.

16. Поляков В.П., Московкина Л.А. Основы денежного обращения и кредита: Учебное пособие. – 2-е из., доп. – М.: ИНФРА-М, 1997. – 192 с.

17. Поляков В.П. Московкина Л.А. Структура и функции центральних банков. Зарубежный опыт. – М.:Инфа-М, 1996. – 192с.

18. Савлук М., Сугоняко О. Чи вистачає грошей економіці України?// Вісник НБУ. – 1997. - №4. – С. 19-21

19. Семенов С.К. Деньги: эмисия, ее сущность и процедуры// Финансы и кредит (рус.) – 2007. – №9, С.36-43

20. Семенов С.К. О механизме эмисии денег// Финансы и кредит (рус.). – 2002. - №13 – С.29-32

21. Статистика финансов: учебн./ Под ред.. В.Н. Салина. – М.: Финансы и статистика, 2000. – 520 с.

22. Суганяка М.В. Особливості емісійної діяльності Ощадбанку України//Проблеми і перспективи розвитку банківської системи України Т.14: Збірник наукових праць: Наукове видання. – Суми: УАБС НБУ, 2005. – №2, 267с.

23. Хайєк Ф., Частные деньги. – М.: Институт национальной экономики, 1996. – 254с.

24. Ющенко В.А. Проблема демонетизації економіки України// Вісник НБУ. – 1997. - №6. – С. 3-20

25. http://abc.informbureau.com/html/iioeiecaoess.html

26. http://library.biz.ua/7/607.html

27. http://www.readbookz.com/book/55/2121.html

28. http://www.niss.gov.ua/Evrointeg/konf2.htm

29. http://www.ref.net.ua/work/det-36069.html

30. World Bank Development Report 1989. – Wash.: World Bank, 1989. – 357 p.

Додаток А

Готівкова емісія по балансу центрального банку

| Актив | Пасив |

| 1. (Дебет позикового рахунку комерційного банку) Видача емісійного кредиту по позиковому рахунку комерційного банку | 1-П. (Кредит коррахунку комерційного банку) Збільшення в сумі емісійного кредиту залишку на коррахунку комерційного банку (по балансу комерційного банку – операція 2-А) |

| 4. (Дебет рахунку оборотної каси емісійного банку) Збільшення залишку оборотної каси центрального банку за рахунок надходження нових грошей з резервних фондів в сумі заявки комерційного банку | 4. (Кредит рахунку готівкових грошей в обігу) Збільшення залишку рахунку «Готівкові гроші в обігу» на суму підкріплення оборотної каси з резервних фондів |

| 5. (Кредит рахунку оборотної каси емісійного банку) Зменшення залишку оборотної каси центрального банку – гроші отримані комерційним банком | 5-П. (Дебет коррахунку комерційного банку) Зменшення залишку на коррахунку комерційного банку в сумі отриманої готівки (по балансу комерційного банку - 6-А.2) |

Додаток Б

Готівкова емісія по балансу комерційного банку

| Актив | Пасив |

| 2-А. (Дебет коррахунку комерційного банку) Збільшення в сумі емісійного кредиту залишку на коррахунку комерційного банку (по балансу центрального банку 1-П) | 2. (Кредит рахунку позики отриманої) Облік на позиковому рахунку емісійного кредиту, отриманого від центрального банку |

| 3.1. (Дебет позикового рахунку клієнта) Видача кредиту іншому банку чи підприємству по позиковим рахункам з коштів емісійного кредиту | 3. (Кредит розрахункового рахунку клієнта) Збільшення в сумі кредиту залишку на розрахунковому рахунку підприємства чи чеково-депозитному рахунку, якщо такі рахунки відкриті |

| 6-А.1. (Дебет рахунку операційної каси комерційного банку) Збільшення залишку операційної каси за рахунок готівки, що поступила з центрального банку. 6-А.2. (Кредит коррахунку комерційного банку) Зменшення на цю суму залишку на коррахунку | |

| 7. (Кредит операційної каси комерційного банку) Зменшення залишку операційної каси – готівка отримана клієнтом | 7. (Дебет розрахункового рахунку клієнта) Зменшення залишку на розрахунковому рахунку клієнта – частина суми отриманого кредиту отримана готівкою |

Похожие работы

... є згортання грошових відносин і зменшення ролі грошей в економіці. Реальні причини: · широка бартеризація економіки · значна доларизація економічного обороту · прискорення обігу грошей Об”єм товарообороту України, включаючи тіньовій, за 1991-96рр. зріс >2рази., а швидкість обігу >5 разів.Таке зниження несправедливо пояснюється дефіцитом грошей в обігу. Динаміка рівня монетизац ...

... різних країнах за грошову одиницю були прийняті різні вагові кількості грошового металу. Масштаб цін встановлює держава в законодавчому порядку, тоді як функцію міри вартості гроші виконують об’єктивно. Масштаб цін не залежить від зміни вартості грошового металу, бо він є фіксованою ваговою кількістю металу. Гроші як міра вартості широко використовуються як рахункові, ...

... Проте він позначає не тільки вартість реальних грошей, але й їх тіло. Реальне тіло грошового товару зникло, але його тілесний образ зберігся. З переходом до паперових грошей зникає і він. За монетно-знаковою формою вартості йде паперово-грошова, яка, у свою чергу, виступає початковим щаблем паперово-кредитної. Тут грошовий знак остаточно відокремився від реальних грошей, позначуваних ним, і набув ...

... Засоби на банківських рахівницях до запитання (депозитні гроші) - це що випускаються банками кредитні гроші в безготівковій формі. Вони є зобов'язаннями банків. РОЗДІЛ 2 ЕВОЛЮЦІЯ ГРОШЕЙ 2.1 Купоно-карбованець Після того, як Радянський Союз розвалився, а Україна проголосила свою незалежність, з 10 січня 1992 було введено в обіг купоно-карбованці. На виконання постанови Президії Верховної ...

0 комментариев