Навигация

Механізм проведення емісії

1.2 Механізм проведення емісії

Емісійні операції НБУ - форма реалізації його монопольного права на випуск грошей в оборот. Вони є основними моментом системи регулювання наявно-грошового обороту, який включає два основні рівні організації: регламентацію касових операцій господарюючих суб'єктів. Для забезпечення оперативного рішення питань, пов'язаних із здійсненням емісії готівки у всіх управліннях НБУ організовані резервні фонди НБУ - залишки національних грошових знаків, що знаходяться поза оборотом.

Резервні фонди створюються також при деяких філіалах комерційних банків - як правило, у минулому відділень спеціалізованих державних банків. Засобами, що знаходяться в резервних фондах, розпоряджаються Правління, Кримське республіканське і обласне управління НБУ. Тільки з їх дозволу грошові знаки можуть бути переміщені з резервних фондів в оборотну касу (або операційну касу філіалів банків, при яких не відкриті резервні фонди ). Ця операція і означає емісію – випуск готівки в оборот. Переміщення грошових знаків з оборотної каси до резервних фондів обумовлює вилучення грошей із обороту. Ця операція, в відповідності з правилами касового регулювання, здійснюється автоматично - при перевищенні лімітів оборотних кас.

Емісія готівки здійснюється у формі підкріплення операційних кас комерційних банків. Дозвіл на здійснення емісії дає начальник управління НБУ або інша особа, уповноважена розпоряджатися резервними фондами. Дозвіл оформляється у виді емісійних телеграм зміст яких відповідним чином кодується. Воно дає право на переміщення певної суми грошових знаків з резервних фондів в оборотну касу або на використання понадлімітного залишку грошей що зберігається в банку. Для отримання дозволу керівник комерційного банку, у якого в найближчі 2-3 дні з'являється потреба в касовій готівці, повинен звернутися до начальника управління НБУ.

При відсутності необхідної суми понадлімітних залишків або недоліку засобів в резервних фондах банків отримують підкріплення з оборотних кас управління НБУ.

Понадлімітні залишки грошей, що перевищують внутрішньомісячну потребу в додаткових касових ресурсах, вивозять апаратом інкасації НБУ.

Порядок здійснення емісійно-касової роботи в установах Національного банку України визначений в «Інструкції з організації емісійно-касової роботи в установах банків України» від 7 липня 1994 р. та змін і доповнень до неї.

Для реалізації емісійної функції Національний банк України створює резервні фонди банкнот і монет у Центральному сховищі. Резервні фонди банкнот і монет перебувають у віданні виключно Національного банку України і можуть витрачатися або поповнюватися лише на підставі письмових розпоряджень Управління організації роботи з готівкою департаменту готівково-грошового обігу.

У регіональних управліннях та установах НБУ запаси готівки зберігаються у сховищах, а для забезпечення щоденних оперативних потреб — в оборотній касі. Розміщення запасів готівки в регіональних установах НБУ забезпечує своєчасне обслуговування банків, дає змогу оновлювати готівкову масу в обігу та регулювати випуск в обіг банкнот і монет різних номіналів. Запаси готівки в установах НБУ створюються з дозволу Управління організації роботи з готівкою департаменту готівково-грошового обігу Національного банку

України на підставі їхніх клопотань. При цьому враховується наявність усіх необхідних умов щодо забезпечення зберігання цінностей і виконання операцій з ними відповідно до нормативних документів Національного банку України.

Установи Національного банку України зобов'язані вчасно вживати заходів щодо поповнення запасів готівки, вивезення надлишків готівки (якщо вилучення з обігу грошей здійснюється постійно і надлишки їх постійно накопичуються) і зношених грошових білетів, а також установлювати контроль за тим, щоб у сховищах були грошові білети і монети усіх номіналів, необхідних для грошового обігу.

Регіональні управління й установи Національного банку України наділяються правами самостійного розпорядження готівкою, яка зберігається в їхніх сховищах і в оборотній касі, — передавання банкнот і монет зі сховища до оборотної каси та з оборотної каси до сховища, здійснення підкріплень комерційних банків готівкою з оборотної каси, приймання надлишків готівки від комерційних банків.

Регіональні управління, установи НБУ самостійно визначають обсяги готівки, яка зберігається у сховищах та оборотних касах. Підкріплення запасів готівки у сховищах та вивезення надлишків здійснюється за письмовим розпорядженням Управління організації роботи з готівкою департаменту готівково-грошового обігу Національного банку України на підставі заявок від установ НБУ.

Підкріплення оборотних кас регіональних управлінь, установ НБУ здійснюється цими установами самостійно на підставі заявок від комерційних банків, з якими укладена угода на касове обслуговування. Надлишки готівки наприкінці дня із оборотної каси зараховуються до сховища.

Про здійснені готівкові операції протягом дня регіональні управління, установи НБУ звітують перед департаментом готівково-грошового обігу Національного банку України.

Емісія готівкових грошей – як правило, монополія центральних банків, якими здійснюється також певна частина безготівкової емісії, яка разом з готівкою спрощено і формує гроші центрального банку – грошову базу.

Грошова баз являється частиною пасивів центрального банку.

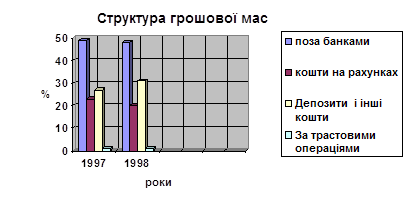

Грошова база у вузькому визначенні – готівка поза банками – агрегат М0 і у касах комерційних банків, а також кошти на рахунках обов'язкових резервів у Національному банку України, у широкому визначенні до цих компонентів додається кошти на кореспондентських та депозитних рахунках, рахунках операцій РЕПО комерційних банків Національному банку та зобов'язання Національного банку України зі зворотного випуску цінних паперів.

Грошова база за методологією МВФ складається з наступної сукупності:

- чисті міжнародні резерви, розраховані як різниця між валовими міжнародними активами і пасивами органів грошово-кредитного регулювання;

- чисті внутрішні активи – чистий кредит уряду, комерційним банкам та інші активи [21, с. 95].

Гроші, включені до грошової (у широкому визначенні) мають високу ліквідність і відображають здатність центрального банку виконувати власні грошові зобов’язання; іноді їх ще називають грошима центрального банку [7, с. 111], державними на національними грошима [4, с. 10, 14].

Сучасна грошова емісія має кредитній та фідуціарний (не забезпечений) характер, так як головним каналом емісії являється видача емісійних кредитів центральним банком, при якій відбуваються збільшення залишків грошей на банківських рахунках и відповідний ріст грошової маси. Основний канал вилучення грошей з обігу – відповідно погашення емісійних кредитів.

В зарубіжних країнах емісія називається депозитно-чековою, тому що при видачі емісійних кредитів формуються депозити (залишки) на рахунках клієнтів для видачі чеків, що обслуговують платіжний оборот.

Депозити формуються різними способами. Це «реальні» вклади, що створені внесенням на рахунок реальних грошей – готівки, безготівкових надходжень банківським переказом, на базі чеків, векселів. Коли ж банк видає кредит клієнту, рух реальних грошей спочатку не відбувається: в активі балансу банку відкривається позиковий рахунок, на якому (по дебету) відображається сума позики, а в пасиві ця сума (по кредиту рахунку) зараховується на розрахунковий рахунок и формує так званий «уявний» депозит. Тобто банк емітує, створює, робить гроші при видачі кредиту і зараховує їх на депозитний (розрахунковий) рахунок клієнта.

Механізм безготівкової емісії по балансу центрального банку у вигляді записів на рахунках спрощено виглядає таким чином (А – актив, П – пасив) (табл. 1.1.).

Таблиця 1.1. - Безготівкова емісія по балансу центрального банку

| Актив | Пасив |

| 1. (Дебет позикового рахунку комерційного банку) Видача емісійного кредиту по позичковому рахунку комерційного банку | 1-П. (Кредит коррахунку комерційного банку) збільшення в сумі емісійного кредиту залишку на коррахунку комерційного банку (по балансу комерційного банку - операція 2-А) |

По балансу комерційного банку – позичальника центрального банку ця операція відображається «дзеркально» (2-А). потім гроші емісійного кредиту випускає в оборот вже комерційний банк – це як би вторинна емісія на основі кредитної емісії центрального банку (табл. 1.2.).

Таблиця 1.2. - Безготівкова емісія по балансу комерційного банку

| Актив | Пасив |

| 2-А. (Дебет коррахунку комерційного банку) Збільшення в сумі емісійного кредиту залишку на коррахунку комерційного банку(по балансу центрального банку - 1-П) | 2. (Кредит рахунку позики отриманої) Облік на позиковому рахунку емісійного кредиту, отриманого від центрального банку |

| 3.1. (Дебет позикового рахунку клієнта) Видача кредиту іншому банку чи підприємству по позиковим рахункам з коштів емісійного кредиту. 3.2. (Кредит коррахунку комерційного банку) Зменшення в сумі кредиту залишку на коррахунку комерційного банку при кредитуванні іншого банку або, якщо підприємство не має розрахункового чи депозитно-чекового рахунку в банку |

Після таких операцій відбувається, наприклад, оплата клієнтських документів за рахунок отриманої підприємством позики з коштів, що є на коррахунку банку (з суми емісійного кредиту центрального банку).

Депозитно-чекова емісія може бути теоретично виконана одним комерційним банком, якщо отримана від центрального банку емісійна позика не буде виходити за межі цього банку та його філій, а буде використовуватись в розрахунках між його клієнтами. Тоді банк зможе видати декілька кредитів своїм клієнтам, створивши тим самим відповідні депозити, кожен в сумі, близькій до емісійної позики [2, с.4].

Готівково-грошова емісія має також кредитний характер. Наприклад, частина, або навіть увесь емісійний кредит комерційний банк отримує готівковими грошима. Тоді відбувається наступне (Додаток А, Б).

Установи Національного банку України зобов'язані вчасно вживати заходів щодо поповнення запасів готівки та вивезення надлишків готівки і зношених грошових [27].

При готівково-грошовій емісії відбувається переміщення грошей з резервних фондів в оборотну касу Центрального банку України у зв’язку з емісійним дозволом.

Потім при переміщенні емісійного кредиту центрального банку и вторинних емісій комерційних банків по каналах грошового обігу, особливо при між банківському кредитуванні, відбувається розширення грошової маси у відповідності з мультиплікатором.

Грошовий мультиплікатор спрощено розраховується як відношення середньої грошової маси (найчастіше М2) до середньої грошової бази за період; називається також мультиплікатором грошової бази.

Грошовий мультиплікатор не розраховується для М0, тому що цей агрегат повністю входить до грошової бази і тому не мультиплікується.

Грошовий мультиплікатор показує зв’язок грошової маси з грошовою базою, як буде змінюватися грошова маса при зміні грошової бази. При сукупній грошовій емісії у першу чергу збільшується грошова база (емісія центральних банків), а потім – грошова маса (емісія комерційних банків), в розмірі, відповідному мультиплікатору [1, С. 16].

Вважається, що грошовий мультиплікатор діє на основі обов’язкового резервування частини банківських депозитів в центральному банку і його максимальний рівень теоретично визначається величиною, оберненою до середньої ставки обов’язкового резервування , що затверджується центральним банком. У цьому випадку мультиплікатор визначає верхню межу мультиплікації – максимальну можливість банківської системи розширювати об’єми грошей (кредитів) в економіці при існуючій нормі резервування. Якщо банківської системи не існує, то обертаються лише готівкові гроші. Тоді мультиплікаційний ефект відсутній, а сам мультиплікатор рівний 1, що являється нижньою межею величини грошового мультиплікатора. Максимальна величина грошового мультиплікатора, як обернена до середньої норми резервування, часто використовується для контролю і співставлення з фактичною величиною мультиплікатора, як частки від ділення середніх величин (за відповідний період) грошової маси на грошову базу, що дозволяє визначити внутрішню природу мультиплікативного ефекту і фактори його зміни [17, с. 467-470].

Разом з тим грошовий мультиплікатор діє і в країнах, де обов’язкове резервування відсутнє, тобто максимальний рівень мультиплікатора не обмежений нормами резервування.

Гроші, що формуються за рахунок мультиплікації (це їх головна ознака), складають більшу частину безготівкових грошей і грошової маси в цілому і називаються також по-різному. Наприклад, Ф.Хайєк визначає їх як «часткові» [23, с. 132]. Однак ці гроші емітують і державні банки (крім центрального). Ці гроші називають також ендогенними (внутрішніми) у протилежність екзогенним (зовнішнім) [15, с.11] – базовим. Автором пропонується назва «небазові» гроші (відповідно емісія небазових грошей) у протилежність базовим (емісія базових грошей).

Таким чином, емісія грошей М2 (і сам агрегат) можуть бути структуровані на базові (гроші грошової бази у широкому визначенні , крім залишків кас комерційних банків, які не входять до М2) и небазові. Доля небазових грошей в емісії М2 збільшується, що відповідає росту грошового мультиплікатора і деякому збільшенню кредитної експансії комерційних банків.

РОЗДІЛ 2 ПРАКТИЧНИЙ АНАЛІЗ ГРОШОВОЇ ЕМІСІЇ

2.1.Регулювання готівкової та безготівкової емісії

Емісійна — найстаріша функція центрального банку. У XX ст. вона зазнала істотних змін у зв'язку з переходом від системи золотого стандарту до системи обігу паперових грошей, а також внаслідок модифікації грошового обігу (розширення сфери використання депозитних грошей і поява електронних грошей).

В умовах обігу грошей, що не розмінюються на золото (Остаточно зв'язок грошей із золотом обірвався у 1971 р., коли США відмовились від подальшого обміну доларів, які належали державним установам інших країн, на золото), забезпеченням грошей, що емітуються центральними банками, виступають головним чином боргові зобов'язання держави і комерційні векселя. Центральні банки, як правило, мають монопольне право емісії банкнот на території всієї країни (за деяким винятком). Крім банкнот, у багатьох країнах в обігу знаходиться також розмінна монета. Незважаючи на те, що готівкові гроші становлять невелику частину грошової маси, вони створюють основу грошової системи країни. Готівкові гроші, що емітуються центральним банком, у багатьох країнах є єдиним законним платіжним засобом на своїй території.

Згідно з умовами створення Європейського монетарного союзу не пізніше 1 січня 2002 року на території країн Європейської співдружності будуть введеш в обіг євробанкноти і євромонети, а Європейська система центральних банків почне обмін національних банкнот і монет на «євро» гроші.

Центральні банки займаються забезпеченням платіжного обороту готівковими грошима, на них покладено виготовлення банкнот, а в деяких країнах — і чеканка монет. Центральні банки продають готівкові гроші комерційним банкам, як правило, за номіналом, а в деяких країнах з невеликою комісією.

Згідно з діючим законодавством і законопроектом «Про Національний банк України» виключне право емісії гривні і розмінної монети, організація їх обігу та вилучення з обігу належать Національному банку України. Гривня (банкноти й монети) є єдиним законним платіжним засобом на території нашої держави.

Виробництво національної валюти здійснюється на виробничих потужностях Банкнотно-монетного двору Національного банку України із застосуванням прогресивних технологій і сучасного обладнання.

Національний банк затверджує дизайн національних грошей, встановлює їх номінали і платіжні ознаки, визначає перелік елементів захисту грошей від підробки, регулює структуру готівки в обігу за номіналами, забезпечує потреби економіки в готівці, розробляє вимоги щодо якості готівки, контролює стан готівки, вилучає з обігу зношені, пошкоджені банкноти і дефектні монети, займається їх утилізацією. Національний банк як емісійний банк країни регулює готівковий грошовий обіг у позабанківській системі і в установах банків, розробляє правила зберігання, перевезення та інкасації готівки.

Основні напрямки діяльності Національного банку в галузі готівкового обігу на перспективу:

- зменшення частки готівки (МО) у загальному обсязі грошової маси (МЗ);

- прискорення впровадження безготівкових форм розрахунків у споживчому секторі з використанням платіжних карток;

- запровадження прогресивних технологій та сучасного обладнання на всіх стадіях руху й обробки готівки;

- реформування системи інкасації та перевезення готівки (створення немонополізованої гнучкої і розгалуженої системи);

- вдосконалення контролю за справжністю грошових знаків і за їх якістю;

- створення системи страхування ризиків, що викликані роботою банків з готівкою.

У відповідності статті 7 Закону України “Про Національний банк України” до функцій Національного банку України відноситься визначення системи, порядку і форми платежів, координація і контроль за створенням електронних платіжних засобів і платіжних систем. Згідно статті 40 вказаного закону Національний банк України встановлює правила, форми і стандарти розрахунків банків і інших юридичних і фізичних осіб в економічному обігу України.

Також в Україні було прийняте Положення про порядок здійснення безготівкової емісії в Україні. Положення встановлює вимоги Національного банку до порядку здійснення емісії, розповсюдження, обмінних операцій та погашення електронних грошей, а також до систем електронних грошей в Україні.

Нижчезазначені поняття в цьому Положенні вживаються в такому значенні: агент – банк або небанківська фінансова установа, що на підставі договору, укладеного з емітентом, має право здійснювати розповсюдження, обмінні операції та погашення електронних грошей емітента; держатель – фізична особа, яка є власником суми електронних грошей; електронні гроші – грошова вартість у вигляді вимоги до емітента, яка: зберігається на електронному пристрої; емітується при отриманні грошових коштів у вартісному розмірі не меншому, ніж емітована грошова вартість;

приймається як засіб платежу емітентом, іншими суб’єктами господарювання та держателями; емісія електронних грошей – діяльність емітента щодо надання держателям засобів платежу у формі електронних грошей, шляхом їх обміну на готівкові або безготівкові грошові кошти, яка пов’язана із зобов'язанням щодо їх погашення пред’явнику; емітент – банк, який здійснює емісію електронних грошей і виконує обов’язки щодо їх погашення; обмінні операції з електронними грошима – операції, що передбачають обмін електронних грошей одного емітента на електронні гроші іншого емітента або на електронні гроші, номіновані в іншій валюті; оператор – емітент або інший суб’єкт господарювання, який здійснює технічне обслуговування обігу електронних грошей; погашення електронних грошей - вилучення електронних грошей з обігу з одночасним наданням їх пред’явнику грошових коштів у готівковій або безготівковій формі; пред’явник - фізична або юридична особа, яка пред’являє електронні гроші емітенту або агенту для погашення; розповсюдження електронних грошей – відповідно до встановлених емітентом (емітентами) правил надання електронних грошей держателям, не пов’язане із зобов’язанням щодо їх погашення; система електронних грошей – сукупність організаційних, технічних і програмних засобів, також банківських операцій, які забезпечують обіг електронних грошей; скретч-картка – картка з нанесеною на поверхню непрозорою смугою, під якою міститься набір знаків, який дає змогу поповнити електронними грошима електронний пристрій, що знаходиться у розпорядженні держателя, на суму номіналу картки; торговець – суб’єкт господарювання, зареєстрований відповідно до законодавства України, який на підставі укладеного з емітентом або його агентом договору приймає електронні гроші як засіб платежу за товари або послуги.

Операції з електронними грошима здійснюються емітентами, операторами, агентами, держателями, торговцями та іншими суб’єктами господарювання відповідно до вимог цього Положення, правил, установлених емітентами, та умов договорів, укладених з урахуванням вимог законодавства України. У системах електронних грошей для збереження держателями електронних грошей можуть використовуватися такі види електронних пристроїв: чип, який міститься на пластиковій картці (далі – картка з електронними грошима) або на іншому носії; пам’ять комп’ютера.

В Україні в умовах планово-централізованої економіки існувало чітке розмежування грошового обороту на готівковий і безготівковий. З кінця 1997 р. Національний банк проводить політику лібералізації готівкових розрахунків між суб'єктами господарювання.

Похожие работы

... є згортання грошових відносин і зменшення ролі грошей в економіці. Реальні причини: · широка бартеризація економіки · значна доларизація економічного обороту · прискорення обігу грошей Об”єм товарообороту України, включаючи тіньовій, за 1991-96рр. зріс >2рази., а швидкість обігу >5 разів.Таке зниження несправедливо пояснюється дефіцитом грошей в обігу. Динаміка рівня монетизац ...

... різних країнах за грошову одиницю були прийняті різні вагові кількості грошового металу. Масштаб цін встановлює держава в законодавчому порядку, тоді як функцію міри вартості гроші виконують об’єктивно. Масштаб цін не залежить від зміни вартості грошового металу, бо він є фіксованою ваговою кількістю металу. Гроші як міра вартості широко використовуються як рахункові, ...

... Проте він позначає не тільки вартість реальних грошей, але й їх тіло. Реальне тіло грошового товару зникло, але його тілесний образ зберігся. З переходом до паперових грошей зникає і він. За монетно-знаковою формою вартості йде паперово-грошова, яка, у свою чергу, виступає початковим щаблем паперово-кредитної. Тут грошовий знак остаточно відокремився від реальних грошей, позначуваних ним, і набув ...

... Засоби на банківських рахівницях до запитання (депозитні гроші) - це що випускаються банками кредитні гроші в безготівковій формі. Вони є зобов'язаннями банків. РОЗДІЛ 2 ЕВОЛЮЦІЯ ГРОШЕЙ 2.1 Купоно-карбованець Після того, як Радянський Союз розвалився, а Україна проголосила свою незалежність, з 10 січня 1992 було введено в обіг купоно-карбованці. На виконання постанови Президії Верховної ...

0 комментариев