Навигация

Оцінка якості управління банківськими ризиками

2. Оцінка якості управління банківськими ризиками

До банківських ризиків, що піддаються кількісній оцінці, належать фінансові ризики,пов'язані з несприятливими змінами в обсягах, дохідності, вартості і структурі активів та пасивів банку. До банківських ризиків, що не піддаються кількісній оцінці, належать функціональні ризики,які стосуються процесу створення будь-якого банківського продукту чи послуги та зовнішні ризики.

Управління ризиками — одна з ключових функцій стратегічного управління банком. Його суть полягає в обмеженні або мінімізації ризиків, оскільки повністю уникнути їх неможливо. Досягнути поставлених цілей можна шляхом створення комплексної системи управління ризиками. Для процесу управління ризиками надзвичайно важливим є ефективний нагляд з боку керівництва та ради банку. Конче необхідно, аби члени ради та правління розуміли сутність своїх обов'язків щодо управління ризиками і відповідально виконували покладені на них відповідні функції. Стратегічний банківський ризик-менеджмент має доповнюватися розробкою конкретних заходів і методів регулювання. У банківській практиці застосовується безліч методик управління ризиками. Одні базуються на найпростіших розрахунках, інші — на складних, наприклад, із застосуванням статистичних симуляцій на основі даних про поточні операції, або — з використанням динамічного моделювання. Вибір методики не в останню чергу залежить від особливостей діяльності банківської установи. Насамперед процес управління ризиками повинен забезпечити можливість отримувати обґрунтовані розрахунки ризиків, на які наражається банк у своїй поточній діяльності, а також визначати ймовірність виникнення надмірних ризиків у майбутньому.

Діяльність будь-якого банку пов'язана з певними ризиками і може супроводжуватися різними негативними проявами, несвоєчасне усунення яких спричиняється до суттєвих проблем. З огляду на це керівництву банку слід постійно запобігати ймовірним ризикам, а в разі їх виникнення — вживати невідкладних заходів, спрямованих на мінімізацію можливих втрат. Про найпоширеніші проблемні ситуації, що виникають у процесі банківської діяльності, та перевірені практикою засоби їх вирішення йдеться далі. Основні ризики, притаманні банківській діяльності, можуть спричинити проблеми, які справляють вплив на менеджмент (ризик-менеджмент), якість активів, обсяги надходжень, адекватність капіталу, ліквідність, чутливість банку до ринкових ризиків. Щодо методів зниження кредитного ризику комерційного банку, то їх можна поділити на дві групи: зовнішні та внутрішні. Найпоширенішими зовнішніми способами зниження кредитного ризику комерційного банку є застава, гарантія (порука) та страхування. Суть внутрішніх способів зниження кредитного ризику комерційного банку полягає в самострахуванні банком можливих втрат. Основними внутрішніми способами є лімітування, диверсифікація та створення резервів.

Основними методами зменшення відсоткового ризику комерційного банку є управління гепом, імунізація портфеля (приведення у відповідність середньозваженої модифікованої дюрації активів та середньозваженої модифікованої дюрації пасивів банку), а також похідні інструменти. Щодо методів зниження функціональних ризиків, то основним серед них є розвиток внутрішнього аудиту, вдосконалення документообігу, розробка внутрішніх методик і техніко-економічного обґрунтування окремих операцій, а також продумане ресурсне (фінансове, матеріально-технічне, кадрове) забезпечення своїх операцій.

Стратегія управління банківськими ризиками — невід'ємна частина банківського менеджменту. Система управління банківськими ризиками має включати такі складові, як ідентифікація, оцінка, контроль, моніторинг. Подальші дослідження необхідно спрямувати на вдосконалення кожної із цих складових. Управління банківськими ризиками дозволяє мінімізувати вплив негативних наслідків на діяльність банку, покращити ефективність їх функціонування, примножити дохід та приріст капіталу.

В загальному вигляді банківські ризики поділяються на чотири категорії: фінансові, операційні, ділові, надзвичайні ризики, крім того вони тісно пов’язані одні з одним, суттєво збільшує загальний банківський профіль ризику. НБУ виділяє свої дев’ять категорій ризику: ті, що підлягають кількісному вимірюванню – кредитний ризик, ризик ліквідності, процентний ризик, ризик торговельних операцій, валютний ризик, операційно-технологічний ризик; і ті, які не вимірюються кількісно: юридичний ризик, ризик репутації, стратегічний ризик.

Найнебезпечнішим з усіх банківських ризиків вважається кредитний ризик, пов'язаний із можливістю невиконання позичальником своїх зобов’язань. Мета управління кредитним ризиком полягає в забезпеченні мінімального рівні доходності кредитного портфелю. Для управління кредитними ризиками вживають таких заходів: лімітують та нормують обсяги кредитних вкладень; формують ефективну цінову політику; формують страхові резерви для покриття. А також управляють даними ризиками, здійснюючи раціональну організацію кредитного процесу; розподіл повноважень у процесі рішення про надання кредитів; стимулюють підвищення кваліфікації банківських службовців.

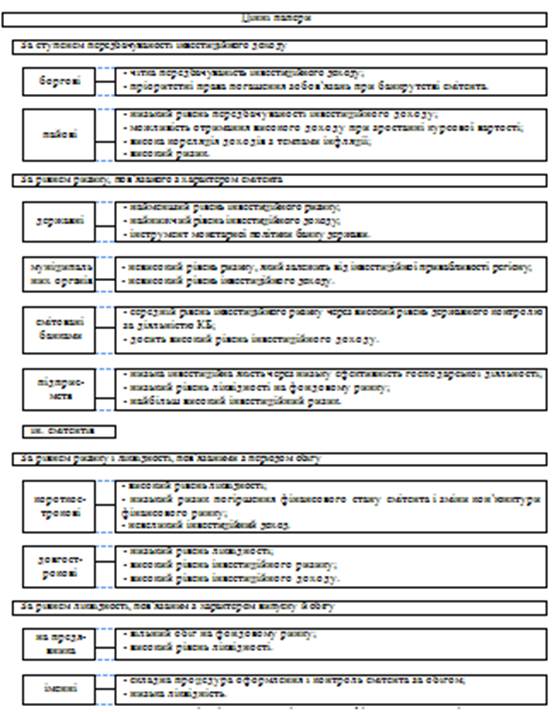

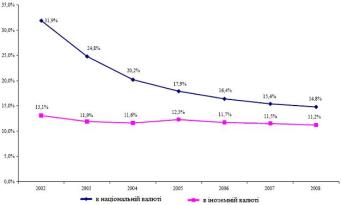

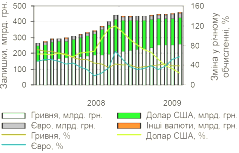

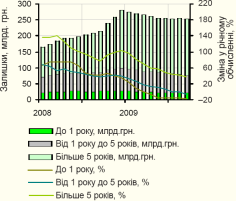

Іншим важливим ризиком для банківської сфери являється валютний. Політика банку щодо управління валютним ризиком повинна визначати операції у іноземній валюті, які хоче проводити банк; встановлювати ліміти валютних позицій; встановлювати правила бухгалтерського обліку для переоцінки валютних позицій та організацію аналітичної роботи. Масштаб операцій і розмір можливого прийняття валютного ризику повинні ґрунтуватися на загальній якості процесу управління ризиком та стані валютного ринку своєї країни і країн банків-контрагентів. Знання, досвід, точність інформації та ефективність установлення лімітів ризику є головними елементами процесу оцінювання та управління валютним ризиком.

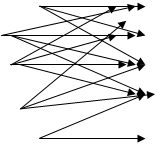

Інвестиційних ризик виникає через несприятливі коливання вартості цінних паперів, він полягає в небезпеці втрати інвестованих коштів та очікуваного доходу. Для забезпечення стабільності роботи банків на інвестиційному ринку та формування резерву на відшкодування можливих збитків банків від операцій з цінними паперами в достатніх обсягах Правління Національного банку України затвердило Положення «Про порядок розрахунку резерву на відшкодування можливих збитків банків від операцій з цінними паперами». Загальний інвестиційний ризик поділяється на два компоненти. Ризик, який може бути мінімізований за рахунок диверсифікації портфеля, називається несистематичним, відомий також як випадковий чи залишковий ризик. Ризик, який не може бути усунений шляхом диверсифікації, – це систематичний, відомий також як ринковий ризик. Диверсифікація інвестицій настільки важлива, що її називають першим пунктом у правилах управління інвестиційним портфелем.

Щодо управління процентним ризиком, то він є важливою складовою банківської діяльності і може стати надійним джерелом формування прибутку та збільшення капіталу банку Надійне управління процентним ризиком базується на 4 ключових елементах, які стосуються процедур управління активами, пасивами та позабалансовими інструментами. Це: відповідний нагляд з боку ради і вищого керівництва банку; адекватні політика та процедури в галузі управління ризиком; вимірювання, відстеження та управління процентним ризиком; здійснення внутрішнього та зовнішнього аудиту.

На сучасному етапі значна роль відводиться інформаційному ризику. Процес управління інформаційними ризиками передбачає проведення процедур аналізу, контролю і мінімізації ризиків. Кожен банк, з метою запобігання даним ризикам повинен мати: підсистему захисту інформації; збору інформації та інформаційних досліджень; протидії інформаційному впливу; управляючу підсистему. Для протидії юридичним ризикам та ризикам репутації банк повинен мати в своєму складі службу управління юридичним ризиком, аудиторською перевіркою служби управління юридичним ризиком, посиленим контролем за відносинами клієнт-банк тощо.

Впровадження в щоденну банківську практику конкретних методик та моделей регулювання банківських ризиків, удосконалення інструментів зниження цих ризиків дасть можливість не тільки підвищити надійність функціонування і прибутковість українських банків, але й покращити найважливіші показники діяльності банківської системи загалом. Регулювання банківських ризиків у різних країнах світу розглянуто на прикладі кредитного ризику. Досвід зарубіжних країн засвідчує, що регулювання кредитних ризиків у процесі здійснення банківського кредитування є необхідною частиною стратегії і тактики виживання та розвитку банків усього світу. Способи, що використовуються для ефективного регулювання кредитних ризиків у зарубіжних банках, частково застосовуються і у діяльності вітчизняних банківських установ.

Слід відзначити, що в основі існуючих сучасних систем регулювання кредитних ризиків є отримання максимально повної інформації про контрагента і реальної оцінки його фінансового стану та перспектив розвитку. Встановлення кредитних рейтингів позичальників шляхом оцінки спектра факторів виникнення кредитних ризиків здійснюється і у вітчизняних банках. Це процес оцінки кредитоспроможності позичальників, методика якого у кожному банку розробляється окремо і результатами якого розраховується величина резервів, що формуються на можливі втрати від кредитних операцій банку. Вітчизняні банківські установи із значною часткою закордонного капіталу, як правило, формують свою організаційну структуру та розподіляють повноваження щодо оцінки та регулювання кредитних ризиків таким чином, як це відбувається у банках-інвесторах («Кредит банк Україна», «Райффайзенбанк Україна», «Перший український міжнародний банк» та ін.). Це й свідчить про застосування зарубіжного досвіду використання цього методу у діяльності українських банків для покращання якості їх кредитних портфелів та показників ефективності кредитної діяльності.

Похожие работы

... депозитну угоду і документи з відкриття депозитного рахунку. 5.2. Самостійно повторити матеріал та розглянути інформаційні джерела, рекомендовані до тем 4, 6 з 1-го та 2-го модулів дисципліни „Банківські операції”. Практичне заняття-тренінг 6 Розрахунково-касове обслуговування фізичних осіб Питання для опрацювання 1. Правила надання консультацій клієнтам з питань оформлення розрахунково ...

... аналізу прибутку в банку Рисунок 2.9 – Основні системи аналізу прибутку, що використовуються в банку Таблиця 2.9 – Основні показники коефіцієнтного аналізу прибутку 3 ФІНАНСОВИЙ МЕНЕДЖМЕНТ (НА ПРИКЛАДІ АКБ "ПРАВЕКС-БАНКУ") 3.1 АКБ "ПРАВЕКС-БАНК" – БАНК НАЦІОНАЛЬНОГО МАСШТАБУ Правекс-Банк є багатофункціональним фінансовим інститутом, який надає повний спектр банківських послуг як ...

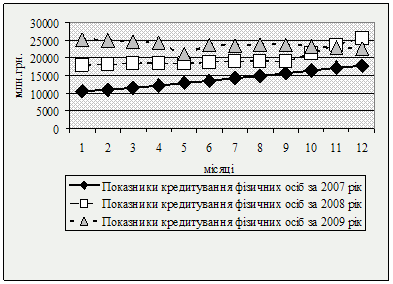

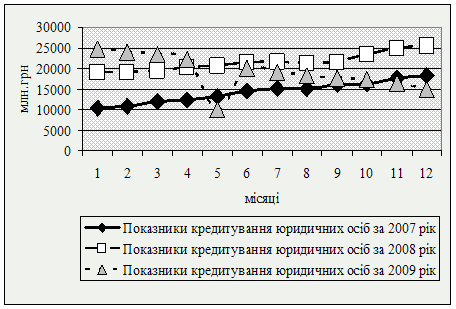

... наявний ризик неповерненості позики, що в свою чергу вже виключає отримання прибутку від даної операції. Тому необхідно зважувати всі ризики [57]. Провівши детальний аналіз кредитної діяльності ПАТ «Райффайзен Банк Аваль» можна виділити ряд недоліків, а саме: – недостатня диверсифікація кредитних вкладень; – збільшення суми зважених класифікованих позик; – занадто ризикова кредитна ...

... ’язання тих чи інших типових проблем. У конкретних умовах роботи комерційного банку, з врахуванням особливостей фінансово-господарської діяльності його клієнтів (позичальників), набір і зміст правил банківського кредитування змінюються. Ці правила в основному і головному визначають стандартні вимоги та орієнтири для кредитних працівників банку. Йдеться про чітке структурування, систематизацію, ...

0 комментариев