Навигация

Обґрунтування методичних засад оцінки фінансового стану банків, що потребують реорганізації

Університет банківської справи Національного банку України

Інститут магістерської та післядипломної освіти

Реферат

з дисципліни Маркетинг у банку

на тему «Обґрунтування методичних засад оцінки фінансового стану банків, що потребують реорганізації»

Студентки

заочної форми навчання

групи 506БСмз

Таланчук Майї Сергіївни

Київ 2010

План

Вступ

1. Оцінка фінансового стану банків, що потребують реорганізації

2. Оцінка якості управління банківськими ризиками

3. Системи ризик-менеджменту у діяльності банків

Висновок

Список використаної літератури

Вступ

Актуальність теми дослідження. Аналіз сучасного стану банківської системи України дає підстави стверджувати, що за роки незалежності вона практично сформована і в цілому відповідає запитам ринкової економіки. Однак подальший розвиток суспільно-економічних процесів, масова приватизація, підвищення рівня концентрації капіталу в галузях народного господарства, розширення зовнішньоекономічних зв'язків висунули нові вимоги до фінансово-кредитної і банківської систем. Виявилося, що для реалізації вказаних завдань банківська система України є малопотужною, характеризується низьким рівнем капіталізації та ліквідності, дуже вразлива до коливань на фінансово-кредитному ринку, має низький рівень банківського менеджменту. Очевидно, це й призвело протягом останніх років до банкрутства кількох крупних банків та стимулювало процеси злиття і приєднання. Причому, стало зрозуміло, що проблеми вітчизняної банківської системи накопичуються, а їх вирішення відбувається дуже повільно.

Об'єктивна необхідність подальшого поглиблення теоретичних досліджень і прикладних розробок з проблем реорганізації комерційних банків з метою забезпечення стабільності функціонування банківської системи України обумовила вибір об'єкта, теми дослідження та її актуальність.

Мета і завдання дослідження. Метою реферату є розкриття теоретико-методологічних основ реорганізації комерційних банків та обґрунтування рекомендацій щодо удосконалення управління цим процесом.

Для досягнення мети дослідження були поставлені та вирішені такі задачі:

o Оцінка фінансового стану банків, що потребують реорганізації.

o Оцінка якості управління банківськими ризиками.

o Системи ризик-менеджменту у діяльності банків.

Об'єктом дослідження є процес реорганізації комерційного банку України.

Предмет дослідження - теоретико-методологічні основи управління реорганізацією комерційного банку з метою адаптації його діяльності до сучасних умов ринкової економіки та системами ризик-менеджменту.

1. Оцінка фінансового стану банків, що потребують реорганізації

Головною функцією банківського нагляду є виявлення проблемних банків і застосування відповідних заходів щодо них.

З погляду розумного (пруденційного) банківського нагляду проблемним є банк, який демонструє можливість чи вірогідність банкрутства; банкрутство банку може зумовити одна з двох класичних причин:

1) неплатоспроможність, що означає відсутність у банку достатньої кількості активів, щоб виконати свої зобов'язання. Іншими словами, коли банк відчуває дефіцит власних коштів (має від'ємний капітал), він визнається неплатоспроможним;

2) неліквідність, тобто банк не у змозі виконати свої зобов'язання перед вкладниками чи кредиторами.

Теоретично неплатоспроможний банк може продовжувати функціонувати, особливо якщо центральний банк дає йому свої кошти, тобто підвищує його ліквідність, щоб дати можливість виконати свої зобов'язання.

Критерії проблемної діяльності визначаються на підставі аналізу дотримання банком пруденційних норм і нормативів ведення банківської справи: показників обов'язкових економічних нормативів та інших норм, передбачених нормативними актами Національного банку України.

Критерії проблемної діяльності різняться:

а) за характером інформації, яка грунтується на аналізі основних показників фінансового стану комерційного банку. Ці показники узагальнені в системі «CAMEL»;

б) за джерелами надходження та періодичністю (оперативністю) отримання інформації:

— оперативна інформація, отримана в процесі безвиїзного контролю, — бухгалтерська і статистична звітність, щоденні баланси тощо;

— інформація, отримана в результаті здійснення службою банківського нагляду Національного банку України інспекцій діяльності комерційних банків та їхніх установ;

— інформація, отримана від контрольних та правоохоронних органів тощо;

— інформація, отримана в результаті перевірок діяльності комерційних банків незалежними аудиторськими організаціями, уповноваженими відповідно до чинного законодавства на здійснення таких перевірок;

в) за порядком затвердження критеріїв:

— обов'язкові економічні нормативи, встановлені в законодавчому порядку Законом України «Про банки і банківську діяльність»;

— орієнтовні показники діяльності комерційних банків, які затверджуються Правлінням Національного банку України.

Невиконання один або кілька раз комерційним банком обов'язкового економічного нормативу є підставою визнання його проблемним.

Комплексна рейтингова оцінка комерційного банку за системою «CAMEL» визначається на підставі оцінки кожного компонента системи за результатами виїзного інспектування банку (у період між інспекторськими перевірками — оперативним шляхом).

Проблемний характер діяльності комерційного банку, який потребує спеціальної уваги служби банківського нагляду, може визначатися на підставі таких загальних оцінок.

Комерційний банк, який отримав рейтингову оцінку «5», має велику імовірність краху в найближчому майбутньому, його життєздатність та платоспроможність перебувають під загрозою. Фінансовий стан банку є настільки критичним, що потребує невідкладної допомоги з боку акціонерів або зовнішніх джерел фінансової допомоги. За відсутності негайних і рішучих виправних заходів банк має бути реорганізованим (через злиття, приєднання) або ліквідований.

Комерційний банк, який дістав рейтингову оцінку «4», має значні фінансові недоліки, що призвели до небезпечного і нестабільного його фінансового стану, оскільки не були своєчасно усунені керівництвом банку.

Комерційний банк, який отримав рейтингову оцінку «З», характеризується такими недоліками фінансового стану, які можуть бути визначені в діапазоні від помірно серйозних до таких, що характеризують фінансовий стан банку як незадовільний. У разі погіршення загального стану в економіці діяльність комерційного банку стає в таких умовах уразливою, його фінансовий стан може погіршитися, якщо проведені керівництвом банку заходи усунення недоліків виявилися неефективними. Комерційні банки, які отримали рейтингову оцінку «5» або «4», негайно включаються до категорії проблемних банків. Комерційні банки, які отримали рейтингову оцінку «З», можуть бути включені до категорії проблемних за рішенням Правління Національного банку України. Усі комерційні банки, які отримали рейтингову оцінку «5» або «4», мають недостатній розмір капіталу.

Критерії проблемної діяльності за ознакою «достатність капіталу» визначаються за такими основними показниками:

1) капітал банку (норматив Н1);

2) платоспроможність комерційного банку (норматив НЗ);

3) достатність капіталу (норматив Н4).

На підставі результатів аналізу інспектори служби банківського нагляду визначають якість активів банку, здатність керівництва управляти ними, оцінювати адекватність інформаційної системи управління. Крім виконання банком обов'язкових нормативів, інспектори оцінюють також ризик банківських активів (кредитний ризик) через класифікацію цього ризику.

Служба банківського нагляду зосереджує свою увагу на класифікованих активах, особливо на позиках, що є нестандартними (проблемними). Комерційні банки, що мають високий рівень проблемних позик порівняно з власними коштами банку (понад 50 %), мають бути включені до категорії проблемних. Оцінка проблемної діяльності дається через відносні показники, що отримані за результатами аналізу структури активів, кредитного портфеля, збитків із урахуванням кредитних ризиків, процентних ризиків і ризиків ліквідності.

Кредитні та інвестиційні ризики можуть бути оцінені за допомогою таких нормативів:

— максимального розміру ризику на одного позичальника;

— «великих» кредитних ризиків;

— інвестування;

— максимального розміру кредитів, гарантій та поручительств, які надаються інсайдерам;

— максимального розміру наданих міжбанківських позик.

Проблемна діяльність визначається безвиїзним (оперативним) наглядом на підставі аналізу дотримання комерційним банком як обов'язкових економічних нормативів, так і орієнтовних показників. Перелік оперативних показників може бути значним, що обумовлюється різноманітністю банківських операцій та багатоваріантністю аналітичних висновків. Негативний висновок за результатами аналізу оперативних показників може свідчити про наявність деяких проблем у діяльності комерційного банку та бути підставою для проведення інспекційної перевірки. Включенню банку до категорії проблемних має передувати застосування службою банківського нагляду комплексу попереджувальних заходів на підставі результатів безвиїзного контролю. Банківський нагляд повинен уміти виявляти внутрішні проблеми банку. Ними можуть бути шахрайські дії, порушення законів і нормативних документів тощо. Загалом з погляду оцінки його фінансового стану основна увага має приділятися платоспроможності і ліквідності.

У разі виявлення проблем у діяльності банків органи банківського нагляду можуть прийняти рішення про застосування таких заходів:

— вимагати, щоб банк терміново збільшив розмір капіталу до рівня, який відповідає встановленим нормативам, і завдяки цьому забезпечив повний захист коштів вкладників;

— передбачити реорганізацію (придбання даного банку більш сильним, у власність якого перейдуть всі депозитні зобов'язання). Отже, його вкладники стануть клієнтами більш стійкого банку, не зазнаючи при цьому втрат;

— припинити діяльність банку і почати процедуру його ліквідації відповідно до чинного законодавства.

Слабкою стороною систем банківського нагляду багатьох країн є нездатність вжити термінові заходи стосовно проблемних банків після того, як під час контролю були виявлені їхні проблеми. Причиною такої бездіяльності зазвичай є недостатні повноваження щодо застосування примусових дій, передбачених у законодавстві, або небажання з боку органів влади (іноді з політичних причин) вживати непопулярні, але необхідні заходи для захисту коштів вкладників.

На стадії радикального втручання в діяльність проблемних банків вживаються такі заходи:

— установлення режиму фінансового оздоровлення;

— припинення діяльності (відкликання ліцензії на здійснення банківських операцій);

— ліквідація (банкрутство).

Режим фінансового оздоровлення — це система заходів, спрямованих на усунення порушень, які призвели комерційний банк до збиткової діяльності та скрутного фінансового стану, а також наслідків цих порушень, що дають право на застосування таких заходів на період, визначений Національним банком України, але не більше як на 12 місяців. Підставою для переведення комерційного банку на режим фінансового оздоровлення є невиконання протягом трьох місяців загальновстановлених пруденційних норм та нормативів ведення банківської справи, визначених Національним банком України. Під час переведення комерційного банку на режим фінансового оздоровлення передбачається, що керівництво банку у 10-ти денний термін надає розроблену програму фінансового оздоровлення відповідному регіональному управлінню Національного банку України. Регіональне управління Національного банку України у 5-денний термін проводить експертизу програми з погляду її ефективності та подає департаменту банківського нагляду Національного банку України відповідні висновки.

Програма фінансового оздоровлення має містити:

— аналіз причин, які призвели до погіршення фінансового стану та зумовили збиткову діяльність комерційного банку;

— конкретні заходи фінансового оздоровлення та розрахунок економічного ефекту від проведення кожного заходу;

— календарний графік виконання заходів фінансового оздоровлення;

— прогнозні показники діяльності комерційного банку, яких передбачено досягнути після виконання заходів фінансового оздоровлення.

Залежно від підстав, за якими комерційний банк переведений на режим фінансового оздоровлення, банк зобов'язаний передбачити такі заходи щодо поліпшення його фінансового стану:

— зареєструвати у встановлений термін оголошений статутний фонд;

— сформувати власні кошти у відповідному розмірі;

— сформувати резервний фонд та резерв на можливі втрати за позиками комерційних банків у необхідних сумах;

— диверсифікувати активи й пасиви в напрямі підвищення їхньої ліквідності;

— ліквідувати збиткові філії;

— провести інвентаризацію заборгованості за поданими позиками та неотриманими процентами за користування позиками за станом на перше число місяця після прийняття рішення про встановлення банку режиму фінансового оздоровлення. Безнадійні до повернення позики слід списати з балансу за рахунок резерву на можливі втрати за позиками комерційних банків. У разі недостатності коштів зазначеного резерву банк у встановленому порядку покриває збитки від кредитної діяльності за рахунок коштів резервного фонду, фондів економічного стимулювання, інших фондів банку, нерозподіленого прибутку тощо;

— організувати роботу щодо оголошення банкрутами боржників банку, які припинили повернення позик або виплату процентів за користування позиками;

— погасити дебіторську заборгованість до економічно обгрунтованого розміру та повного погашення дебіторської заборгованості з простроченими строками позивної давності;

— здійснити поповнення кореспондентського рахунку для забезпечення проведення розрахунково-касових операцій клієнтів через обов'язковий продаж власної іноземної валюти, повернення валютних інвестицій в Україну, реалізації цінних паперів, а також реалізації інших як дохідних, так і недохідних активів;

— забезпечити першочергове погашення заборгованості за вкладами фізичних осіб, строк дії договорів яких минув;

— визначити відповідальних осіб з управління кредитними ризиками за рахунок раціоналізації управління банком у цілому;

— вжити заходів щодо створення та подальшого інтенсивного розвитку внутрішнього аудиту;

— внести необхідні зміни в систему управління підрозділами центрального апарату банку та його установами, запровадити прогнозування і планування роботи щодо залучення та розміщення кредитних ресурсів, забезпечити своєчасне доведення планів і лімітів до установ банку;

—- переорієнтувати діяльність на прибуткові види послуг;

— направити прибуток, який залишився у розпорядженні банку, до резервного фонду;

— припинити нарахування та виплату дивідендів акціонерам (учасникам);

— припинити нарахування та виплату процентів за депозитами працівників банку і членів їхніх родин.

У разі переведення комерційного банку на режим фінансового оздоровлення він проводить детальний аналіз видатків та вживаються заходи, спрямовані на скорочення таких видатків:

— за послуги щодо перевезення грошово-валютних цінностей;

— за послуги, пов'язані з виконанням факторингових, трастових, лізингових операцій;

— на капітальний та поточний ремонт основних виробничих фондів, включаючи орендовані (якщо це передбачено договором оренди), на утримання та обслуговування приміщень, амортизацію основних виробничих фондів;

— пов'язаних з експлуатацією автотранспорту, компенсацією вартості паливно-мастильних матеріалів, ремонтом, технічним обслуговуванням та техоглядом автотранспорту;

— на рекламу в межах норм, що передбачені Міністерством фінансів України та Міністерством економіки України;

— на утримання апарату управління;

— на службові відрядження;

— пов'язаних з виплатою надбавок і доплат до посадових окладів, тарифних ставок, крім випадків, передбачених чинним законодавством;

— пов'язаних з оплатою праці позаштатних працівників;

— представницьких;

— пов'язаних з компенсацією за використання особистих автомобілів для службових поїздок;

— пов'язаних із упровадженням платіжно-розрахункових засобів — пластикових карток, дорожніх чеків тощо;

— на придбання дрібного інвентарю і малоцінних та швидкозношуваних предметів;

— на утримання та експлуатацію технічних засобів — теле- і радіостанцій, комутаторів, телевізорів тощо.

Якщо банк переводиться на режим фінансового оздоровлення, здійснюється аналіз видатків, які фінансуються за рахунок балансового прибутку банку, та вживаються заходи щодо їх скорочення, зокрема за такими напрямами:

— на модернізацію устаткування та реконструкцію основних фондів;

— на утримання власної служби охорони банку;

— на підготовку, перепідготовку і підвищення кваліфікації кадрів;

— на оплату робіт (послуг), не пов'язаних з банківською діяльністю, зокрема робіт з благоустрою міст і селищ, надання допомоги сільському господарству, правоохоронним органам тощо;

— на фінансування будівництва нових об'єктів, розширення і технічне переозброєння діючих виробничих потужностей;

— пов'язаних з внесками у створення підприємств і товариств усіх видів власності;

— пов'язаних з додатковою оплатою праці у вигляді премій, винагород, надбавок, а також доплат, не передбачених чинним законодавством;

— пов'язаних з матеріальною допомогою працівникам банку, в тому числі з внеском на житлове будівництво, на погашення кредиту, наданого на житлове будівництво, а також позичками на поліпшення житлових умов тощо та оплатою житла;

— пов'язаних з оплатою путівок на відпочинок, екскурсіями, мандрівками, заняттям спортом;

— відрахувань на утримання органів управління;

— пов'язаних з додатковими виплатами компенсацій на відрядження понад передбачені законодавством норми;

— на благодійність;

— на проведення презентацій, ювілеїв, святкових заходів;

— на маркетинг і рекламу, представницьких видатків понад установлені норми й нормативи;

— пов'язаних з організацією банками філій та представництв, у тому числі за кордоном.

Комерційному банку, який переведений на режим фінансового оздоровлення, забороняється:

— залучати вклади фізичних осіб, відкривати нові вкладні рахунки та поповнювати діючі;

— надавати гарантії, поручительства, бланкові кредити, а також надавати всі пільгові (збиткові для банку) кредити, у тому числі банківським працівникам;

— нараховувати та сплачувати проценти за кредитами, наданими установами одного банку.

Національний банк України відкликає з комерційного банку, який переведений на режим фінансового оздоровлення, ліцензію на проведення операцій з касового виконання державного бюджету, в тому числі ведення бюджетних рахунків клієнтів та рахунків державних позабюджетних фондів, а також може відкликати ліцензію на здійснення окремих банківських операцій.

Якщо основні фінансові показники комерційного банку, особливо ті, на які звернув увагу Національний банк України, не поліпшились або погіршилися і не виконана програма фінансового оздоровлення протягом установленого режиму фінансового оздоровлення, Національний банк України за поданням відповідного регіонального управління НБУ ухвалює рішення про скасування режиму фінансового оздоровлення, про вжиття відповідних заходів щодо дострокового погашення стабілізаційної позики та застосовує такі додаткові дії:

— з метою забезпечення інтересів клієнтів забороняє проведення активних операцій за кореспондентським рахунком комерційного банку, за винятком розрахунково-касових операцій клієнтів за умови наявності коштів на їхніх розрахункових, поточних рахунках, операцій із здійснення платежів до державного бюджету та виплати заробітної плати;

— усуває керівництво банку від управління;

— призначає тимчасову адміністрацію для управління банком;

— відкликає ліцензію на здійснення окремих чи всіх банківських операцій;

— ухвалює рішення про реорганізацію чи ліквідацію банку і виключення з Республіканської книги реєстрації банків, валютних бірж та інших фінансово-кредитних установ.

У разі ефективного виконання заходів, передбачених програмою фінансового оздоровлення, поліпшення фінансового стану та дотримання економічних показників комерційному банку, який переведено на режим фінансового оздоровлення, відновлюється загальний режим його діяльності.

Похожие работы

... депозитну угоду і документи з відкриття депозитного рахунку. 5.2. Самостійно повторити матеріал та розглянути інформаційні джерела, рекомендовані до тем 4, 6 з 1-го та 2-го модулів дисципліни „Банківські операції”. Практичне заняття-тренінг 6 Розрахунково-касове обслуговування фізичних осіб Питання для опрацювання 1. Правила надання консультацій клієнтам з питань оформлення розрахунково ...

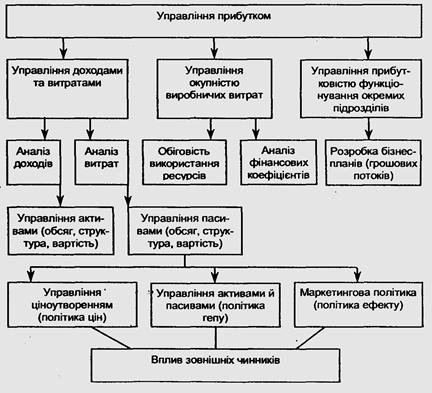

... аналізу прибутку в банку Рисунок 2.9 – Основні системи аналізу прибутку, що використовуються в банку Таблиця 2.9 – Основні показники коефіцієнтного аналізу прибутку 3 ФІНАНСОВИЙ МЕНЕДЖМЕНТ (НА ПРИКЛАДІ АКБ "ПРАВЕКС-БАНКУ") 3.1 АКБ "ПРАВЕКС-БАНК" – БАНК НАЦІОНАЛЬНОГО МАСШТАБУ Правекс-Банк є багатофункціональним фінансовим інститутом, який надає повний спектр банківських послуг як ...

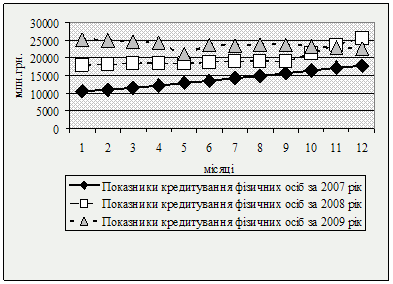

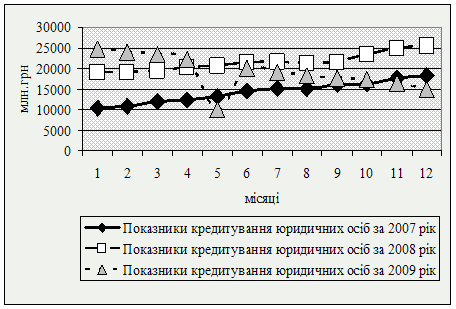

... наявний ризик неповерненості позики, що в свою чергу вже виключає отримання прибутку від даної операції. Тому необхідно зважувати всі ризики [57]. Провівши детальний аналіз кредитної діяльності ПАТ «Райффайзен Банк Аваль» можна виділити ряд недоліків, а саме: – недостатня диверсифікація кредитних вкладень; – збільшення суми зважених класифікованих позик; – занадто ризикова кредитна ...

... ’язання тих чи інших типових проблем. У конкретних умовах роботи комерційного банку, з врахуванням особливостей фінансово-господарської діяльності його клієнтів (позичальників), набір і зміст правил банківського кредитування змінюються. Ці правила в основному і головному визначають стандартні вимоги та орієнтири для кредитних працівників банку. Йдеться про чітке структурування, систематизацію, ...

0 комментариев