Навигация

ОАО "Лебединский ГОК". Карьер поставляет щебень кварцитопесчаник фракций 5-20, 20-40 железнодорожным транспортом

1. ОАО "Лебединский ГОК". Карьер поставляет щебень кварцитопесчаник фракций 5-20, 20-40 железнодорожным транспортом.

2. ОАО "Павловскгранит". Поставляемый щебень — гранит фракций 5-20, 20-40. Щебень поставляется из карьера, расположенного в г. Павловск Воронежской области, железнодорожным транспортом.

Поставщики цемента:

ЗАО "Белгородский цемент". Поставляет портландцемент М400, М500 железнодорожным транспортом (хопердозаторами), являющимся собственностью ОАО "Белгородстройдеталь". В исключительных случаях цемент поставляется автомобильным транспортом (цементовозами), арендуемым у автотранспортных предприятий г. Белгорода.

Поставщики металла:

ЗАО "Белгородметаллоснаб". Металлобаза расположена в районе Крейды. Поставляет арматурную сталь, проволоку, профиль, а также метизы (гайки, болты, шайбы). Вследствие высоких цен объем поставок незначителен.

Основную часть объема поставляемого металла предприятие получает через посреднические фирмы Москвы, Орла, Курска, Белгорода.

¾ Производителями поставляемого металла являются крупнейшие металлургические предприятия России, Украины, Белоруссии:

¾ ОАО "Орловский сталепрокатный завод" г. Орел.

¾ ОАО "Северсталь" г. Череповец, Вологодская область.

¾ ОАО "Магнитогорский металлургический комбинат" г. Магнитогорск, Челябинская область.

¾ ОАО "Западно-Сибирский Металлургический Комбинат" г. Новокузнецк, Кемеровская область.

¾ ОАО "Мечел" г. Челябинск.

¾ Металлургический комбинат "Криворожсталь" г. Кривой Рог, Украина.

¾ "Белорусский Металлургический Завод" г. Жлобин, Республика Беларусь и др.

Поставки осуществляются железнодорожным транспортом МПС и автомобильным транспортом как арендованным, так и собственным.

Основные конкуренты

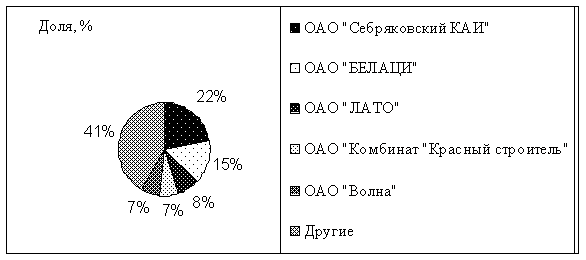

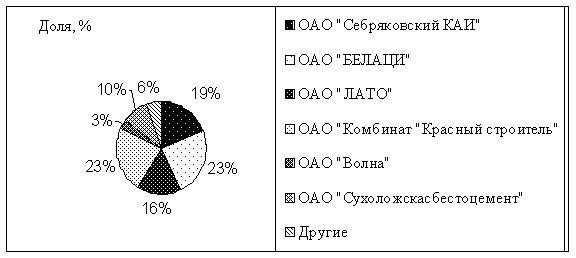

На территории Белгородской области действуют 20 предприятий железобетонных изделий и конструкций. Основными центрами производства строительных материалов на территории области являются: Белгород, Шебекино, Старый Оскол, Губкин, Уразово, Алексеевка, Строитель. В числе основных конкурентов ОАО «БЗ ЖБК-1» на рынке сборного железобетона можно назвать следующие предприятия:

1. ОАО "Белгородстойдеталь"

2. ОАО завод ЖБИ-4 г. Белгород

3. Яковлевский КСМ, г. Строитель

4. ОАО "Новооскольский завод ЖБК" г. Новый Оскол.

5. ЗАО "Белгородский завод ЖБИ-3" п. Строитель.

6. АО КМАрудстрой ЖБИ-2, г. Губкин

7. АО " Шебекиностройдеталь "

8. ЗАО ЖБИ, пос. Маслова пристань

В целом областной рынок сборного железобетона характеризуется жесткой конкуренцией его участников. Каждое из рассмотренных предприятий имеет мощную производственную базу. Мощности превышают объем платежеспособного спроса в 3–4 раза. Поэтому существенное улучшение позиций возможно при резком росте рынка, либо при уходе с него конкурентов.

Конкурентами ОАО «БЗ ЖБК-1» на жилищном рынке г. Белгорода являются УКС г. Белгорода (30-55 тыс. кв. м в год), «Белгородстройплюс» (25-40 тыс. кв. м в год), «Белгородстроймонтажзаказчик» (15-30 тыс. кв. м в год), «Домостроительная компания» (10-15 тыс.м.кб. в год). У первых трех организаций основное преимущество — наличие значительного числа строительных площадок во всех регионах города. Кроме того, они имеют значительный опыт строительства в городе в отличие от ОАО «БЗ ЖБК-1», где опыт строительной деятельности составляет 8 лет, а по кирпичному и каменному строительству —3 года.

Анализ динамики основных технико-экономических показателей предприятия

Таблица 2

Динамика развития ОАО «БЗ ЖБК-1»

| ед. изм. | 2002 | 2003 | 2004 | |

| Годовой оборот с НДС | млн. руб. | 448,9 | 680 | 930 |

| Производство основной продукции (ж/б. бетон, тов. бетон) | тыс. м3 | 199 | 233 | 262 |

| Керамзитовый гравий | тыс. м3 | 86 | 85 | 96 |

| Столярные изделия | тыс. м2 | 64 | 65 | 74 |

| Ввод жилой площади в эксплл. | тыс. м2 | 43,000 | 31.975 | 45,100 |

| Розничная торговля | млн. руб. | 13,3 | 8 | 6,1 |

Таблица 3

Динамика численности работающих по годам

| Год | 2002 | 2003 | 2004 |

| Общее число работающих | 2449 | 2506 | 2663 |

Система показателей финансового состояния ОАО «БЗ ЖБК-1»

1. Коэффициент соотношения заемных и собственных средств (Кзаемисоб. ср.) показывает, сколько заемных приходится на каждый рубль собственных средств, вложенных в активы предприятия.

Кзаем.и соб. ср. = (стр.590 + стр.690) / стр.490;

Кзаем и соб.ср. н2004 = (0+140735) / 441593 =0,0016

Кзаем и соб.ср. к2004 = (881+40282) / 21850=1,8839

Кзаем и соб.ср. н2003 =(0+133212) / 290127=0,4592

Кзаем и соб.ср. к2003 = (0+140735) / 441593 =0,0016

Изменение: 1,8839-0,0016=1,8823

Вывод: Финансовая устойчивость предприятия снижается. Заемные средства увеличиваются, собственные снижаются.

2. Коэффициент обеспеченности собственными источниками финансирования (Ксос) показывает, какая часть оборотных активов финансируется за счет собственных оборотных источников.

Ксос = (стр.490 + стр. 190) / стр.290;

Ксос н2004 =0,4658

Ксос к2004 =0,1423

Ксос н2003 =0,2468

Kcot к2003 =0,4658

Изменение: 0,1423-0,4658= -0,3235

Вывод: Обеспеченность (покрытие) собственными источниками оборотных активов снижается.

3.Коэффициент финансовой независимости (Кф.з.) характеризует удельный вес собственных средств в общей сумме пассивов (активов).

Кф.з. = стр.490 / стр.700;

Кф.з. н2004 = 441593 /582328 = 0,76

Кф.з. к2004 = 21850/63013 = 0,35

Кф.з. н2003 =290127/423339= 0,69

Кф.з. 2003 441593 /582328 = 0,76

Изменение: 0,35-0,76=-0,412

Вывод: Организация финансово независима. На конец анализируемого периода 35% стоимости активов предприятия сформировано за счет собственных средств.

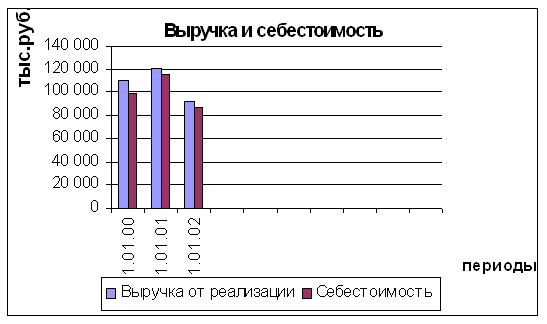

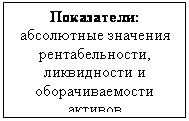

Анализ рентабельности

1. Рентабельность продаж (Рпр):

Рпр =050/010´100%

Рпр 2004=(44294/277010)´100=15,99%

Рпр 2003=( 1101 83/5 13995)´100=21,44%

Изменение:-5,45%

2. Общая рентабельность (Робщ):

Робщ =140/010´100%

Робщ 2004=( 16440/277010)´100=5,93%

Робщ 2003=( 106764/513995 )´100=20,77%

Изменение:-14,84%

Вывод: Рентабельность предприятия падает, следовательно, снижается деловая активность, сокращается величина собственного капитала. В отчетном периоде менее быстрыми темпами сокращалась прибыль от продажи товаров, продукции, работ, услуг по сравнению с прибылью, полученной из других источников. Это свидетельствует о снижении уровня специализации предприятия, его диверсификации.

3. Рентабельность собственного капитала (РСК)

РСК = (140_ф.№2/(490н.г.+490к.г._ф.№1.)´0,5)´100%

РСК 2004=(16440/(441593+21850)´0,5)´100= 1,77%

РСК 2003=(1067647(290127+441593)´0,5)´100=7,30%

Изменение: -5,52%

Вывод: Ухудшается использование собственного капитала, снижается ликвидность предприятия, а также статус собственников предприятия. При наличии ценных бумаг возможно снижение уровня их котировок.

Показатели оборачиваемости

1. Коэффициент общей оборачиваемости имущества (активов, ресурсов) (Коб. им.) характеризует скорость оборотов всего имущества предприятия.

Коб. им. = стр.010_ф.№2 / ( (стр.300н.г. + стр.300к.г._ф.№1)´0,5)

Коб. им. 2004 = 277010 / (582328+63013)´0,5= 0,858

Коб. им. 2003 = 5 13995 / (423339+582328)´0,5= 1,022

Изменение: 0,858-1,022=-0,164

Вывод: Уменьшается общая оборачиваемость имущества (активов, ресурсов) в отчетном периоде по сравнению с предыдущим периодом, снижается его общая ресурсоотдача.

2. Коэффициент оборачиваемости мобильных средств (Кмоб.ср.) характеризует скорость оборота всех оборотных средств предприятия (как материальных, так и денежных).

Кмоб.ср.= стр.010_ф.№2 / (ф.№ 1 (стр.290н.г. + стр.290к.г._ф.№1)´0,5)

Кмоб.ср. 2004 = 277010 / (263462+47995)´0,5=1,779

Кмоб.ср. 2003 = 513995 / (176868+263462)´0,5=2,335

Изменение: 1,779-2,335=-0,556

Вывод: Снижается оборачиваемость всех оборотных средств.

4. Коэффициент оборачиваемости денежных средств (Коб. д. ср.) характеризует скорость оборота денежных средств.

Коб. д. ср.= стр.010_ф.№2 / (ф.№ 1 (стр.260н.г. + стр.260к.г._ф.№1)´0,5)

Коб. д. ср. 2004 = 277010 / (21440+43)´0,5= 25,789

Коб. д. ср. 2003 = 513995 / (3223+21440)´0,5= 41,681

Изменение: 25,789-41,681= -15,893

Вывод: Оборачиваемость средств в расчетах снижается. Увеличиваются отвлечение средств предприятия в расчеты и косвенное кредитование предприятием (в форме товарного кредита) других предприятий. Предприятие несет потери от обесценивания дебиторской задолженности.

5. Коэффициент оборачиваемости собственного капитала (Коб. СК) характеризует скорость оборота собственного капитала.

Коб. СК = стр.010_ф.№2 / (ф.№1 (стр.490н.г.+стр.490к.г._ф.№1)´0,5)

Коб. СК 2004 =277010/(441593+21850)´0,5= 1,195

Коб. СК 2003 =513995/ (290127+441593)´0,5= 1,405

Изменение: 1,195-1,405=-0,209

Вывод: Оборачиваемость собственного капитала снижается. Это имеет отрицательное значение в первую очередь для учредителей предприятия.

6. Коэффициент отдачи основных средств (Котд. ОС) характеризует эффективность использования основных средств предприятия.

Котд. ОС = стр.010_ф.№2 / (ф.№ 1 (стр. 120н.г. + стр. 120к.г._ф.№1)´0,5)

Котд. ОС 2003 = 513995/ (153173+143032) ´0,5 = 3,471

Котд. ОС 2004 = 277010/ (143032+12248) ´0,5 = 3,568

Изменение: 3,568-3,471=0,097

Вывод: Эффективность использования основных средств повышается.

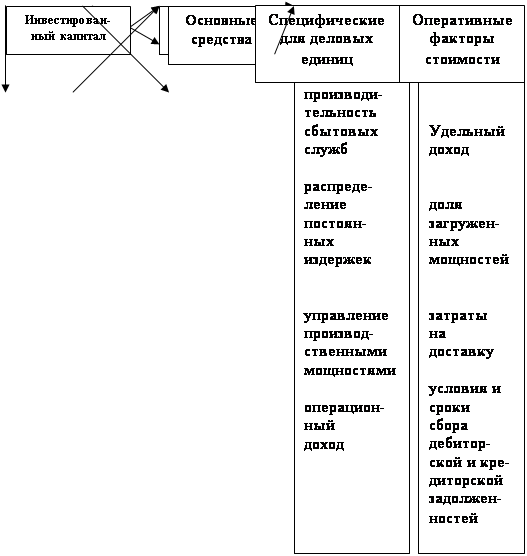

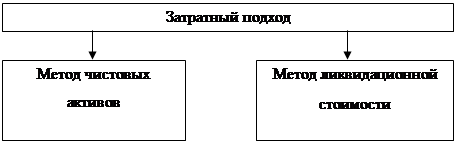

2.2. ОСОБЕННОСТИ ПРЕДПРИЯТИЯ С ТОЧКИ ЗРЕНИЯ ОЦЕНКИ БИЗНЕСАОценивать бизнес можно различными подходами и методами, при этом получать разные виды стоимости и величины бизнеса. Поскольку не имеется достаточного объема данных по сопоставимым компаниям, а также информации, позволяющей обоснованно оценить будущие денежные потоки компании, не представляется возможным использовать рыночный и доходный подход к оценке стоимости компании. Поэтому для расчета стоимости бизнеса ОАО «БЗ ЖБК-1» планируется применить затратный подход. Наиболее достоверная оценка стоимости бизнеса компании может быть получена с использованием метода накопления активов.

Оценка бизнеса с применением методов затратного подхода осуществляется исходя из величины тех активов и обязательств, которые приобрело предприятие за период своего функционирования на основе принципа замещения. Актив не должен стоить больше затрат за замещение его основных частей.

Активы и обязательства предприятия в рамках затратного подхода принимаются к расчету по рыночной стоимости. Определение иной стоимости актива или обязательства, если договором или в нормативном правовом акте не установлено иное, должно быть аргументировано оценщиком.

Основными источниками информации, используемыми в рамках затратного подхода, являются:

¾ Бухгалтерская отчетность предприятия,

¾ Данные синтетического и аналитического учета предприятия,

¾ Данные о текущей рыночной (или иной — в соответствии с базой оценки) стоимости материальных активов предприятия,

¾ Данные о текущей рыночной (или иной — в соответствии с базой оценки) стоимости финансовых вложений предприятия,

¾ Данные о текущей величине обязательств предприятия,

¾ Данные о текущей рыночной (или иной — в соответствии с базой оценки) стоимости (доходности) нематериальных активов предприятия,

¾ Прочая информация о рыночной или иной стоимости активов, обязательств, вещных и иных прав и обязанностей предприятия. Не использование какого-либо из указанных источников информации должно быть аргументировано оценщиком.

Метод накопления активов включает следующие этапы:

¾ анализ бухгалтерского баланса и финансовых показателей;

¾ оценка и перевод финансовых активов в чистую реализуемую стоимость;

¾ оценка материальных активов по обоснованной рыночной стоимости;

¾ оценка материальных активов;

¾ определение избыточных прибылей (гудвил );

¾ определение стоимости собственного капитала и обоснованной рыночной стоимости совокупных активов.

В рамках указанных процедур оценщик оценивает:

¾ активы и обязательства предприятия, отражаемые на балансе предприятия,

¾ обременение активов предприятия,

¾ деловую репутацию предприятия и прочие нематериальные активы, не отраженные в балансе;

¾ вещные, прочие права предприятия;

¾ обязанности, связанные с обеспечением исполнения обязательств;

¾ другие активы, права, обязательства и обязанности, не отраженные в бухгалтерском балансе.

В случае если стоимость актива, права, обязательства или обязанности является незначительной, оценщик имеет право не осуществлять их оценку.

При проведении оценки бизнеса методами затратного подхода должны быть соблюдены следующие условия:

¾ При использовании данных бухгалтерского баланса оценщик должен предпринять соответствующие процедуры, чтобы удостовериться, что на дату оценки не существует активов и обязательств, не учтенных в бухгалтерском балансе.

¾ При корректировке статей баланса до рыночной стоимости не должно возникать двойного счета с другими статьями баланса.

Метод накопления активов применяется в случае, если у оценщика имеется обоснованная уверенность относительно функционирования предприятия в будущем.

В отношении метода накопления активов применяются все общие правила оценки бизнеса, установленные для методов затратного подхода.

Похожие работы

... заинтересованных групп. Поэтому фокус на стоимости акционерного капитала оправдан. Третий тип - компромиссный - предполагает конструктивную интеграцию подхода с позиций заинтересованных лиц в концепцию управления стоимостью компании, однако и в его рамках есть различные направления. Сторонники теории «корпоративной социальной ответственности» (corporate social responsibility, CSR) выдвигают и ...

... преимущества использования стоимости в качестве критерия оценки состояния предприятия в сравнении с другими часто используемыми критериями; - определить организационные условия совершенствования управления стоимостью промышленного предприятия на примере АО "Алюминий Казахстана" и Аксуского завода ферросплавов филиала ТНК "Казхром". Методологическая база и методы исследования. Методологической ...

... 14 664 000руб. 3. Корректировка чистых активов предприятия и определение реальной рыночной стоимости предприятия затратным подходом выявил стоимость предприятия в 7 583 000руб. Глава 3. Разработка системы мониторинга оценки бизнеса промышленного предприятия 3.1 Роль оценщика (фирмы по оценке бизнеса) в системе мониторинга ...

... , основным фактором, сдерживающим применение в российской практике метода компании-аналога и метода сделок, является отсутствие достаточной и достоверной ценовой и финансовой информации по отечественным компаниям-аналогам. 3 Оценка рыночной стоимости предприятия ОАО «Сосновая роща», г. Сочи. Целью оценки является определение рыночной стоимости предприятия(бизнеса) ОАО «Сосновая Роща» (Россия, ...

0 комментариев