Навигация

Аналіз основних методичних підходів до оцінки необхідності фінансового оздоровлення підприємства

2. Аналіз основних методичних підходів до оцінки необхідності фінансового оздоровлення підприємства

Аналіз існуючих підходів до прогнозування ймовірності банкрутства підприємств виявив, що жоден з них не є ідеальним, кожен має свої плюси і мінуси.

Так, перевагами багатокритеріальної системи оцінки загрози банкрутства прийнято вважати системність і комплексний підхід до розуміння фінансово-господарського стану підприємства з точки зору можливого банкрутства, тоді як до його недоліків, зазвичай, відносять більш високий ступінь складності прийняття рішень в умовах багатокритеріальної задачі, суб'єктивність прогнозного рішення незалежно від кількості критеріїв, інформативний характер розрахованих значень критеріїв, необхідність додаткової інформації тощо [75, с. 186].

Щодо методів, зорієнтованих на використання обмеженого кола показників, то тут виділяють цілу низку вад [75, c. 183]:

1. Недосконалість алгоритму розрахунку.

Коефіцієнт забезпеченості власними коштами реально не відображає структуру джерел формування оборотних коштів, оскільки не враховує довгострокові пасиви, доходи майбутніх періодів, фонди споживання а також резерви майбутніх видатків і платежів. А коефіцієнт поточної ліквідності, в свою чергу, необ’єкивно відображає ступінь платоспроможності підприємства, оскільки враховує не всі активи, які мають достатній рівень ліквідності.

2. Моментний характер розраховуваних показників.

Значення показників, одержаних в результаті розрахунків за даними балансу на початок і кінець аналізованого періоду, можуть істотно відрізнятися від значень показників усередині звітного періоду.

3. Наявність взаємозв'язку між показниками.

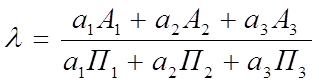

Зв'язок аналізованих показників можна показати такою залежністю:

![]() (2.2)

(2.2)

Це означає, що коефіцієнт забезпеченості власними коштами не відображає ніяких нових особливостей балансу підприємства, крім тієї самої поточної ліквідності. Отже, відповідно до цього підходу висновок про незадовільну структуру балансу робиться на підставі єдиного показника.

В Методичних рекомендаціях, розроблених Міністерством економіки України, було зроблено спробу позбутися цього недоліку (формула 2.2), але в умовах повної або майже повної відсутності у підприємства довгострокового боргу він знову проявляється.

4. Екстраполяційний характер відновлення платоспроможності.

Припускається, що в майбутньому буде враховано тенденції зміни показника поточної ліквідності аналізованого звітного періоду. При цьому не береться до уваги можливість здійснення підприємством різних заходів для відновлення платоспроможності.

5. Неадекватність критичних значень показників реальній ситуації.

В більшості випадків в країнах з перехідною економікою критичні значення показників не розраховуються, а беруться із світової обліково-аналітичної практики, яскравим підтвердженням чому є Методичні рекомендації, розроблені Міністерством економіки України. При цьому не враховуються реальні ситуації, що складаються на вітчизняних підприємствах, галузеві особливості і тип виробництва суб'єктів господарювання. Через це більшість потенційно платоспроможних підприємств часто-густо підпадає під визначення банкрутства.

Зазначимо, що проблема моментності розраховуваних показників і неадекватності їх критичних значень характерна також для комплексних систем діагностики.

Крім зазначених вище недоліків, можна назвати також зорієнтованість таких моделей не на виявлення негативних тенденцій розвитку підприємства, тобто прогнозування банкрутства, а на виявлення наслідків розвитку кризового стану – ознак неплатоспроможності.

Аналізуючи вищесказане, може скластися враження, що моделі, зорієнтовані на виявлення ознак неплатоспроможності неприйнятні для прогнозування банкрутства, але це не так. Адже, аналізуючи значення показників в динаміці, можна вчасно помітити тенденцію до втрати платоспроможності і вжити запобіжних заходів.

Не відрізняються ідеальністю і інтегральні моделі прогнозування банкрутства. Так, якщо їх основними перевагами є легкість у користуванні та висока прогнозна точність, то до їх недоліків найчастіше відносять те, що [156]:

– двох – трьох факторні моделі не забезпечують всебічну оцінку фінансового стану підприємства, а, відтак, можливими є значні відхилення прогнозу від реальної ситуації;

– більшість існуючих дискримінантних моделей, розроблених західними спеціалістами на основі аналітичних даних 60–70-х років, не відповідають сучасній економічній ситуації;

– моделі, розроблені на базі західних аналітичних даних, не можуть використовуватися для прогнозування ймовірності банкрутства підприємств, які знаходяться в інших економічних умовах;

– період прогнозування в таких моделях коливається від трьох місяців до п’яти років, а в деяких взагалі не вказується;

– в деяких моделях використовуються показники, які відрізняються високою функціональною залежністю, що призводить до ускладнення моделі і зменшення точності прогнозу.

Підсумовуючи вищесказане, можна зробити висновок, що кожен з існуючих підходів до прогнозування ймовірності банкрутства має своє призначення. Так, комплексний аналіз фінансового стану підприємства дає змогу виявити як перші негативні тенденції, так і детально проаналізувати ситуацію, що склалася на проблемному підприємстві. Але через велику трудомісткість він проводиться не частіше ніж раз на три місяці. Підхід, зорієнтований на виявлення ознак неплатоспроможності, доповнює багатокритеріальний у випадках, коли підприємство вже знаходиться в кризовому стані, або використовується самостійно в якості експрес-діагностики платоспроможності підприємства. Інтегральні моделі також найчастіше використовуються з метою експрес-діагностики, але не лише платоспроможності, а фінансово-господарського стану підприємства, взагалі.

Отже, очевидно, що всі існуючі на сьогоднішній день підходи до прогнозування ймовірності фінансової нестабільності і банкрутства, з усіма їх недоліками, дають можливість завчасно виявити тенденції кризового розвитку підприємства і своєчасно відреагувати, розробкою програми запобіжних заходів.

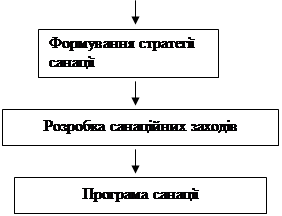

Спираючись на вищезазначені факти, щодо неповної наявності основних показників, але оскільки більшість показників фінансово-господарської і виробничої діяльності підприємства малого бізнесу, тобто господарської активності в цілому можливо обчислити і дослідити, все-таки можна робити висновки щодо санаційної спроможності підприємства малого бізнесу. І тут виникає проблема санації на сучасному підприємстві, вона полягає в тому що в державному бюджеті не виділено коштів на оздоровлення суб'єктів малого підприємництва.

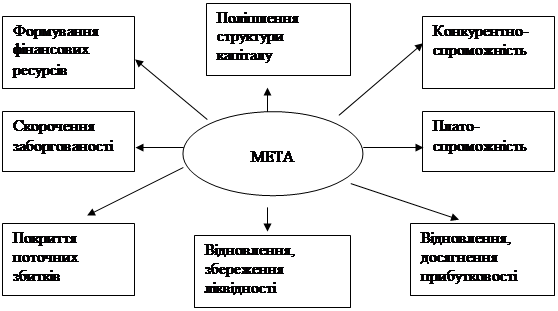

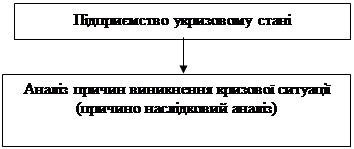

Підкреслимо, що необхідними умовами виходу з кризи є санація підприємства.

Проводити реструктуризацію сьогодні надзвичайно складно, тому більшість підприємств не спроможні знайти свою нішу на ринку і випускають таку саму продукцію, що й 10 років тому, це ще одна проблема санації. Досвід переконує, що більшість підприємств мають успішний бізнес тоді, коли виходять за межі своїх регіональних ринків. У протилежному випадку можна втратити і місцевий ринок, що невідворотно призведе до спаду виробництва, безробіття, браку коштів у місцевому бюджеті, що в більшості випадків і стається через відсутність ефективної служби маркетингу та збуту. Підприємство може орієнтуватися або на виробництво, або на фінансові результати, або на ринок (споживача). Якщо раніше всі підприємства орієнтувалися на виробництво, то нині, щоб вижити, слід переорієнтувати колектив підприємств на задоволення потреб споживача. Іншого шляху не існує. Тому в ринкових умовах підприємству необхідний професійний маркетинг, що навіть на сьогодні, коли так розвинений маркетинг, теж є неаби якою проблемою.

Розглянуті в першому розділі дипломної роботи фінансові показники та методи оцінки ймовірного банкрутства підприємства дають змогу зробити наступні розрахунки.

Отже, як показують дані таблиці 2.1, показники рентабельності у динаміці за періодами звітності не збільшуються, а, навпаки, знижуються.

Таблиця 2.1 Показники рентабельності підприємства

| № п/п | Назва показника | Нормативне значення | 2004 рік | 2005 рік |

| 1 | Загальний показник рентабельності або рентабельність активів | Зростання в динаміці – позитивна тенденція | 0,051 або 5,1% | 0,032 або 3,2% |

| 2 | Рентабельність власного капіталу | Зростання в динаміці – позитивна тенденція | 0,062 або 6,2% | 0,042 або 4,2% |

| 3 | Рентабельність продажу | Зростання в динаміці – позитивна тенденція | 0,268 або 26,8% | 0,17 або 17% |

| 4 | Рентабельність продукції | Зростання в динаміці – позитивна тенденція | 0,367 або 36,7% | 0,205 або 20,5% |

| 5 | Чиста рентабельність підприємства | Зростання в динаміці – позитивна тенденція | 0,036 або 3,6% | 0,022 або 2,2% |

| 6 | Коефіцієнт оборотності активів | Зростання в динаміці – позитивна тенденція | 0,45 | 0,28 |

Рентабельність продукції. Низький рівень цього коефіцієнта свідчить про неефективний контроль за собівартістю продукції або на те, що темпи виручки зменшення вищі, ніж темпи скорочення поточних витрат. Але керівники і фахівці українських підприємств допустимою вважають рентабельність у межах 10–15% у промисловості та торгівлі і 20% у сфері послуг.

Коефіцієнт оборотності дебіторської заборгованості характеризує скільки разів дебіторська заборгованість перетворювалась в грошові кошти

Таблиця 2.2 Показники оцінки ділової активності підприємства

| № п/п | Назва показника | Нормативне значення | 2004 рік | 2005 рік |

| 1 | Коефіцієнт оборотності оборотних активів | Збільшення | 1,97 | 1,091 |

| 2 | Коефіцієнт оборотності запасів | Збільшення | 2,25 | 1,12 |

| 3 | Коефіцієнт оборотності дебіторської заборгованості | Збільшення | 11,09 | 33,5 |

| 4 | Коефіцієнт оборотності кредиторської заборгованості | Збільшення | 7,27 | 6,32 |

| 5 | Тривалість 1 обороту оборотних активів | Зменшення | 183 | 329 |

| 6 | Тривалість 1 обороту запасів | Зменшення | 160 | 326 |

| 7 | Тривалість 1 обороту дебіторської задоргованості | Зменшення | 32 | 11 |

| 8 | Тривалість 1 обороту кредиторської заборгованості | Зменшення | 50 | 57 |

| 9 | Коефіцієнт свівідношення дебіторської і кредиторської заборгованості | 1 | 0,65 | 0,18 |

протягом аналізованого періоду. У ТОВ «Корпорація ВІТАЛ» відбувається позитивна тенденція – коефіцієнт оборотності дебіторської заборгованості зростає, а, отже, тривалість обороту – зменшується. Але щодо кредиторської заборгованості ситуація, навпаки, протилежна, що може негативно вплинути на оплату підприємством виставлених рахунків. Дані таблиці свідчать, що, по-перше, відхилення від нормативного значення коефіцієнтів співвідношення дебіторської і кредиторської заборгованості в 2004 і 2005 роках були нижчі за норматив, а, по-друге, ці значення зменшуються у динаміці. Це негативна тенденція.

Якщо поточні активи перевищують за величиною поточні зобов’язання, підприємство може розглядатися як таке, що успішно функціонує. Така тенденція характерна і для ТОВ «Корпорація ВІТАЛ» як у 2004, так і в 2005 роках.

Таблиця 2.3. Показники оцінки ліквідності та платоспроможності підприємства

| № п/п | Назва показника | Нормативне значення | 2004 рік | 2005 рік |

| 1 | Коефіцієнт покриття або загальний коефіцієнт ліквідності | > 2 | 1,2 | 1,16 |

| 2 | Коефіцієнт швидкої ліквідності або «лакмусового папірця» | > 1 | 0,43 | 0,2 |

| 3 | Коефіцієнт абсолютної ліквідності | > 0,2 | 0,005 | 0,01 |

| 4 | Загальний коефіцієнт платоспроможності або коефіцієнт концентрації власного капіталу | _ | 0,82 | 0,74 |

| 5 | Коефіцієнт фінансової залежності | _ | 1,23 | 1,35 |

| 6 | Коефіцієнт концентрації позичкового капіталу | _ | 0,18 | 0,25 |

Коефіцієнт покриття, що дорівнює 2, свідчить про можливість підприємства погасити поточні зобов’язання. Це означає, що на кожну 1 гривню поточних зобов’язань (боргів) підприємство має зменшення (від 1,2 грн. до 1,16 грн.) поточних активів. Аналіз цих показників, дав можливість отримати занадто малі значення, що відхиляються від нормативних. Це означає, що ТОВ «Корпорація ВІТАЛ» втрачає ліквідність своїх активів. Дані таблиці свідчать про зростання цього показника в динаміці, що означає збільшення частки позикових коштів у фінансуванні ТОВ «Корпорації ВІТАЛ». Отже, у 2005 році порівняно з 2004 роком всі показники ліквідності і платоспроможності ТОВ «Корпорації ВІТАЛ» погіршилися.

Дані таблиці показують, що коефіцієнт автономії за період, який аналізується перевищують нормативне значення. А це означає, чим більше значення цього показника, тим менша залежність від зовнішніх джерел фінансування.

Аналіз коефіцієнту фінансової стабільності та коефіцієнту співвідношення позикових і власних коштів дає змогу зробити висновок про те, що зростання в динаміці показника співвідношення позикових і власних коштів (з 0,23 до 0,35) або зменшення коефіцієнту фінансової стабільності (з 4,4 до 2,9) свідчить про посилення залежності підприємства від кредиторів, тобто зменшення його фінансової стійкості.

Отже, незважаючи на погіршення рівня ліквідності та платоспроможності, ТОВ «Корпорація ВІТАЛ» у 2005 році було достатньо фінансово стабільним підприємством.

Таблиця 2.4. Показники оцінки фінансової стійкості підприємства

| № п/п | Назва показника | Нормативне значення | 2004 рік | 2005 рік |

| 1 | Коефіцієнт автономії | > 0,5 | 0,82 | 0,74 |

| 2 | Коефіцієнт маневреності власних засобів | _ | 0,05 | 0,01 |

| 3 | Коефіцієнт маневреності робочого капіталу | > 0,5 | 0,05 | 0,05 |

| 4 | Коефіцієнт фінансової стабільності | > 1 | 4,4 | 2,9 |

| 5 | Коефіцієнт співвідношення залученого і власного капіталу | _ | 0,23 | 0,35 |

| 6 | Коефіцієнт фінансового ліверіджу | _ | _ | 0,04 |

За допомогою фінансової звітності ТОВ «Корпорація ВІТАЛ», можна зробити наступний розрахунок: коефіцієнт Бівера за 2004 рік становить 0,13 та за 2005 рік – 0,0018.

Ознакою формування незадовільної структури балансу є таке фінансове становище підприємства, в якого протягом тривалого часу (1,5–2 роки) коефіцієнт Бівера не перевищує 0,2, що відображає небажане скорочення частки прибутку, яка направляється на розвиток виробництва. Така тенденція призводить до незадовільної структури балансу, коли підприємство починає працювати в борг і його коефіцієнт забезпечення власними засобами стає меншим 0,1.

Однак одержані в результаті аналізу значення показників не дають змоги вичерпно відповісти на запитання стосовно ймовірності банкрутства суб’єкта господарювання, оскільки частина показників може не виходити за межі, що відповідають нормальному фінансовому стану підприємства, а інші виявляться у критичній зоні. Тому, виникає необхідність створення певної комбінації показників і аналізі отриманої моделі.

Аналіз ймовірного банкрутства підприємства з моделі Депаляна Ж. За допомогою формули (23) можна зробити наступні розрахунки

Таблиця 2.5

| Кількість років | Інтегральна оцінка фінансового стану підприємства (N) |

| 2004 р. | 291,5 |

| 2005 р. | 712,4 |

Отже, при N>100 фінансовий стан підприємства вважається нормальним. Як показують дані таблиці, фінансовий стан ТОВ «Корпорації ВІТАЛ» навіть покращується.

Найпростішою моделлю є двофакторна і має такий розрахунок на основі формули (2.24):

Таблиця 2.6

| Кількість років | Інтегральний показник рівня загрози банкрутства (Z) |

| 2004 р. | – 1,664 |

| 2005 р. | – 1,615 |

Якщо Z<0, то наймовірніше, що підприємство залишиться платоспроможним.

Точніші результати дає п’ятифакторна модель Альтмана (Altman Z-score). На основі формули (2.25) маємо такі результати:

Таблиця 2.7

| Кількість років | Altman Z-score |

| 2004 р. | 4,04 |

| 2005 р. | 1,99 |

Результати дослідження треба оцінюватись за критеріями, наведеними в табл. Отже, якщо Z-рахунок>3, то вірогідність банкрутства для періоду 2–3 роки дуже низька, це притаманне 2004 року. Якщо Z-рахунок від 1,81 до 2,7, то вірогідність банкрутства для періоду 2–3 роки висока. Як показують розрахунки фінансовий стан підприємства погіршується і це може призвести до ймовірного банкрутства. Але, як показує зарубіжний досвід, модель Альтмана не дає повної відповіді на можливу проблему банкрутства.

Тому необхідно продовжити аналіз і розрахувати модель Спрінгейта, що надає точність прогнозування банкрутства 92%, на основі формули (2.26):

Таблиця 2.8

| Кількість років | Інтегральний показник рівня загрози банкрутства (Z) |

| 2004 р. | 1,24 |

| 2005 р. | 0,68 |

Якщо Z<0,862, то підприємство є потенційним банкрутом.

Відомий також показник платоспроможності (Z) Конана і Гольдера, формула (2.27) дає можливість зробити наступну оцінку:

Результати розрахунків дають змогу зробити висновки про ймовірність затримки платежів. Якщо значення Z=-0,089, то ймовірність затримки платежів – 40%; якщо значення Z=-0,149, тоді ймовірність затримки платежів складає 10%.

Таблиця 2.9

| Кількість років | Показник платоспроможності (Z) |

| 2004 р. | – 0,089 |

| 2005 р. | – 0,149 |

Отже, аналіз показників фінансового стану та методів ймовірного банкрутства ТОВ «Корпорація ВІТАЛ» свідчить, що в 2005 році порівняно з 2004 роком можливість загрози банкрутства підприємства посилилась. Тому підприємство потребує заходів щодо його фінансового оздоровлення, які детально будуть розглянуті у третьому розділі.

Похожие работы

... самому порядку, який передбачений для реорганізації підприємств інших галузей виробництва. Висновки В даній курсовій роботі на тему «Фінансова санація підприємств : сутність, роль, джерела та порядок здійснення», ми визначили основні аспекти реорганізації підприємства його оздоровлення. Як правило, найбільший ефект дає комплексний підхід до оздоровлення фінансового стану підприємства, тобто ...

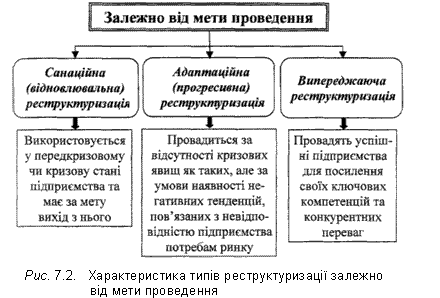

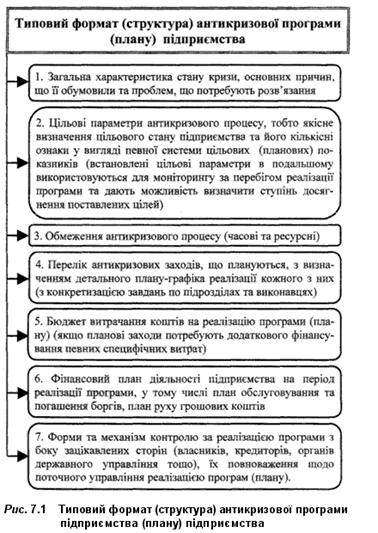

... не хаотично та безсистемно, він має бути належним чином організований та скоординований. Розуміння цих аксіоматичних істин обумовлює доцільність визначення основних документів, що повинні розроблятися у процесі антикризового управління підприємством. Основними документами, які мають розроблятися на підприємстві, що опинилося в кризовому стані, є антикризова програма та план антикризових заходів. ...

... допомогу може надати оперативний санаційний контролінг, який синтезує в собі інформаційну, планову, консалтингову, координаційну та контрольну функції. 1.4 Умови проведення фінансової санації підприємства Рішення про проведення санації може прийматися в таких основних випадках: 1. З ініціативи суб’єкта господарювання, який перебуває в кризі — якщо існує загроза неплатоспроможності та ...

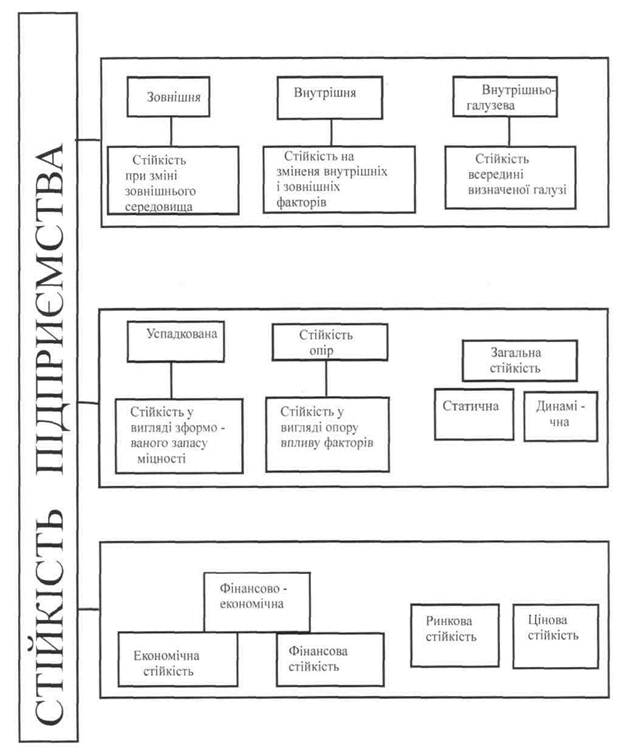

... і в господарстві склав у 2000 році 415,2 тис. грн, що більше чим у 1998 році на 8,4%, і менше на 0,6 %>, чим у 1999 році. РОЗДІЛ 3 АНАЛІЗ ФІНАНСОВОЇ СТІЙКОСТІ ПІДПРИЄМСТВА В УМОВАХ ОБМЕЖЕНОСТІ ЗОВНІШНІХ ДЖЕРЕЛ ФІНАНСУВАННЯ В умовах ринкової економіки підприємство здійснює свою виробничо-фінансову діяльність самостійно, але все-таки на його діяльність у більшому чи меншому ступені впливає ...

0 комментариев