Навигация

Як міра ризику приймається величина гаданого збитку

2. Як міра ризику приймається величина гаданого збитку.

R=М(х).

Однак і ця міра вимагає критичного осмислення. Одна річ — ризикувати сумою в 1000 доларів із ймовірністю, скажімо, 0,1 чи ризикувати нею ж із ймовірністю 0,0001. В останньому випадку ризик здається значно нижчим, незважаючи те, що виміряний тією самою величиною.

3. Як міра ризику приймається збиток, помножений на ймовірність. Це ніби збиток, «розмазаний» по відповідній імовірності, а саме

R=М(х)*Р(х).

Ця міра використовується тоді, коли розкид можливих збитків дуже великий, і популярна в діяльності підрозділів, відповідальних за ліквідацію надзвичайних ситуацій, наприклад, при оцінці ризику великих промислових аварій і екологічних катастроф, її часто називають «масштаб на ймовірність».

4. У багатьох видах діяльності ризик взагалі порівнюють не з можливими збитками, а з показниками, що визначають конкретний вид діяльності, наприклад, з певною сумою грошей, кількістю непроданих виробів, невироблених тонн продуктів, рентабельністю, очікуваним доходом, прибутком, ефективністю, розуміючи їх як деяку випадкову величину х. Тут працює принцип: чим ризикуємо, те і є оцінкою ризику.

У цьому випадку ризик розглядається як невідповідність очікуванням і вводиться поняття міри і ступеня ризику.

Як міра ризику приймається математичне очікування відповідної випадкової величини,

R=М{х).

Як ступінь ризику (міра можливої розбіжності з прогнозним значенням) приймається середньоквадратичне відхилення результату,

а(х)=V(x)

де V(х) — дисперсія відповідної випадкової величини.

5. Про неоднозначність тлумачення кількісної оцінки ризику вже йшлося. Зокрема, вона виявляється й у тому, що введений вище ступінь ризику у вигляді середньоквадратичного відхилення від очікуваного значення часто розглядають як міру самого ризику. У цьому випадку за міру ризику приймають середньоквадратичне відхилення випадкової величини, стосовно якої визначають ризик:

Наголосимо (це зауваження може видатися складним і для непідготовленого читача його можна опустити), що середньоквадратичне відхилення не дає повної картини лінійних відхилень можливих значень випадкової величини від середнього: v(R) = х - М(х), більш наочних для оцінки ризику. Однак тут виявляє свою роль нерівність Чебишева: ймовірність того, що випадкова величина відхиляється від свого математичного очікування більше ніж на заданий допуск δ, не перевершує її дисперсії, поділеної на δ2.

Нерівність Чебишева показує, що незначному ризику за середньоквадратичним відхиленням відповідає малий ризик і за лінійними відхиленнями.

Ризик у відносному вираженні

Те саме значення дисперсії σ 2(х)сприймається по-різному залежно від розміру середнього очікуваного результату М(х). Тому як міра ризику в певних випадках використовується його відносна безрозмірна характеристика – коефіцієнт варіації:

у= σ(x) / M(x)

Коефіцієнт варіації можна розглядати як кількість одиниць середньоквадратичного відхилення, що припадає на одиницю математичного очікування. Це зручна характеристика, оскільки втрати суми, наприклад, у 1000 дол. з можливим середньоквадратичним відхиленням у 10 дол. і, скажімо, у 1000 дол., мають безумовно різний ризик, що добре вловлюється мірою

Коефіцієнт варіації, як безрозмірна величина, дає можливість порівнювати результати двох проектів, в абсолютному вираженні непорівнянних, тобто таких, результати яких оцінюються різними найменуваннями. Наприклад, в одному випадку — тоннами, в іншому — кілометрами чи штуками.

Можна показати, що розв'язання задачі мінімізації відносного ризику (V -» mіn) рівносильне розв'язанню двохкритеріальної задачі, що вимагає одночасної максимізації середнього виграшу і мінімізації ступеня ризику (R -» mах, х -> min). Це ще раз підкреслює, що показник ризику на основі коефіцієнта варіації досить вагомий. Для коефіцієнта варіації також використовують шкали, що допомагає орієнтуватися в можливих розкидах його значень, наприклад, шкала, подана в табл. 4.2. Як і будь-які інші шкали, вони визначаються видом аналізованої діяльності і перевагами ОПР.

Таблиця 4.2

Шкала для коефіцієнта варіації V = σ(x) / М(х)

| Величина σ(x) / М(х) | Градація ризику |

| = 0,1 | Слабкий |

| 0,1-0,25 | Домірний |

| = 0,25 | Bисокий |

Кількісна міра ризику в абсолютному вираженні не завжди дає можливість оцінювати ризикованість деяких видів діяльності. Особливо це стосується фінансових ризиків. Наприклад, зі зростанням частки особистих коштів інвестора при купівлі цінних паперів ризик його розорення знижується, але досягається це ціною зниження рентабельності власного капіталу. З метою знаходження компромісу й урахування величини власних коштів уводять безрозмірні показники. Усі вони так чи так називаються коефіцієнтами ризику і щоразу обумовлюється, який мається на увазі.

Наприклад, коефіцієнти ризику:

к1 =З / В і к2 = З*р / В

У цих формулах 3 — максимально можлива величина збитку, р — ймовірність втрат, В — обсяг власних грошових ресурсів. У чисельниках цих формул проглядаються введеш вище кількісні міри ризику, а знаменники зіставляють їх з величиною капіталу.

Прийнятний ризик оцінюється умовами:

к1 <£1 і к2 < £2 ,

де £1 і £2 — граничні обмеження ризику, що визначаться можливостями інвестора.

Для цих коефіцієнтів різними авторами також пропонуються шкали, що дають змогу орієнтуватися в їхніх значеннях. Наприклад, для коефіцієнта к1 = З / В розроблено шкали, подані в табл. 4.3 і табл. 4.4.

Неоднозначність шкал пояснюється їх достатньою умовністю. Зрозуміло, що вони мають бути різними не тільки для кожного виду діяльності, а й для кожного ОПР. Але шкали допомагають орієнтуватися в обстановці, пов'язаній з ризиком.

У фінансовому менеджменті застосовують і зворотні коефіцієнти З / В і В / З*р, що називаються коефіцієнтами покриття ризиків.

Виходячи зі змісту введених граничних обмежень (4.13), ці коефіцієнти мають обмежуватися знизу.

Таблиця 4.3

Шкала для коефіцієнта к1 = З / В

| У Величина У / С | Градація ризику |

| 0,0-0,1 | Мінімальний |

| 0,1-0,3 | Малий |

| 0,3 - 0,4 | Середній |

| 0,4-0,6 | Високий |

| 0,6-0,8 | Максимальний |

| 0,8-1,0 | Критичний |

Таблиця 4.4 Ще одна шкала для коефіцієнта к1 = З / В

| Величина | Градація ризику |

| = 0,25 | Прийнятний |

| 0,25-0,5 | Припустимий |

| 0,5-0,75 | Критичний |

| = 0,75 | Катастрофічний |

При аналізі платіжної матриці можливі два випадки. Випадок 1. Платіжна матриця має сідлову точку. Оскільки ми прийняли умову максимальної розумності гравців, то саме ці рядок і стовпець і є оптимальними стратегіями гравців.

Можна показати, що за умови використання одним із гравців оптимальної стратегії іншому гравцю невигідно відступати від своєї оптимальної стратегії, тобто стратегії, що відповідають сідловій точці, є найбільш вигідними для обох гравців.

Метод вибору стратегій на основі сідлової точки називається «принципом мінімаксу», який інтерпретується так: чини так, щоб при найгіршій для тебе поведінці супротивника одержати максимальний виграш.

Наприклад, у випадку матриці, представленої таблицею 5.2, оптимальними для розумних гравців будуть стратегії А, і В3, тому що вони відповідають сідловій точці.

Таблиця 5.2 Матриця, що має сідлову точку

| В1 | B2 | Вз | В4 | |

| А1 | 5 | 3 | 1 | 2 |

| А2 | 6 | 5 | 4 | 6 |

| Аз | -2 | -3 | 1 | 8 |

Випадок 2. Платіжна матриця не має сідлової точки. Це, звичайно, більш поширений випадок. У цій ситуації теорія пропонує послуговуватися так званими змішаними стратегіями, тобто тими стратегіями, у яких випадковим чином чергуються особисті стратегії. Цей метод широко використовується на інтуїтивному рівні. Наприклад, продавець, не знаючи, який з товарів матиме попит, прагне по можливості урізноманітнити їх асортимент. Оптимальний портфель

цінних паперів складають з паперів різних видів. Навіть якщо ви заблукали в лісі і не знаєте точно, що робити, інструкції з виживання в екстремальних ситуаціях рекомендують, з-поміж інших заходів, блукати навколо цього місця кругами в надії, що вас знайдуть, але не йти в невідомому напрямку, тому що цей напрямок практично напевно буде не оптимальним, і ви ризикуєте далеко відійти від місця пошуку. Це теж один з методів диверсифікації у просторі.

Точний метод знаходження оптимальної змішаної стратегії зводиться до задачі лінійного програмування і, хоча й не є дуже складним, досить трудомісткий. Він описаний, наприклад, у [11]. Існують спеціальні комп'ютерні програми, що реалізують цей метод. Через обмеженість місця тут він не розглядатиметься.

Однак можна розглянути принцип знаходження рішень у змішаних стратегіях для окремого, але досить поширеного на практиці випадку.

Якщо в матричній грі відсутня сідлова точка в чистих стратегіях, то знаходять верхню і нижню ціни гри. Вони показують, як вже наголошувалося, що гравець А не отримає виграшу, більшого за верхню ціну гри, і що гравцю В гарантований виграш, не менший від нижньої ціни гри. Порушимо питання: чи не покращиться результат гравця А, якщо інформація про дії протилежної сторони буде відсутня, але гравець багаторазово застосовуватиме чисті стратегії випадковим чином з певною ймовірністю?

Виявляється, що у такій ситуації можна одержувати виграші, у середньому більші від нижньої ціни гри, але менші від верхньої.

Змішана стратегія гравця — це повний набір застосування його чистих стратегій при багаторазовому повторенні гри в тих самих умовах із заданими ймовірностями. Перелічимо умови застосування змішаних стратегій:

- гра без сідлової точки;

- гравці використовують випадкове поєднання чистих стратегій із заданими ймовірностями;

- гра багаторазово повторюється в подібних умовах;

- при кожному з ходів жоден гравець не інформований про вибір стратегії іншим гравцем;

- допускається осереднення результатів ігор.

Використовуються такі позначення змішаних стратегій.

Для гравця А змішана стратегія, що полягає в застосуванні чистих стратегій А1, А2, ... Ат з відповідними ймовірностями p1, р2, ...рт, позначається матрицеюСлід зазначити, що при виборі оптимальних стратегій гравцю А завжди буде гарантований середній виграш, не менший, ніж ціна гри, за будь-якої фіксованої стратегії гравця В (а для гравця В навпаки).

Активними стратегіями гравців А і В називають стратегії, що входять до складу оптимальних змішаних стратегій відповідних гравців з імовірностями, відмінними від нуля. Отже, до складу оптимальних змішаних стратегій гравців можуть входити не всі апріорі задані їхні стратегії.

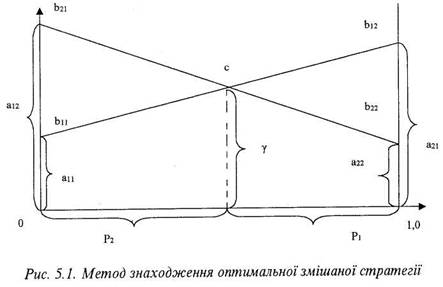

Розв'язати гру — означає знайти ціну гри й оптимальні стратегії гравців. Розгляд методів знаходження оптимальних змішаних стратегій для матричних ігор почнемо з найпростішої гри, описуваної матрицею 2 • 2. Ігри із сідловою точкою спеціально не розглядатимуться. Якщо отримана сідлова точка, то це значить, що є невигідні стратегії, від яких слід відмовлятися. У разі відсутності сідлової точки можна одержати дві оптимальні змішані стратегії.Знаючи платіжну матрицю А, задачу можна розв'язати графічно. При цьому методі алгоритм розв'язання дуже простий (рис. 5.1) і полягає в такому: 1) По осі абсцис відкладається відрізок одиничної довжини.

2) По осі ординат відкладаються виграші при стратегії А,.

3) На лінії, паралельній осі ординат, у точці 1 відкладаються виграші при стратегії А2.

4) Кінці відрізків позначаються для а11 - b11, а12 - b21, а22 - b22, a21 - b12 і проводяться дві прямі лінії b11 b12 і b21 b22.

5) Визначається ордината точки перетину с. Вона й дорівнюватиме ціні гри у. Абсциса точки с дорівнює p2 (p1 = 1 - р2).

Цей метод має досить широку сферу використання, що ґрунтується на загальній властивості ігор т • п, яка полягає в тому, що в будь-якій грі т • п кожен гравець має оптимальну змішану стратегію, у якій кількість чистих стратегій не більша, ніж min (т, п).

З цієї властивості можна одержати відомий наслідок: у будь-якій грі 2 • піт • 2 кожна оптимальна стратегія містить не більш як дві активні стратегії. Отже, будь-яка гра 2 • п і т • 2 може бути зведена до гри 2 • 2. Отже, ігри 2 • п і т • 2 можна розв'язати графічним методом. Якщо матриця скінченної гри має розмірність т • п, де т > 2 і п > 2, то для визначення оптимальних змішаних стратегій використовується лінійне програмування.

Похожие работы

... кредитоспроможність можуть погіршитися або покращитися. Тому увага кредитних працівників Київської філії АКБ “МТ-Банк” повинна акцентуватись на покращенні ризик-менеджменту самого банку.71 Глава 3. Шляхи вдосконалення мінімізації кредитного ризику комерційного банку. 3.1.Зарубіжний досвід щодо мінімізації кредитного ризику. При формуванні і вдосконаленні банківської системи України обов”язковою ...

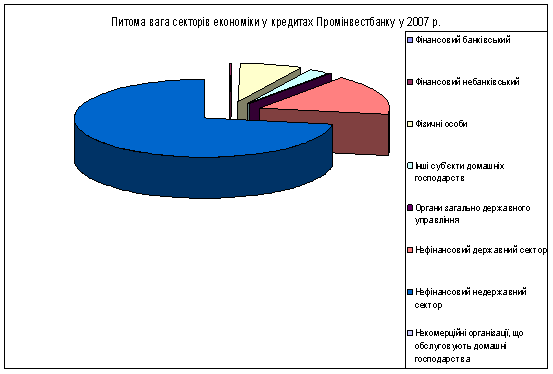

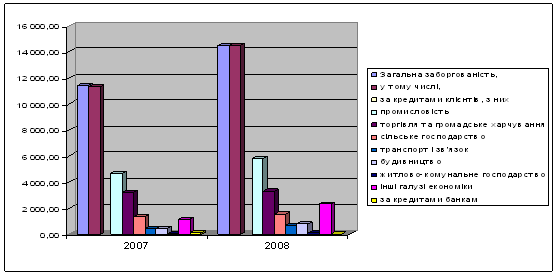

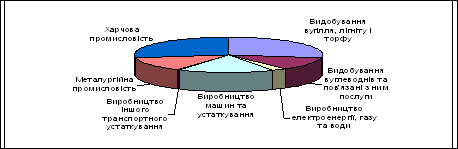

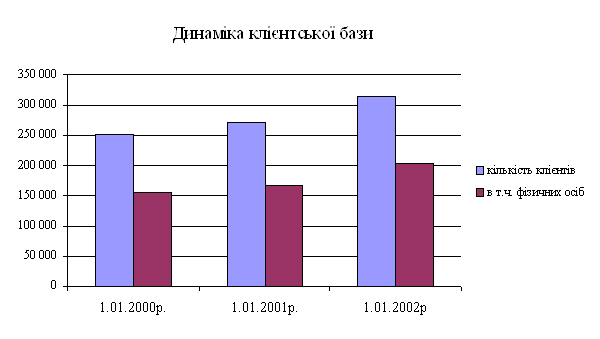

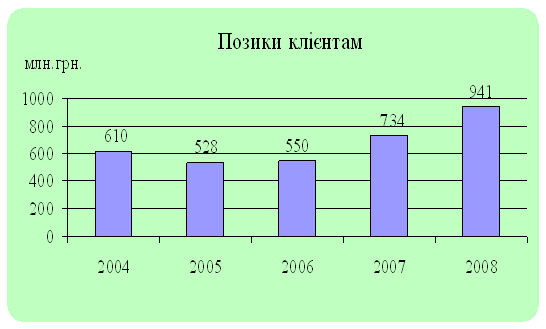

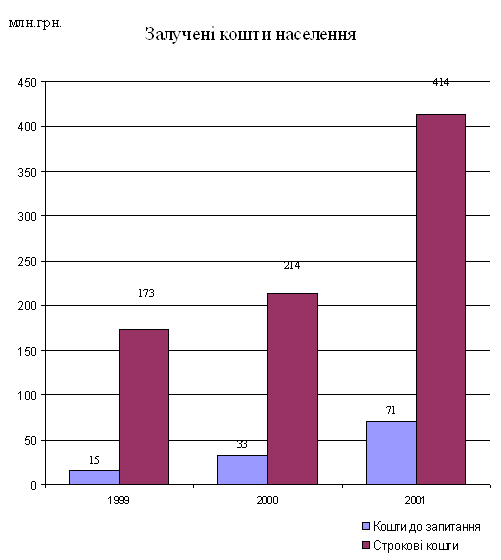

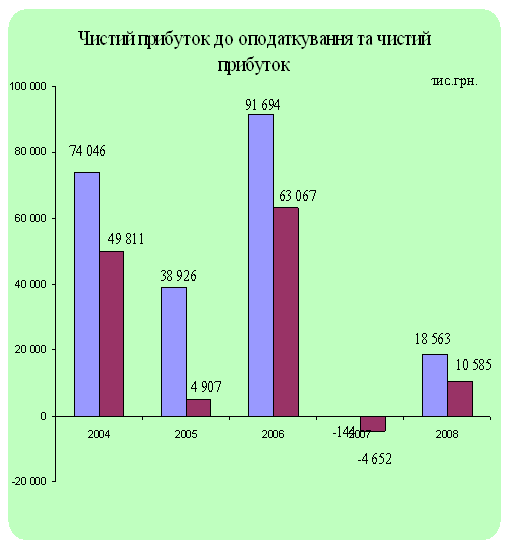

... та методів аналізу процесу банківського кредитування на прикладі комерційного банку Промінвестбанк, який є одним із лідерів кредитування української економіки. Глава 2. Управління кредитними ризиками в діяльності комерційних банків (на прикладі Промінвестбанку) 2.1 Аналіз процесу банківського кредитування в Промінвестбанку Акціонерний комерційний промислово-інвестиційний банк «Промі ...

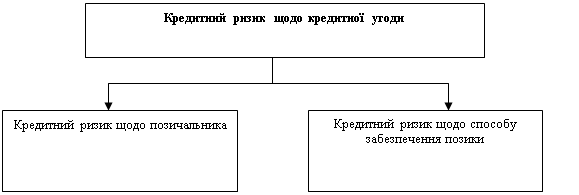

... портфеля банку: - диверсифікація; - лімітування; - створення резервів для відшкодування втрат за кредитними операціями комерційних банків. Класифікацію методів управління кредитним ризиком наведено в схемі 2.1. (додаток Т). Методи управління ризиком кредитного портфеля банку, які застосовуються в АКБ “Укрсоцбанк”: Диверсифікація. Метод диверсифікації полягає у розподілі кредитного ...

... дає зрозуміти ідею запасу часу і його використання, є прекрасним засобом планування й контролю, передумовою календарного планування потреб у ресурсах. 1.2 Методологія оцінки економічної ефективності інвестиційного проекту Фінансове інвестування в реальний інвестиційний проект виконується задовго до реального початку його здійснення. Реалізація проекту може тривати роками й десятиріччями, тому в ...

0 комментариев