Навигация

ОЦІНКА РИЗИКУ

Загальні методи оцінки ризику

У процесі керування ризиком особливий інтерес становить механізм оцінки ризику, тому що без знання можливих масштабів ризику неможливо приймати адекватні рішення про діяльність у його умовах. Виділяють два підходи до оцінки ризику — якісний і кількісний.

Завдання якісної оцінки ризику — визначити можливі види ризику, оцінити принциповий ступінь їх небезпеки і виділити фактори, що впливають на рівень ризику. Як правило, якісний аналіз підприємницького ризику проводиться на стадії розробки бізнес-плану. У повсякденному житті свої власні ризики люди найчастіше оцінюють на якісному рівні.

Кількісна оцінка ризику полягає у приписуванні ризику числового значення. Кількісна оцінка ризику значно складніша. Вона визначається:

- видом аналізованої діяльності, - постановкою проблеми,

- перевагами ОПР,

- ставленням ОПР до ризику,

- доступністю інформації, що характеризує ризик,

- кількістю часу, відведеного для ухвалення рішення,

- професійною підготовкою ОПР,

- факторами, що створюють ризик.

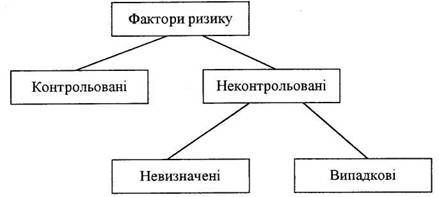

Серед останніх виділяють контрольовані і неконтрольовані, рис. 4.1.

Контрольовані повинні виявлятися на етапі якісної оцінки і піддаватися контролю, після чого ризик, як такий, знімається. Якщо можна усунути ризик, навіщо ж ризикувати? Ризикову ситуацію створюють неконтрольовані фактори, тобто непідвладні зацікавленій стороні.

Неконтрольовані фактори поділяються на невизначені і випадкові. Для невизначених факторів ймовірнісні судження про них відсутні. У кращому разі можливі наслідки підтверджуються заданням діапазонів зміни їхніх числових значень.

До випадкових факторів належать ті, щодо яких відомі необхідні для опису випадкових величин характеристики: закони розподілу чи хоча б їхні перші моменти — математичні очікування і дисперсії.

Рисунок 1 – Види факторів ризику

Якщо ризик створюється невизначеними факторами, кількісна оцінка його надзвичайна тяжка. У цьому випадку застосовуються методи визначення оптимальної стратегії поведінки в умовах ризику, породженого невизначеністю: класична теорія ігор, теорія статистичних рішень і ряд інших методів, що утворюють загалом теорію дослідження операцій.

Якщо ж ризик створюється випадковими факторами, питання про те, що прийняти за міру ризику, залежить від конкретної задачі.

Сьогодні зустрічаються різні підходи до кількісної оцінки ризику. У загальному випадку такі методи поділяються на об'єктивні і суб'єктивні Об'єктивні — це ті, котрі використовують характеристики випадкових процесів, отримані на основі даних, що не залежать від думки конкретної особи. Суб'єктивні методи ґрунтуються на експертних оцінках ризику.

Серед кількісних методів виділяють оцінку ризику в абсолютному і відносному вираженні.

В абсолютному вираженні ризик вимірюється іменованими величинами, наприклад, частотою чи розмірами можливих збитків у грошовому еквіваленті. У відносному вираженні ризик вимірюється різними безрозмірними показниками, що є відношеннями двох чи кількох іменованих величин.

Тривала практика діяльності людства в умовах ризику привела до усвідомлення того, що неможливо запропонувати єдину міру ризику, застосовну для усіх випадків. У практичних ситуаціях, особливо в умовах доступності різних видів інформації, корисно проаналізувати кілька видів оцінки ризикової ситуації і вибрати найбільш прийнятний варіант, зваживши всі показники ризику.

Далі розглянемо основні способи кількісної оцінки ризику. При цьому кількісну оцінку ризику домовимося позначати буквою R.

Ризик в абсолютному вираженні

1. Як міра ризику приймається ймовірність виникнення збитків або недоодержання доходів порівно з прогнозованим варіантом,

R = Р(х),

де х — випадкова величина збитку.

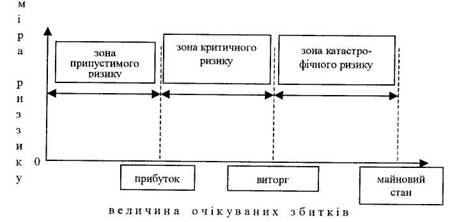

Однак цей показник вимагає зіставлення з майновим станом особи, що перебуває у ризиковій ситуації: втрати, що для одного неприпустимі, для іншого можуть здаватися незначними. З огляду на це Райзберг виділяє зони підприємницького ризику, рис. 4.2.

Область, у якій величина ймовірних утрат змінюється від нуля до значення розрахункового прибутку, називається зоною припустимого ризику. Ризик у цьому варіанті вимірюється ймовірністю

R= Р{х> х_прип },

де х_прип — граничне значення припустимого збитку (передбачуваний прибуток).

Рисунок 1 – Зони ризику

Область, у якій величина ймовірних втрат змінюється від значення розрахункового прибутку до передбачуваного виторгу, називається зоною критичного ризику. Ризик у цьому варіанті вимірюється імовірністю

R = Р{х>х_крит},

де х_крит — граничне значення критичного збитку.

Область, у якій величина очікуваних втрат наближається до майнового стану підприємця, називається зоною катастрофічного ризику. За міру катастрофічного ризику приймають величину

R = Р{х>х_кат},

де х_кат — граничне значення катастрофічного збитку.

До катастрофічного ризику, незалежно від матеріальних втрат, відносять також ризик загибелі людей і екологічної катастрофи.

Докладніше про зони ризику й оцінки, пов'язані з ними, можна прочитати в Ряд авторів, наприклад Т. Бочкай, пропонують використовувати шкали ризику стосовно ймовірності небажаного результату, один з варіантів яких наведено у таблиці 1.

Однак ця міра досить умовна. По-перше, вона суб'єктивна щодо особи, яка запропонувала шкалу. По-друге, в оцінці ризику відіграє велику роль не тільки ймовірність, з якою можливий збиток, а й сама величина збитку. Наприклад, збиток в одну грошову одиницю й у мільйон грошових одиниць, що відбувся з однаковою імовірністю, оцінюється людиною як зовсім різний ризик. Про це йтиметься під час обговорення третьої оцінки ризику.

Таблиця 1 Емпірична шкала ризику

| Ймовірність небажаного результату (величина ризику) | Градація ризику |

| 0.0-0.1 | мінімальний ризик |

| 0.1-0.3 | малий ризик |

| 0.3-0.4 | середній ризик |

| 0.4-0.6 | високий ризик |

| 0.6-0.8 | максимальний ризик |

| 0.8-1.0 | критичний ризик |

Похожие работы

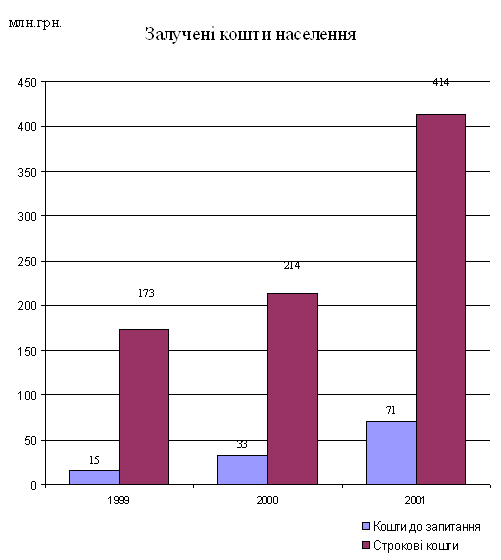

... кредитоспроможність можуть погіршитися або покращитися. Тому увага кредитних працівників Київської філії АКБ “МТ-Банк” повинна акцентуватись на покращенні ризик-менеджменту самого банку.71 Глава 3. Шляхи вдосконалення мінімізації кредитного ризику комерційного банку. 3.1.Зарубіжний досвід щодо мінімізації кредитного ризику. При формуванні і вдосконаленні банківської системи України обов”язковою ...

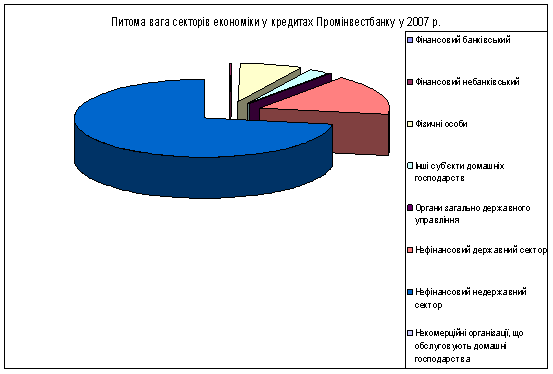

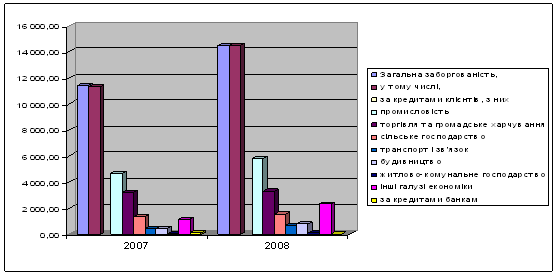

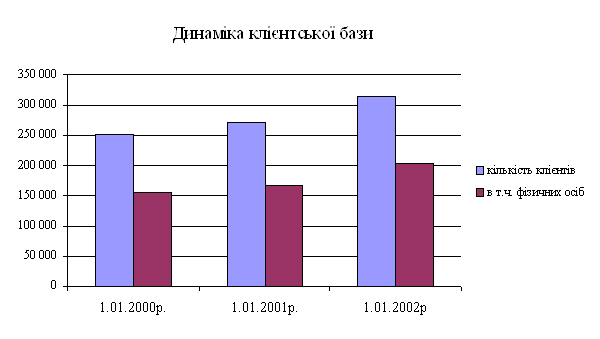

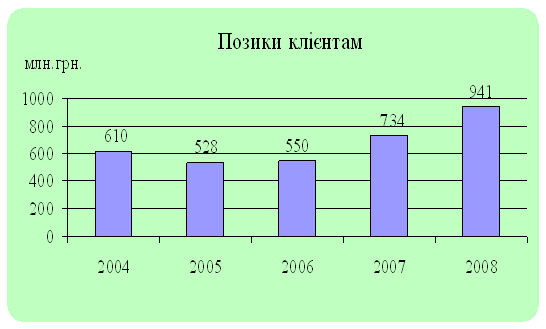

... та методів аналізу процесу банківського кредитування на прикладі комерційного банку Промінвестбанк, який є одним із лідерів кредитування української економіки. Глава 2. Управління кредитними ризиками в діяльності комерційних банків (на прикладі Промінвестбанку) 2.1 Аналіз процесу банківського кредитування в Промінвестбанку Акціонерний комерційний промислово-інвестиційний банк «Промі ...

... портфеля банку: - диверсифікація; - лімітування; - створення резервів для відшкодування втрат за кредитними операціями комерційних банків. Класифікацію методів управління кредитним ризиком наведено в схемі 2.1. (додаток Т). Методи управління ризиком кредитного портфеля банку, які застосовуються в АКБ “Укрсоцбанк”: Диверсифікація. Метод диверсифікації полягає у розподілі кредитного ...

... дає зрозуміти ідею запасу часу і його використання, є прекрасним засобом планування й контролю, передумовою календарного планування потреб у ресурсах. 1.2 Методологія оцінки економічної ефективності інвестиційного проекту Фінансове інвестування в реальний інвестиційний проект виконується задовго до реального початку його здійснення. Реалізація проекту може тривати роками й десятиріччями, тому в ...

0 комментариев