Навигация

Метод капитализации дохода в оценке недвижимости

План:

Введение

1. Общая характеристика доходного подхода к оценке недвижимости. Метод прямой капитализации

2. Определение чистого дохода от использования объекта недвижимости

3. Методы расчета ставки капитализации и расчет стоимости недвижимости

Заключение

Список использованной литературы

Введение

Становление в Азербайджане рыночных отношений обусловило возникновение новых процессов в общественной и экономической жизни.

Прошедшая приватизация и акционирование государственной собственности явились основой создания институтов частной и корпоративной собственности, фондового рынка, коммерческих банков, залогового кредита и других атрибутов рыночной экономики. Как следствие этих процессов, переход собственности из рук в руки, то есть купля-продажа объектов собственности стала обычным явлением экономической жизни. Приобретение реального объекта может преследовать двоякую цель – личное потребление, например, покупка дома или вложение средств с целью извлечения в будущем доходов: покупка торговой или промышленной фирмы, оборудования, транспортных средств и т.п. Однако, несмотря на различные мотивы, побудившие участников сделки к ее совершению, важнейшим этапом сделки является оценка купли-продажи.

Проведение оценки недвижимости для определения цены продажи является самым ответственным видом оценочной деятельности и поэтому требует очень внимательного и взвешенного подхода. Действительно, если при оценке недвижимости для залога, аренды, переоценки основных средств предприятия и иных целей, не подразумевающих отчуждение имущества, незначительные неточности в определении рыночной стоимости недвижимости не приводят к материальным потерям собственника, то при продаже недвижимости любая неточность непосредственно сказывается на финансовом результате сделки.

В силу всего этого оценка недвижимости для купли-продажи производится с особой тщательностью. Все факторы, влияющие или способные влиять на стоимость недвижимости, должны быть исследованы и им должна быть дана оценка. Особенно это относится к дорогим объектам, для которых несколько процентов их стоимости составляют очень значительные суммы в абсолютном выражении.

В ряде случаев оценка недвижимости при продаже является необходимой, а иногда и обязательной процедурой. Это относится к продаже спорного объекта, когда на него имеют права сразу несколько лиц, такая ситуация часто встречается при реализации объектов залога. Либо при продаже недвижимости, находящейся в долевой собственности, когда необходимо удостоверить рыночный характер совершаемой сделки.

Основная сложность в оценке недвижимости состоит в огромном многообразии самой недвижимости, параметров, характеризующих его потребительские свойства, и развитости рынка данного вида имущества. По многим видам недвижимости собственник может обоснованно сам определить цену продажи, если данное имущество находится в широком обороте и цены сделок известны. Но для сложных, дорогостоящих объектов, для которых не совсем очевидна их рыночная стоимость, а цена ошибки слишком высока (т. е финансовая значимость ошибки значительно больше стоимости услуг оценщика), - возникает необходимость обратиться к профессиональному оценщику.

1. Общая характеристика доходного подхода к оценке недвижимости. Метод прямой капитализации

Обоснованность и достоверность оценки стоимости недвижимости зависит от правильности определения области применения затратного, доходного и сравнительного подходов. Выбор одного из этих подходов осуществляется оценщиком исходя из конкретных задач и целей проведения оценки.

Доходный подходДоходный подход представляет собой совокупность приемов и методов, позволяющих оценить стоимость объекта на основе его потенциальной способности приносить доход. Стоимость приносящей доход недвижимости определяется величиной, качеством и продолжительностью периода получения тех выгод, которые данный объект, как ожидается, будет приносить в будущем в процессе всей оставшейся экономической жизни. Оценщик, внимательно изучающий соответствующую рыночную информацию, пересчитывает эти выгоды в единую сумму текущей стоимости.

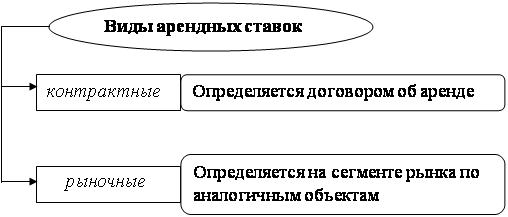

Исходя из определения, в этом подходе мы имеем дело с установлением цены на основе ощущаемой ценности товара. Ценность товара определяется как текущая стоимость ожидаемых выгод. Под выгодой может пониматься не только реальный доход, приносимый объектом при сдаче в аренду, но и неявные выгоды, связанные, например, с использованием объекта собственником для своих нужд. В последнем случае стоимость объекта определяется текущей стоимостью арендной платы, которую собственник мог бы получить от сдачи объекта в аренду.

Цена владения (пользования) объектом может определяться не только через величину арендной платы. Это может быть любое, выраженное в денежной форме, определение потребительской полезности или ценности недвижимости как товара. Например, при оценке земли под строительство жилого дома мы можем рассматривать доход не от аренды жилых помещений, а от продажи их в собственность, тем более что долевое строительство дает много преимуществ перед строительством типичного, генерирующего условно постоянный поток дохода, объекта коммерческой недвижимости. Следует отметить и то, что рыночная стоимость зависит от текущей стоимости не любого из возможных использований, а наиболее эффективного использования объекта. При решении данной проблемы определяют цену аренды помещений при различных вариантах функционирования недвижимости. В данном случае расчет цены осуществляется на основе анализа безубыточности и обеспечения целевой прибыли. Оценщик должен проанализировать весь диапазон цен аренды на аналогичные помещения при разных функциональных и технических характеристиках с учетом затрат на проведение необходимой реконструкции и текущего ремонта объекта, на оплату коммунальных услуг, на содержание аппарата управления, на рекламу и маркетинг и прочее. Необходимо учесть также денежные отчисления для покупки (постройки) в будущем нового объекта взамен изношенного. Все денежные потоки рассматриваются с учетом их стоимости во времени и риска неполучения прогнозируемой величины дохода. Ставка дисконта при доходном подходе играет также роль целевой прибыли на инвестиции в недвижимость. С точки зрения теории спроса и предложения подход по доходам отражает точку зрения покупателя, формирующего спрос на товары.

Данный подход используется при определении:

1. инвестиционной стоимости, поскольку потенциальный инвестор не заплатит за объект большую сумму, чем текущая стоимость будущих доходов от этого объекта;

2. рыночной стоимости.

Основные принципы оценки доходного актива − принцип ожидания и принцип замещения. Принцип ожидания является основным принципом метода. Он гласит, что стоимость актива V определяется нынешней (сегодняшней, текущей) ценностью (PV - от англ. present value) всех его будущих доходов I: V= PV(Il ,...Ik), где k - период владения активом. Чем выше доходный потенциал оцениваемого актива, тем выше его стоимость. При этом анализ доходов должен осуществляться на протяжении всей оставшейся экономической жизни актива при условии его использования в течение этого периода наиболее эффективным образом.

В соответствии с принципом замещения максимальная стоимость актива V не должна превышать наименьшей цены, по которой может быть приобретен другой аналогичный актив с эквивалентной доходностью. Данный принцип является аналогом экономического принципа альтернативности инвестиций.

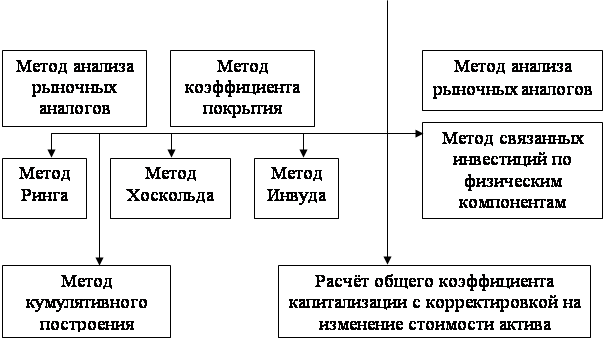

В рамках доходного подхода различают метод прямой капитализации и метод капитализации доходов по норме отдачи на капитал. В основе этих методов лежит анализ и оценка чистого операционного дохода и коэффициента капитализации или дисконтирования.

При прямой капитализации осуществляются анализ и оценка чистого операционного дохода первого года использования актива при условии, что актив находится в стадии генерации типичных доходов, и коэффициента капитализации для преобразования дохода в текущую стоимость. А в методе капитализации по норме отдачи на капитал анализируется прогноз чистого операционного дохода в процессе использования актива, включая чистый доход от реверсии в конце прогнозного периода, оценка коэффициента дисконтирования и определение суммы текущих стоимостей этих доходов. Отличаются эти методы способами анализа и построения потока доходов и коэффициентов их преобразования в текущую стоимость. В методе прямой капитализации для оценки рыночной стоимости чистый доход первого года от использования актива делится на коэффициент капитализации, полученный методом рыночной выжимки на основе анализа данных о коэффициентах капитализации доходов активов, аналогичных оцениваемому активу.

При оценке же методом капитализации по норме отдачи на капитал учитывается тенденция изменения чистого дохода во времени и анализируются отдельно все составляющие коэффициента капитализации.

Метод прямой капитализации – метод оценки рыночной стоимости доходного актива, основанный на прямом преобразовании наиболее типичного дохода первого года в стоимость путем деления его на коэффициент капитализации, полученный на основе анализа рыночных данных о соотношениях дохода к стоимости активов, аналогичных оцениваемому объекту. Метод капитализации доходов применяется, если:

· Потоки доходов равновелики и стабильны длительный период времени;

· Потоки доходов возрастают устойчивыми, умеренными темпами.

Метод капитализации доходов основан на следующих принципах оценки:

· принцип ожидания: стоимость приносящих доходов объектов недвижимости определяется тем, какую частоту выручки от его использования или перепродажи ожидает потенциальный покупатель, владелец, инвестор. Для инвестора важны величина, качество и продолжительность ожидаемого в будущем потока доходов.

· принцип спроса и предложения: данный принцип характеризует точку зрения рынка на стоимость объекта. Исходя из этого принципа, можно определить как сами денежные потоки и их отношение к стоимости, так и тенденции их изменения.

· принцип замещения: отражает поведение информированного покупателя, который не заплатит больше минимальной цены, взимаемой за аналогичный объект с той же полезностью, на том же сегменте рынка, что и оцениваемый. Если конкретный инвестор анализирует поток доходов, то максимальная цена за него будет установлена в сопоставлении с ценами за потоки доходов от других объектов, характеризующихся схожим риском и качеством получения дохода.

Оценка текущей стоимости объекта недвижимости методом прямой капитализации осуществляется следующим образом:

I. Определяется ежегодный чистый доход, который представляет собой величину ожидаемого годового валового дохода, полученного от оцениваемого объекта после вычета всех операционных расходов;

II. Основываясь на рыночных данных по таким показателям, как цена продажи и значение ЧОД сопоставимых объектов недвижимости, вычисляется ставка капитализации путем деления ЧОД оцениваемого объекта на цену продажи этих аналогов:

R= ЧОД / цена продажи;

III. На третьем этапе метода прямой капитализации доходов определяется стоимость недвижимости путем деления величины ЧОД на коэффициент капитализации.

Похожие работы

... Сент. 2005 100% $1 млн. ООО «Интурист Хотел Груп» за заявленную цену 3.2 Определение стоимости гостиницы методом капитализации доходов Метод капитализации доходов дает самые убедительные и приемлемые для получения окончательной стоимости отеля заключения. Применение соответствующей ставки доходности позволяет получить результат, наиболее точно отражающий ожидания покупателей, которые ...

... отчисления. Полученный чистый операционный доход пересчитывается в текущую стоимость по одной из процедур, выбор которой зависит от информации о рынке. В основу техники доходного подхода к оценке недвижимости положены принципы сложного процента. 3. ТЕОРИЯ КАПИТАЛИЗАЦИИ И КАПИТАЛИЗАЦИОННЫЕ КОЭФФИЦИЕНТЫ Капитализация дохода представляет собой совокупность приемов и методов, позволяющих ...

... время, как на других сегментах коммерческой недвижимости кризис спровоцировал обвальное снижение цен и увеличение предложения на открытом рынке. Анализ продуктивности первоклассной коммерческой недвижимости в Санкт-Петербурге, даёт основания предположить, что риск инвестиций в такую недвижимость вероятно ниже, чем риск инвестиций в потерявшие кредит доверия финансовые инструменты. Если с этим ...

... объектов, созданных человеком. При оценке этим методом стоимость земли складывается со стоимостью улучшений (зданий, сооружений), а земля оценивается отдельно другими методами. Затратный метод оценки недвижимости реализуется в следующей последовательности: · определение стоимости участка земли; · определение восстановительной или замещающей стоимости зданий и сооружений; · ...

0 комментариев