Навигация

Применение метода капитализации доходов в оценке гостиницы

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

1. РЫНОК НЕДВИЖИМОСТИ И ЕГО ОСОБЕННОСти

1.1 Особенности рынка недвижимости

1.2 Понятие, принципы и цели оценки недвижимости

2. МЕТОДИКА ОЦЕНКИ КОММЕРЧЕСКОЙ НЕДВИЖИМОСТИ

2.1 Гостиницы как объект оценки

2.2 Технология оценки гостиниц

2.3 Методы доходного и нормативно-доходного подхода к определению рыночной стоимости предприятий

3. ПРОЦЕСС ОЦЕНКИ ГОСТИНИЦЫ МЕТоДОМ КАПИТАЛИЗАЦИИ ДОХОДОв

3.1 Сведения о последних сделках по приобретению коммерческой недвижимости в сфере гостиничного бизнеса

3.2 Определение стоимости гостиницы методом капитализации доходов

ЗАКЛЮЧЕНИЕ

БИБЛИОГРАФИЧЕСКИЙ СПИСОК

ВВЕДЕНИЕ

Ст. 130 ГК РФ к недвижимым вещам или к недвижимости относят земельные участки, участки недр, обособленные водные объекты и все, что прочно связано с землей, т.е. объекты, перемещение которых без несоразмерного ущерба их назначению невозможно, в т.ч. леса, многолетние насаждения, здания и сооружения.

Гостиницы – это определенный тип недвижимости, при котором эксплуатация объекта напрямую связана с самой собственностью, поэтому при оценке их бывает сложно разграничить. Затруднения возникают при определении части стоимости гостиницы, которая связана с меблировкой, обстановкой, ресторанами, услугами по проведению конференций.

Актуальность выбранной темы курсовой работы определена тем, что оценка гостиниц представляет собой трудоемкий процесс, при котором необходимо прибегать к помощи специалистов со знанием всевозможных ценообразующих факторов.

В связи с актуальностью темы работы, целью работы является закрепление теоретических знаний и приобретение практических навыков в области оценки недвижимости на основе самостоятельного изучения и обобщения законодательных актов и специальной экономической литературы, проведение расчетов по определению стоимости объекта коммерческой недвижимости.

Задачами курсовой работы являются:

1) Рассмотрение основных аспектов оценки недвижимости;

2) Изучение подхода сравнительного анализа, затратного и доходного методов оценки недвижимости;

3) Описание методики оценки по выбранному объекту недвижимости;

4) Сведение полученных стоимостных показателей в итоговую оценку стоимости недвижимости и определение рыночной стоимости объекта на конкретном примере.

Объектом исследования является оцениваемая гостиница «Украина», г.Москва. Предмет – методика оценки объекта недвижимости при помощи метода капитализации доходов, с целью определения его текущей рыночной стоимости.

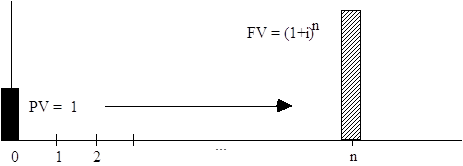

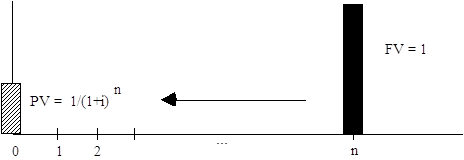

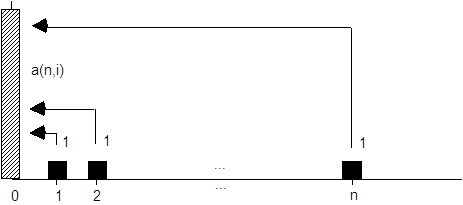

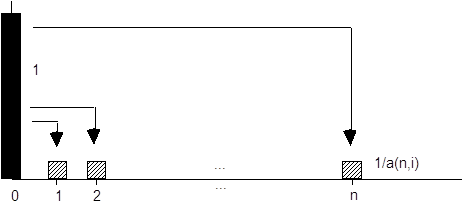

При проведении оценки гостиницы можно использовать 3 подходам – затратный, сравнительный и доходный. Затратной метод подразумевает то, что при оценке все элементы, которые влияют на стоимость гостиницы, рассматриваются вкупе с нематериальными ценностями, связанные с брендом гостиницы и ее функционированием. В ходе доходного метода оценки рассматриваются расходы по замене быстроизнашивающихся предметов и сложного оборудования. Сравнительный метод включает в себя корректировку на потенциальную разницу в физическом состоянии и финансовом статусе гостиниц, заявленных в сделках по продаже. Метод капитализации доходов предусматривает получение определенной нормы доходности в будущем методом дисконтирования денежных потоков.

Теоретическую основу работы составили пособия и учебники по экономике и оценке недвижимости, по оценке инвестиций в недвижимость таких авторов как: А.Н. Асаула, И.Т. Балабанова, А.Г. Грязновой, Н.Н. Кузьминова, Н.Е. Симионовой, Е.И. Тарасевича и др.

Практическая значимость работы связана с тем, что оценка недвижимости это особая сфера профессиональной деятельности на рынке недвижимого имущества и в то же время – необходимый момент при совершении практически любой операции с недвижимостью, начиная от купли-продажи, сдачи в аренду и завершая принятием решений о реализации проектов строительства объектов недвижимости, о внесении объектов недвижимости в уставной капитал и т.д..

Следовательно, результаты работы могут быть полезны при оценке недвижимого имущества, с подробным рассмотрением принципов и методов оценки.

1 РЫНОК НЕДВИЖИМОСТИ И ЕГО ОСОБЕННОСТИ

1.1 Особенности рынка недвижимости

Рынок недвижимости – это механизм, обеспечивающий взаимодействие физических или юридических лиц с целью обмена имеющихся прав на недвижимость на деньги либо другие активы. Рынок недвижимости является составной частью рынка инвестиций и представляет его реальный сектор, функционирующий параллельно с сектором финансовых инвестиций. Реальный сектор инвестиционного рынка делится, в свою очередь, на имущественные вложения и вложения в недвижимость. Имущественные вложения – это вложения в вещественные активы компаний или личное реальное имущество (товарные запасы, драгоценные камни и металлы, коллекционные товары и др.). Недвижимость – это земля, постройки и все, что постоянно «привязано» к земле.[1] Недвижимость рассматривается как один из способов помещения капитала, обеспечивающий сохранение (возрастание) стоимости капитала и получение положительной величины текущего дохода. Сделки с недвижимостью содержат все элементы инвестиционного процесса и требуют определения срока вложения, его размера, формы и уровня риска, с которым оно сопряжено. Вложения капитала в недвижимость совершаются на основе рыночной цены, уравновешивающей интересы продавцов и покупателей. Неотъемлемым условием определения рыночной стоимости недвижимости является анализ особенностей функционирования рынка недвижимости, которые оказывают существенное влияние на поток доходов за период владения, уровень риска инвестирования и возможную цену продажи объекта недвижимости на конкретную дату в будущем, являющихся информационным обеспечением доходного подхода. Учет специфики рынка недвижимости позволит более обоснованно оценить текущее влияние основных ценообразующих параметров на величину стоимости по аналогам и оцениваемому объекту в рамках рыночного подхода. Кроме того, определение инвестиционной привлекательности недвижимости, как объекта для инвестирования (если оценка заказывается потенциальным инвестором), требует обязательного прогнозирования тенденций развития рынка недвижимости. Знание оценщиком сегмента рынка конкретного объекта недвижимости позволяет ему выработать критерии для изучения, отбора и интерпретации сопоставимости других объектов недвижимости.[2]

Сравнительный анализ характеристик рынка недвижимости и прочих секторов инвестиционного рынка (финансовый, товарный и др.) позволяет определить ряд наиболее существенных различий. Рынки недвижимости отличаются от других рынков экономическими характеристиками и эффективностью по таким наиболее существенные параметрам, как:

1) товар;

2) формирование цены;

3) способы финансирования сделки;

4) степень ликвидности;

5) баланс спроса и предложения;

6) число потенциальных покупателей;

7) информированность участников сделки;

8) методы регулирования;

9) надежность прогнозирования рыночной ситуации.[3]

Основными параметрами сравнения могут выступать следующие категории:

1) Товар. Эффективность рынка зависит от находящихся в обороте товаров. Земельные участки, составляющие основу недвижимости, отличаются уникальностью и фиксированным местоположением, хотя в экономическом плане некоторые участки земли могут быть аналогичными и взаимозаменяемыми. Строения, расположенные на земельных участках, отличаются локальной закрепленностью, использованием их места создания, длительным процессом создания, большой единичной стоимостью и др.

2) Формирование цены. Цена на объект недвижимости как единицы инвестирования относительно высокая, поэтому круг ее покупателей ограничен. На рынке недвижимости цена также является результатом взаимодействия спроса и предложения и изменений рыночной активности, однако, в отличие от эффективного рынка, цены на сходную по потребительским свойствам недвижимость не являются едиными. Другой отличительной чертой цены на недвижимость является ее нестабильность.

3) Способы финансирования сделки. Высокая единичная цена на объект недвижимости, длительный срок экономической жизни, прогнозируемость генерируемых недвижимостью доходов и рисков являются объективными предпосылками использования для сделок заемных средств. Поэтому возможность финансирования за счет кредита на экономически выгодных условиях влияют на решение о покупке недвижимости и, в конечном счете, на активность рынка недвижимости.

4) Степень ликвидности. Недвижимость как инвестиционный инструмент труднореализуема и в определенных ситуациях неликвидна. Это связано с тем, что покупка недвижимости связана с крупными затратами, а покупатель, как правило, не имеет доступа к альтернативным источникам финансирования, кроме того, недвижимость имеет фиксированное местоположение, поэтому предложение не может быстро адаптироваться к потребностям рынка.

5) Баланс спроса и предложения. Баланс спроса и предложения, обеспечиваемый конкуренцией, на рынках недвижимости достигается редко. Предложение конкретного вида недвижимости обычно отстает от рыночного спроса, так как достигается либо строительством новой недвижимости, либо реконструкцией имеющейся. Сложность, инертность и длительный срок строительного процесса может привести к возникновению не рыночного равновесия, а избыточного предложения. Если спрос на недвижимость резко увеличивается, дополнительное предложение не может быть обеспечено быстро. При снижении спроса избыточное предложение также не может быть поглощено рынком быстро.

6) Число потенциальных покупателей. Свободная конкурентная рыночная среда создается большим числом покупателей и продавцов, каждый из которых не контролирует достаточно большую долю рынка, чтобы оказывать существенное влияние на цену. В одно и то же время на конкретном сегменте рынка недвижимости (назначение, ценовой диапазон, географический район) обычно действует ограниченное число покупателей и продавцов. Высокие цены на недвижимость диктуют уровень покупательной способности, поэтому рынки недвижимости чутко реагируют на изменение таких экономических индикаторов, как уровень и стабильность доходов, занятость трудоспособного населения, его миграция и т.д.

7) Информированность участников сделки о состоянии рынка, поведении других участников рынка, рыночной активности, качестве товара и его заменяемости, о цене предложения и сделках для конкретной недвижимости или подобных объектов недвижимости гораздо ниже уровня эффективных рынков. У большинства людей отсутствует опыт сделок с недвижимостью из-за их редкости, с другой стороны, покупатели настаивают на неразглашении сведений о сделке.[4]

Определение рынка недвижимости как механизма эффективного взаимодействия физических или юридических лиц с целью обмена имеющихся прав на недвижимость, на другие активы требует выявления его участников, их роли и функций. Участники рынка – это группа лиц или компаний, которые вступают в отношения друг с другом с целью осуществления операций с недвижимостью:

1) покупатели;

2) продавцы;

3) арендаторы;

4) арендодатели;

5) кредитные учреждения;

6) заемщики;

7) девелоперы;

8) строители;

9) менеджеры;

10) владельцы;

11) инвесторы.

Характер взаимоотношений между перечисленными группами достаточно сложный и не всегда прямой, поскольку какой-либо участник может выступать посредником от группы. Действия всех участников рынка подчинены ожидаемым доходам, которые зависят от прогнозируемых тенденций использования недвижимости.

Похожие работы

... : · Потоки доходов равновелики и стабильны длительный период времени; · Потоки доходов возрастают устойчивыми, умеренными темпами. Метод капитализации доходов основан на следующих принципах оценки: · принцип ожидания: стоимость приносящих доходов объектов недвижимости определяется тем, какую частоту выручки от его использования или перепродажи ожидает потенциальный покупатель, владелец, ...

... итоговых корректировок Итоговая величина стоимости, полученная в результате применения всей совокупности ценовых мультипликаторов, должна быть откорректирована в соответствии с конкретными условиями оценки бизнеса. Наиболее типичными являются следующие поправки. Портфельная скидка представляется при наличии не привлекательного для покупателя характера диверсификации активов. Аналитик при ...

... стоимости капитала. 4. Достоинства и недостатки метода капитализации Основное преимущество – простота расчетов. Другое преимущество состоит в том, что метод прямой капитализации так или иначе непосредственно отражает рыночную конъюнктуру. Одним из спорных вопросов оценки бизнеса является оценка малого бизнеса. В настоящее время в Российской Федерации множество компаний в своей работе ...

... время, как на других сегментах коммерческой недвижимости кризис спровоцировал обвальное снижение цен и увеличение предложения на открытом рынке. Анализ продуктивности первоклассной коммерческой недвижимости в Санкт-Петербурге, даёт основания предположить, что риск инвестиций в такую недвижимость вероятно ниже, чем риск инвестиций в потерявшие кредит доверия финансовые инструменты. Если с этим ...

0 комментариев