Навигация

Анализ рыночной устойчивости

2.2.3.2 Анализ рыночной устойчивости

Кроме абсолютных показателей финансовую устойчивость характеризуют и относительные коэффициенты - показатели рыночной устойчивости.

Уровень общей финансовой независимости характеризуется коэффициентом U3, определяется удельным весом собственного капитала организации в общей его величине. U3 отражает степень независимости организации от заемных источников. Расчетные данные сводятся в таблицу 8.

Таблица 8 – Анализ рыночной устойчивости организации

| № п/п | Показатели | Нормальное ограничение | На начало периода | На конец периода | Отклонение (+, -) |

| 1. | Коэффициент капитализации (U1) | U1>=1 | 1,43 | 1,03 | -0.4 |

| 2. | Коэффициент обеспечения собственными источниками финансирования (U2) | U2≥0,6:0,8 | 0,24 | 0,41 | 0.17 |

| 3. | Коэффициент финансовой независимости (U3) | U3≥0,5 | 0,41 | 0,49 | 0.08 |

| 4. | Коэффициент финансирования (U4) | U4≥1 | 0,70 | 0,97 | 0.27 |

| 5. | Коэффициент финансовой устойчивости (U5) | оптимальное 0,8 - 0,9 тревожное 0,75 | 0,41 | 0,49 | 0.08 |

| 6. | Коэффициент независимости в части формирования запасов (U6) | * | 0,74 | 1,56 | 0.82 |

Вывод: U1 вырос и соответствует нормативному значению, т.е. 1.03 заемных средств организация привлекла на 1руб вложенных в активы собственных средств. U2 вырос, но все же не стал соответствовать нормативному значению, таким образом только 41% оборотных активов финансируется за счет собственных источников. U3 на конец периода стал практически равен нормативному значению, что положительно влияет на рыночную устойчивость и показывает, что в общей сумме источников финансирования 50% занимают собственные средства. U4 также вырос и на конец периода стал соответствовать нормативному значению. U5 вырос, но остался соответствовать тревожному значению. U6 значительно вырос - показывает, что 156% запасов сформирована за счет собственных источников.

Т.к. уровень общей финансовой независимости характеризуется коэффициентом U3, а он равен нормативному значению и показывает, что в общей сумме источников финансирования 50% занимают собственные средства.

Предприятию нужно увеличить капиталы и резервы, а также внеоборотные активы. Также следует увеличить долгосрочные обязательства, чтобы коэффициент U5 стал соответствовать оптимальному значению, и большая часть активов стала финансироваться за счет устойчивых источников.

Анализируемое предприятие нужно отнести к определённому классу в зависимости от набранного количества баллов, исходя из фактических показателей финансовой устойчивости (таблица 9).

Таблица 9 – Группировка организаций по критериям оценки финансового состоянии

| № п/п | Показатели финансового состояния | Границы классов согласно критериям |

| 1 | 2 | 3 | 4 | 5 | 6 | ||

| класс | класс | класс | класс | класс | класс | ||

| 1. | Коэффициент абсолютной ликвидности (L2) | 0,5 и выше 20 баллов | 0,4 и выше 16 баллов | 0,3 = 12 баллов | 0,2 = 0,8 баллов | 0,1 = 4 балла | Менее 0,1 = 0 баллов |

| 2. | Коэффициент критической оценки (L3) | 1,5 и выше 18 баллов | 1,4 = 1,5 балла | 1,3 = 12 баллов | 1,2-1,1 = 9-:-6 баллов | 1,0 = 3 балла | Менее 1,0 = 0 баллов |

| 3. | Коэффициент текущей ликвидности(L4) | 2 и выше 16,5 балла | 1,9-:-1,7 = 15-:-12 баллов | 1,6-:-1,4= 10,5-:-7,5 | 1,3-:-1,1 = 6-:-3 балла | 1 = 1,5 балла | Менее 1= 0 баллов |

| 4. | Коэффициент финансовой независимости (U3) | 0,6 и выше 17 баллов | 0,59-:-0,54 = 16,2-:-12,2 балла | 0,53-:-0,43 = 11,4-:-7,4 балла | 0,47-:-0,41 = 6,6-:-1,8 балла | 0,4-1балл | Менее 0,4 = 0 баллов |

| 5. | Коэффициент обеспеченности собственными источниками финансирования (U2) | 0,5 и выше 15 баллов | 0,4 = 12 баллов | 0,3 = 9 баллов | 0,2 = 6 баллов | 0,1 = баллов | Менее 0,1 = 0 баллов |

| 6. | Коэффициент финансовой независимости в части формирования запасов (U6) | 1 и выше 13,5 балла | 0,9 = 11 баллов | 0,8 = 8,5 баллов | 0,7-0,6 = 6,0-:-3,5 балла | 0,5 = 1 балл | Менее 0,5 = 0 баллов |

| 7. | Минимальное значение границы | 100 | 85,266 | 63,4-:-56,5 | 41,6-:-28,3 | 14 | * |

Итак:

1 клacc - организации, чьи кредиты и обязательства подкреплены информацией, позволяющей быть уверенными в возврате кредитов и выполнении других обязательств, в соответствии с договорами с хорошим запасом на возможную ошибку.

2 класс - организации, демонстрирующие некоторый уровень риска по задолженности и обязательствам и обнаруживающие определенную слабость финансовых показателей и кредитоспособности. Эти операции еще не рассматриваются как рискованные.

3 класс - проблемные организации. Вряд ли существует угроза потери средств, но полное получение процентов, выполнение обязательств представляется сомнительным.

4 класс- организация особого внимания, т.к. имеется риск при взаимоотношениях с ними. Организации, которые могут потерять средства и проценты даже после принятия мер к оздоровлению бизнеса.

5 класс - организации высочайшего риска, практически неплатежеспособные.

Результаты обобщающей оценки финансовой устойчивости анализируемой организации отразите в таблице 10:

Таблица 10 – Коэффициенты деловой активности

| Показатели финансового состояния. | На начало периода. | На конец периода. | ||

| Фактическое значение | Количество баллов | Фактическое значение | Количество баллов | |

| L2 | 0,16 | 8 | 0,16 | 8 |

| L3 | 0,89 | 0 | 0,86 | 0 |

| L4 | 1,3 | 6 | 1,7 | 12 |

| U3 | 0,41 | 1,8 | 0,49 | 8 |

| U2 | 0,24 | 6 | 0,41 | 12 |

| ИТОГО | 21,8 | 40 | ||

Вывод: На начало периода организацию можно было отнести к 5 классу, но на конец периода она поднялась до 4 класса. Это означает, что организация требует особого внимания, т.к. имеется риск при взаимоотношениях с ней. Предприятие может потерять средства и проценты даже после принятия мер к оздорвлению бизнеса.

Похожие работы

... , для увеличения L3 нужно накопить количество ликвидных и быстрореализуемых активов, либо сократить количество срочных и краткосрочных обязательств. ОЦЕНКА И АНАЛИЗ РЕЗУЛЬТАТИВНОСТИ ФИНАНСОВО- ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ КОММЕРЧЕСКОЙ ОРГАНИЗАЦИИ. Оценка деловой активности В рыночной экономике самым главным мерилом эффективности работы организации является результативность Набор экономических ...

... подходом в финансовом анализе понимают совокупность методов, инструментов, технологий, принимаемых для сбора, обработки, интерпретации ( истолкования) данных о хозяйственной деятельности организации. Основной вклад в теорию и практику финансового анализа внесён экономистами стран с развитой рыночной экономикой. Главной целью финансового анализа является оценка и идентификация внутренних проблем ...

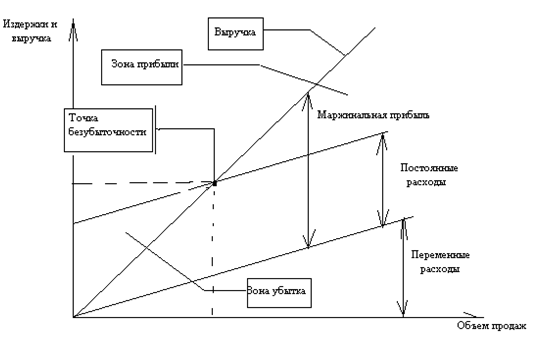

... дохода учитывает взаимосвязь факторов объемов производства, затрат и прибыли. Более точный расчет этих факторов обеспечивает высокий уровень планирования и прогнозирования финансовых результатов деятельности предприятия [12, с.88]. На основании изложенной выше методики проведем анализ рентабельности собственного капитала ОАО «Нефтекамскшина» по методике «Du Pont». Рассчитаем показатели данной ...

... макроокружения Значительное воздействие на предприятие оказывают факторы внешней среды (макросреды), под влиянием которых изменениям могут подвергнуться эффективность функционирования предприятия и устойчивость его финансово-хозяйственной деятельности. В целях предотвращения каких-либо негативных последствий для конкретного предприятия, необходимо выявить и определить внешние факторы, имеющие ...

0 комментариев