Навигация

Анализ ликвидности и платежеспособности

2.3.3 Анализ ликвидности и платежеспособности

Финансовым результатом деятельности предприятия в течение всего исследуемого периода была балансовая прибыль. Задача анализа ликвидности возникает в связи с необходимостью давать оценку кредитоспособности предприятия, то есть его способности своевременно и полностью рассчитываться по всем своим обязательствам. Анализ абсолютных показателей ликвидности приведен в табл. 12.

Таблица 12 - Показатели ликвидности за 2004-2006 гг.

| Статьи актива по степени ликвидности | Тыс. руб. | Статьи пассива по степени срочности обязательств | Тыс. руб. | Степень ликвидности баланса |

| 2004 г. | ||||

| А1 | 21839 | П1 | 77450 | А1 |

| А2 | 24661 | П2 | 265 | А2 |

| А3 | 39390 | П3 | 16550 | А3 |

| А4 | 109481 | П4 | 101106 | А4 |

| 2005 г. | ||||

| А1 | 15245 | П1 | 65257 | А1 |

| А2 | 33083 | П2 | - | А2 |

| А3 | 37152 | П3 | 11605 | А3 |

| А4 | 110762 | П4 | 119380 | А4 |

| 2006 г. | ||||

| А1 | 57641 | П1 | 77027 | А1 |

| А2 | 40366 | П2 | 19600 | А2 |

| А3 | 39121 | П3 | 27573 | А3 |

| А4 | 132922 | П4 | 145850 | А4 |

- баланс считается абсолютно ликвидным, если:

А1![]() П1; А2

П1; А2![]() П2; А3

П2; А3![]() П3; А4

П3; А4![]() П4.

П4.

На исследуемом предприятии в течение всего периода наблюдается несоответствие первого условия абсолютной ликвидности – у ОАО «Корнилов и К0» недостаточно высоколиквидных активов для погашения наиболее срочных обязательств, т.е. присутствует возможность риска недостаточной ликвидности. В целом же предприятие может быть признано ликвидным. Анализ коэффициентов ликвидности приведён в таблице 13. Исходя из этого, можно охарактеризовать ликвидность ОАО «Корнилов и К0» как достаточную на протяжении всего исследуемого периода.

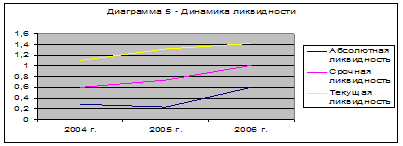

Таблица 13 - Расчет коэффициентов ликвидности за 2004-2006 гг.

| Коэффициенты | 2004 | 2005 | 2006 | Динамика 2006 г. к 2004 г. |

| Абсолютной ликвидности | 0,382 | 0,234 | 0,596 | +0,214 |

| Срочной ликвидности | 0,921 | 0,74 | 1,014 | +0,093 |

| Текущей ликвидности | 1,524 | 1,312 | 1,421 | -0,103 |

| Чистый оборотный капитал, тыс. руб. | 26801 | 20371 | 40714 | +13913 |

Абсолютная ликвидность предприятия показывает какая часть обязательств может быть погашена за счет имеющейся денежной наличности ((ДС+КФВ)/КЗ). В случае ОАО «Корнилов и К0» она составила 38,2 и 59,6% от суммы краткосрочных обязательств в 2004 и 2006 гг. соответственно. Общих нормативов по данному показателю не существует, но поскольку, динамика – положительная и просроченных обязательств у предприятия нет, то можно считать значение показателя абсолютной ликвидности вполне удовлетворительным.

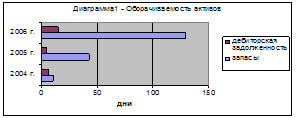

Для показателя срочной ликвидности ((ДС+КФВ+ДЗ+НДС)/КЗ) обычно удовлетворяет соотношение 0,7-1,0. В случае ОАО «Корнилов и К0» значение этого показателя было достаточным на протяжении 2004-2006 гг., однако к началу 2007 г. значение показателя возросло до 101,4%. Рост дебиторской задолженности в 2006 г. нельзя расценивать как положительный факт, т.к. в данном случае происходит отвлечение средств из оборота предприятия.

Коэффициент текущей ликвидности показывает в какой степени оборотные активы покрывают оборотные пассивы. Удовлетворяет обычно коэффициент ![]() 2. На исследуемом предприятии его величина незначительно ниже нормативной. Т.е. в течение 12 месяцев ОАО «Корнилов и К0» сможет полностью погасить кредиторскую задолженность, что, конечно же, является положительным фактом в его деятельности.

2. На исследуемом предприятии его величина незначительно ниже нормативной. Т.е. в течение 12 месяцев ОАО «Корнилов и К0» сможет полностью погасить кредиторскую задолженность, что, конечно же, является положительным фактом в его деятельности.

Показатель «Чистый оборотный капитал» говорит о наличии у предприятия временно свободных средств, в случае ОАО «Корнилов и К0» эти суммы достаточно значительны и никак не используются.

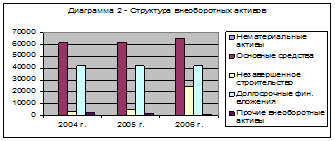

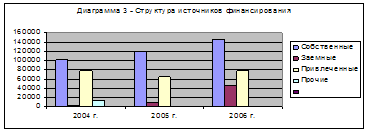

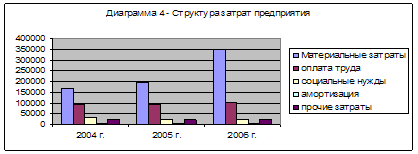

Финансовое состояние предприятий, его устойчивость во многом зависят от оптимальности структуры источников капитала (соотношения собственных и заемных средств) и от оптимальности структуры активов предприятия и в первую очередь от соотношения основных и оборотных средств, а также от уравновешенности активов и пассивов предприятия по функциональному признаку. Для этого проанализируем структуру источников предприятия и оценим степень финансовой устойчивости (таблица 14). Коэффициент концентрации собственного капитала (финансовой автономии, независимости) — удельный вес собственного капитала в общей валюте нетто-баланса. Он характеризует, какая часть активов предприятия сформирована за счет собственных источников средств.

Таблица 14 - Расчет показателей финансовой устойчивости за 2004-2006 гг.

| Коэффициент | 01.01.2004 | 01.01.2005 | 01.01.2006 | 01.01.2007 | Динамика |

| Автономии | 0,674 | 0,517 | 0,608 | 0,54 | -0,134 |

| Финансирования | 2,314 | 1,3 | 1,829 | 1,509 | -0,805 |

| Задолженности | 0,482 | 0,932 | 0,643 | 0,851 | +0,369 |

В случае ОАО «Корнилов и К0» имущество предприятия было сформировано за счет собственных средств на 67,4% и 54,0% в 2004 и 2006 гг. соответственно. Оптимальным соотношением собственного и заемного капиталов является соотношение 50:50, т.е. у предприятия не взирая на незначительные колебания коэффициента автономии, в целом достаточно устойчивое финансовое состояние. Коэффициент финансирования показывает возможность покрытия долгов собственным капиталом. Его снижение к 2007 г. не является отрицательным фактом, т.к. предприятие за счет собственного капитала может покрыть 150% своих обязательств, т.е. вполне устойчиво и платежеспособно. Коэффициент задолженности - отношение заемного капитала к собственному и резервам. Данный коэффициент считается одним из основных индикаторов финансовой устойчивости. Чем выше его значение, тем выше риск вложения капитала в данное предприятие. В случае ОАО «Корнилов и К0» его значение ниже 1, что делает предприятие привлекательным для внешних инвесторов.

В целом структура пассивов ОАО «Корнилов и К0» может быть признана вполне удовлетворительной. Увеличение оборотных активов говорит о наращивании мощностей предприятия. В данном случае руководству ОАО «Корнилов и К0» необходимо уделить пристальное внимание на соотношение оборачиваемости кредиторской и дебиторской задолженности. Считаю, что в сегодняшних экономических условиях приобретение активов за счет заемных источников не является отрицательным фактом при соблюдении платежного графика, кроме того, как положительный, стоит отметить факт уменьшения задолженности предприятия по налогам и сборам и перед внебюджетными фондами.

Похожие работы

... -А-счет. 2. Отечественные модели. Начали появляться в 90-х годах, но в них не было необходимости т.к. частная собственность отсутствовала. Модель О.П. Зайцевой будет рассмотрена в п. 2.3. 2.1. Модель диагностики банкротства Давыдовой – Беликова имеет вид: Z = 8,38*х1 + 1,0*х2 + 0,054*х3 + 0,63*х4 где х1 = ; х2 = ; х3 = ; х4 = . полученные значения Z-счета сравниваются со следующими ...

... лиц из числа руководства, резкое увеличение числа принимаемых решений и аналогичные психологические и социальные признаки. 2. Значение финансового анализа для диагностики кризисных ситуаций и банкротства предприятий. 2.1. Информационная база финансового анализа. Методика финансового анализа представляет собой совокупность аналитических процедур используемых для определения финансово – ...

... что соответствует наивысшему показателю рейтинговой оценки. Кредитный риск по данной операции приемлем, ОАО АКБ РосЕвроБанк принимает решение о выдаче кредита. 2. Основные направления развития и пути совершенствования системы кредитования субъектов малого предпринимательства 2.1 Проблемы банковского кредитования субъектов малого предпринимательства в условиях финансового кризиса В ...

... это не отразится, но даст шанс к расширению, развитию производства, необходимости увеличивать скорость оборачиваемости активов предприятия и т.д. 3 ОПТИМИЗАЦИЯ ПРЕДПРИНИМАТЕЛЬСКОЙ ДЕЯТЕЛЬНОСТИ МАЛЫХ ПРЕДПРИЯТИЙ 3.1 Диагностика вероятности банкротства ООО «Оберон» Дискриминантная модель, разработанная Лис для Великобритании, получила следующее выражение: Z =0,063*х1, +0,092*х2 +0,057*х3 ...

0 комментариев