Навигация

Поняття про податкову службу та суб’єкти податкової роботи

1. Поняття про податкову службу та суб’єкти податкової роботи

Податкова робота – діяльність держави та її органів, а також платників в процесі правового регламентування, нарахування склад. та зарах. податків, а також контролю за своєчасністю та повного їх надходження до бюджету.

Податкова робота включає в себе такі основні елементи:

- Встановлення правової бази;

- Нарахування та обчислення податків і податкових платежів, їх облік;

- Визначення способів утримання та стягнення податків (з джерела сплати, за платіжним повідомленням, за податковою декларацією);

- Розрахунки з бюджетом – визначення форм (авансові платежі, платежі за фактом) і способів (готівкові, безготівкові).

Податкова служба – сукупність державних органів, які організовують і контролюють надходження податків і податкових платежів.

Суб’єкти податкової роботи:

1) ВР України – приймає закони загальної та спеціальної дії у сфері оподаткування.

2) Органи виконавчої влади (Міністерство фінансів, державне казначейство, Міністерство економіки) – забезпечує дію механізмів, справляння податків і податкових платежів.

3) Органи податкової служби:

- здійснюють контроль за дотриманням податкового законодавства;

- розробляють нормативно-правову базу дії законів "Про оподаткування";

- здійснюють облік платників і податкових надходжень;

- здійснюють стягнення податків тощо.

4) Платники податків:

- нараховують і сплачують податки;

- подають податкову звітність;

- несуть відповідальність за порушення податкового законодавства.

2. Завдання та функції державної податкової служби

1) ДПА України – є центральним органом виконавчої влади, займає рівень Міністерства ієрархії державної влади.

Функції:

- Розробка нормативно-методичного забезпечення механізму дії законів про окремі податки.

- Координування діяльності всієї податкової служби.

- Розділення окремих норм законодавчих актів про податки, інші платежі.

- Затверджування методик розрахунку податку та податкових платежів, а також форм податкової звітності.

- Контроль за діяльністю низових рівнів податкової служби.

- Кадрова політика.

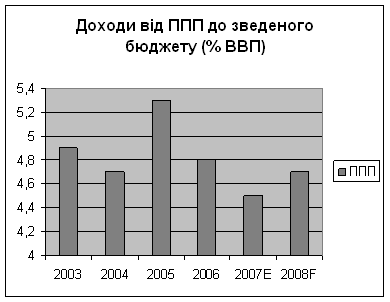

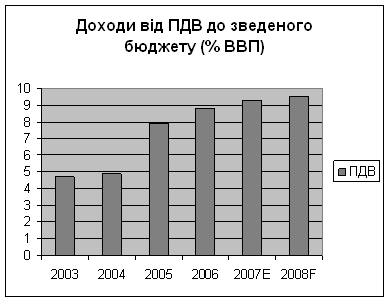

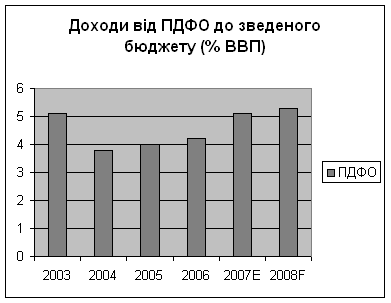

- Прогнозування, аналіз надходження податків, інших платежів, джерел податкових надходжень, розробка пропозицій щодо їх збільшення та зменшення витрат бюджету.

- Внесення в установленому податку пропозицій щодо вдосконалення податкового законодавства, розробка проектів міжнародних договорів стосовно оподаткування.

2) ДПА в областях – забезпечує інформаційний і правовий зв’язок між низовою ланкою і ДПА України, очолюють ДПА в областях голови, які призначаються на посаду Кабінету Міністрів України за поданням голови ДПС України.

Завдання та функції:

- Роз’яснення правової бази щодо оподаткування.

- Контроль за діяльністю низової ланки.

- Здійснення перевірок та переперевірок, діяльності окремих платників.

- Кадрова політика.

- Інші функції ("Про державну податкову службу України").

3) ДПІ – безпосередньо виконує податкову роботу.

Завдання та функції:

- Контроль за дотриманням податкового законодавства.

- Облік платників податків і податкових платежів, їх реєстрація.

- Облік податкових надходжень до бюджету, цільових бюджетних та позабюджетних фондів.

- Роз’яснення правової бази щодо оподаткування і робота з платниками податків.

- Прийняття та опрацювання податкової звітності.

- Притягнення до адміністративної відповідальності порушників податкового законодавства.

- Проводять перевірки фактів приховування і зниження сум податків, інших платежів.

- Здійснюють контроль за законністю валютних операцій.

- Проводять роботу пов’язано з виявленням, обліком, оцінкою та реалізацією безхазяйного майна, майна, що перейшло за правом успадкування до держави, скарбів і конфіскованого майна.

- Кадрова політика.

- Інші функції відповідно до Закону України "Про державну податкову службу України".

Тема 5. Відповідальність платників податків

1. Поняття платників податків, і штрафних санкцій до них

Платники податків – це особи, які мають статус суб’єктів підприємницької діяльності чи не мають такого статусу, а також господарські одиниці на яких згідно законами покладено обов’язок утримувати та оплачувати податки і збори та пеню і штрафні санкції.

Податкове зобов’язання – це зобов’язання платників податків сплатити до бюджетів або державно цільових фондів відповідно суми коштів у порядку та строки визначені законодавством.

Податковий борг (недоїмка) – податкове зобов’язання (з урахуванням штрафних санкції за їх наявності), самостійно узгоджене платником податків або узгоджене адміністративному чи судовому порядку, але не сплачене у встановлений строк, а також пеня, нарахована на суму такого податкового зобов’язання.

Пеня – плата у вигляді відсотків нарахованих за суму податкового боргу, що справляється сплатника податків у зв’язку з несвоєчасним погашенням податкового зобов’язання.

Штраф – плата у фінансовій сумі або відсоток від податкового зобов’язання з платника ПДВ у зв’язку з порушенням ним правил оподаткування.

Примусове стягнення – свернення, стягнення на активи платника податків у рахунок погашення його податкового боргу без попереднього узгодження з ним.

Активи платника податків – кошти, матеріальні та нематеріальні цінності, що належать юридичній або фізичній особі за правом власності або повного господарського відання.

Податкове повідомлення – письмове повідомлення, контролюючого органу про обов’язок платника податків сплатити суму податкового зобов’язання визначено-контролюючим органом у випадках, передбачених законом.

Податкова вимога – письмова вимога податкового органу до платника податків погасити суму податкового боргу.

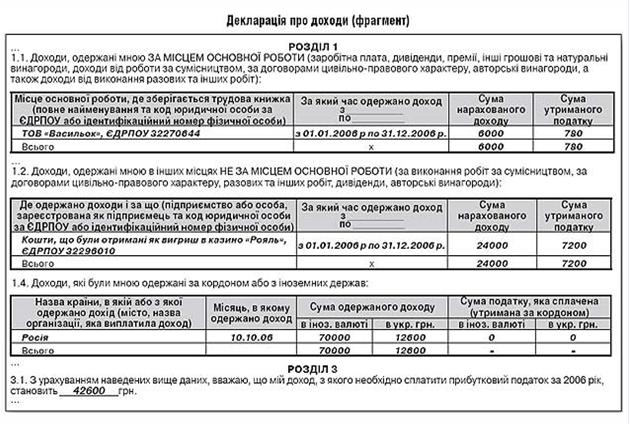

Податкова декларація, розрахунок – документ, що подається платником податків до контролюючого органу у строки, встановлені законодавством, на підставі якого здійснюється нарахування та/або сплата податку, збору (обов’язкового платежу).

Похожие работы

... терміну «податковий обов’язок» як категорії, що узагальнює всю систему обов’язків платника податків, пов’язаних зі сплатою податків і зборів. Зміст податкового обов’язку визначається насамперед імперативними методами фінансово-правового регулювання, особливостями відносин, що складаються між суб’єктами з приводу сплати податків і зборів. Державне керування у сфері фінансів вимагає підпорядкування ...

... шляхом запровадження інвестиційних пільг 3.Реалізації соціальної спрямованості податкової системи 4.Удосконалення механізмів обчислення і стягнення податків 5.Удосконалення для виконання вищезазначеного правової бази оподаткування, закріплення податкової системи України в Подат- ковому кодексі. Для того щоб стимулююча податкова політика сприяла суттєвому зростанню попиту підприємств на ...

... ів, зборів та інших обов`язкових платежів до бюджетів і державних цільових фондів, а також принципи і методи їх стягнення. Принципи побудови податкової системи визначені у ст. 3 Закону України “Про систему оподаткування” від 25.06.1991 №1251-ХІІ зі змінами та доповненнями.: 1. Стимулювання науково-технічного прогресу, технологічного оновлення виробництва, виходу вітчизняного товаровиробника на ...

... зазнає змін. Проект його вдосконалення й переробки почав розглядатися іще у 2000 році та продовжується до тепер. Сьогодні держава не лише задекларувала, але й упритул наблизилася до реформування податкової системи в Україні. Кабмін своїм розпорядженням від 19 лютого 2007 року схвалив Концепцію реформування податкової системи. І хоча документ розрахований на довготривалий період – аж до 2015 року, ...

0 комментариев