Навигация

Практическое применение Методики анализа финансового положения клиента - юридического лица на примере ООО «ЭЛЕКТРО Коннект»

3 Практическое применение Методики анализа финансового положения клиента - юридического лица на примере ООО «ЭЛЕКТРО Коннект»

3.1 Характеристика предприятия, потенциального заемщика. Перспективы развития отрасли

Для практического применения Методики оценки финансового положения заемщика, предложенной во 2 Главе мы провели анализ ООО «ЭЛЕКТРО Коннект», которое изъявило желание прокредитоваться в ОАО «ККК» на условиях, представленных в таблице 3.1.

Таблица 3.1 – условия кредитной программы «Максимум» ОАО «ККК»

| Вид кредита: | Кредитная линия с «лимитом задолженности» |

| Сумма: | 4 000 000= (Четыре миллиона) рублей |

| Срок: | 12 месяцев |

| Процентная ставка | 19% |

| Целевое назначение | Пополнение оборотных средств |

| Обеспечение: | оборудование |

| Источники погашения: | Выручка от реализации |

| График погашения | Одной сумой в конце срока, при этом сохранение права досрочного погашения |

Ниже, в таблице 3.2 приводятся основная характеристика предприятия (вид деятельности, качество управления, акционеры, основные поставщики и покупатели).

Таблица 3.2 – характеристика предприятия ООО «ЭЛЕКТРО Коннект»

| Основная деятельность: | Производство печатных плат |

| Свидетельство о регистрации, дата | 54 РП № 0010986 от 17.04.98г |

| Число работников: | 178 |

| Юридический адрес предприятия: | 630090, г. Новосибирск, ул. Инженерная,4 |

| Фактический адрес предприятия: | 630090, г. Новосибирск, ул. Инженерная,4 |

| Генеральный директор, опыт работы | Иванов Петр Васильевич, 13 лет |

| Главный бухгалтер, опыт работы | Мармеладова Ирина Николаевна, 11 лет |

Директор предприятия является единственным учредителем предприятия, имеет высшее образование, фактический опыт работы в данной сфере 13 лет.

С момента образования предприятия наблюдается тенденция к постоянному увеличению оборотов, что свидетельствует о правильной постановке вопроса по управлению и организации маркетинга предприятия.

Директор является Единоличным исполнительным органом Общества, который назначается Общим собранием согласно Устава на 2 года. Также директор является единственным учредителем, у которого 100% доля в уставном капитале организации. Уставный капитал составляет 300т.р., оплачен полностью. Связанных компаний нет.

Последнее назначение директора состоялось 01.03.08г. Полномочия директора истекают 01.03.10г.

Основным видом деятельности, в котором опыт работы составляет 13 лет, является производство печатных плат (занимает 97 % в общем объеме реализации), кроме этого предприятие оказывает услуги по монтажу ПМИ (3 % в общем объеме реализации, опят работы- 4 года). Основные продукты Компании – односторонние, двусторонние и многослойные печатные платы. Наибольший удельный вес занимают двусторонние печатные платы (свыше 90% доходов). Услуги, оказываемые предприятием, включают в себя подготовку к производству, дополнительные виды отделки продукции (маркировка, покрытие ламелей, нанесение защитной маски) и монтаж печатных плат.

Доставка заказов по России осуществляется за счет ООО "ЭЛЕКТРО Коннект" ж/д и авиа транспортом. ООО "ЭЛЕКТРО Коннект" заключает договор транспортной экспедиции на обычных условиях с транспортно-экспедиционной компанией и несет расходы по доставке партии продукции до пункта назначения (города), указанного в задании. В случае если "Заказчик" не согласен с предлагаемыми условиями доставки, он вправе заключить договор с другой транспортно-экспедиционной компанией от своего имени. При этом все расходы и риски по данной перевозке несет "Заказчик". Обязанность ООО "ЭЛЕКТРО Коннект" по передаче партии продукции "Заказчику" считается исполненной в момент отгрузки партии продукции транспортно-экспедиционной компании или передачи партии продукции "Заказчику" непосредственно в месте нахождения ООО "ЭЛЕКТРО Коннект" (самовывоз). Основные поставщики покупатели представлены в таблице 3.3.

Таблица 3.3 - Основные поставщики покупатели ООО «ЭЛЕКТРО Коннект»

| Наименование поставщика | Вид продукции (услуг) | Среднемесячный объем, тыс. руб. | План поставки на период кредитования, тыс. руб. | Срок сотрудничества | Форма расчетов | ||||||

| ООО «Абсолют» | Стеклотекстолит, фотоматериалы | 1380 | 1 700 | 3 года | Безнал. | ||||||

| ООО «Петрокоммерц» | Стеклотекстолит, фотоматериалы | 1800 | 2 500 | 6 лет | Безнал. | ||||||

| ЗАО «ВИПСибирь» | фотоматериалы | 180 | 200 | 3 года | Безнал. | ||||||

| Итого постоянный минимум | 3 360 | 4 400 | |||||||||

| ООО «Печатные платы» | Печатные платы | 1927 | 2 000 | Более 5 лет | Безнал. |

| |||||

| ООО «КТЦКЭБ» | Печатные платы | 1154 | 1 150 | Более 5 лет | Безнал. |

| |||||

| ЗАО «Элеси» | Печатные платы | 620 | 650 |

| |||||||

| Итого постоянный минимум | 3 701 | 3 800 |

| ||||||||

ООО «ЭЛЕКТРО Коннект» - динамично растущее предприятие, действующее с 1991 года в сфере производства и сборки печатных плат. Компания имеет собственное и арендованное оборудование для полного цикла производства: от подготовки фотошаблонов до монтажа электронных компонентов. Экономический потенциал и профессиональный опыт специалистов ориентирован на поддержание стабильно высокого качества производимой продукции на уровне мировых стандартов, а также на всемерное удовлетворение потребностей заказчиков в быстрых поставках готовой продукции. Продукты и услуги Компании ориентированы на предприятия малого и среднего бизнеса, действующие в сфере производства широкого спектра электронных изделий (средства и с системы безопасности, автоматизированные системы управления технологическими процессами, телекоммуникационное и сетевое оборудование). Компания проводит активную маркетинговую политику: работа с клиентами через Internet, участие в специализированных выставках, реклама и продвижение торговой марки. ООО «ЭЛЕКТРО Коннект» реализует продукцию и оказывает услуги по всей территории России. Целевыми регионами являются Новосибирск, Екатеринбург, Москва и Санкт-Петербург. В настоящее время взаимоотношения с заказчиками продукции оформляется разовыми счетами-договорами, что обусловлено значительной клиентской базой компании (несколько тысяч клиентов) и позаказным характером производства – большинство заявок покупателей носят разовый характер.

Предприятие с целью увеличения отдачи на вложенный капитал, расширения предложения печатных плат и услуг по их сборке, удовлетворяющих растущим потребностям российских клиентов, осуществляет комплексную инвестиционную программу. Инвестиции направлены на приобретение импортного оборудования по производству печатных плат (прежде всего многослойных), частичное обновление существующего парка оборудования, завершение реконструкции производственных мощностей.

Положительные эффекты реализации инвестиционного проекта:

- Увеличение производственной мощности, сокращение сроков производства.

- Увеличение доли многослойных печатных плат.

- Повышение класса точности и качества продукции. Компания сможет гарантированно изготавливать платы 4-го класса точности.

Вышеуказанные эффекты позволят:

- Предложить наиболее востребованные рынком продукты и услуги – максимальный темп роста спроса наблюдается на многослойные печатные платы и двусторонние платы 4-5 классов точности.

- Увеличить долю валовой маржи в доходах за счет ассортиментного сдвига в сторону более доходных продуктов и услуг, а также за счет более эффективного использования материалов.

- Занять лидирующие позиции на рынке в целевых регионах – к 2011 году компания намерена достичь 6%-ной доли российского рынка печатных плат и услуг по их сборке.

Основные конкуренты ООО «ЭЛЕКТРО Коннект» представлены в таблице 3.4.

Таблица 3.4 – Конкуренты ООО «ЭЛЕКТРО Коннект»

| Наименование конкурента | Вид деятельности | Опыт работы на рынке | Регион влияния |

| ОАО ЧНППП Элара | Производство печатных плат и электронной техники | Свыше 5 лет | Европейская часть РФ |

| ООО «Эрикон-Софт» | Продажа печатных плат | Свыше 5 лет | г. Санкт-Петербург |

| ГП Рязанский приборный завод | Производство печатных плат и электротехники | Свыше 5 лет | Европейская часть РФ |

Конкурентные преимущества ООО «ЭЛЕКТРО Коннект» на сегодняшний день определяются следующими факторами – уровень технологических характеристик изделий компании превосходит среднеотраслевые показатели. Будущие инвестиции позволят еще больше увеличить отрыв от конкурентов.

3.2 Финансовое состояние предприятия. Общие выводы

Анализ финансовой отчетности. Анализ финансового состояния проводится по данным квартальных отчетов на три последних даты.

Валюта баланса предприятия по состоянию на 01.04.09 г. увеличилась по сравнению с 01.01.09 на 10.65% (или 7,1 тыс. руб.) и составила 73 657 тыс. руб. 41,7% валюты баланса или 30 718 тыс. руб. составляют «Внеоборотные активы».

По состоянию на 01.04.09 «Основные средства» составляют 28 085 тыс. руб. На балансе предприятия имеются следующие основные средства:

- машины и оборудование – 11 995,1 тыс. руб.

- здания и сооружения – 16 089,9 тыс. руб.

На балансе предприятия числится незавершенное строительство (2 626 тыс. руб.) – это приобретение оборудования, объекты на площадке.

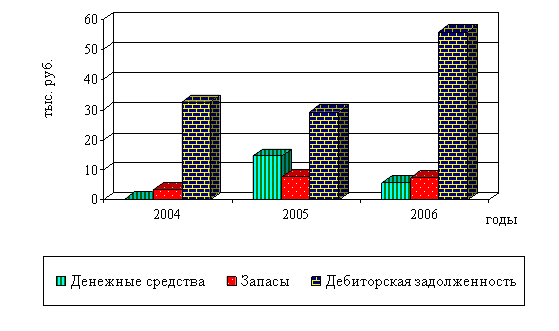

В структуре активов баланса предприятия «Оборотные активы» по сравнению с 01.01.09 увеличились на 19,18% и составили 42 939 тыс. руб.

9 223 тыс. руб. составляют «Запасы» предприятия. Из них 7 632 тыс. руб. (10,37% валюты баланса) – сырье, материалы и др. ценности.

По сравнению с 01.01.09 увеличились затраты в незавершенном производстве с 520 тыс. руб до 706 тыс. руб, «Расходы будущих периодов» (885 тыс. руб.) – это расходы на сертификацию, консультационные услуги.

31,7 % валюты баланса составляет «Дебиторская задолженность». Дебиторская задолженность по сравнению с 01.01.09 увеличилась на 10,7% и составила на 01.04.09 – 23 341 тыс. руб. В составе дебиторской задолженности покупатели и заказчики составляют только 169 тыс. руб. Остальное составляют «авансы выданные» - это в связи с финансированием реконструкции здания. Дебиторская задолженность носит текущий характер. Денежные средства на 01.04.09 составили 8 894 тыс. руб.

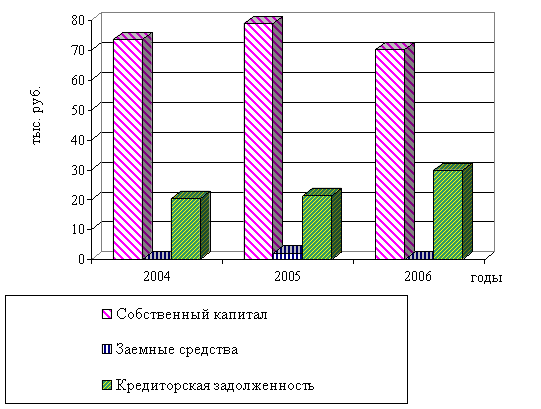

В структуре пассивов баланса основную часть составляет раздел «Капитал и резервы» - 86,7% от валюты баланса (63 821 тыс. руб.).

«Кредиторская задолженность» на 01.04.09 составляет 9 707 тыс. руб. В структуре кредиторской задолженности основную долю составляют прочие кредиторы - 5 795 тыс. руб.(59,7% от кредиторской задолженности). Задолженность перед поставщиками и подрядчиками на 01.04.09 составила 352 тыс. руб., остальную часть составляет задолженность перед персоналом, перед гос. внебюджетными фондами и перед бюджетом, которая на данный момент погашена. Кредиторская задолженность носит текущий характер.

В целом, финансовое состояние предприятие оценивается как хорошее.

По оперативным данным предприятия, дебиторская задолженность составляет 33 402 тыс. руб. В таблице 3.5 представлены основные дебиторы предприятия на момент выдачи кредита. Дебиторская задолженность носит текущий характер.

Таблица 3.5 - Дебиторская задолженность на 01.04.09 (платежи по которой ожидаются в течение 12 месяцев)

| Наименование дебитора | Сумма задолж-ти, тыс. руб. | Дата возник-я | Дата погашения | Форма оплаты (нал/безнал) |

| ООО «Электропромстрой» | 25 126,5 | 2 кв. 2009 | 06.2009 | Безналичный |

| ООО «Авионика» | 4 593,7 | 2 кв. 2009 | 06.2009 | Безналичный |

| ООО «Абсолют» | 2 081,2 | 2 кв. 2009 | 06.2009 | Безналичный |

| ООО «Промстройимпэкс» | 393,1 | 2 кв. 2009 | 06.2009 | Безналичный |

| Прочие | 1 207,5 | |||

| ИТОГО | 33 402,0 |

Продукция предприятия не является серийной или массовой, а изготавливается по индивидуальным заявкам предприятий-заказчиков. При этом расчеты с заказчиками осуществляются, как правило, в безналичном порядке на условиях 100 % предоплаты.

Расчеты с поставщиками ведутся в следующем порядке:

1. поставщикам материалов, работ, услуг производственного характера – в безналичном порядке на условиях предоплаты, за исключением расчетов с основным поставщиком материалов ООО «Петрокоммерц» (70 % всех поставок материалов), расчеты с которым ведутся в соответствии с графиком, указанном в договоре.

2. расчеты по договору долевого участия (строительство цеха) ведутся в безналичном порядке путем перечисления средств на расчетный счет Заказчика-застройщика ООО «Электропромстрой» в соответствии с графиком финансирования.

По оперативным данным предприятия кредиторская задолженность составит 7 092,4 тыс .руб. В таблице 3.6 представлены основные кредиторы предприятия. Кредиторская задолженность носит текущий характер.

Таблица 3.6 - Кредиторская задолженность (платежи по которой ожидаются в течение 12 месяцев)

| Наименование кредитора | Сумма задолж-ти, тыс. руб. | Дата возник-я | Дата погашения | Форма оплаты (наличн. /безналичн.) |

| ООО «Петрокоммерц» | 1 758,9 | 2 кв. 2009 | 06.2009 | Безналичный |

| ООО «Печатные платы» | 332,8 | 2 кв. 2009 | 3 кв. 2009 | Безналичный |

| ООО «Кварц М» | 315,6 | 2 кв. 2009 | 3 кв. 2009 | Безналичный |

| Электрохимический завод | 201,4 | 2 кв. 2009 | 3 кв. 2009 | Безналичный |

| СКБ Восток | 193,7 | 2 кв. 2009 | 3 кв. 2009 | Безналичный |

| ЗАО НПО «Энергия» | 193,0 | 2 кв. 2009 | 3 кв. 2009 | Безналичный |

| Супертел | 146,2 | 2 кв. 2009 | 3 кв. 2009 | Безналичный |

| ОАО «Русская телефонная компания» | 147,8 | 2 кв. 2009 | 3 кв. 2009 | Безналичный |

| Телэкс | 141,8 | 2 кв. 2009 | 3 кв. 2009 | Безналичный |

| ЗАО «Мегалит» | 122,4 | 2 кв. 2009 | 3 кв. 2009 | Безналичный |

| ООО СКА комплект | 110,6 | 2 кв. 2009 | 3 кв. 2009 | Безналичный |

| ООО НПО «Ахтуба-плюс» | 105,8 | 2 кв. 2009 | 3 кв. 2009 | Безналичный |

| ООО «Ильма» | 82,8 | 2 кв. 2009 | 3 кв. 2009 | Безналичный |

| ЗАО НПП «Спецэлектромеханика» | 80,8 | 2 кв. 2009 | 3 кв. 2009 | Безналичный |

| ЗАО «Экоресурс» | 79,0 | 2 кв. 2009 | 3 кв. 2009 | Безналичный |

| Прочее | 3 768,5 | |||

| ИТОГО | 7 092,4 |

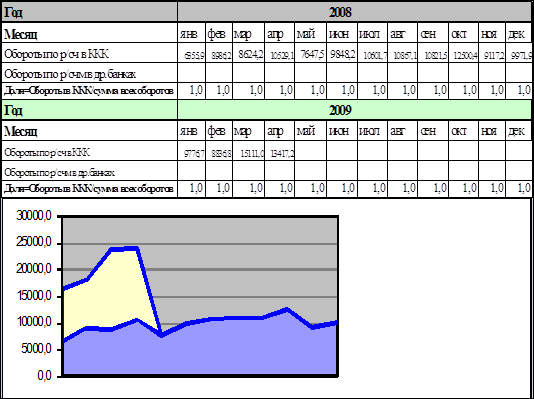

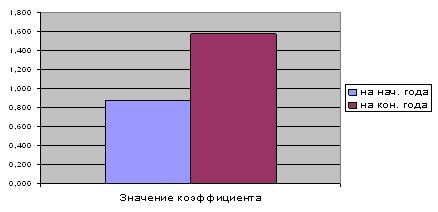

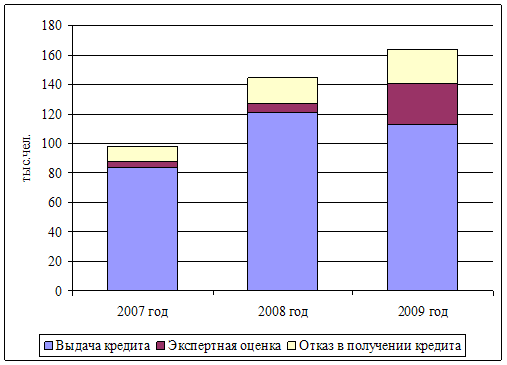

Анализ оборотов по расчетным счетам предприятия показан в приложении А. Расчетный счет открыт (с 17 апреля 1998) только в ОАО «ККК», среднемесячный оборот по счету составляет 14 110, 00 рублей, среднедневной остаток 1218, 00 руб. валютных счетов у предприятия нет.

Далее рассмотрим результаты финансовой деятельности, которые отображены в таблице 3.7

Таблица 3.7 - Отчет о прибылях и убытках (не нарастающим итогом) (тыс. руб.)

| Показатели | Код строки | 4 квартал 2008г. | 1 квартал 2009г. |

| Выручка от реализации | 010 | 26 854 | 34 035 |

| Себестоимость реализации | 020 | 17 901 | 21 854 |

| ПРИБЫЛЬ (убыток от продаж) | 050 | 6 842 | 9 392 |

| Прочие доходы | 090 | 119 | 51 |

| Прочие расходы | 100 | 298 | 297 |

| ЧИСТАЯ ПРИБЫЛЬ (нераспределенная прибыль (убыток) отчетного периода) | 5 077 | 6 998 |

Примечание - Предприятие стабильно, на протяжении многих лет работает с прибылью. Нераспределенная прибыль составляет 63 446 тыс. руб.

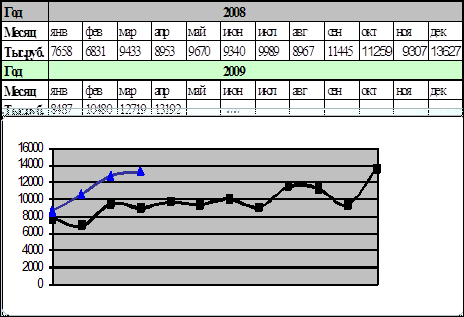

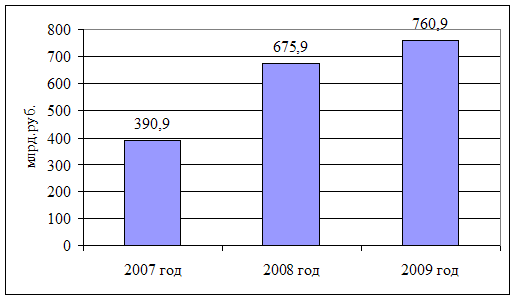

Выручка от реализации графически показана в приложении Б. У ООО «ЭЛЕКТРО Коннект» наблюдается равномерное развитие бизнеса.

Подытожив все вышесказанное мы сделали общие выводы по финансовому состоянию.

Клиент является финансово-устойчивым предприятием, стабильно работающим и получающим прибыль от своей деятельности. Клиент имеет положительную кредитную историю, все обязательства по кредитным договорам исполнялись в полном объеме.

Следует отметить, что Клиент пунктуален, все требования банка, возникающие в процессе проведения активных операций по Клиенту, выполнял своевременно.

Оценка прочности взаимоотношений с Банком: предприятие работает с ОАО «ККК» с апреля 1998 года, все финансовые потоки пропускает через ОАО «ККК», открытых счетов в других банках у предприятия нет. За время работы в ОАО «ККК» предприятие наращивает обороты, что положительно сказывается на кредитовых оборотах и среднедневных остатках по расчетному счету. Текущих кредитов и гарантий на момент рассмотрения заявки нет. В 2005 году предприятие кредитовалось в ОАО «ККК» на сумму 4000 тыс. руб., кредит был погашен досрочно.

Технико-экономическое обоснование использования кредитных средств. Все инвестиции компания проводит за счет собственных средств. При этом на ближайшие 12 месяцев будет ощущаться недостаток оборотных средств, дефицит которых компания планирует покрыть за счет заемных средств.

Перечень источников погашения кредита. Выручка от реализации (см. приложение Б). Как видно из прогноза движения денежных средств, Клиенту вполне хватает денежных средств для погашения кредита.

Кредитование клиента выгодно для ОАО «ККК». Средняя условная ставка доходности по ОАО «ККК» за апрель 2009 года составила 23,92%

3.3 Обеспечение возврата кредитаДля обеспечения возврата кредита ООО «ЭЛЕКТРО Коннект» закладывает имущество в залог ОАО «ККК». В приложении В указана информация по закладываемому имуществу, проверенная с выходом на место Управлением экономической безопасности и согласованная с ним по рыночной и залоговой стоимости)

Предоставленные права ОАО «ККК»: - безакцептное списание денежных средств с рублевого расчетного счетов в ОАО «ККК».

Характеристика размера сделки для заемщика.. За весь период кредитования сумма банковских процентов составит 760 тыс. рублей, вместе с основным долгом- 4760 руб., что составляет 7% от балансовой стоимости всех активов предприятия (все активы- 73 657 тыс. руб.), поэтому можно сделать вывод, что сделка не крупная. В подтверждение этого служит и то, что балансовая стоимость имущества, передаваемого в залог составляет 13% от балансовой стоимости всех активов предприятия.

Резюме. Учитывая устойчивое финансовое состояние Клиента, а также положительную кредитную историю, принимаем решение об удовлетворении просьбы Клиента. Считаем возможным предоставить кредит, запрашиваемый предприятием ООО «ЭЛЕКТРО Коннект» на условиях, показанных в таблице 3.8.

Таблица 3.8 - Условия получения кредита

| Вид кредита | Кредитная линия с «лимитом задолженности» |

| Порядок предоставления | траншами |

| Целевое назначение | пополнение оборотных средств |

| Сумма | 4 000 000,00 |

| Срок и порядок возврата кредита | Начиная с июня 2009 года каждый месяц по 1 миллиону рублей (до сентября 2009 года) |

| Процентная ставка (годовая) | 24 % годовых |

| Порядок уплаты процентов | ежемесячно, до 25 числа текущего месяца |

| Обеспечение (вид, наименование залоговая стоимость) | залог имущества, залоговая стоимость 5 771 741 руб. 42 коп. |

| Страхование обеспечения | нет |

| Источники погашения | выручка от реализации |

| Обязательные условия | Безакцептное списание денежных средств с р/счета в ОАО «ККК» |

| Порядок сопровождения | Ежемесячно производить анализ эффективности кредитования Клиента, ежемесячно производить осмотр заложенного имущества. |

| Группа риска | 1 |

Заключение

В силу ограниченности собственных средств, у предприятия периодически возникает потребность в кредитных ресурсах. А чтобы получить кредит в банке, предприятию самому бывает полезно оценить свою кредитоспособность главным образом, чтобы обеспечить себе место в категории надежных заемщиков и иметь возможность самому выбирать банк, где условия кредитования более выгодные.

Кредитование предприятий коммерческими банками имеет огромное значение для развития всех отраслей промышленного производства. Бизнес-кредиты коммерческих банков стимулируют непрерывность кругооборота и оборота индивидуальных капиталов функционирующих предприятий и создают условия для расширения масштабов хозяйственно-финансовой деятельности. Это особенно важно для сферы материального производства, где создается стоимость совокупного общественного продукта.

Однако, до получения кредита банку необходимо провести анализ кредитоспособности и платежеспособности организации.

Чтобы получить описание финансового состояния заемщика, нужно: составить агрегированный баланс предприятия; рассчитать систему финансовых коэффициентов на основе агрегированных показателей баланса и провести и анализ; сделать анализ денежного потока: оценить деловую активность и деловой риск предприятия; сделать прогноз финансового состояния предприятия.

Естественно, что приводя оценку кредитоспособности необходимо учесть, что экономики разных стран, находясь в постоянном развитии, существенно отличаются друг от друга, вряд ли можно говорить о каких-либо конкретных нормах или оптимальных значениях финансовых показателей. Применяя те или иные показатели и коэффициенты, банки, в каких бы странах они ни находились, сами определяют критерии оценки и значений.

Подбор этих показателей в данной работе осуществляется в целях их использования российскими коммерческими банками и самими предприятиями с учетом ограниченности информационной базы для анализа кредитоспособности предприятий в нынешних экономических условиях в России.

При этом хотелось бы отметить, что единых подходов к определению рассматриваемых показателей не существует. Более того, в коэффициенты с одним и тем же названием отдельные экономисты вкладывают различный экономический смысл, исчисляют и трактуют их по-разному. Во многом это объясняется отсутствием четкой системы финансовых показателей.

Можно отметить, что при проведении анализа кредитоспособности зарубежными банками, большая роль отводится внешней информации о состоянии клиента, предоставляемой специальными организациями. Пока в нашей стране подобная практика не используется широко, а основной анализ предприятия, потенциального заемщика, основан на анализе финансовой отчетности.

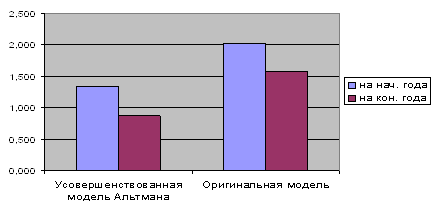

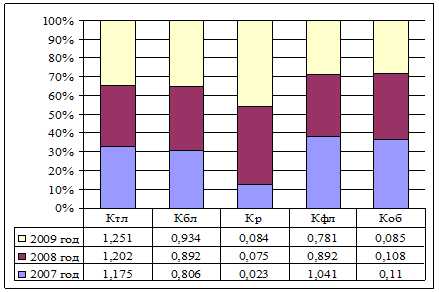

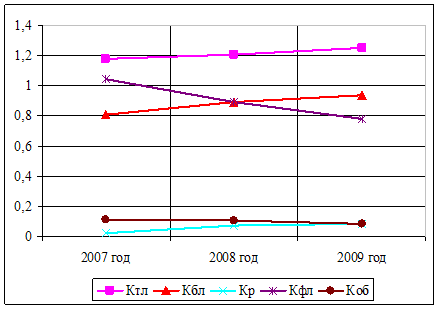

В ходе дипломной работы нами была предложена методика определения кредитоспособности предприятия, предлагаемая для использования в ОАО «ККК». На основе данной методики, был проведен анализ предприятия ООО «ЭЛЕКТРО Коннект», обращающегося за кредитом (вид кредита - кредитная линия с «лимитом задолженности» , сумма 4 000 т.р. на срок 12 мес.). Проанализировав финансовое состояние ООО "ЭЛЕКТРО Коннект", можно говорить об относительной кредитоспособности предприятия. Положительно об этом говорят рассчитанные коэффициенты финансовой устойчивости, показатели деловой активности и показатели эффективности предприятия, а также результаты проведенных статистических прогнозов развития и финансовой устойчивости предприятия. Наиболее точно финансовое состояние предприятия, его положение в отрасли и перспективы развития отражает оценка деловых рисков, дополненная расчетом класса кредитоспособности и рейтингом предприятия. Т.е. можно говорить о невысокой степени банковского риска при выдаче ссуды ООО "ЭЛЕКТРО Коннект". В общем, предприятие является достаточно кредитоспособным и про невысоких размерах ссуд (до 1/8 стоимости основных фондов) способно полностью и в срок погасить её.

Хотелось бы отметить и то, что до обращения в банк предприятию самому было бы полезно оценить возможность получения кредита и категорию заемщиков, в которую оно может попасть.

Поскольку каждый банк имеет свою методику оценки кредитоспособности заемщиков, предприятие должно оценивать свои возможности погашения основного долга и процентов с позиции различных критериев. Для этого банкам рекомендуется опубликовывать в прессе основные методики оценки предприятий, применяемые данной кредитной организацией. Это необходимо для того, чтобы в случае несоответствия каким-либо требованиям банка, уметь управлять своей кредитоспособностью и иметь возможность выбирать банк, где условия кредитования более выгодные.

Список использованных источников

1. Абрютина М.С. Грачев А.В. Анализ финансово-экономической деятельности предприятия. Учебно-практическое пособие. – М.: "Дело и сервис", 2003.-512 с.

2. Авдокушин Е. Ф. Международные экономические отношения: Учеб. пособие.- 4-е изд., перераб. и доп. - М.: ИВЦ "Маркетинг", 2004. - 264 с.

3. Азоев Г.Л., Челенков А.П. Конкурентные преимущества фирмы. – М.: ОАО "Типография "НОВОСТИ", 2000. - 255 с.

4. Антикризисное управление: Учебное пособие для технических вузов / Под ред. Минаева Е.С. и Панагушина В.П. - М.: Приор., 2003. - 290 с.

5. Бабкин И.А. Конкурентоспособность как фактор, определяющий стратегию предприятия // Экономика и конкурентоспособность России: Межвузовский сборник научных трудов. Вып. № 6. – СПб.: Изд-во Политехн. ун-та, 2004. – 321 с.

6. Банковское дело: Учебник / Под ред. О.И. Лаврушина. - М.: Финансы и статистика, 2004. – 298 с.

7. Бармина Е.Ю., Мичурина О.Ю. Конкурентоспособность предприятия в системе конкурентных преимуществ // Экономика и конкурентоспособность России: Межвузовский сборник научных трудов. Вып. № 6. – СПб.: Изд-во Политехн. ун-та, 2004. – 456 с.

8. Бердникова Т. В. Анализ и диагностика финансово-хозяйственной деятельности предприятия. - М.: Финансы и статистика, 2001. – 450 с.

9. Борисов Е.Ф. Экономическая теория: учебник. – М.: Юрайт-М, 2002. – 384с.

10. Бородина Е.И. Голикова Ю.С. и др. Финансы предприятий. Банки и биржи: Учеб. Пособие.- М.: ЮНИТИ, 2005. – 378 с.

11. Воронин В.П., Федосова СП. Деньги, кредит, банки: Учеб. пособие. - М.: Юрайт-Издат, 2002. – 504 с.

12. Голикова Ю.С., Хохленкова М.А. Банк России - организация деятельности. - М., 2000. – 304 с.

13. Грузинов В. П., Грибов В. Д. Экономика предприятия: Учебное пособие. – 2-изд., перераб. и доп. – М.: Финансы и статистика, 2000. – 208 с.

14. Денежное обращение и банки: Учеб. Пособие / Под ред. Г.Н. Белоглазовой, Г.В. Толоконцевой. - М.: Финансы и статистика, 2000. – 324 с.

15. Деньги, кредит, банки: Учебник / Под ред. О.И. Лаврушина. - М.: Финансы и статистика, 2004. – 387 с.

16. Деньги. Кредит. Банки.: Учебник /Под ред. Е.Ф. Жукова. - М.: ЮНИТИ-ДАНА, 2003. – 541 с.

17. Киселев В. В. Кредитная система России: проблемы и пути решения. - М., 2002. – 405 с.

18. Ковалев В. В., Волкова И. О. Анализ хозяйственной деятельности предприятия. М.: Финансы и статистика, 2001. – 224 с.

19. Ковалева А. М., Лапуста М. Г., Скамай Л. Г. Финансы фирмы: Учебник. 2-изд. испр., доп. - М.: ИНФРА – М., 2002. - 493 с.

20. Колесников В. И. Банковское дело.- М.: Финансы и статистика, 2006. – 406 с.

21. Колпакова Г.М. Финансы. Денежное обращение. Кредит: Учеб. пособие. - М.: Финансы и статистика, 2005. – 215с.

22. Лаврушин О. И. Банковское дело. М.: Финансы и статистика, 2008.– 388 с.

23. Ладанов И. Д. Практический менеджмент. — М.: Элник, 2006. — 492 с.

24. Любушин М. И., Лещева В. А., Дъякова А. Н. Анализ финансово-экономической деятельности предприятия. – М.: ЮНИТИ, 2000. - 472 с.

25. Любушин Н.П., Лещева В.Б., Дьякова В.Г. «Анализ финансово-экономической деятельности предприятия»: Учеб.пособие для вузов / Под ред.проф. Н.П. Любушина. – М.: ЮНИТИ-ДАНА, 2000. – 471с.

26. Международные валютно-кредитные и финансовые отношения: Учебник / Под ред. Л.Н. Красавиной,- 3-е изд.,перераб. и доп. -М.: Финансы и статистика, 2005. – 401 с.

27. Огарков А.А. Управление организацией: Учебник. – М.: Эксмо, 2006.- 245 с.

28. Организация деятельности Центрального банка: Учеб. пособие / Под ред. Г.Н. Белоглазовой, Н.А. Савинской. - СПб.: Изд-во СПбГУЭФ, 2000. – 238 с.

29. Портер М. Международная конкуренция. - М.: Международные отношения, 2003. – 254 с.

30. Риполь-Сарагоси Ф.Б. Финансовый и управленческий анализ. – М.: Издательство Приор, 2007. – 357 с.

31. Ришар Жак. Аудит и анализ хозяйственной деятельности предприятия. –М.: ЮНИТИ, 2007. – 451 с.

32. Румянцева З.П., Филинов Н.Б., Шрамченко Т.Б. Общее управление организацией: принципы и процессы: 17-модульная программа для менеджеров "Управление развитием организации". Модуль 3. - М.: ИНФРА-М, 2004. – 214 с.

33. Семенюта О.Г. Деньги, кредит, банки в РФ: Учеб. пособие. - М: Контур, 2005. – 541 с.

34. Стоянова Е. А. Финансовый менеджмент. Российская практика. - М.: Изд. «Перспектива», 2005. – 190 с.

35. Управление организацией / Под ред. А.Г. Поршнева. – М.: ИНФРА-М, 2001. – 214 с.

36. Усов В.В. Деньги. Денежное обращение. Инфляция: Учеб. пособие. - М.: ЮНИТИ, 2003. - 314 с.

37. Финансово-кредитный энциклопедический словарь / Под общ. ред. А.Г. Грязновой. - М.: Финансы и статистика, 2004. – 204 с.

38. Финансы и кредит: Учебное пособие. / Под ред. A.M. Ковалевой. -М.: Финансы и статистика, 2005. – 314 с.

39. Финансы предприятия. / Под ред. Колчиной Н. В. – 2-изд., перераб. и доп. – М., 2001. - 448 с.

40. Хунгуреева И.П., Шабыкова Н.Э., Унгаева И.Ю. Экономика предприятия: Учебное пособие. – Улан-Удэ.: ВСГТУ, 2004. – 240 с.

41. Хэмел Г., Прахалад К.К. Конкурируя за будущее. Создание рынков завтрашнего дня: Пер. с англ. - М.: ЗАО "Олимп-Бизнес", 2002. -319 с.

42. Царев Р. М. Кредитная политика коммерческого банка. - М.: ЮНИТИ, 2004. – 356 с.

43. Челноков В.А. Банки: Букварь кредитования. Технологии банковских ссуд.- М.: ЮНИТИ-ДАНА, 2002. – 243 с.

44. Экономика и статистика предприятия. / Под ред. Ильенкова С.Д., Сиротиной Т.П., - М., - 2003. - 417 с.

45. Экономика предприятия: Учебник для вузов / Под ред. проф. В.Я. Горфинкеля, проф. В.А. Швандара. –3-е изд., перераб. и доп. – М.: ЮНИТИ-ДАНА, 2000. –718с.

46. «Финансы предприятия»: Учебник / Под ред. проф. Н.В.Колчиной. – М.: ЮНИТИ-ДАНА, 2003. - 414 с.

47. «Финансы, деньги, кредит»: Учебник / под редакцией О.В.Соколовой. – М.: Юристъ, 2000. - 784с.

ПРИЛОЖЕНИЕ А

Обороты по расчетным счетам

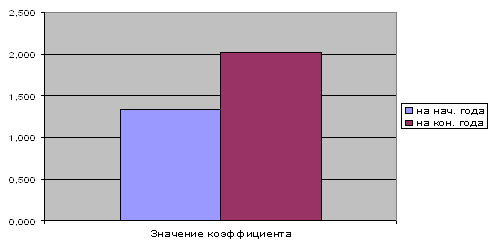

Рисунок А.1 – График динамики оборотов по расчетным счетам за 2008, 2009 гг.

ПРИЛОЖЕНИЕ Б

Выручка от реализации ООО «ЭЛЕКТРО Коннект»

Рисунок Б.1 – Выручка от реализации (по месяцам, не нарастающим итогом) (тыс. руб.).

ПРИЛОЖЕНИЕ В

Залог для обеспечения кредита

Таблица В.1 - Анализ и прогноз движения денежных средств (на период кредитования)

| Наименование | Год выпуска | Единица изм. | Кол-во | Балансовая стоимость (рублей) | Рыночная стоимость (рублей) | Залоговая стоимость (дисконт 40% | |

| Установка ламинирования ПП DYNACHEM-360 | 1999г. | шт. | 1 | 90 000,00 | 90 000,00 | 54 000,00 | |

| Лазерный растровый фотоплоттер | 2000г. | шт. | 1 | 343 174,78 | 500 000,00 | 300 000,00 | |

| Оборудование поверхностного монтажа | 2000г. | шт. | 1 | 118 469,75 | 300 000,00 | 180 000,00 | |

| Компрессорная станция Атлас-Копко | 2001г. | шт. | 1 | 591 459,03 | 591 459,03 | 354 875,42 | |

| Автомат установки ПМИ ЕMS96 | 2001г. | шт. | 1 | 507 642,44 | 800 000,00 | 480 000,00 | |

| Электротестер А3ф.ATG | 2002г. | шт. | 1 | 3 292 699,00 | 3 292 699,00 | 1 975 619,40 | |

| Пресс BURKLE | 2001г. | шт. | 1 | 1 687 530,00 | 1 687 530,00 | 1 012 518,00 | |

| Пресс английский | 2003г. | шт. | 1 | 108 776,00 | 108 776,00 | 65 265,60 | |

| Блок управления тельферами и электролизом КБА | 2002г. | шт. | 1 | 105 882,00 | 105 882,00 | 63 529,20 | |

| Компрессорная станция Атлас-Копко | 2003г. | шт. | 1 | 1 229 125,00 | 1 229 125,00 | 737 475,00 | |

| Линия подготовки поверхности FSL | 2004г. | шт. | 1 | 480 279,00 | 480 279,00 | 288 167,40 | |

| Установка экспонирования PC-130 | 2004г. | шт. | 1 | 433 819,00 | 433 819,00 | 260 291,40 | |

| Общая сумма залога: | 8 988 856= | 9619569,03 | 5 771 741,42 | ||||

| Сумма задолженности по кредитному договору: сумма основного долга + сумма банковского процента за весь период кредитования + возможные издержки | 5 093 200= | ||||||

Похожие работы

... Методики определения кредитоспособности могут основываться как на сальдовых, так и на оборотных показателях отчетности; учитываются особенности построения отчетности предприятий. 3.2 Совершенствование критериев оценки кредитоспособности предприятий Изучение кредитоспособности заемщиков, т.е. изучение факторов, которые могут повлечь за собой непогашение кредита, является одним из необходимых ...

... Т (Term) — срок предоставления кредита; S (Security) — обеспечение погашения кредита. Существуют и некоторые другие методы оценки кредитоспособности, которые по своей специфике немного отличаются от вышеперечисленных. Так, финансовое положение предприятия-заемщика в экономической жизни Германии определяют по уровню рентабельности и доле обеспеченности собственными средствами. В соответствии с ...

... . Работа выполнена в соответствии с требованиями и стандартами, и может быть допущена к публикации в научном сборнике. Рецензент ст. преподаватель Леонова В.В. Некоторые вопросы оценки кредитоспособности предприятий-заемщиков «По данным американских аналитиков 35-40% просроченных ссуд возникает в результате недостаточно глубокого анализа финансового положения заемщика еще на ...

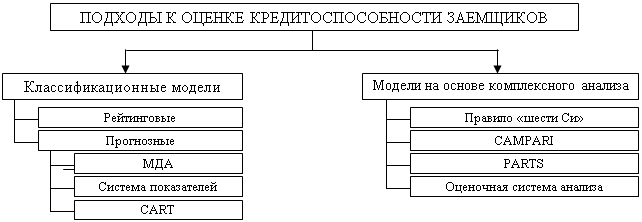

... работы на рынке, состав акционеров и др. Широкое развитие получила комбинация финансового и нефинансового анализов. [15; 204] В различных странах применяются различные системы оценки кредитоспособности клиентов банка. Наиболее распространенные из них представлены в таблице 1.1. Таблица 1.1 - Наиболее распространенные системы оценки кредитоспособности клиента «Правило пяти си» (США) CAMPARI ...

0 комментариев