Навигация

Анализ деятельности ОАО «Банк Оренбург»

2 Анализ деятельности ОАО «Банк Оренбург»

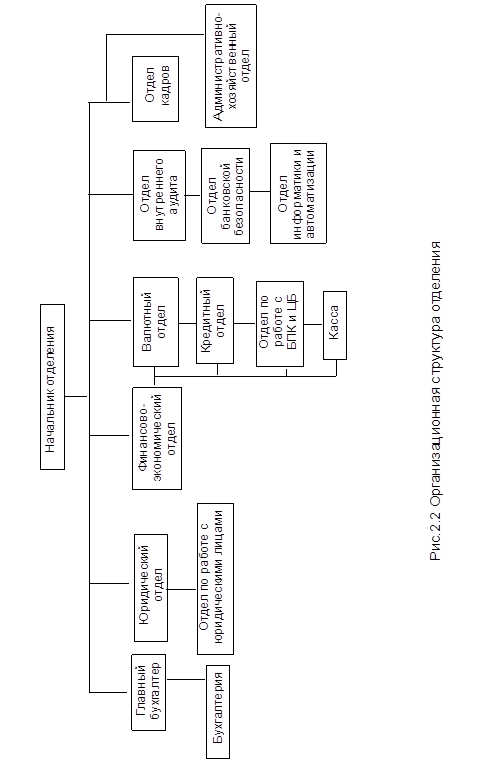

2.1 Специфика деятельности ОАО «Банк Оренбург»

ОАО "БАНК ОРЕНБУРГ" имеет статус уполномоченного банка Правительства Оренбургской области. Его главным акционером с долей в 99,38% является Оренбургская область.

Координаты головного офиса: г. Оренбург, ул. Маршала Г. K. Жукова, д. 25

Лицензия ЦБ РФ №3269 от 9 июня 2001 г.

ОАО "БАНК ОРЕНБУРГ" сегодня - это:

- один из крупнейших банков Оренбуржья с собственным капиталом свыше 1,35 миллиарда рублей;

- более 240 тысяч клиентских счетов;

- развитая региональная сеть: 23 подразделения по всей территории Оренбургской области;

- тесное и плодотворное сотрудничество с Правительством Оренбургской области, главами муниципальных образований;

- универсальный комплекс финансовых услуг.

Банк является активным участником рынка ценных бумаг: проводит операции с векселями, оказывает широкий комплекс услуг инвесторам на рынке ценных бумаг (брокерские услуги, покупка и продажа акций и паев ПИФов), по праву считается одним из крупнейших клиентских депозитариев Оренбуржья.

Приоритетные направления деятельности ОАО «БАНК ОРЕНБУРГ» - активное сотрудничество с реальным сектором экономики области, повышение региональной конкурентоспособности и инвестиционной привлекательности. Он содействует реализации национальных проектов, региональных программ развития сельского хозяйства, предоставляет различные кредитные продукты местным экономическим субъектам, управляет областным инвестиционным фондом, является уполномоченным банком Правительства России в реализации Федеральной программы поддержки малого и среднего бизнеса.

Разветвленная и хорошо организованная региональная сеть ОАО «БАНК ОРЕНБУРГ», подразделения которого открыты уже в 21 муниципальном образовании области, позволяет предоставлять полный комплекс современного банковского обслуживания жителям всех городов и районов Оренбуржья.

ОАО «БАНК ОРЕНБУРГ» постоянно расширяет круг проводимых на финансовом рынке операций и предоставляет клиентам универсальный комплекс услуг: кредитование юридических и физических лиц; открытие и ведение валютных и рублевых счетов; расчетно-кассовое обслуживание, в т. ч. прием, пересчет и зачисление выручки на счета; расчеты в рублях и валюте;

денежные переводы без открытия счёта (в том числе по системам CONTACT, WESTERN UNION, ЗОЛОТАЯ КОРОНА); проведение конверсионных операций в безналичном порядке за иностранную валюту и валюту Российской Федерации; привлечение свободных денежных средств клиентов; приём вкладов населения; покупка и продажа векселей российских векселедателей; выпуск собственных векселей и организация расчетов с их использованием;

интернет-брокерское обслуживание на крупнейших российских биржевых площадках; услуги, связанные с ведением реестров акционеров предприятий;

услуги по подготовке и опубликованию ежеквартальной отчетности акционерных обществ перед ФСФР; консультационные услуги на рынке ценных бумаг; операции с векселями ОАО "БАНК ОРЕНБУРГ"; выполнение функций агента валютного контроля; выпуск и обслуживание пластиковых карт российской платёжной системы "Золотая Корона"; операции по покупке и продаже наличной иностранной валюты; экспертиза подлинности денежных знаков; Интернет-банкинг Faktura.ru (управление личным счётом через Интернет из дома или офиса); оказание иных финансовых и консалтинговых услуг.

2.2 Анализ деятельности ОАО «Банк Оренбург»

Согласно рейтингам РИА «РосБизнесКонсалтинг» по целому ряду показателей ОАО «БАНК ОРЕНБУРГ» вошло в число 300 лучших кредитных организаций России:

- по прибыли – 226 место;

- по величине чистых активов – 214 место;

- по объему кредитного портфеля банк занял 196 место;

- по величине депозитов – 189 место.

В минувшем году Национальным рейтинговым агентством банку был повышен индивидуальный рейтинг кредитоспособности с уровня «ВВВ+» до отметки «А–». Чуть позднее рейтинговое агентство AK&M также повысило ОАО «БАНК ОРЕНБУРГ» рейтинг кредитоспособности по национальной шкале с «В+» до «В++». Это вновь подтвердило надёжность, устойчивость и высокую деловую репутацию банка.

В 2009 году банком были достигнуты следующие результаты по основным финансово-экономическим показателям.

1. Валюта баланса увеличилась с 8 968,7 млн. рублей до 10 048,5 млн. рублей (или на 12,0%);

2. Был существенно увеличен объем привлеченных средств физических лиц, (на 17,7%). Слабый рост (на 3,7%) продемонстрировали и депозиты юридических лиц. Единственным источником пассивов, сократившимся в объеме, стали остатки на расчетных и текущих счетах организаций и индивидуальных предпринимателей (– 13,2%);

3. В целях стабилизации ресурсной базы летом 2009 года банк увеличил уставный капитал на 32,5% - до 1 100 млн. руб.;

4. В течение 2009 г. портфель ссуд, предоставленных физическим и юридическим лицам, под воздействием внешних негативных экономических факторов оставался стабильным и вырос только на 1,5% - до 4 427 млн. рублей. Его доля в доходных активах Банка по-прежнему остается преобладающей, на конец 2009 года она составила 71,4%. Общий размер доходных активов банка увеличился на 6,9% до 6 200,0 млн. руб., в основном, по причине ускоренного (на 94,8%) наращивания вложений в ценные бумаги – до 1 111,4 млн. руб.;

5. Чистая прибыль за год с учетом СПОД сократилась под давлением кризисных условий с 67,8 млн. рублей до 54,4 млн. руб., что позволило банку сохранить необходимый уровень рентабельности.

6. Существенно увеличились объемы пластикового бизнеса. Число сделок по получению наличных, а также оплате товаров и услуг с использованием пластиковых карт, выпущенных банком, за год составило около 1 854 тысяч. Их сумма превысила 4,3 млрд. рублей (прирост 8,2%). Остатки денежных средств на картсчетах на 1 января 2010 года достигли 874,7 млн. рублей. Количество эмитированных пластиковых карт составило 164 740 шт. (прирост 17,6%). Эквайринговая сеть банка по состоянию на 01.01.10 включала 58 банкоматов, 2 Cash-In, 21 ПВН и 124 торговых терминалов.

За минувший год кредитный портфель увеличился на 66 млн. рублей и составил 4 427 млн. рублей. Наращивался как портфель ссуд юридическим, так и физическим лицам. Количество заёмщиков банка достигло 28 тысяч.

В структуре кредитного портфеля банка преобладают кредиты предприятиям реального сектора экономики области. Общий объём выданных в экономику региона кредитов превысил 2,5 млрд. рублей (вместе с кредитами физическим лицам – 3,5 миллиарда рублей).

ОАО «БАНК ОРЕНБУРГ» продолжает активно участвовать в реализации Федеральной программы поддержки малого и среднего бизнеса. Портфель таких кредитов составил 1 100 млн. рублей. В структуре кредитного портфеля банка эти ссуды занимают 25% от общей ссудной задолженности. При распределении средств для кредитования субъектов малого предпринимательства приоритетными направлениями являлись модернизация действующих и создание новых производственных мощностей, пополнение оборотных средств в сфере торговли и услуг. В 2009 году кредитование субъектов малого и среднего бизнеса осуществлялось при государственной поддержке, путем взаимодействия банка и НО «Гарантийный фонд для субъектов малого и среднего предпринимательства Оренбургской области».

В рамках такого взаимодействия предприятиям малого и среднего бизнеса выдано кредитов на сумму свыше 65 млн. рублей, Гарантийным фондом оформлено поручительств на сумму свыше 25 млн. рублей.

За 2009 год в рамках оптимизации использования временно свободных денежных ресурсов на рынке межбанковского кредитования размещено 12,3 млрд. рублей, заключено 802 сделки, активно направлялись свободные ресурсы и в депозиты Банка России – 3,15 млрд. рублей (36 сделок).

В условиях складывающейся в течение года неблагоприятной экономической ситуации банк продолжил развитие программ кредитования физических лиц. За 2009 год физическим лицам было выдано более 8 тыс. кредитов на сумму более 998 млн. рублей. Портфель кредитов физическим лицам увеличился на 71,8 млн. рублей или на 4,1%, и достиг к 01.01.2010 г. значения почти в 1,8 млрд. рублей. На конец рассматриваемого периода количество обслуживаемых кредитных договоров составило 25,3 тыс. штук. Кредитование физических лиц в банке было организовано по следующим направлениям: потребительское кредитование, ипотечное кредитование и овердрафтное кредитование посредством кредитных карт. Основным приоритетным направлением в области потребительского кредитования для банка является кредитование работников бюджетной сферы.

Ипотечное кредитование. За прошедший год банком было выдано 46 ипотечных кредитов на общую сумму 141,1 млн. рублей. Портфель ипотечных кредитов на 01.01.2010 г. составил 202 договора на общую сумму 366,8 млн. рублей, что на 97,1 млн. рублей больше аналогичного показателя на начало 2009 года. Ипотечными кредитами воспользовались как молодые семьи, так и люди более зрелого возраста, улучшающие свои жилищные условия.

Овердрафтное кредитование. За прошедший год 2,7 тыс. клиентов, получающих заработную плату посредством пластиковых карт банка, оформили кредитные карты и воспользовались овердрафтами. Совокупный лимит кредитования - более 79 млн. рублей. На 01.01.2010 г. ссудная задолженность по овердрафтным кредитам составила 149,2 млн. рублей при невостребованном лимите овердрафта в 159,6 млн. рублей. Количество заемщиков на конец года составило 9,1 тыс. человек.

Потребительское кредитование. В течение 2009 года банком было выдано 5,3 тыс. потребительских кредитов на сумму более 610 млн. рублей. Портфель потребительских кредитов на 01.01.2010 года состоял из 16 тыс. кредитных договоров на общую сумму 1,3 млрд. рублей, что ниже аналогичного показателя на начало года на 61,6 млн. рублей, ввиду сокращения банком объемов выдачи кредитов частным лицам в связи со сложившейся экономической ситуацией.

При этом банк продолжил развитие кредитных продуктов для работников бюджетной сферы, в течение года снизив размер процентной ставки и увеличив срок кредитования по программе «Бюджетник», что позволило увеличить портфель таких кредитов на 68,4 млн. рублей.

Поступление экспортной валютной выручки и средств по неторговым операциям в 2009 году снизилось на 40% по сравнению с 2008 годом, что в разрезе валют составило 252 тыс. дол. США, 126 тыс. евро и 208 млн. руб.

Объем импортных операций в отчетном году увеличился более чем в 3 раза и составил в разрезе валют 1,1 млн. дол. США, 16,3 млн. евро и 61 млн. руб.

Сумма конверсионных операций банка на внутреннем валютном рынке в 2009 году выросла по сравнению с 2008 годом в 13 раз и составила 7, 95 млрд. руб.

Покупка наличной иностранной валюты у физических лиц в 2009 году составила 224 млн. руб. (по сравнению с 2008 годом рост на 68%), продажа – 322 млн. руб. (по сравнению с 2008 годом снижение на 1,5%).

Сумма трансграничных переводов физических лиц составила в 2009 году 1,9 млн. дол. США и 249 тыс. евро, 23,9 млн. руб.

Придерживаясь консервативной политики в области принимаемых на себя рисков, в 2009 году банком были приобретены ценные бумаги как необходимое условие для диверсификации вложений.

На 1 января 2010 года совокупные вложения банка в ценные бумаги составили 1 111 млн. рублей, сумма погашенных и реализованных бумаг в 2009 г. составила 1 482,5 млн. руб.

Банком также оказывались услуги на рынке ценных бумаг, как для юридических, так и для физических лиц: брокерские услуги, депозитарные услуги, трансфер-агентские услуги, услуги по составлению отчетности по ценным бумагам. Суммарный объем сделок по брокерским договорам составил 569,5 млн. руб., что превышает показатель прошлого года в 4,7 раза. Заключено 47 договоров на брокерское обслуживание. Открыто 46 счетов ДЕПО.

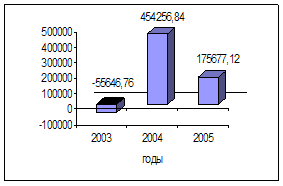

В итоге проведенной в 2009 году работы банк получил следующие финансовые результаты.

Чистая прибыль с учетом событий после отчетной даты составила 54,4 млн. рублей. Доходы банка в отчетном году составили 1 927,6 млн. рублей.

В структуре доходов преобладали процентные и аналогичные им доходы (38%). Значимость комиссионных доходов снизилась ввиду отмены банком большинства ссудных комиссий (7%).

Расходы банка достигли 1 873,2 млн. рублей с учетом налога на прибыль. Основную часть расходов составили процентные и аналогичные им расходы (21,8%) и расходы по формированию резервов по ссудам (44,2%).

Налог на прибыль банка составил 20,6 млн. рублей.

В соответствии с решением годового общего собрания акционеров дивиденды за 2008 год не выплачивались.

Похожие работы

... определенный порог, то предприятие может разориться. Поэтому в рыночных условиях максимизация прибыли может выступать как одна из важнейших задач инвестиционной деятельности, но не как главная цель инвестиционного менеджмента. 2) С точки зрения теории устойчивого экономического роста главной целью инвестиционной деятельности является обеспечение финансового равновесия предприятия в процессе его ...

... качественные параметры и показатели, усложняются процессы принятия стратегических решений, затрудняется оценка преимуществ и недостатков выбранных решений. Поэтому главная задача банковского менеджмента — это построение системы отношений, связанных с оптимальной организацией взаимодействия многочисленных элементов сложной динамичной системы, которую представляет собой современный ...

... , связанного с нарушением правил залоговых операций (ст. 155/5 УК РМ), нарушений правил кредитования (ст.156 УК РМ) и др., что является нарушением закона, связанное с установленными правилами осуществления деятельности банков Республики Молдова. [Ст.2, п.3] В основе банковского менеджмента лежи акт – закон «О Национальном Банке Республики Молдова» № 548 – XVIII с учетом изменений и дополнений по ...

... окружающей среды банка, разработку и реализацию технологических средств финансовой деятельности банка и его взаимодействия с клиентами. 3. Функции банковского менеджмента Менеджмент банка представляет собой сложную (полиструктурную) систему. Структура его, как система управленческих отношений, характеризуется взаимосвязанными отношениями основных функций, в состав которых входят: - ...

0 комментариев