Навигация

Управление кредитной организацией в процессе финансового оздоровления

1.2 Управление кредитной организацией в процессе финансового оздоровления

Действующее законодательство РФ предусматривает следующие меры по предупреждению банкротства кредитных организаций:

1.Финансовое оздоровление;

2. Назначение временной администрации по управлению кредитной организацией (далее - временная администрация);

3.Реорганизация[2].

К этим мерам прибегают только в определенных законом случаях. Например, когда банк на протяжении предыдущих шести месяцев неоднократно не удовлетворяет требования кредиторов по денежным обязательствам в связи с отсутствием или недостаточностью денежных средств на его корреспондентских счетах.

1. Наиболее приемлемый вариант для клиента кредитной организации -проведение финансового оздоровления. Ведь в этом случае не происходит замены менеджмента компании, с которым у клиентов сложились неформальные отношения, помогающие оперативно решать возникающие проблемы.

Наиболее часто применяются следующие меры финансового оздоровления:

-оказание учредителями (участниками) кредитной организации или иными лицами финансовой помощи банку;

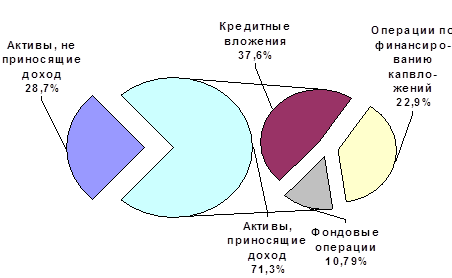

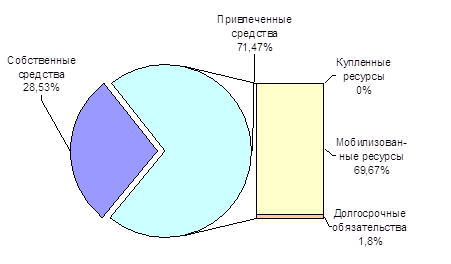

-изменение структуры активов и структуры пассивов;

-изменение организационной структуры.

2.Назначение временной администрации. На первый взгляд, назначение временной администрации говорит о том, что клиентам банка будет достаточно сложно вернуть свои деньги. Однако так бывает не всегда. Действительно, вмешательство государства в процесс управления банком свидетельствует, что он испытывает серьезные трудности, но зачастую вернуть деньги кредиторов банка реально только при помощи подобных мер.

Обычно руководителем временной администрации становится один из служащих Банка России. Однако следует помнить, что Центробанк не будет вкладывать свои средства в проблемные банковские учреждения. Для этих целей существует специальная структура, заявившая о себе в период банковского кризиса 1998 г.

Как показывает опыт, юридическим лицам, являющимся кредиторами проблемных банков, намного выгоднее, чтобы кредитная организация не проходила через все процедуры банкротства, а попала под управление специальной структуры - Агентства по реструктуризации кредитных организаций (АРКО)

АРКО занимается вопросами урегулирования задолженности социально значимых банков, попавших в тяжелую полосу, и, по возможности, проводит их финансовое оздоровление, а затем продажу заинтересованному инвестору.

На помощь агентства могут рассчитывать не все банки, а только те, которые соответствуют определенным условиям, что подтверждает их значимость для отечественной экономики.

3.Реорганизация. Данная мера предупреждения банкротства применяется редко. Она может быть использована только по требованию Банка России.Реорганизация кредитной организации в качестве меры финансового оздоровления банка крайне выгодна именно его кредиторам и клиентам.

Следует отметить, что при таком условии реорганизация может осуществляться только в форме слияния или присоединения. В первом случае проблемный банк, объединяясь с другим, крепко стоящим на ногах банком, создает новую кредитную организацию, к которой и переходят все его долги.

В другом же варианте банк просто-напросто присоединяется к одному из своих конкурентов, организационно растворяясь в его внутренней структуре.

Разумеется, слияние и присоединение целесообразно лишь в том случае, когда у другого банка имеется достаточно финансовых средств для погашения задолженности проблемной организации. При этом не следует считать, что новоявленный инвестор будет действовать себе во вред — наоборот, впоследствии он сможет вернуть средства, затраченные на реорганизационные процедуры. Дело в том, что у проблемного банка, возможно, есть разветвленная филиальная сеть, недвижимое имущество, а также широкий круг постоянных клиентов. Эти причины и могут привести к реорганизации предбанкротной кредитной организации.

Говоря о формах и способах финансового оздоровления, стоит упомянуть достаточно распространенную в мировой практике стратегию «бридж-банка», которая предполагает перевод ресурсной базы терпящего крах кредитного учреждения в специально созданный или стабильно развивающийся опорный банк. В основе этой стратегии лежит аксиома, подтвержденная практикой: активы работающей кредитной организации обладают большей стоимостью, чем активы проблемной. Создание бридж-банка преследует две основные цели. Во-первых, проведение расчетов с кредиторами проблемного банка. Во-вторых, сохранение и увеличение стоимости его активов с целью их дальнейшей реализации.

2. Основные мероприятия по восстановлению финансового положения кредитной организации в период санации

2.1 Методика стресс – тестирования банка

Под стресс - тестированием понимается определение (количественная оценка) потенциального негативного воздействия на финансовое состояние банка, которое может иметь место в предполагаемых неблагоприятных обстоятельствах, а именно при заданных изменениях факторов рисков, которые (изменения) будут соответствовать хотя и исключительным, но вероятным событиям.

На сегодняшний день, стресс-тестирование становится все более распространенным методом анализа рисков в финансовых организациях, поскольку банковское регулирование предписывает использование стресс -тестирования при применении банками внутренних рейтингов.

Согласно Банку Международных Расчетов «стресс-тестирование – термин, описывающий различные методы, которые используются финансовыми институтами для оценки своей уязвимости по отношению к исключительным, но возможным событиям».

Международный Валютный Фонд определяет стресс-тестирование как «методы оценки чувствительности портфеля к существенным изменениям макроэкономических показателей или к исключительным, но возможным событиям».

Банк России определяет стресс-тестирование как «оценка потенциального воздействия на финансовое состояние кредитной организации ряда заданных изменений в факторах риска, которые соответствуют исключительным, но вероятным событиям».

В международной банковской практике используются различные методики стресс - тестирования. Чаще других применяют следующие три методики.

Простой тест на чувствительность выявляет краткосрочное воздействие ряда заранее определенных изменений конкретного фактора риска на стоимость портфеля. Например, если в качестве фактора риска рассматривается изменение валютного курса, то чувствительным (шоковым) можно полагать некоторый заранее намеченный размер такого изменения (это может быть положительная или отрицательная величина, скажем, от 2 до 10% или больше).

В ходе сценарного анализа устанавливаются шоковые воздействия, могущие стать результатом одновременного действия ряда факторов рисков при наступлении экстремального, но вместе с тем вероятного события. Такой анализ нацелен преимущественно на оценку стратегических перспектив банка.

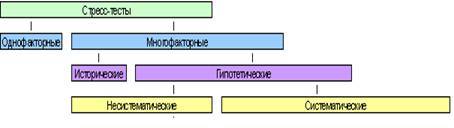

Методика максимальных убытков позволяет оценивать рискованность портфеля активов путем идентификации потенциально самых убыточных комбинаций действия факторов риска. Методики наглядно автором изображены на рисунке 2.

В международной банковской практике в настоящее время наиболее распространенной методикой является сценарный анализ (на основе исторических или гипотетических событий). Также проводится анализ чувствительности портфеля активов банка к изменению факторов риска, и рассчитываются максимальные потери.

Рисунок 2- Методики стресс – тестирования[3].

Сценарный анализ преимущественно нацелен на оценку стратегических перспектив кредитной организации. Он позволяет оценить потенциальное одновременное воздействие ряда факторов риска на деятельность кредитной организации в случае наступления экстремального, но вместе с тем вероятного события. В российской банковской практике, так же как и в международной практике, сценарии преимущественно затрагивают финансовый сектор: колебания валютных курсов, котировок ценных бумаг, процентных ставок. В качестве отдельной категории риск-факторов необходимо отметить цены на нефть, нередко замещающие весь комплекс макроэкономических факторов. Реальный сектор чаще всего представлен в виде экспертных оценок вероятности дефолта по категориям заемщиков. Также в виде экспертных оценок могут учитываться возможные изменения клиентской базы: отток клиентов, досрочное изъятие вкладов и т.п.

В отличие от сценарного анализа результаты анализа чувствительности носят в основном краткосрочный характер. Анализ чувствительности оценивает непосредственное воздействие на портфель активов кредитной организации изменений заданного фактора риска (например, рост/снижение обменного курса национальной валюты; рост/снижение процентных ставок). При расчете максимальных потерь определяется комбинация факторов риска, их негативная динамика, потенциально способные принести максимальные убытки кредитной организации. Ввиду индивидуальности рискового профиля каждой кредитной организации, а также отсутствия унифицированных и общепринятых стандартов в проведении стресс-тестирования кредитные организации должны самостоятельно разрабатывать модели проведения стресс-тестов.

Несмотря на сложность современных банковских технологий, представители российского банковского сектора широко не используют «внутренние» стресс-тесты. По опубликованным данным лишь некоторые банки заявляют о наличии постоянно используемых систем стресс-тестирования банковской деятельности. Абсолютное большинство банков, внедривших в том или ином виде систему планирования, идут по пути прогноза доходов, затрат и прибыли по Центрам Финансового Учета. В данном подходе планирование осуществляется "от достигнутого" непосредственно структурными подразделениями и отражает мнение конкретных менеджеров о перспективах развития "своего" направления или подразделения. Этот метод в большей мере может учесть региональную и продуктовую диверсификацию продаж банковских услуг, но исключает комплексный и сбалансированный сценарный анализ перспектив его деятельности в целом.

Задача комплексного стратегического планирования и стресс - тестирования перспектив реализации стратегии может быть решена на основе динамической модели, которая обеспечивает учет, как общих желаемых целей развития банка, так и частных возможностей роста бизнеса его отделений и филиалов. Современный уровень стратегического финансового менеджмента предполагает применение методологии инжиниринга бизнес-процессов на базе Системы Сбалансированных показателей (ССП). Данный подход заключается в последовательном решении следующих задач:

1) формулировке целей банка в 4-х основных аспектах его деятельности - образовательно-интеллектуальном, процессном, продуктовом и финансовом,

2) отражении этих целей на стратегической карте банка;

3) определении методов расчета и граничных значений для контрольных параметров, измеряющих эффективность достижения отдельных целей - ключевых показателей эффективности.

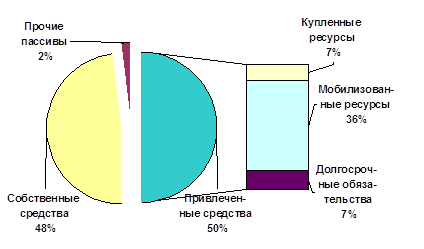

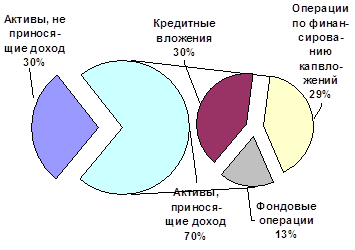

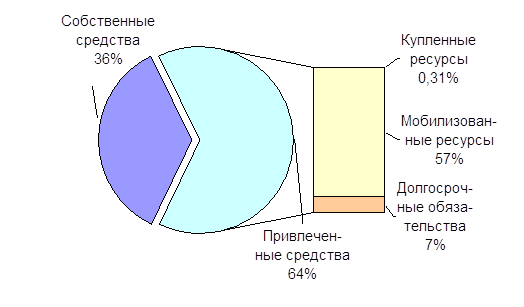

Разработанная динамическая модель на основе методологии ССП применяется, например, в ростовском банке «Центр-инвест» и обеспечивает возможность задания оптимальной в сложившихся экономических условиях структуры баланса банка, с учетом требований к ее диверсификации по видам активов, их срокам погашения, валютам, доходности/стоимости активов и пассивов. Определение балансовых и доходно-стоимостных параметров модели производится на основе корреляционных зависимостей. Эти зависимости описывают влияние основных внешнеэкономических факторов, к числу которых относятся процентная, монетарная и курсовая политика Центрального банка.

Стресс - тестирование перспектив реализации банковской стратегии позволяет получить несколько вариантов финансового плана банка на начальном этапе планирования. Основным достоинством этого метода является комплексное видение перспектив развития банка, оценка чувствительности баланса и финансовых результатов банка к резким колебаниям рыночной конъюнктуры.

Стресс-тестирование существенно расширяет возможности риск-менеджера по оценке и управлению риском. Анализ результатов стресс -тестирования, которые поступают руководству банка, помогают ему выявить риски и слабые стороны банка и разработать соответствующие корректирующие действия. Так, руководству банков, занимающихся в основном розничными операциями, стресс-тесты позволяют оценить, не слишком ли чувствителен кредитный портфель клиентов к изменениям на рынке ипотечных кредитов и к неблагоприятным условиям макроэкономической среды, насколько следует повысить резервный фонд для обеспечения ипотечных кредитов в условиях замедления роста экономики и повышения уровня безработицы, в какой степени политика завоевания новых клиентов повысит чувствительность банка к макроэкономическим рискам. Ответы на подобные вопросы имеют большое значение для разработки стратегии и политики управления банковскими рисками. При этом для прогнозирования положения банка и управления возможными рисками необходимо комбинировать данные о последствиях внешних (макроэкономических) и внутренних (связанных с политикой банка) факторов[4].

Таким образом, необходимым условием успешности бизнеса отдельно взятого банка является внедрение методики сценарного моделирования бизнес-процессов в практику его работы.

Похожие работы

... так же обязана предоставить в банк план санации кредитного учреждения и, в случае одобрения его в ЦБР, пытаться на практике реализовать его. Оценивая усилия Временных администраций по управлению банками с внешними признаками банкротства, следует признать, что в большинстве своем они не дают положительных результатов. В ряде случаев введение Временных администраций было неоправданным, так как ...

... у банков просроченных ссуд с их последующей реабилитацией не может превратиться в постоянную практику, пока не удалены причины бедственного положения банков. Отправным моментом антикризисного управления в кредитной организации является получение неудовлетворительных данных анализа деятельности. Чем раньше выявлены недостатки в деятельности и определены основные направления работы, тем больше ...

... деятельности», направляет в Банк России ходатайство об отзыве .у банка лицензии. 6. Если в период рассмотрения плана санации банка в Банк России поступили запрос арбитражного суда или заявления лиц, указанных в подпунктах 2, 4, 5 п. 1 ст. 35 Закона «О несостоятельности (банкротстве) кредитных организаций» об отзыве у банка лицензии, то: - территориальное учреждение вправе представить в Банк ...

... 7. Финансовое обеспечение ликвидационных процедур при банкротстве предприятия 2. Определение масштабов кризисного состояния предприятия Содержание политики антикризисного управления финансами при угрозе банкротства 6. Выбор эффективных форм санации 3. Изучение основных факторов, обуславливающих ( или обуславливающих в ...

0 комментариев