Навигация

Сравнить механизмы, выгоды и риски при доверительном управлении и вложения средств в ПИФ

17. Сравнить механизмы, выгоды и риски при доверительном управлении и вложения средств в ПИФ.

Решение:

Паевой инвестиционный фонд – это объединенные средства инвесторов, переданные в доверительное управление профессиональным менеджерам (управляющей компании). Это проверенный мировой практикой механизм привлечения денег частных инвесторов в национальную экономику, возможность для простого человека получать от вложений в ценные бумаги такие же выгоды, какие получают крупные инвесторы: банки и корпорации, один из способов не только уберечь свои деньги от инфляции, но и заработать. Создание паевого фонда осуществляется путем приобретения его участниками инвестиционных паев. Инвестиционный пай – именная ценная бумага, удостоверяющая право собственности в паевом фонде. Пай также дает право его владельцу на получение назад вложенных денег и дохода (в случае прироста капитала фонда). Продажу и выкуп паев производит управляющая компания и / или агенты паевого фонда. Пайщиками паевых фондов могут быть как физические, так и юридические лица. Собранные средства инвесторов передаются в доверительное управление управляющей компании, при этом они находятся на хранении в другой организации – специализированном депозитарии, которая также контролирует правильность операций со средствами пайщиков фонда.

• Паевые инвестиционные фонды дают возможность своим вкладчикам выходить на рынки с более высоким потенциалом доходов, прежде доступным только крупным инвесторам; • Паевыми фондами управляют профессионалы – портфельные менеджеры, которые не только знают, какие бумаги следует выбирать для инвестирования, но и способны оперативно реагировать на изменение рыночной конъюнктуры и пересматривать инвестиционный портфель фонда. Таким образом, инвестор избавляется от необходимости изучать фондовый рынок, ему лишь необходимо оценить вероятный риск, который он готов нести, вкладывая деньги в те или иные ценные бумаги посредством своего пая, а затем следить за изменением стоимости пая, которое и будет отражать успешность действий управляющего, и соответственно доходность от вложения в паи;

• Активы фондов диверсифицированы, т.е. все денежные средства паевого фонда не вкладываются одновременно в один вид ценных бумаг. Диверсификация уменьшает зависимость стоимости инвестиционного портфеля в целом от изменений стоимости того или иного вида инвестиций, т.е. снижается риск значительных потерь в случае снижения стоимости того или иного вида актива;

• Вложения в открытые инвестиционные фонды пополняемы, т.е. можно докупать инвестиционные паи в любое время, срок инвестирования не ограничен;

• Инвестор имеет возможность продать паи открытых фондов в любое время;

• Инвестиционный пай можно передать по наследству или использовать в качестве залога;

• Фонд не является плательщиком налога на прибыль. В отличие от других организаций, привлекающих деньги частных вкладчиков, паевые фонды не платят налог на прибыль, так как фонд, в соответствии с законодательством, не является юридическим лицом. Согласно российскому законодательству, паевой фонд является «Имущественным комплексом», т.е. фонд – это своего рода денежный мешок, средства которого хранятся отдельно от средств управляющей компании на счете в банке.

18. Что показывает коэффициент бета? Какое значение коэффициента бета и почему имеют российские компании следующих отраслей: нефтедобывающей, машиностроительной, телекоммуникационной, энергетики? Какие значения коэффициента бета и почему принимают западные компании, принадлежащие к следующим отраслям: нефтедобывающей, машиностроительной, высоких технологий, недвижимости, ювелирной.

Решение:

Коэффициент бета указывает связь между доходностью ПИФа и движением эталона (например, индекса РТС). Коэффициент бета это поправка к росту или падению рынка, дающая реальную доходность ПИФа.

Бета отражает фундаментальный принцип соотношения риска и доходности – бета больше 1 означает возможность заработать больше рынка (индекса, эталона) при его росте, но с другой стороны, такая бета означает, что если будет падение рынка, убыток также будет больше этого падения.

Коэффициент бета – в США – характеристика риска, с которым связано владение теми или иными акциями. Коэффициент бета является показателем относительной неустойчивости курса акций по сравнению с остальным рынком:

– для сводного индекса 500 агентства Standard & Poor's коэффициент бета равен 1;

– для более неустойчивых акций коэффициент бета больше 1;

– для менее неустойчивых акций коэффициент бета меньше 1.

Коэффициент бета рассматривается как индекс систематического риска вследствие общих условий рынка. Осторожные инвесторы предпочитают акции с низким уровнем коэффициента бета.

19. У инвестора имеется на счете 15000 руб. Он приобрел 50 лотов акций РАО ЕЭС по цене 8,053 руб. за акцию. В лоте 100 акций. Каким плечом воспользовался инвестор? До какого значения (в рублях) должен опуститься собственный капитал инвестора, чтобы брокер направил ему требование пополнить депозит? При какой величине собственных средств брокер беспрепятственно закроет позицию? Какой при этом будет уровень цен на акции? Рассчитайте прибыль инвестора (в рублях и в процентах от собственного капитала), если он закрыл позицию по цене 8,955 рублей. Позиция удерживалась 22 рабочих дня. Плата за кредит – 18% годовых, комиссия – 0,05%, подоходный налог – 13%

Решение:

1) 50*100*8,053=40265

2) 40265:15000= 3:1 – размер плеча

Похожие работы

... ), должна выкупить свои бумаги по номиналу. По соглашению с держателями (владельцами) облигаций выкуп может производиться путем обмена облигаций на собственные акции организации, ценные бумаги других эмитентов, любые другие активы.3 АУДИТ ОПЕРАЦИЙ С ЦЕННЫМИ БУМАГАМИ 3.1 Цель и задачи аудита операций с ценными бумагами Аудиторская проверка операций с ценными бумагами проводится в целях ...

... полностью или частично направляются на реинвестирование, то на эту сумму делается проводка по дебету счета 06 “Долгосрочные финансовые вложения” и кредиту счета 80. Письмом МФ РФ от 23.12.92 г. №117 “Об отражении в бухгалтерском учете и отчетности операций, связанных с приватизацией предприятия” разработан порядок отражения в бухгалтерском учете операций с акциями. При приобретении акций ...

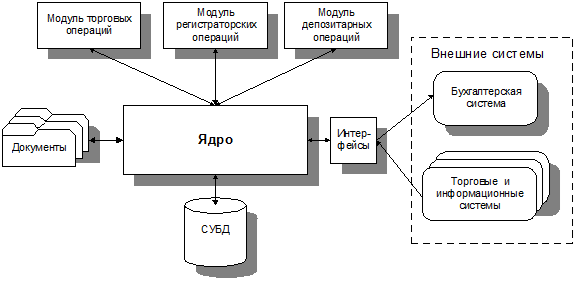

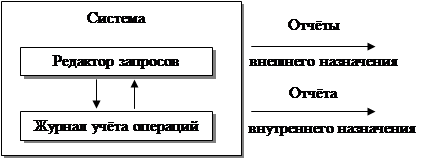

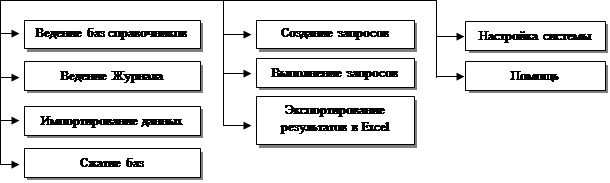

... 3. Обзор существующих систем автоматизации back-office; 3. Ориентировочная тема дипломного проекта Учет операций с ценными бумагами. Руководитель Блат И. Д. Содержание 1 Введение 6 2 Предприятие 7 2.1 Характеристика компании и виды оказываемых ...

... особенностей налогообложения таких операций РЕПО. Глава 2. ЦЕННЫЕ БУМАГИ, ДЕНОМИНИРОВАННЫЕ В ВАЛЮТЕ Операции с ценными бумагами являются одними из наиболее сложных вопросов ввиду их специфического порядка обращения. В главе 25 НК РФ установлены особенности определения налоговой базы при налогообложении доходов от реализации ценных бумаг в зависимости от категории. В налоговом учете расходы ...

0 комментариев