Навигация

Страхование ренты и пенсий

2. Страхование ренты и пенсий

Страхование жизни подразделяется на страхование капиталов и страхование рент. Различие между ними состоит в том, что при страховании капиталов целью является создание новых капиталов, а при страховании рент речь идет об использовании уже существующих капиталов обращением их в годовые ренты.

При страховании рент (аннуитетов) страховая компания связывает, как правило, выполнение своих обязанностей по дожитию страхователя (застрахованного) до определенного возраста или срока, определенного в договоре страхования.

Страхование ренты предусматривает, что страхователь вносит в страховую компанию единоразово или рассроченными платежами определенную сумму, которую она использует для целей инвестирования. После определенного в договоре страхования времени (возраста) страхователь получает определенные выплаты сам (если жив) или их получает лицо, в пользу которого был заключен договор страхования (или наследники).

Договор страхования ренты может быть заключен как физическим, так и юридическим лицом. Физические лица могут заключить договоры страхования в отношении себя или другого лица. Основное требование к физическим лицам - это их дееспособность. Состояние здоровья не оговаривается, и медицинское освидетельствование при заключении договора страхования не проводится.

Юридические лица (предприятия, организации, учреждения) могут заключать договоры страхования в отношении своих работников.

Страхование ренты имеет целью обеспечить страхователю привычное для него материальное положение независимо от изменений, которые связаны с состоянием здоровья, уменьшением или потерей трудоспособности, старостью. С помощью разнообразных услуг, которые могут быть предложены страховщиком в области страхования ренты, страхователь (физическое лицо) может обеспечить привычное материальное состояние для родных и близких на случай своей смерти.

Договоры страхования ренты отличаются от других договоров страхования тем, что страховая сумма представляет собой ту сумму, которую будет выплачивать страховщик страхователю (застрахованному) частями и периодически после наступления определенного времени (возраста). Кроме этого, страховщик должен выполнять свои обязанности перед страхователем (застрахованным) лишь тогда, когда последний в соответствии с договором страхования выплатит всю сумму взносов и не ранее чем, например, в случае смешанного страхования жизни. При этом обязанность начать выплату определенных сумм может быть связана с моментом окончания выплаты всех оговоренных вкладов. Но может быть установлен и какой-то период между окончанием выплаты взносов и началом выплаты ренты.

Заключая договоры страхования, стороны согласовывают вопросы о периодичности уплаты страховых взносов. Страхователю может быть предоставлено право уплатить взносы за один раз или долями. При уплате долями (периодическими платежами) - ежемесячно, ежеквартально или ежегодно. Размер страховых взносов зависит от многих факторов, и это усложняет работу страховой компании с их определением. К факторам, которые при этом необходимо учесть, относятся возраст страхователя (застрахованного), пол, периодичность уплаты взносов и т.д.

Во время действия договора страхования страхователю предоставляется право изменить размеры (увеличить или уменьшить) выплат и их периодичность. Кроме того, при желании, с учетом условий страхования, он может расторгнуть договор и получить выкупную сумму.

Как показывает зарубежная практика, существуют различные виды аннуитетов. Например, в Великобритании аннуитеты делятся на срочные, с отсрочкой выплат, временные, гарантированные, аннуитеты страхования совместной жизни, индексированные аннуитеты, аннуитеты защиты капитала.

К простейшим формам аннуитета относится срочный аннуитет. Он предусматривает, что страховой взнос будет оплачен за один раз и за это страхователю (застрахованному) в течение всей его жизни страховая компания будет осуществлять ежегодные выплаты. Этот вид аннуитета пользуется популярностью у пенсионеров, которые намерены обеспечить себе регулярные доходы.

Аннуитет с отсрочкой выплат характерен тем, что выплаты страховщик осуществляет с определенной даты в будущем, то есть предусматривается период отсрочки между заключением договора страхования и выплатами. При этом страхователю предоставляется возможность платить платежи одним вкладом или регулярно в течение обусловленного периода отсрочки.

Временный аннуитет предполагает, что в договоре между сторонами оговаривается конкретная дата, после которой договор прекращает свое действие (если до этого момента смерть не наступила).

Гарантированный аннуитет представляет собой срочный аннуитет, который не связывается со смертью клиента и гарантируется для минимального периода времени.

Аннуитет совместной жизни имеет целью обеспечить выплаты одному из супругов в пенсионном возрасте (тому, кто остался жив). После смерти страхователя выплаты могут продолжаться в полном или в уменьшенном объеме.

Индексированный аннуитет позволяет уменьшить влияние инфляции и повысить ценность аннуитета. При этом размер первоначальных взносов ниже по сравнению с аннуитетом с фиксированным уровнем выплат.

Аннуитет защиты капитала дороже, чем срочный, и предусматривает обеспечение гарантии клиенту страховой компании или его наследникам получить сумму выплаченных взносов полностью.

К наиболее распространенным видам страхования рент принадлежит страхование дополнительной пенсии, предназначенное для защиты материальных интересов граждан, в частности, для стабилизации уровня их жизни.

Пенсионное обеспечение в большинстве стран мира осуществляется за счет государственных пенсионных систем (в пределах социального страхования), пенсионными фондами и страховыми компаниями и другими финансовыми организациями.

Во многих странах пенсионное обеспечение граждан осуществляется частными пенсионными фондами (например, пенсионные фонды предприятий). Заинтересованность предприятий в развитии частного страхования объясняется тем, что продуманная пенсионная программа может способствовать уменьшению текучести наиболее квалифицированных кадров. Кроме того, предприятие, которое делает взносы на страхование пенсии своих работников, имеет льготы по уплате налогов.

Частные пенсионные фонды наиболее развиты именно в тех странах, где недостаточное развитие получили государственные пенсионные системы. Выплаты из частных пенсионных фондов могут значительно преувеличивать размеры государственных пенсий.

Пенсионные фонды имеют значительные средства, которые они инвестируют в акции, облигации, недвижимость.

Пенсионные фонды можно разделить на фонды с установленными размерами взносов и фонды с установленными размерами выплат. Фонды с установленными размерами взносов могут быть накопительными, с выплатой прибыли и сберегательные. Накопительные фонды создаются с участием работодателей, которые платят взносы, установленные в процентах к заработной плате работников. Второй тип предусматривает, что часть прибыли, на которую имеет право работник, передается ему, а другая часть - в пенсионный фонд. Сберегательные фонды создаются за счет средств работников, которые сами делают отчисления в пенсионный фонд, и работодателей. Фонды с установленными размерами выплат могут быть с установленными твердыми размерами выплат в течение того времени, когда осуществляются взносы в пенсионный фонд (год, квартал, месяц); ставить размеры выплат в зависимости от количества лет и среднего заработка за весь период работы; ставить размеры выплат в зависимости от числа лет и среднего заработка за несколько лет.

Работодатель, который намерен разработать пенсионную схему, может пойти несколькими путями. Во-первых, он может исходить из того, что это будет самостоятельно управляемая схема с привлечением консультантов-профессионалов. Во-вторых, полностью или частично передать пенсионную схему страховой компании, которая, кстати, имеет определенные преимущества, поскольку именно страховая компания может обеспечить фундаментальную защиту, имеет больше административного опыта и больше возможностей для инвестирования.

Пенсионное обеспечение может быть осуществлено и путем покупки индивидуальных страховых полисов у страховых компаний. На западе, например, услугами частных страховых компаний пользуется значительная часть населения, несмотря на то, что страхование пенсий является одним из самых дорогих видов долгосрочного личного страхования.

Договоры страхования пенсий заключаются как индивидуально, так и с группой лиц.

Пенсионное страхование предусматривает, что страховая компания осуществляет застрахованному лицу выплаты, которые связаны с выходом на пенсию (страхование дополнительной пенсии) или возрастом, установленным договором страхования. Ответственность страховой компании по договорам страхования дополнительной пенсии может быть расширена по договоренности сторон. Так, дополнительно к условиям договора страхования дополнительной пенсии страховая компания может взять на себя ответственность осуществить выплаты при наступлении несчастного случая или смерти страхователя (застрахованного). Страховая компания может предоставить страхователю возможность заключить договор страхования в пользу другого лица.

Индивидуальные договоры страхования дополнительной пенсии заключаются с дееспособными гражданами с учетом их возраста и пола и независимо от состояния здоровья. Время начала выплаты дополнительной пенсии может быть связано как с наступлением пенсионного возраста, так и определено по договоренности сторон. Страховая сумма обуславливается при заключении договора страхования. При ее определении учитывается размер текущих выплат, которые должна осуществить страховая компания. Кроме этих основных выплат, в договоре страхования могут быть предусмотрены и дополнительные выплаты, которые представляют собой следствие участия страхователя в прибыли страховой компании. Страхователю предоставляется право уплатить страховые платежи за один раз или периодическими взносами. Размер страховых взносов зависит от страховой суммы, от возраста и пола страхователя (застрахованного лица).

Дополнительная пенсия в зависимости от содержания договора страхования может быть выплачена страховщиком в течение жизни застрахованного или в течение определенного периода. Но возможны случаи, когда застрахованный не дожил до момента выплаты пенсии или получал ее лишь в течение очень малого периода. В этих случаях в соответствии с условиями страхования страховая компания или выплачивает выгодоприобретателю (наследникам) определенное количество пенсий (определяется при заключении договора страхования), или разность между обусловленным количеством пенсий и суммой, которая уже была выплачена застрахованному при его жизни.

При заключении договора страхования устанавливается порядок выплаты пенсий (ежемесячно, за каждый год и прочее).

Условиями договора страхования может быть предусмотрено, что при жизни застрахованного он лично получает дополнительную пенсию, а в случае его смерти - выгодоприобретатель, который определен застрахованным, в полном объеме дополнительной пенсии, предусмотренной для застрахованного, или в ее части пожизненно.

Условия проведения страхования дополнительной пенсии могут предусматривать предоставление льгот страхователям. Так, после определеннго срока страховщик может предоставить страхователю возможность получить заем под залог накопленного ко времени обращения за ссудой резерва.

Страховые компании, которые предлагают пенсионное страхование, как показывает зарубежный опыт, имеют очень большие страховые резервы.

Существующая в Украине система пенсионного обеспечения граждан требует коренных изменений, поскольку не отвечает современным требованиям. Учитывая это высокий уровень пенсионного обеспечения в экономически развитых странах может стать основой для глубокого исследования и использования накопленного опыта при усовершенствовании пенсионной системы в Украине.

Похожие работы

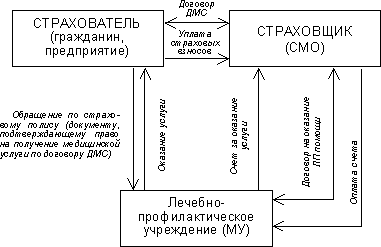

... Таким образом, страховую медицину искусственно держат на голодном пайке, существенно сокращая возможности улучшения качества медицинского обслуживания. медицинский страхование добровольный обязательный Глава 2. Добровольное медицинское страхование в России 2.1 Правовые и организационные особенности ДМС В отличие от обязательного, добровольное медицинское страхование основано на принципе ...

... помощи. Пионерами в больничном страховании выступали Англия и Германия. Именно в Германии в 1833 г. был издан первый государственный Закон об обязательном больничном страховании рабочих.[17] 2.1.1. Развитие медицинского страхования в России В России становление системы помощи населению при болезни связывается, в первую очередь, с развитием в конце XIX в. земской медицины, дотируемой за счет ...

... использованием современных клинических методов; - приём врачами терапевтами и ведущими специалистами в различных областях медицины и т.д.; 2. Стационарное лечение - данная программа добровольного медицинского страхования представляет экстренную и плановую госпитализацию с целью получения хирургического, консервативного и симптоматического лечения. Программа включает следующий набор услуг: - ...

... , как способ реформирования отечественного здравоохранения в целом, имеет в России крайне ограниченную социальную базу. В течение десяти лет обязательное медицинское страхование в субъектах Российской Федерации развивалось и функционировало в виде нескольких моделей, обусловленных различной инфраструктурой страховщиков, что приводило к абсолютно различным механизмам финансирования медицинской ...

0 комментариев