Навигация

Методика оценки эффективности финансово-хозяйственной деятельности предприятия

1.3 Методика оценки эффективности финансово-хозяйственной деятельности предприятия

Важным условием устойчивого в финансово-экономическом ракурсе функционирования и развития хозяйствующих субъектов является обеспечение их не простого повторяющегося в течение ряда лет неизменного объема воспроизводства, а расширенного, создающего предпосылки упрочения экономической мощи и стабильности организаций. При этом важная роль в укреплении и развитии экономики предприятий принадлежит получаемой ими прибыли от своей финансово-хозяйственной деятельности.

Прибыль является основным показателем финансово-хозяйственной деятельности предприятия.

Прибыль – это доход предприятия, получаемый от производства и реализации продукции, оказания различных услуг, выполнения работ промышленного характера, операций с ценными бумагами и другие. Прибыль является конечным финансовым результатом предпринимательской деятельности предприятий и в общем, виде представляет собой разницу между ценой продукции и ее себестоимостью, а в целом по предприятию представляет разницу между выручкой от реализации продукции и себестоимостью реализованной продукции. Прибыль как главный результат предпринимательской деятельности обеспечивает потребности самого предприятия, его работников и государства в целом. Учет прибыли позволяет установить, насколько эффективно ведется хозяйственная деятельность предприятия [23, с. 98].

Прибыль относится к группе качественных абсолютных показателей, характеризующих эффективность работы предприятия. Как экономическая категория прибыль отражает чистый доход, созданный в сфере материального производства в процессе предпринимательской деятельности, а в условиях товарно-денежных отношений на уровне предприятия чистый доход принимает форму прибыли.

Основными задачами анализа прибыли являются:

¾ изучить динамику прибыли и ее слагаемых;

¾ дать оценку выполнения плана по прибыли;

¾ провести факторный анализ прибыли от реализации продукции (работ, услуг);

¾ выявить неиспользуемые резервы повышения прибыли и наметить мероприятия, направленные на их мобилизацию.

Источниками информации для анализа прибыли являются: форма № 1 «Бухгалтерский баланс», форма № 2 «Отчет о прибылях и убытках», данные о прибыли из бизнес-плана и бухгалтерского учета по различным счетам.

На современном этапе развития выделяют несколько трактовок прибыли в зависимости от методов исчисления:

¾ бухгалтерская;

¾ экономическая.

Бухгалтерская прибыль – прибыль от предпринимательской деятельности, рассчитанная по бухгалтерским документам без учета документально не зафиксированных издержек самого предпринимателя, в том числе упущенной выгоды. Прибыль, определяемая на основании данных бухгалтерского учета, представляет собой разницу между доходами от различных видов деятельности и внешними издержками. В настоящее время в бухгалтерском учете выделяют пять видов прибыли:

¾ валовую прибыль;

¾ прибыль (убыток) от продаж;

¾ прибыль (убыток) до налогообложения;

¾ прибыль (убыток) от обычной деятельности;

¾ чистую прибыль (нераспределенная прибыль (убыток) отчетного периода).

Экономическая прибыль – это разница между доходами и экономическими издержками, включающими наряду с общими издержками альтернативные издержки; исчисляется как разность между бухгалтерской и нормальной прибылью предпринимателя [9, с. 57-58].

Валовая прибыль определяется как разница между выручкой от продажи товаров, продукции, работ, услуг (за минусом НДС, акцизов и аналогичных обязательных платежей) и себестоимостью проданных товаров, продукции, работ и услуг. Выручку от реализации товаров, продукции, работ и услуг называют доходами от обычных видов деятельности. Валовую прибыль рассчитывают по формуле (1.1):

Пвал = ВР – С, (1.1)

где ВР – выручка от реализации продукции (товаров, работ, услуг);

С – себестоимостью проданных товаров, продукции, работ и услуг.

Из данной формулы следует, что любое изменение выручки или себестоимости влечет за собой адекватное изменение прибыли. Предприятие получает прибыль, если выручка от продаж превышает себестоимость реализованной продукции (работ, услуг).

Прибыль (убыток) от продаж является основной составляющей балансовой прибыли предприятия, поскольку отражает результат от регулярно осуществляемой деятельности по производству и реализации изделий (оказа-нию услуг), являющейся целью создания предприятия. Прибыль (убыток) от продаж представляет собой валовую прибыль за вычетом управленческих и коммерческих расходов и рассчитывается по формуле (1.2):

Ппр = Пвал – Ру – Рк, (1.2)

где Ру – расходы на управление;

Рк – коммерческие расходы [12, С. 14-15].

Основными факторами, влияющими на размер прибыли от продаж является:

¾ количество реализованной продукции;

¾ себестоимость реализованной продукции;

¾ коммерческие расходы;

¾ управленческие расходы;

¾ продажные цены на реализованную продукцию;

¾ структурные сдвиги в составе реализации.

Любое изменение соотношения их в общем объеме продаж может способствовать увеличению прибыли или вызвать ее сокращение. Например: если в общем объеме продаж увеличивается доля более рентабельной продукции, то в этом случае прибыль будет увеличиваться, а при сокращении ее, уменьшаться. Это дает возможность финансовому менеджеру управлять финансовыми результатами от реализации.

Важная роль при анализе прибыли рассматриваемого предприятия отво-дится методике анализа динамики и состава прибыли, анализу определения суммы чистой прибыли, факторного анализа прибыли от продаж, проведенной на основе информации, содержащейся в форме № 2.

Формализованный расчет прибыли от реализации продукции можно представить в виде формулы (1.3):

П = Vрп ![]() * (Ц

* (Ц![]() – С

– С![]() ), (1.3)

), (1.3)

где Vрп![]() – общий объем реализованной продукции;

– общий объем реализованной продукции;

Ц![]() – средняя цена единицы продукции;

– средняя цена единицы продукции;

С![]() – средняя себестоимость единицы продукции.

– средняя себестоимость единицы продукции.

Для того чтобы проанализировать прибыль от реализации продукции (работ, услуг), необходимо дать общую оценку изменения прибыли, представленную в формуле (1.4):

![]() = Пi1 – Пi0, (1.4)

= Пi1 – Пi0, (1.4)

где Пi1 – прибыль отчетного периода;

Пi0 – прибыль базового периода [36, С. 10-11].

Затем необходимо определить количественное влияние изменения факторов на величину прибыли от реализации продукции.

Расчет влияния факторов на сумму прибыли можно выполнить способом цепной подстановки, используя данные, приведены в таблице 1.1.

Таблица 1.1 – Исходные данные для факторного анализа прибыли от реализации продукции, руб.

| Показатели | Базовый период ( | Данные базового периода, пересчитанные на объем продаж отчетного периода | Отчетный период ( |

| Выручка (нетто) от реализации, продукции, товаров, услуг (В) |

|

|

|

| Полная себестоимость ре-алиизованной продукции (C) |

|

|

|

| Прибыль (П)=(В)-(C) |

|

|

|

Для анализа прибыли от реализации в целом по предприятию рассчитываются следующие показатели:

Сумма прибыли базового периода рассчитывается по формуле (1.5):

П![]() =

= ![]() –

–![]() , (1.5)

, (1.5)

где ![]() – объемы реализованной продукции в базовом периоде;

– объемы реализованной продукции в базовом периоде;

![]() – средняя цена единицы продукции в базовом периоде;

– средняя цена единицы продукции в базовом периоде;

![]() – средняя себестоимость в базовом периоде.

– средняя себестоимость в базовом периоде.

Сумма прибыли при фактическом объеме продаж и базовой величине остальных факторов рассчитывается по формулам (1.6 и 1.7):

I![]() =

=![]() , (1.6)

, (1.6)

где ![]() – объем реализованной продукции в отчетном периоде.

– объем реализованной продукции в отчетном периоде.

П![]() = П

= П![]() * I

* I![]() . (1.7)

. (1.7)

Сумма прибыли при фактическом объеме и структуре реализованной продукции, но при базовом уровне себестоимости и цен рассчитывается по формуле (1.8):

П![]() =

= ![]() –

– ![]() . (1.8)

. (1.8)

Сумма прибыли при фактическом объеме реализации, структуре и ценах, но при базовом уровне себестоимости продукции рассчитывается по формуле (1.9):

П![]() =

= ![]() –

–![]() , (1.9)

, (1.9)

где ![]() – средняя цена единицы продукции в отчетном периоде.

– средняя цена единицы продукции в отчетном периоде.

Сумма прибыли за отчетный период рассчитывается по формуле (1.10):

П![]() =

=![]() –

–![]() , (1.10)

, (1.10)

где ![]() – средняя себестоимость в отчетном периоде.

– средняя себестоимость в отчетном периоде.

Далее определяется изменение прибыли за счет влияния следующих факторов:

¾ объема реализации продукции:![]() = П

= П![]() – П

– П![]() ;

;

¾ структуры товарной продукции: ![]() = П

= П![]() – П

– П![]() ;

;

¾ отпускных цен: ![]() = П

= П![]() – П

– П![]() ;

;

¾ себестоимости реализованной продукции: ![]() = П

= П![]() – П

– П![]() .

.

Далее проводятся результаты расчетов, анализируются полученные коэффициенты и сравниваются с рассматриваемыми периодами.

Следующим шагом является факторный анализ прибыли от реализации отдельных видов продукции, величина которой зависит от трех факторов первого уровня: объема продажи продукции, себестоимости и среднереализационных цен. Факторная модель прибыли от реализации отдельных видов продукции представлена в формуле (1.11):

П![]() = Vрп

= Vрп![]() *(Ц

*(Ц![]() – С

– С![]() ), (1.11)

), (1.11)

где Vрп![]() – объем реализованной продукции;

– объем реализованной продукции;

Ц![]() – средняя цена единицы продукции;

– средняя цена единицы продукции;

С![]() – средняя себестоимость единицы продукции.

– средняя себестоимость единицы продукции.

Для удобства расчета суммы прибыли по каждому виду продукции составляются и используются таблицы.

Используя формулу (1.11), можно рассчитать величину прибыли по отдельным видам продукции.

Далее необходимо определить влияние каждого фактора на величину прибыли. В данном случае используется следующая методика расчета влияния факторов.

Расчет влияния факторов на изменение суммы прибыли от реализации выбранной продукции следующий:

¾ объема реализации продукции: ∆ Пц = (Ц i1 – Ц i0)*Vрп i1;

¾ отпускных цен: ∆ Пц = (Ц i1 – Ц i0)*Vрп i1;

¾ себестоимости реализованной продукции: ∆ Пс = –(C i1 – C i0)*Vрп i1;

Далее определяется изменение общей суммы прибыли по формуле:

![]() = П i1 – П i0. (1.12)

= П i1 – П i0. (1.12)

Факторный анализ прибыли от реализации по выбранным видам продукции требует проведения соответствующих выводов [8, С. 19-23].

Прибыль (убыток) до налогообложения – это прибыль от продаж с учетом прочих доходов и расходов, которые подразделяются на операционные и внереализационные, которая рассчитывается по формуле (1.13):

Пдно = Ппр ± Содр ± Свдр, (1.13)

где Содр – операционные доходы и расходы;

Свдр – внереализационные доходы и расходы.

oПрибыль (убыток) от обычной деятельности может быть получена вычитанием из прибыли до налогообложения суммы налога на прибыль и иных аналогичных обязательных платежей и рассчитана по формуле (1.14):

Под = Пдно – Н, (1.14)

где Н – сумма налогов.

Чистая прибыль – это прибыль от обычной деятельности с учетом сальдо чрезвычайных доходов и расходов. Рассчитывается по формуле (1.15):

Пч = Под ± Чдр, (1.15)

где Чдр – чрезвычайные доходы и расходы [12, С. 15-16].

На предприятии распределению подлежит чистая прибыль, т.е. прибыль, оставшаяся в распоряжении предприятия после уплаты налогов и других обязательных платежей.

Итак, значение прибыли состоит в том, что она отражает конечный финансовый результат. Являясь важнейшей экономической категорией и основной целью деятельности любой коммерческой организации, прибыль отражает чистый доход, созданный в сфере материального производства.

Для оценки эффективности работы предприятия недостаточно использовать только показатели прибыли. Поэтому анализ эффективности финансово-хозяйственной деятельности предприятия обусловлен еще и такими показателями как рентабельность, деловая активность и безубыточность.

Перейдем к анализу рентабельности предприятия.

В широком смысле слова понятие рентабельность означает прибыльность, доходность. Предприятие считается рентабельным, если доходы от реализации продукции (работ, услуг) покрывают издержки производства (обращения) и, кроме того, образуют сумму прибыли достаточную для нормального функционирования предприятия.

Экономическая сущность рентабельности может быть раскрыта только через характеристику системы показателей. Общий их смысл – определение суммы прибыли с одного рубля вложенного капитала.

Рентабельность – один из важнейших показателей, характеризующих эффективность работы предприятия. Рентабельность более полно, чем прибыль характеризует окончательные результаты хозяйствования, так как ее величина показывает соотношение эффекта с использованными ресурсами.

Основные задачи анализа рентабельности заключаются в следующем:

¾ изучить динамику уровня прибыли;

¾ оценить выполнение плана по уровню рентабельности;

¾ определить влияние на изменение уровня рентабельности отдельных факторов;

¾ сделать выводы и предложения по результатам проведенного анализа.

Рентабельность отражает способность предприятия генерировать при-быль на вложенный собственный капитал и имеющиеся у организации активы.

Показатель рентабельности – это относительный показатель, в числителе которого стоит прибыль (одна из разновидностей прибыли), а в знаменателе – объем того ресурса или вида затрат, эффективность использования которого определяется. Рентабельность считается в процентах и в общем виде показывает, сколько копеек прибыли получено на 1 рубль использованных ресурсов или осуществленных затрат [39, с. 137-138].

Показатели рентабельности можно объединить в несколько групп:

¾ показатели, характеризующие окупаемость издержек производства;

¾ показатели, характеризующие прибыльность продаж;

¾ показатели, характеризующие доходность капитала и его частей.

В процессе анализа следует изучить динамику перечисленных показателей рентабельности, выполнение плана по их уровню. Все показатели могут рассчитываться на основе балансовой прибыли, прибыли от реализации продукции и чистой прибыли.

Коэффициенты рентабельности характеризуют прибыльность деятель-ности предприятия, рассчитываются как отношение полученной балансовой или чистой прибыли к затраченным средствам или объему реализованной продукции.

Различают рентабельность производства, продукции, оборота (продаж), совокупных активов, внеоборотных активов, оборотных активов, собственного оборотного капитала, собственного капитала, издержек [39, с. 140-146].

Данные показатели рентабельности представлены в Приложении А.

Далее важно рассмотреть уровень рентабельности продукции, исчисленной в целом по предприятию. Факторная модель этого показателя представлена в формуле (1.16) и имеет следующий вид:

![]() . (1.16)

. (1.16)

Расчет влияния факторов первого уровня на изменение рентабельности в целом по предприятию можно выполнить способом цепной подстановки, используя данные таблицы 1.1:

Р![]() =

=![]() ; Р

; Р![]() =

=![]() ;

;

Р![]() =

=![]() ; Р

; Р![]() =

=![]() ; Р

; Р![]() =

=![]() .

.

Для того чтобы проанализировать рентабельность в целом по предприятию, необходимо дать общую оценку изменения рентабельности, представленную в формуле (1.17):

![]() Р

Р![]() = Р

= Р![]() – Р

– Р![]() . (1.17)

. (1.17)

Далее определяется изменение рентабельности за счет влияния следующих факторов:

¾ объема реализации продукции: ![]() = Р

= Р![]() – Р

– Р![]() ;

;

¾ структуры товарной продукции: ![]() = Р

= Р![]() – Р

– Р![]() ;

;

¾ отпускных цен: ![]() = Р

= Р![]() – Р

– Р![]() ;

;

¾ себестоимости реализованной продукции: ![]() = Р

= Р![]() – Р

– Р![]() .

.

Далее проводятся результаты расчетов, анализируются полученные коэффициенты и сравниваются с рассматриваемыми периодами.

Затем следует провести факторный анализ рентабельности по отдельным видам продукции. Уровень рентабельности отдельных видов продукции зависит от изменения среднереализационных цен и себестоимости единицы продукции. Формула (1.18) для расчета следующая:

![]() . (1.18)

. (1.18)

Расчеты производятся по каждому виду товарной продукции, после чего составляется обобщенная таблица, из которой видно, какие виды продукции более рентабельные, как изменился уровень рентабельности и какие факторы на это повлияли.

Изучая показатели рентабельности, следует произвести факторный анализ рентабельности оборота (продаж). Детерминированная модель этого показателя, исчисленного в целом по предприятию, представлена в формуле (1.19) и имеет следующий вид:

![]() . (1.19)

. (1.19)

Далее определяется изменение уровня рентабельности за счет влияния определенных факторов и производятся соответствующие выводы.

Важным является изучение уровня рентабельности (оборота) продаж отдельных видов продукции, который зависит от среднего уровня цены и себестоимости продукции и представлен в формуле (1.20):

![]() . (1.20)

. (1.20)

Итак, анализ показателей рентабельности позволяет оценить текущую хозяйственную деятельность, вскрыть резервы повышения ее эффективности и разработать систему мер по использованию данных резервов. И поэтому показатели рентабельности являются наиболее обобщенной характеристикой эффективности хозяйственной деятельности [39, с. 150-153].

Изучая вопрос об эффективности финансово-хозяйственной деятельности необходимо также рассмотреть деловую активность предприятия.

Анализ деловой активности заключается в исследовании уровней и динамики коэффициентов оборачиваемости, которые являются относительными показателями финансовых результатов деятельности предприятия.

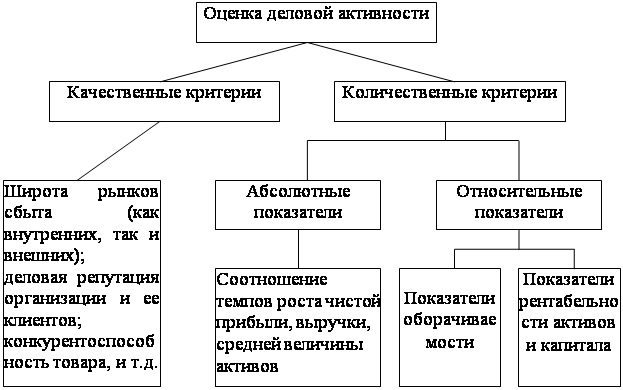

В широком смысле деловая активность означает весь спектр усилий, направленных на продвижение фирмы на рынках продукции, труда, капитала. В контексте анализа финансово-хозяйственной деятельности этот термин понимается в более узком смысле – как текущая производственная и коммерческая деятельность предприятия. Анализ деловой активности – это анализ уровня и динамики различных коэффициентов оборачиваемости и рентабельности. Деловая активность предприятия измеряется с помощью системных количественных и качественных критериев [40, с. 234].

Качественные критерии:

¾ широта рынков сбыта внутренних и внешних;

¾ деловая репутация предприятия;

¾ конкурентоспособность предприятия;

¾ наличие постоянных поставщиков и покупателей готовой продукции.

Данные критерии целесообразно сопоставлять с аналогичными параметрами конкурентов, действующих в отрасли и сфере бизнеса.

Количественные критерии характеризуются абсолютными и относительными показателями.

Среди абсолютных показателей необходимо выделить:

¾ объем продаж готовой продукции, работ, услуг;

¾ прибыль;

¾ величину авансируемого капитала.

Целесообразно сравнить эти параметры динамики за ряд периодов. Оптимальное соотношение между ними представлено в неравенстве (1.21):

ТП > ТВ > ТА > 100%, (1.21)

где ТП – темп роста прибыли;

ТВ – темп роста выручки от продаж товаров, работ, услуг;

ТА – темп роста активов.

Прибыль должна увеличиваться более высокими темпами, чем остальные параметры. Это означает, что издержки производства должны снижаться, а активы, имущество предприятия использоваться более рационально. Однако на практике даже у стабильно работающих предприятий возможны отклонения от указанного соотношения показателей.

Показатели деловой активности предприятия – это показатели скорости оборачиваемости активов. Данные показатели являются главными показателями оценки эффективности использования оборотных средств. Они наиболее полно отражают степень использования оборотных средств.

Относительные показатели деловой активности характеризуют эффективность использования ресурсов, имущества предприятия. Такие показатели представлены в Приложении Б.

Из таблицы видно, что коэффициенты деловой активности характери-зуют, насколько эффективно предприятие использует свои средства.

Оборачиваемость оборотных средств может замедляться или ускоряться. В результате ускорения оборачиваемости оборотных средств, то есть сокращения времени прохождения оборотными средствами отдельных стадий и всего кругооборота, снижается потребность в этих средствах, происходит их высвобождение из оборота. Замедление оборачиваемости сопровождается вовлечением в оборот дополнительных средств.

Высвобождение оборотных средств исчисляется по следующей формуле (1.22):

Э(–) = (П![]() – П

– П![]() )*(ВР

)*(ВР![]() /365), (1.22)

/365), (1.22)

где П![]() – продолжительность одного оборота актива в фактическом году;

– продолжительность одного оборота актива в фактическом году;

П![]() – продолжительность одного оборота актива в предшествующем году;

– продолжительность одного оборота актива в предшествующем году;

ВР![]() – выручка в фактическом году;

– выручка в фактическом году;

365 – число дней в году [40, с. 235-241].

Таким образом, деловая активность организации проявляется в динамичности ее развития, достижении ею поставленных целей, что отражают натуральные и стоимостные показатели, в эффективном использовании экономического потенциала, расширении рынков сбыта своей продукции.

Важнейшим этапом планирования производственной деятельности является рассмотрение вариантов возможных изменений рыночной ситуации.

В процессе составления планов руководству предприятия предстоит ответить на множество вопросов:

¾ сколько нужно производить продукции, чтобы предприятие не только смогло покрыть свои затраты, но и получить желаемый уровень прибыли;

¾ по какой цене реализовывать произведенную продукцию;

¾ какой уровень затрат позволит предприятию оставаться конкурентоспособным на рынке.

На все эти вопросы позволяет ответить анализ безубыточности.

Эффективность работы предприятия зависит от многих факторов, для ее анализа необходимо определить точку безубыточности.

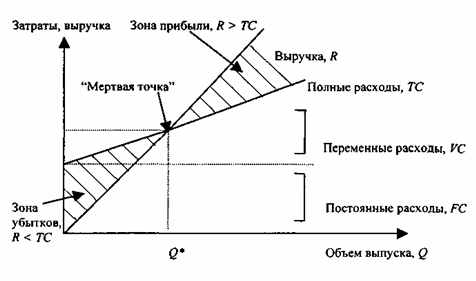

Точка безубыточности – это минимальный уровень производства, при котором величина выручки от реализации произведенного продукта равна издержкам производства и реализации этого продукта. При таком объеме реализации прибыль равна нулю. Точку безубыточности можно определить в единицах продукции, в денежном выражении или с учетом ожидаемого размера прибыли. Точка безубыточности на графике – это точка пересечения прямых, построенных по значению затрат и выручки [37, С. 35-36].

В литературе встречаются и другие названия этой процедуры: например, метод критического объема продаж или метод определения «мертвой точки». Суть его заключается в определении для каждой конкретной ситуации объема выпуска, обеспечивающего безубыточную деятельность.

Для вычисления безубыточного объема продаж и зоны безопасности предприятия необходимо воспользоваться следующим алгоритмом.

Сумму прибыли от реализации продукции можно рассчитать по формуле (1.23):

П = R – FC – VC, (1.23)

где R – выручка от реализации продукции;

FC – постоянные затраты;

VC – переменны затраты.

Маржинальный доход (прибыль) представляет собой предельную величину, позволяющую определить с какого момента (с какой единицы выпускаемой продукции) предприятие начинает получать прибыль.

Маржинальный доход рассчитывается по формуле (1.24):

МД = FC + П. (1.24)

После чего определяется безубыточный объем продаж в стоимостном выражении. Для определения безубыточного объема продаж в стоимостном выражении необходимо сумму постоянных затрат разделить на долю маржинального дохода.

Доля маржинального дохода рассчитывается как отношение маржинального дохода к выручке по формуле (1.25):

R![]() =

=![]() . (1.25)

. (1.25)

Безубыточный объем продаж в натуральном выражении можно определить как отношение суммы постоянных затрат к ставке маржинального дохода по формуле (1.26).

Ставка маржинального дохода – это разность между ценой и переменными затратами на единицу продукции.

V![]() =

=![]() . (1.26)

. (1.26)

Точка безубыточности – это отношение постоянных затрат на маржи-нальный доход. Определяется по формуле (1.27):

Т =![]() . (1.27)

. (1.27)

На данном этапе необходимо рассчитать зону безопасности по стоимостным и количественным показателям. Зона безопасности по стоимостным показателям рассчитывается по формуле (1.28):

ЗБ =![]() . (1.28)

. (1.28)

Для одного вида продукции зону безопасности можно найти по количественным показателям по формуле (1.29):

ЗБ =![]() . (1.29)

. (1.29)

После проведения расчетов по данному алгоритму, следует сделать соответствующие выводы по анализу безубыточности рассматриваемого предприятия за анализируемые периоды.

Модель рассматриваемых показателей может быть построена графически и представлена на рисунке 1.1.

Рисунок 1.1 – Графическое представление метода определения уровня безубыточности (критического объема продаж)

Итак, анализ точки безубыточности служит одним из важных способов решения многих проблем управления, поскольку при комбинированном применении с другими методами анализа его точность вполне достаточна для обоснования управленческих решений в реальной жизни [37, С. 36-41].

Таким образом, оценка эффективности финансово-хозяйственной деятельности предприятия отражает способность организации финансировать свою текущую деятельность и развитие производства, постоянно поддерживать свою платежеспособность и инновационную привлекательность. Информационное обеспечение является необходимым и пригодным для реализации аналитических и управленческих процедур, обеспечивающих финансово-хозяйственную деятельность предприятия.

Применение на практике представленных и рассмотренных методик оценки показателей прибыли, рентабельности, деловой активности и безубыточности, подходов к изучению финансовых результатов, позволит достаточно объективно оценить эффективность финансово-хозяйственной деятельности организации в целом, установить причины ее изменения и разработать конкретные меры, обеспечивающие снижение необоснованных расходов и повышение доходов.

Похожие работы

... уместным рассмотрение зарубежного опыта в анализе финансового состояния, и выяснение возможности его применения на отечественных предприятиях. 3. Основные направления совершенствования финансового состояния предприятия 3.1 Зарубежный опыт оценки финансового состояния предприятия В условиях международной интеграции, расширения рынков капитала, активизации предпринимательской деятельности ...

... будут являться: развитие жилищной сферы, улучшение экологической обстановки, и улучшение городской инфраструктуры, 3 Опыт и реализация стратегии социально-экономического развития муниципального образования 3.1 Применение стратегического планирования в развитии муниципального образования в Российской Федерации Российские города начали активно заниматься вопросами собственного социально- ...

0 комментариев