Навигация

ФЕДЕРАЛЬНОЕ АГЕНТСТВО ПО ОБРАЗОВАНИЮ

ФЕДЕРАЛЬНОЕ ГОСУДАРСТВЕННОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ

ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

«РОССИЙСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ ТУРИЗМА И СЕРВИСА»

(ФГОУВПО «РГУТиС»)

ЭКОНОМИЧЕСКИЙ ФАКУЛЬТЕТ

КАФЕДРА «ФИНАНСЫ»

КУРСОВАЯ РАБОТА

по дисциплине «Финансы и кредит»

на тему: «Банковская система»

Выполнила студентка группы ММ-61

очной формы обучения

Лучинина Е.О.

№ зачетной книжки 26/06

Руководитель:

доц., к.э.н. Штопорова Л.П.

Дата сдачи: «___» __________ 20__ г.

Дата защиты: «___» __________20__ г.

Оценка:________________

_________________(Штопорова Л.П.)

2009

Содержание

Введение

1. Общая характеристика банковской системы

2. Центральный банк Российской Федерации (Банк России)

2.1 Инструменты денежно-кредитной политики Банка России

2.2 Операции Банка России

3. Коммерческие банки

Заключение

Список литературы

Введение

Банк - финансовое предприятие, которое сосредотачивает временно свободные денежные средства (вклады), предоставляет их во временное пользование в виде кредитов (займов, ссуд), посредничает во взаимных платежах и расчетах между предприятиями, учреждениями или отдельными лицами, регулирует денежное обращение в стране, включая выпуск (эмиссию) новых денег.

Банковская система - совокупность различных видов национальных банков и кредитных учреждений, действующих в рамках общего денежно-кредитного механизма. Включает Центральный банк, сеть коммерческих банков и других кредитно-расчетных центров. Центральный банк проводит государственную эмиссионную и валютную политику, является ядром резервной системы. Коммерческие банки осуществляют все виды банковских операций.

В настоящее время изучение банковской системы является одним из актуальных вопросов российской экономики. Банки прочно вошли в нашу жизнь. Они обеспечивают жизнедеятельность экономики, оставаясь при этом не на виду у широких масс. Но это не повод забывать об их проблемах и потребностях, которые нужно решать и обеспечивать. Создание устойчивой, гибкой и эффективной банковской инфраструктуры - одна из важнейших и чрезвычайно сложных задач, стоящих перед современной Россией. Только таким путем можно создать благоприятные условия для развития и деятельности банковской системы - необходимого компонента для эффективной деятельности рыночных механизмов. Сегодня, в условиях развитых товарных и финансовых рынков, структура банковской системы резко усложняется. Появляются новые виды финансовых учреждений, новые кредитные учреждения, инструменты методы обслуживания клиентуры.

В данной курсовой работе анализируется устройство и функции банковской системы, её структура в условиях России, оценивается влияние банков на экономическое развитие государства, а также рассматриваются основные виды операций, проводимые в настоящее время кредитными учреждениями.

1. Общая характеристика банковской системы

В административно-командной экономике финансово-кредитная система являлась в основном проводником принятых решений. В настоящее время формируется финансовый рынок как сфера обращения (купли-продажи) денежных ресурсов, ценных бумаг, иностранных валют. Он предоставляет Субъектам предпринимательства многовариантную возможность получения источников финансирования или выгодного вложения временно свободных средств.

Банки и другие финансово-кредитные учреждения, а также эмитенты оказывают финансовые услуги, привлекают и предоставляют на коммерческой основе средства. Предприятия имеют возможность делать вклады в банк на рублевые или валютные счета, на депозиты, приобретать или продавать ценные бумаги и т.д. Каждое предприятие на основе глубокого изучения конъюнктуры финансового рынка с учетом действующего законодательства по его регулированию формирует оптимальный портфель финансовых вложений и заимствований.

Современные банковские системы имеют сложную структуру. В основе классификации системы лежит характер услуг, которые учреждения финансового сектора предоставляют своим клиентам. Можно выделить три важнейших элемента финансово-кредитной системы:

центральный (эмиссионный банк);

коммерческие банки;

3) специализированные финансовые учреждения (ломбарды, страховые, сберегательные и т.д.).

В зависимости от взаимосвязей банков и характера выполняемых ими функций различают два типа построения банковской системы: одноуровневую (распределительную, централизованную) и двухуровневую.

Для стран с административно-командным режимом управления характерна одноуровневая банковская система. Ее особенность заключается в том, что все банки, в том числе центральный, выполняют аналогичные функции по кредитно-расчетному обслуживанию хозяйства. Хотя в системе формально имеется несколько банков, на практике центральный банк берет на себя функции коммерческих банков, выступая единым кредитно-расчетным и валютным центром. Все остальные банки осуществляют свои операции в соответствии с директивами центрального банка. Такая система функционировала в рамках Советского Союза. Функции центрального банка и финансирование текущих расходов предприятий всех отраслей народного хозяйства в СССР выполнял Госбанк СССР, а Промстройбанк СССР осуществлял финансирование капитального строительства.

В странах с развитой рыночной экономикой и в России действует двухуровневая банковская система, для которой характерно строгое разделение функций центрального и коммерческих банков.

Двухуровневая система состоит из трех элементов:

центрального банка страны (главный банк банковской системы);

коммерческих банков (основа банковской системы);

учреждений банковской инфраструктуры, создающей информационное, методическое, научное и кадровое обеспечение банковской деятельности. К этим учреждениям относятся службы: по обработке, передаче и хранению информации, международных систем межбанковской коммуникации; страховые структуры; расчетные палаты; аудиторские службы; центры торговли валютой, межбанковскими кредитами; системы подготовки кадров для банков.

На процесс развития банковской системы и таким образом на ее роль в социально-экономическом развитии страны влияет совокупность факторов, как внешних по отношению к банковской системе, так и внутренних.

К внешним факторам относятся экономические, политические, правовые, социально-психологические и форс-мажорные.

В число экономических факторов входят принципы исполнения федерального бюджета, характер реализуемой денежно-кредитной политики, сложившаяся система налогообложения, результаты проведения экономических реформ, формирующие общие условия функционирования банковской системы. Так, при экономическом росте, как правило, увеличивается число субъектов хозяйствования, растут экономические связи, что влечет за собой соответствующий рост спроса на банковские услуги со стороны как предприятий и организаций, так и населения.

В случае кризисного развития наблюдаются противоположные процессы, угнетающие банковскую систему в целом, усложняющие деятельность отдельных банков, снижающие их надежность и ликвидность. Развитие банковской системы может сдерживаться под влиянием таких факторов, как чрезмерный налоговый пресс на прибыль банков, отсутствие достаточных ресурсов для осуществления банковских операций, убыточность значительного числа крупных и средних предприятий, общее снижение уровня доходов населения.

Совокупность экономических факторов отражает состояние экономики, выраженное в интенсивности и способах установления экономических отношений с участием банков.

К политическим факторам относятся те решения органов государственной власти и управления на федеральном, региональном и местном уровнях, которые влияют на характер решений, принимаемых субъектами банковской системы. К основным решениям, принимаемым Банком России и субъектами банковской системы, относятся:

разработка денежно-кредитной политики;

участие в формировании государственного бюджета и его пропорций;

участие в разработке основных направлений совершенствования налогообложения;

участие в развитии национального хозяйства, его отдельных отраслей и предпринимательства путем их кредитования;

разделение ответственности государства и бизнеса перед обществом.

Правовые факторы оказывают существенное воздействие на функционирование банковской системы. Принятое законодательство оказывает влияние на развитие банковской системы путем регулирования тех или иных банковских операций или сделок, разрешая или запрещая их.

Экономические, правовые и политические факторы во многом определяют комплекс социально-психологических факторов.

К социально-психологическим факторам относится уверенность большинства населения в правильности проводимых экономических преобразований, в стабильности налогового, таможенного, валютного законодательства, хороших перспективах для экономики в целом и ее отдельных частей. Все перечисленное в совокупности формирует уровень доверия к банковской системе, готовность осуществлять банковские операции и пользоваться банковскими услугами. В этом случае доверие к банковской системе определяет и более эффективное выполнение ею функций обеспечения финансирования потребностей экономического развития за счет привлечения финансовых ресурсов населения и иностранных инвесторов.

Форс-мажорные обстоятельства являются следствием стихийных бедствий и непредсказуемых событий, которые приводят к сбоям в платежных системах. Они могут быть разделены па следующие виды:

природные (наводнения, землетрясения, ураганы), которые технически затрудняют функционирование банковской системы;

политические (закрытие границ, введение международных запретов на экономические отношения с другими государствами, военные конфликты), которые приводят к необходимости существенного пересмотра условий взаимодействия банков и их клиентов;

экономические (отказ государства от выполнения своих финансовых обязательств, изменения правил расчетов, системы налогообложения, введение ограничений на экспортно-импортную деятельность, кризисы на финансовых рынках), которые приводят к затруднениям банков и клиентов, вызванным общей неопределенностью хозяйственной деятельности. При этом как бы долго ни готовились реформы (налоговая, расчетов и т.п.), форс-мажорный характер их влияния на банковскую систему не меняется, поскольку предугадать или зарегламентировать все нюансы экономических отношений не представляется возможным.

Под внутренними факторами, влияющими на результаты функционирования банковской системы как единого целого, следует понимать совокупность факторов, которые формируются субъектами банковской системы и определяются следующими основными моментами:

ролью и авторитетом Банка России в банковской системе;

компетенцией руководителей банков и квалификацией банковских работников;

уровнем межбанковской конкуренции и ее характером;

степенью осознания банковским сообществом своей роли в экономике и целей развития банковской системы;

сложившимися банковскими правилами и обычаями.

В России, как и в большинстве стран, банковская система является двухуровневой.

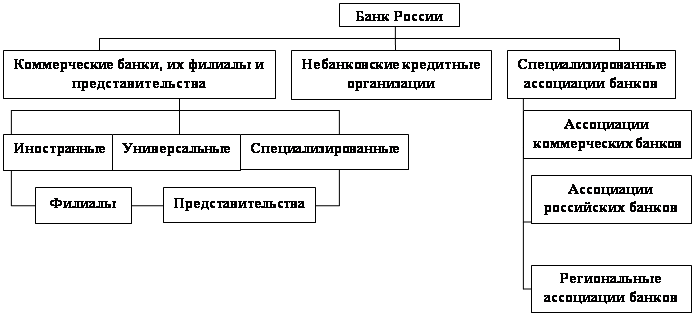

В Законе о Центральном банке Российской Федерации (Банке России) отмечается, что банковская система включает в себя Банк России, кредитные организации и их ассоциации.

Банковская система Российской Федерации представлена как Универсальными банками, так и специализированными.

Перечисленные компоненты образуют систему, объединенную общими функциями (банковская деятельность — осуществление, обеспечение, регулирование) и целями (обслуживание денежно-кредитного обращения).

В банковской системе Российской Федерации существуют связи двух типов: между однопорядковыми элементами банковской системы и Банком России с остальными ее элементами. Связи первого типа обеспечивают отношения координации между указанными элементами системы, в то время как связи второго типа перерастают в отношения субординации, которые главным образом обеспечивают целостность системы и слаженность ее функционирования. Структура банковской системы государства приведена на рис. 1.

Рис. 1. Банковская система Российской Федерации

Похожие работы

... выпуск в обращение банковских и казначейских билетов, бумажных денег и ценных бумаг. Система коммерческих банков (КБ) в РФ в ее современном виде формируется с 1988 г. в соответствии с Законом РСФСР от 2.12.90 г. «О банках и банковской деятельности в РСФСР» и Законом «О Центральном Банке Российской Федерации». Банки осуществляют свою деятельность на основе лицензий нескольких видов: n лицензий ...

ологии (клиент-банк, системы денежных переводов, дебетовые и кредитные карты и т.д.), различные виды кредитования (потребительское, ипотечное и др.). Тем не менее, по всем показателям банковская система России значительно отстает от развитых стран. Несмотря на высокий рост, объем выдаваемых кредитов не соответствует задачам экономического роста, стоящим перед страной. В структуре источников ...

... поскольку она не позволяла учреждать банки с ограниченной ответственностью там же, с. 80--82]. Наиболее слабым местом в работе Кэри было его теоретическое обоснование тезиса о том, что банковская система, действующая в условиях жестких ограничений, с большей вероятностью порождает экономические кризисы [там же, с. 57]. Объяснение, данное Кэри, позднее получило довольно значительное развитие во ...

... , кредитованием и аккумулированием средств на определенные цели: были ж/д банки, земельные банки, торговые банки и т.д. При формировании современной банковской системы России на самом начальном этапе, банки создавались с таким разделением, как чисто коммерческий банк, как инновационный банк, инвестиционный банк, даже было создано 4 ипотечных банка (На сегодня не осталось ни одного, кроме ...

0 комментариев