Навигация

Коммерческие банки России. Основные направления развития банковского сектора РФ на период до 2008 года

3. Коммерческие банки России. Основные направления развития банковского сектора РФ на период до 2008 года

В широком смысле коммерческий банк - это любой банк, который функционирует на втором после центрального банка уровне банковской системы. В узком понимании коммерческий банк - это банк, который выполняет определенный набор базовых банковских операций, единственной целью которого является получение максимальной прибыли.

Коммерческие банки составляют систему, которая обеспечивает жизнеспособность реальной экономики. Выступая в роли посредников, банки также выполняют важную роль в процессе реализации денежно-кредитной политики, участвуют в процессе эффективного перераспределения накоплений и инвестиций в условиях рыночной экономики и в обеспечении стабильности всей финансовой системы в целом. Поскольку банки принимают на себя риски, они могут оказаться неплатежеспособными и потерпеть банкротство. В случае банкротства банка его вкладчики теряют сбережения, что может иметь разрушительные последствия и повлечь за собой потерю доверия ко всей банковской системе со стороны их клиентов. Поэтому основной причиной, по которой Банку России следует регулировать деятельность банков, является поддержание уверенности и доверия к банковской системе путем разработки и установления минимальных стандартов, обеспечивающих безопасность и надежность деятельности банков.

По состоянию на 1 июля 2008 г., когда проходила подготовка законопроекта, было проведено исследование банковского сектора, по которому количество действующих банков составляло 1080, из них 329 банков (30,5% от общего количества) имеют капитал менее 180 млн. руб., 175 банков (16,2% от общего количества) - менее 90 млн. рублей . По данным Ассоциации российских банков, на 1 января 2009 г. в стране действовало 1108 банков, из них 319 (29%) имели капитал менее 180 млн. рублей, 158 (15%) - менее 90 млн. рублей .

На начало 2008 г. банковские активы составили 60% ВВП, общий кредитный портфель - 40% ВВП, а розничные кредиты достигли 10% ВВП. Увеличение роли банковского сектора происходило главным образом через активизацию банков в кредитовании потребительского спроса. Если в 2004 г. только 11% роста потребления финансировалось банковскими кредитами, то к 2008 г. - уже более 40%. Доля банковских кредитов в финансировании инвестиций выросла с 3% в 2000 г. до 12% в 2008-м. В 2005 - 2008 гг. рост банковских активов финансировался уже за счет внешнего долга (до 30%). За счет размещения акций российских эмитентов за рубежом стимулировался и рост корпоративных депозитов и счетов.

Согласно принятым в начале года поправкам к Закону "О банках и банковской деятельности" с 2010 г. капитал банков должен быть не менее 90 млн руб., с 2012-го - не менее 180 млн руб. По данным ЦБ РФ, на 1 мая 2009 г. первому условию не соответствовали 179 банков (за исключением санированных), второму - 321 банк, т.е. в общей сложности примерно треть российских банков. По оценкам регулятора, на долю этих банков приходится около 0,5% от общего объема банковских активов.

Естественно, следует ожидать очередной волны слияний и поглощений: по некоторым оценкам, из-за кризиса могут пострадать до 30% российских организаций, причем не только мелкие, но и 5 - 10 входящих в топ-50 по размеру активов.

На волне глобального финансового кризиса и споров о новой финансовой архитектуре выдвигаются предложения относительно оптимальной структуры организации российской банковской системы, которая, на взгляд авторов, могла бы состоять из 3 тыс. банков, разделенных на три типа:

- универсальные банки - полноценные финансовые посредники, работающие в условиях строгого регулирования и имеющие солидный капитал (порядка 200 банков);

- небольшие банки - финансовые организации типа средних региональных банков и кредитных союзов (1 - 2 тыс. банков);

- расчетные банки - учреждения, которые могут выступать в качестве платежных систем и казначейских банков для группы компаний (1 - 2 тыс. банков).

Сейчас в России действует более тысячи банков, из которых лишь 200 активно занимаются полным спектром банковских операций. Однако российское правительство и Банк России дали понять, что тысяча банков - это слишком много.

Эффективность регулирования повысится, если число банков уменьшится. Как показал глобальный кризис, регуляторы должны иметь возможность следить как за степенью рискозависимости банков по отдельности, так и за общей степенью их зависимости от рисков экономики в целом. Сложность регулирования тесно связана с числом, размером и масштабом деятельности каждого банка в отдельности.

Наличие в России большого числа банков обусловлено тем, что многие из них имеют небольшие размеры и действуют на очень ограниченной географической территории. Несмотря на то что малые банки предлагают довольно широкий ассортимент продуктов и работают с населением, общий их вклад в риски, которым подвержена экономика в целом, невелик, так как и они, и их клиенты малы. Практика показывает, что в России мелкие кредитные организации в отдаленных регионах предоставляют реальные экономические услуги. Для более крупных банков эта ниша неинтересна или экономически нецелесообразна.

Коммерческие банки выполняют следующие операции:

1) привлечение депозитов, т.е привлекать как вклады денежные средства физических и юридических лиц;

2) предоставление кредитов, т.е размещать указанные средства от своего имени, на собственных условиях и на собственный риск;

3) расчетно-кассовое обслуживание клиентов, т.е. открывать и вести банковские счета физических и юридических лиц.

Заключение

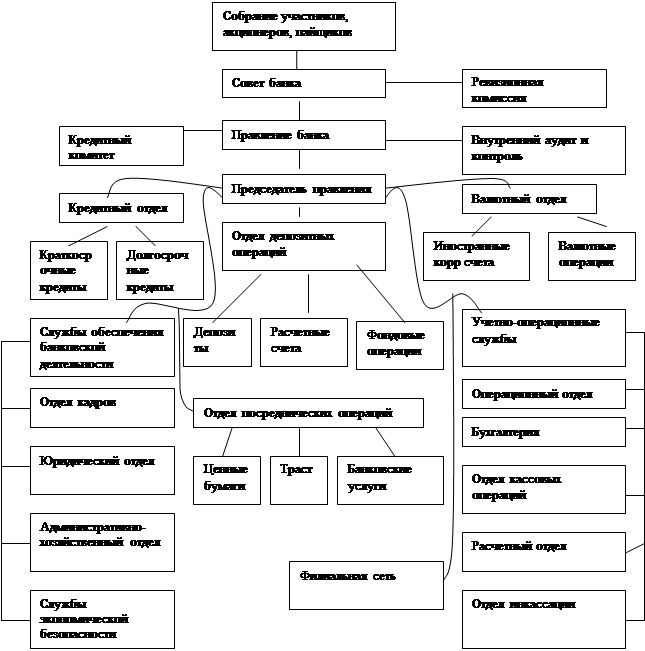

В данной контрольной работе я выяснила, что банковская система представляет собой двухуровневую конструкцию, состоящую из центрального банка и коммерческих банков. Каждый из этих уровней имеет свою совершенную и четко функционирующую организационно-управленческую структуру, что позволяет кредитным учреждениям успешно взаимодействовать как между собой, так и с центральным банком государства.

Также, исходя из моей контрольной работы, я могу сделать следующие выводы:

1. Развитие банковской системы прошла в трех формах;

2. Цели и функции ЦБ РФ определяются Конституцией РФ и Федеоальным законом № 86 от 02.07.2002 г. "О Центральном Банке Российской Федерации (Банке России)";

3. Свои функции Центральный банк осуществляет через банковские операции - активные и пассивные. Пассивными называют операции, с помощью которых образуются банковские ресурсы, активными являются операции по размещению и выдаче банковских ресурсов. К основным активным операциям центральных банков относится: учетно-судные операции; банковские инвестиции; операции с золотом и иностранной валютой;

4. ЦБ РФ совместно с Правительством РФ разрабатывает и представляет на рассмотрение Государственной Думы основные направления денежно-кредитной политики. Основными инструментами и методами денежно-кредитной политики Банка России являются: процентные ставки по операциям Банка России; нормативы обязательных резервов; операции на открытом рынке; рефинансирование кредитных организаций; валютные интервенции; установление ориентиров роста денежной массы; эмиссия облигаций от своего имени;

5. По состоянию на 1 июля 2008 г. количество действующих банков составляло 1080;

6. Коммерческие банки выполняют следующие операции: 1) привлечение депозитов, 2) предоставление кредитов, 3) расчетно-кассовое обслуживание клиентов.

Список использованной литературы

1. Федеральный закон "О банках и банковской деятельности" № 395-1 от 02.12.1990;

2. ФЗ № 86 от 02.07.2002 г. "О Центральном Банке Российской Федерации (Банке России)";

3. "Бюджетный кодекс Российской Федерации" от 31.07.1998 N 145-ФЗ

4. "Организация деятельности центрального банка", Смольянинова Е.Н. – М: "ИНФРА", 2005г.

5. "Современный экономический словарь", Райзберг Б.А., Лозовский Л.Ш., Стародубцева Е.Б. - ИНФРА-М, 2006

6. "Деньги. Кредит. Банки.": Учебник для вузов/ Под ред. проф. Е.Ф. Жукова. – М: Банки и биржи, ЮНИТИ, 1999.

7. "Банковское право" № 3, 2006 г. В.А. Иванов "Эволюция банковской системы России"

8. "Банковское право" 2009, №3 С.А. Кушикова " Некоторые проблемы современной банковской системы Российской Федерации"

9. Вестник Ассоциации российских банков. 2009. N 3

10. "Бухгалтерия и банки", 2009, N 9 А.Саркисянц "Российская банковская система на фоне банковской системы Европы"

11. "Банки и деловой мир", 2009, N 7 Р.Хейнсворт " Слишком много банков"

Похожие работы

... выпуск в обращение банковских и казначейских билетов, бумажных денег и ценных бумаг. Система коммерческих банков (КБ) в РФ в ее современном виде формируется с 1988 г. в соответствии с Законом РСФСР от 2.12.90 г. «О банках и банковской деятельности в РСФСР» и Законом «О Центральном Банке Российской Федерации». Банки осуществляют свою деятельность на основе лицензий нескольких видов: n лицензий ...

ологии (клиент-банк, системы денежных переводов, дебетовые и кредитные карты и т.д.), различные виды кредитования (потребительское, ипотечное и др.). Тем не менее, по всем показателям банковская система России значительно отстает от развитых стран. Несмотря на высокий рост, объем выдаваемых кредитов не соответствует задачам экономического роста, стоящим перед страной. В структуре источников ...

... поскольку она не позволяла учреждать банки с ограниченной ответственностью там же, с. 80--82]. Наиболее слабым местом в работе Кэри было его теоретическое обоснование тезиса о том, что банковская система, действующая в условиях жестких ограничений, с большей вероятностью порождает экономические кризисы [там же, с. 57]. Объяснение, данное Кэри, позднее получило довольно значительное развитие во ...

... , кредитованием и аккумулированием средств на определенные цели: были ж/д банки, земельные банки, торговые банки и т.д. При формировании современной банковской системы России на самом начальном этапе, банки создавались с таким разделением, как чисто коммерческий банк, как инновационный банк, инвестиционный банк, даже было создано 4 ипотечных банка (На сегодня не осталось ни одного, кроме ...

0 комментариев