Навигация

Экономические основы страхового дела

2 Экономические основы страхового дела

Страхование — необходимый элемент производственных отношений. Оно связано с возмещением материальных потерь в процессе общественного производства. Важнейшим условием нормального воспроизводственного процесса является его непрерывность и бесперебойность. Постоянное возобновление производства необходимо для обеспечения насущных жизненных потребностей людей во всех общественно-экономических формациях, в том числе и в современном обществе.

Если же процесс общественного производства прерывается или нарушается в результате разрушительного воздействия стихийных сил природы или негативных последствий других чрезвычайных событий (пожаров, взрывов, эпидемий, травматизма и др.), то общество вынуждено прежде всего принимать различные предупредительные меры, а если они не дают желаемого результата, то возмещать нанесенный материальный ущерб, восстанавливать нормальные условия воспроизводства рабочей силы. Стихийные и иные бедствия, несущие материальные потери, первоначально воспринимались людьми как случайные события, однако многовековой опыт истории человечества показал, что периодическое наступление разрушительных сил природы и других чрезвычайных явлений есть объективный, закономерный процесс, связанный с противоречивым характером общественного производства.

Рискованный характер общественного производства, обусловленный в первую очередь противоречием между человеком и природоразрушительными силами, порождает отношения между людьми по предупреждению, преодолению, локализации разрушительных последствий стихийных и других бедствий, а также по безусловному возмещению нанесенного ущерба. Эти объективные отношения выражают реальные и наиболее насущные потребности людей в поддержании достигнутого ими жизненного уровня. Данные отношения отличает определенная специфичность, и они в совокупности составляют экономическую категорию страховой защиты общественного производства.

Специфичность данной экономической категории обусловливают три основных признака:

—случайный характер наступления разрушительного события;

—чрезвычайность нанесенного ущерба, характеризуемая натуральными и денежными измерителями;

—объективная необходимость предупреждения, преодоления последствий указанного события и возмещения материального или иного ущерба.

Указанные признаки в своей совокупности свидетельствуют о наличии страхового риска в производственной деятельности людей и о необходимости защитных мер для обеспечения непрерывного и бесперебойного производственного процесса. В страховом риске и в защитных мерах состоит сущность экономической категории страховой защиты общественного производства.

Для того чтобы в соответствии с требованиями указанной экономической категории проводить в жизнь защитные меры, необходимо обособление части валового национального продукта для предупреждения и возмещения материального ущерба, т.е. формирование страхового фонда. Тем самым экономическая категория страховой защиты общественного производства находит свое материальное воплощение в страховом фонде, который представляет собой совокупность различных страховых натуральных запасов и денежных страховых фондов.

Страхование в сочетании с самострахованием предпринимателей составляет теперь достаточно эффективную систему обеспечения бесперебойности и непрерывности общественного производства.

Страхование является экономической категорией, находящейся в подчиненной связи с категорией финансов. Как и финансы, страхование обусловлено движением денежной формы стоимости при формировании и использовании соответствующих целевых фондов денежных средств в процессе распределения и перераспределения денежных доходов и накоплений. В то же время для страхования характерны экономические отношения, связанные только с перераспределением доходов и накоплений для возмещения материальных и иных потерь. Тем самым страхование связано с вероятностным движением денежной формы стоимости.

9.3 Организация страхования

Рыночная экономика развитых стран и подавляющегося большинства развивающихся стран — это гибко регулируемая система. Страхование выступает, с одной стороны, как один из элементов этого регулирования, обеспечения устойчивости производства и потребления, а, с другой — как объект регулирования, функционирующий в рамках общих и специфичных для него правил.

Главной, принципиальной чертой организации страхового дела в современный период является его демонополизация. Наряду с государственным страхованием возникла и развивается страхование, проводимое акционерными обществами, кооперативами и другими организациями.

Все организационные формы страхования должны руководствоваться общим законом о страховании и, одновременно, нормативными актами, относящимися к каждому из них.

Государственное страхование — форма страхования, при которой в качестве страховщика выступает государственная организация. Оно может осуществляться в условиях абсолютной монополии государства на проведение всех видов страхования (универсальной), монополии государства лишь на отдельные виды страхования (частичной) или же отсутствии какой-либо государственной страховой монополии. Сейчас развитие движется к последнему варианту. Тем не менее, нельзя исключить приоритет государства в проведении некоторых видов страхования.

Акционерное страхование — организационная форма страховой деятельности, при которой в качестве страховщиков выступают акционерные общества, формирующие свой уставной капитал посредством акция (иногда облигаций). Это позволяет учредителям при небольших собственных средствах за счет привлечения денежных ресурсов других юридических и физических лиц быстро развернуть проведение страховых операций. В зависимости от порядка создания первоначального капитала различают акционерные общества открытого типа и закрытого типа.

Взаимное страхование — такая организационная форма страховой защиты, при которой каждый страхователь одновременно является членом страхового общества, то есть это объединение страхователей в целях обеспечения взаимопомощи. Ему в меньшей степени присуща коммерческая направленность, чем акционерному страхованию.

Кооперативное страхование. По своему содержанию взаимному. Об этом свидетельствует отечественный опыт проведения страхования в системе потребительской и промысловой кооперации в 20-е и 30-е годы и зарубежная практика. Законодательно определена сфера деятельность кооперативных страховых учреждений — имущество и имущественные интересы в рамках кооперативной системы.

Поэтому есть основания считать, что в перспективе на страховом рынке нашей страны как равноправные будут выступать государственные, акционерные и взаимные страховые общества (компании).

Непременным условием формирования страхового рынка является конкуренция страховых организаций, то есть их соперничество за привлечение страхователей, мобилизацию денежных средств в страховые фонды, выгодное их инвестирование и достижение высоких конечных финансовых результатов. Конкуренция, как правило, относится к проведению добровольного страхования. Она предполагает создание страхователям возможностей для заключения договоров имущественного и личного страхования на условиях, наиболее полно соответствующих их интересам; побуждает страховые организации разрабатывать и внедрять новые виды страхования, постоянно их совершенствовать, расширять ассортимент предлагаемых услуг, ориентированных на интересы конкретных социально-экономических групп населения, а также предприятий, базирующихся на разнообразных формах собственности, действующих в различных отраслях народного хозяйства.

При проведении одинаковых видов страхования конкуренция между страховыми организациями выражается в создании удобных форм заключения договоров и уплаты страховых взносов, снижения тарифных ставок и точном определении возникшего ущерба (вреда), оперативной выплате страхового возмещения и страховых сумм. Важность последних факторов означает, что конкуренция возможна даже при проведении обязательных видов страхования.

Конкуренция во всех сферах деятельности — главное условие перехода к рыночной экономике. Из этого вытекает право предприятий и отдельных граждан заниматься страховым делом. Но страхование — особая сфера деятельности, которая должна обеспечить защиту юридических и физических лиц при наступлении, как правило, неблагоприятных, а подчас и чрезвычайных событий, оказывать материальную поддержку в несчастье. Она должна быть надежной, гарантированной, в связи с чем страхование нуждается как в общепринятых, так и в особых методах государственного регулирования, должно базироваться на прочном юридическом и экономическом фундаменте.

Поэтому создается механизм регистрации страховых организаций, лицензирования и контроля страховых операций. Он призван обеспечить, чтобы в конкурентной борьбе страховые организации не переступали грань, когда могут пострадать интересы страхователя. Неприемлемо снижение тарифов до уровня, при котором нарушается финансовая устойчивость страховой компании (общества); в инвестировании страховых резервов приоритет отдается, хотя и не самым прибыльным, но надежным объектам.

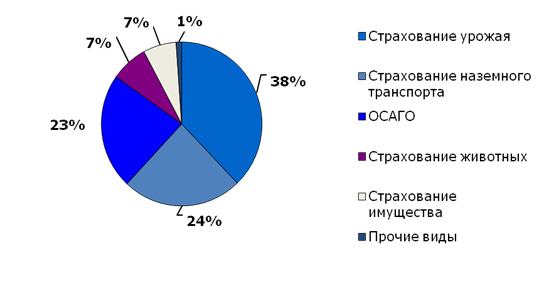

Сочетание конкуренции и государственного регулирования страхового дела необходимо также для стимулирования развития его в сферах, где нет надежды на существенную прибыль (страхование урожая, экологических рисков и т.д.). Конкурирующие организации, исходя из своих интересов, отдают приоритет менее трудоемким и более дорогим видам страхования, операциям с пониженным риском, а, следовательно, с высоким финансовым результатом. Следовательно, необходим механизм, обеспечивающий выживание организаций, проводящих общественно-значимые, но не доходные виды страхования.

Организация страхового дела на рыночной основе повышает требования к содержанию информации о деятельности всех страховщиков. Она не может ограничиваться сообщением о видах страхования, порядке заключения договоров и выплаты страхового возмещения (страховых сумм). В ней должна содержаться информация о страховой организации, предлагающей те или иные услуги, ее уставном капитале, акционерах, активах и пассивах баланса. Только при таких условиях у страхователя будет реальная возможность осознанно решать вопрос, какой страховой организации доверить свою судьбу.

Соперничество страховых организаций нельзя рассматривать как абсолютную категорию. Во многих случаях необходимо их сотрудничество. Оно выступает прежде всего в перестраховании крупных и опасных рисков. Такое перестрахование вначале осуществляется путем передачи одними страховыми организациями другим части своей ответственности. Организации, принимающие риски в перестрахование одновременно на взаимных началах, могут передавать часть своей ответственности другим компаниям; следовательно, одни и те же общества выступают одновременно в роли перестраховщиков и перестрахователей. В дальнейшем, несомненно, возникнут специализированные общества, осуществляющие только перестраховочные операции.

Одной из форм сотрудничества страховых организаций является совместное страхование (сострахование) на долевых началах крупных объектов или опасных рисков. В развитом виде такое сотрудничество приводит к созданию пулов, страховых союзов, клубов.

Литература

1. Страховое дело. Под ред. Рейтмана Л.И. М., 1992.

2. Шахов В.В. Введение в страхование: экономический аспект. М., Финансы и статистика, 1992.

Похожие работы

... закреплено в заключенном между ними письменном договоре. В удостоверение заключенного договора страхователю вручается «страховой полис». 2.2 Классификация страхования по форме организации По форме организации страхование выступает как: Государственное страхование – представляет собой организационную форму, где в качестве страховщика выступает государство в лице специально уполномоченных ...

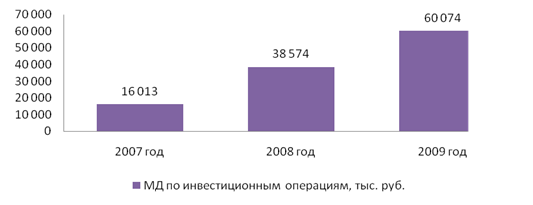

... лиц в осуществление договорных отношений между субъектами инвестиционной деятельности не допускается. Государственное регулирование условий и контроль за инвестиционной деятельностью страховых организаций осуществляет Комитет по надзору за страховой деятельностью при Министерстве финансов. С этой целью Комстрахнадзором введена специальная форма квартальной отчетности для страховщиков, с помощью ...

... , характеризующие отдельные стороны деятельности страховых организаций. В следующем подразделе более подробно рассмотрим основные показатели финансово-хозяйственной деятельности страховых организаций.[22] 1.3 Методология анализа показателей финансово-хозяйственной деятельности страховых организаций Основными финансовыми показателями деятельности страховой организации служат: ...

... в самостоятельную федеральную структуру, действующую в рамках единого финансового контроля Министерства финансов Российской Федерации. Для повышения прозрачности деятельности страховых организаций, развития конкурентоспособной среды должны вводиться требования о представлении и публикации бухгалтерской отчетности на основе международных стандартов. Раскрытие профессиональными участниками ...

0 комментариев