Навигация

Организация страхования в Украине в условиях перехода к рынку

Министерство образования и науки Украины

Харьковский национальный университет им. В.Н. Каразина

Кафедра «Финансы и кредит»

Курсовая работа

по курсу «Финансы»

на тему: «Организация страхования в Украине в условиях перехода к рынку»

Выполнила: студентка 3-го курса

заочного отделения

экономического факультета

группы «Финансы»

Бойко Н.С.

Руководитель: Бакуто Л.Д.

Харьков 2002

Содержание:

Введение ……………...…………………………………………… 3

1. Страхование как экономическая категория ……………… 3-7

1.1 Страхование в экономике рыночного типа ……………. 3

1.2 Функции страхования …………………………………… 6

2. Классификация страхования ………………………………. 7-9

2.1 Общая характеристика ………………………………….. 7

2.2 Классификация страхования по форме организации … 8

2.3 Отрасли страхования …………………………………….. 9

3. Особенности развития страхового рынка Украины …….. 10

4. Условия обеспечения платежеспособности страховщиков…14

5. Проблема развития страхового рынка Украины ………… 16

6. Конкуренция на украинском страховом рынке ………….. 20

7. Как усовершенствовать страховой рынок в Украине …... 26

Заключение ……………………………………………………… 27

Список литературы ……………………………………………. 28

Введение:

В рыночной экономике отрасль страховых услуг играет важную роль для всего общества. Ситуация в странах переходящих к рыночной экономике является уникальной: застойная, монополистическая система со временем уступает место динамичной, конкурирующей рыночной экономике. Поскольку, страховая деятельность в новой среде сопровождается значительной неуверенностью и большим количеством бизнес-рисков, повышение эффективности страховой деятельности возможно лишь путем проведения эффективной государственной политики, направленной на регулирование страхового рынка в Украине.

Страховой рынок должен отображать конкретные условия конкретной страны, а именно, уровень развития социально-экономической сферы. Украина только недавно начала создание собственного страхового рынка. Из-за того, что Украина находится на переходном этапе развития, структура страхового рынка может конкретно отличаться от зарубежных стран в плане отношений между отдельными видами страхования, да и сам механизм украинского страхования пока не совершенен.

В этой работе я попыталась рассмотреть, какую роль страхование играет в экономике рыночного типа, особенности и проблемы страхового рынка Украины и предложения по их разрешению.

1. Страхование как экономическая категория

1.1 Страхование в экономике рыночного типа

Страховые отношения известны, по крайней мере, с эпохи позднего средневековья. Тогда, в результате великих географических открытий, заметно расширились горизонты международной торговли и предпринимателям потребовались крупные суммы капитала, чтобы использовать новые возможности. Рост богатства общества и степень удовлетворения его потребностей в решающей мере зависели от страхования.

Первый из известных в мировой практике договоров страхования был оформлен в Генуе в 1347. Первый письменный договор страхования жизни, дошедший до наших дней, был заключен в Англии в XVI в. Страхование возникло и развивалось, имея своим конечным назначением удовлетворение потребностей человека, его осознанных запросов в страховой защите от различных случайностей. В страховании реализовались определенные экономические отношения, складывающиеся между людьми в процессе производства, распределения, обмена и потребления, материальных благ. Оно предоставляло всем хозяйственным субъектам гарантии в возмещении ущерба.

Тесно связаны между собой страхование и предпринимательство. Как тип хозяйственного поведения предпринимательство нуждается в страховании. Для предпринимательства характерно организационно- хозяйственное новаторство, нахождение новых, более эффективных способов использования ресурсов, гибкость, постоянная самообновляемость, готовность идти на риск. Возникают страховые интересы как форма выражения материальных потребностей. Эти страховые интересы ориентируют предпринимательство на овладение перспективными факторами развития, на поиск новых сфер приложения капитала.

Как экономическая категория страхование представляет систему экономических отношений, включающую совокупность форм и методов формирования целевых фондов денежных средств и их использования на возмещение ущерба при различных непредвиденных неблагоприятных явлениях, а так же на оказание помощи гражданам при наступлении определенных событий в их жизни. Переход к рыночной экономике обеспечивает существенное возрастание роли страхования в общественном воспроизводстве, значительно расширяет сферу страховых услуг. При командно-административной системе управления народным хозяйством, доминирующей роли государственной собственности и слабой экономической ответственности руководителей и трудовых коллективов за ее сохранность страхование не могло получить подобающего ему места в экономике.

Развертывание рыночных отношений, когда каждый товаропроизводитель начинает действовать на свой страх и риск, повышает роль и значение страхования. При этом, наряду с традиционным назначением- обеспечением защиты от природной стихии (землетрясения, наводнения, бури и др.), случайных событий технического и технологического характера (пожара, аварии, взрыва и др.), объектом страхования все больше становятся убытки от различных криминогенных явлений (кражи, разбойные нападения, угон транспортных средств и др.). Предприятия и организации различных форм собственности, выступающие в качестве страхователей, испытывают потребность в возмещении не только ущерба, выражающегося в гибели или повреждении основных фондов и оборотных средств, но и в компенсации недополученной прибыли или дополнительных расходов из-за вынужденных простоев предприятия (неритмичные поставки сырья, неплатежеспособность оптовых покупателей).

Изменения затрагивают также сферу имущественного и личного страхования граждан, что непосредственно связано с экономическими интересами населения. Соотношение долгосрочных и краткосрочных договоров страхования, сочетание рисковых и сберегательных условий страхования, уровень банковского процента на резерв взносов по договорам страхования жизни, учет ценовых тенденций и осуществление антиинфляционных мероприятий с переходом к рыночной экономике неизбежно становятся предметом страховой политики. Возрастает предложение страховых услуг. Происходит постепенное формирование страхового рынка. Приоритет отдается добровольным видам страхования, хотя в определенных сферах сохраняется или даже вводится обязательное страхование (например, медицинских расходов военнослужащих от несчастных случаев и др.)

В экономике рыночного типа страхование выступает, с одной стороны, средством защиты бизнеса и благосостояния людей, а с другой - коммерческой деятельностью, приносящей прибыль. Источниками прибыли страховщика выступают доходы от собственно страховой деятельности, от инвестиций временно свободных денежных средств в объекты материального производства, непроизводственной сферы, акции предприятий, банковские депозиты и т.д.

Страхование служит важным фактором стимулирования хозяйственной активности в условиях рыночной экономики, создает для всех участников рыночных отношений равные права, дает сильные психологические мотивации экономической деятельности, стремление получить выгоду, желание рискнуть, «проверить себя».

Страхование также предусматривает замкнутое перераспределение ущерба с помощью специализированного денежного страхового фонда, образуемого за счет страховых взносов. При страховании возникают перераспределительные отношения по формированию и использованию этого фонда, что приближает страхование к финансам, но одновременно и подчеркивает особенности. Движение денежной формы стоимости в страховании подчинено степени вероятности нанесения ущерба в результате наступления страхового случая.

Есть одна особенность страхования, которая приближает его к категории кредита,- это возвратность средств страхового фонда.

Известно, что именно кредит обеспечивает возвратность полученной денежной ссуды. Однако, отмечая такую возвратность страховых платежей как характерную черту страхования, следует иметь в виду, что она относится, прежде всего, к страхованию жизни. Действительно, большая часть взносов (нетто-платежи) возвращается при наступлении страхового случая (дожитие застрахованного до определенного срока или в случае его смерти). Это действительно возврат взносов, и он имеет обязательный характер. Но при имущественном страховании от несчастных случаев и при многих прочих видах страхования выплаты страхового возмещения или иным рисковым видам теряется адресность этих сумм. Экономическое содержание этих выплат отлично от возврата страховых платежей.

Таким образом, выступая в денежной форме, закрепляя эти отношения юридическими документами, страхование имеет черты, соединяющие его с категориями «финансы» и «кредит», и в то же время как экономическая категория имеет характерные только для нее функции, выполняет присущую только ей роль.

Функции страхования и его содержание как экономической категории органически связаны. В качестве функций экономической категории страхования можно выделить следующие:

1. Формирование специализированного страхового фонда денежных средств.

2. Возмещение ущерба и личное материальное обеспечение граждан.

3. Предупреждение и минимизация ущерба.

1.2 Функции страхования

Первая функция – это формирование специализированного страхового фонда денежных средств как платы за риски, которые берут на свою ответственность страховые компании. Этот фонд может формироваться как в обязательном, так и в добровольном порядке. Государство исходя из экономической и социальной обстановки регулирует развитие страхового дела в стране.

Функция формирования специализированного страхового фонда реализуется в системе запасных и резервных фондов, обеспечивающих стабильность страхования, гарантию выплат и возмещений. Если в коммерческих банках аккумулирование средств населения с целью, например, денежных накоплений, имеет место только сберегательное начало, то страхование через функцию формирования специализированного страхового фонда несет сберегательно-рисковое начало. В моральном плане каждый участник страхового процесса, например при страховании жизни, уверен в получении материального обеспечения на случай несчастного события и при завершении срока действия договора. При имущественном страховании через функцию формирования специализированного страхового фонда не только решается проблема возмещения стоимости пострадавшего имущества в пределах страховых сумм и условий, оговоренных договором страхования, но и создаются условия для материального возмещения части или полной стоимости пострадавшего имущества.

Через функцию формирования специализированного страхового фонда решаются проблемы инвестиций временно свободных средств в банковские и другие коммерческие структуры, вложения денежных средств в недвижимость, приобретение ценных бумаг и т.д. С развитием рынка в страховании неизменно будет совершенствоваться, и расширяться механизм использования временно свободных средств. Значение функции страхования как формирование специальных страховых фондов будет возрастать.

Вторая функция страхования – возмещение ущерба и личное материальное обеспечение граждан. Право на возмещение ущерба в имуществе имеют только физические и юридические лица, которые являются участниками формирования страхового фонда. Возмещение ущерба через указанную функцию осуществляется физическим и юридическим лицам в рамках имеющихся договоров имущественного страхования. Порядок возмещения ущерба определяется страховыми компаниями, исходя из условий договоров страхования, и регулируется государством (лицензирование страховой деятельности).

Третья функция страховании – предупреждение и минимизация ущерба – предполагает широкий комплекс мер, в том числе финансирование мероприятий по недопущению или уменьшению негативных последствий несчастных случаев, стихийных бедствий. Сюда же относиться правовое воздействие, на страхователя закрепленное в условиях заключенного договора страхования и ориентированное на его бережное отношение к застрахованному имуществу. Меры страховщика по предупреждению страхового случая и минимизация ущерба носят название превенции. В целях реализации этой функции страховщик образует особый денежный фонд предупредительных мероприятий.

В интересах страховщика израсходовать какие-то денежные средства на предупреждение ущерба (например, финансирование противопожарных мероприятий: приобретение огнетушителей, размещение специальных датчиков контроля за тепловым излучением и т.д.), которые помогут сохранить застрахованное имущество в первоначальном состоянии. Расходы страховщика на предупредительные мероприятия целесообразны, так как позволяют добиться существенной экономии денежных средств на выплату страхового возмещения, предотвращая пожар или какой-либо другой страховой случай. Источником формирования фонда превентивных мероприятий служат отчисления от страховых платежей.

Похожие работы

... Важность последних факторов означает, что конкуренция возможна даже при проведении обязательных видов страхования. Конкуренция во всех сферах деятельности — главное условие перехода к рыночной экономике. Из этого вытекает право предприятий и отдельных граждан заниматься страховым делом. Но страхование — особая сфера деятельности, которая должна обеспечить защиту юридических и физических лиц при ...

... политики государства, обеспечении процесса формирования и эффективного использования финансовых ресурсов во всех сферах и звеньях народного хозяйства. Роль финансового контроля при переходе к рынку многократно возрастает. Таким образом, финансовый контроль, с одной стороны, является одной из завершающих стадий управления финансами, а с другой, он выступает необходимым условием эффективности ...

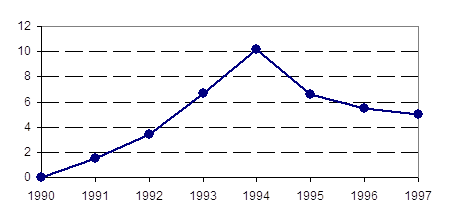

... предоставляет надежные и гарантированные финансовые источники покрытия убытков от различных неблагоприятных ситуаций, стихийных бедствий, техногенных аварий и иных превратностей жизни. В последние несколько лет страхование в Украине одина из динамично развивающихся сфер национального финансового рынка. Ежегодно страховой рынок увеличивался примерно вдвое, а темпы его прироста превышали 100%. ...

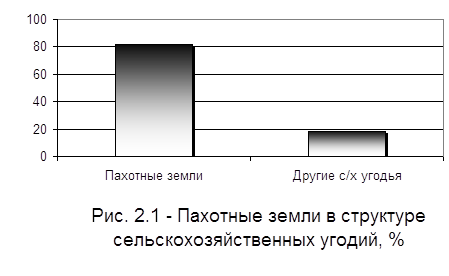

... , используемых в сельском хозяйстве, только 1 га имеет нормальное экологическое состояние. Среднее содержимое гумуса в грунтах уменьшился с 3,5 до 3,2%. Между разными сферами национального АПК Украины отсутствуют рациональные экономические отношения, взаимносбалансованные экономические интересы. Агропромышленное производство пока что не рассматривают как единый социально-экономический процесс ...

0 комментариев